正文

5月25日起,离岸人民币兑美元汇率大涨,5月31至6月1日两个交易日甚至飙升超过1000点。6月1日离岸人民币兑美元汇率一度升至6.7229,市场一片欢腾,各研究机构纷纷改变人民币汇率的预测值。此时的气氛,与年初对人民币汇率逼近7时的悲观情绪大不相同。

那么,能否说,人民币兑美元汇率已经出现新逆转,进入升值通道?本文是作者在5月8日上海清算所会议上的发言,经作者重新修订分享给观察者网读者朋友。

当时人民币汇率前景仍然不明,像作者这样的乐观预测,相信的人并不多。但现在这时候来看,可能又有不同。

文 观察者网专栏作者 翟东升

►

中国人民大学国际货币所研究员

许多人说中长期汇率谁都看不清楚,我本身搞金融和货币的国际政治经济学研究,看的恰恰都是中长期问题。现在斗胆向大家汇报一下:我认为我看得清人民币中长期汇率,我对人民币兑美元汇率的长期前景是相当乐观的。

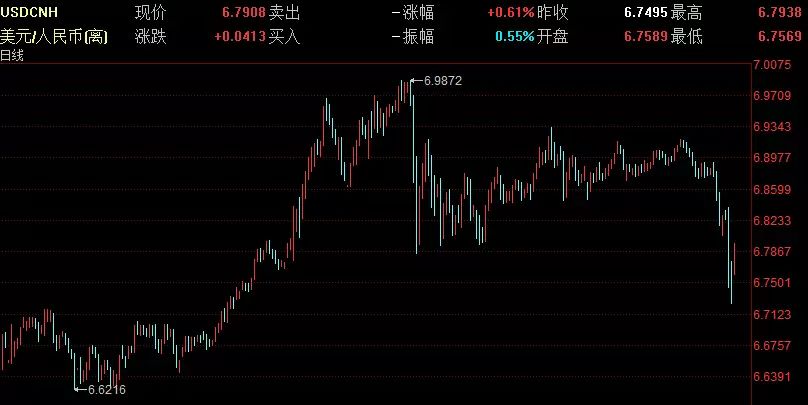

2016年6月以来美元兑人民币离岸走势。今年1月初人民币最低贬值到6.9872,逼近7整数关口,随后开始升值,上周则是出现了一波暴涨

2014年以来人民币兑美元贬值原因:美元处在上升通道

首先解释一下为什么2014年初以来,人民币兑美元贬值。

其实我2012、2013年一直在预测和警告人民币会对美元贬值,而当时很多人在赌人民币升值。原因很简单,就是全球金融系统性的问题,美元进入了加息周期和汇率强势周期,所有非美货币理应对美元进行一定的贬值,人民币也不例外。

具体到人民币,第一,此前的人民币升值周期或者美元贬值周期中积累了太多的套利交易(carry trade),一旦美元加息它们会被解除,引发万亿美元资本离境。

第二,在这个人民币弱势周期,中国富人会多元化他们的资产,一部分现金会换成外币资产。

第三,中国工业化过程中资本形成有其特殊性:一般说中国的经济发展是东亚模式的延续,但是其实不完全是,我们跟日本、韩国、台湾的模式略有区别。区别在什么地方?我们为外资提供超国民待遇以招商引资,而对国内民营资本有歧视;而其他国家在产业扶持方面是优先扶持本国企业的。

所以,在我的书里,我把小平同志在1992年南巡讲话之后开创的道路比喻为“吸星大法”,把人家的制造业吸过来了。正常国家实现工业化都得花50年到80年,我们只花了20年就获得了人类历史上最大规模最快速的工业化,为什么?它不是我们自己练出来的内力,而是吸过来的内力。

奇迹背后的代价是什么?在中国经济增长中挣到钱的很大一部分是跨国资本和境外居民,因为他们用自己的资本帮助你工业化,所以,考虑到其资本升值、资产升值、汇率升值,他在中国的投资实现了15%以上的复合收益率。如今它们中的一部分要离开中国,离开人民币,从而令人民币弱势承压。

最后一个因素,就是美元强势周期的大气候使然,大家看这张图,是1970年到现在总共三轮大周期,2012年之后美元再次进入大的强势周期,对应其它各种货币出现下跌。从2008年开始,美元指数不再下跌,从2012年振荡筑底之后,到了2014年开始快速上升。(图1)

我做了一个小研究,大家看这幅图,是60种货币自1979年到现在的贬值指数,横轴是美元。(图2)

这60种大大小小的货币对美元进行了波动,形成各自的贬值指数,凡是为正的部分都是贬值的,换言之40年里绝大多数货币都是兑美元贬值的。巴西雷亚尔和秘鲁比索,这两种货币贬值最厉害,当年1979年的100万美元价值的现钞到现在只值2块。贬值厉害的通常是大宗商品出口国家的货币。

人民币在哪?在红色箭头的地方,略有贬值。人民币对美元在1994年之前是快速贬的,因为那个时候由于国有企业改革不到位,绑架了信贷和货币;再加上工业化没有全面开启,出口制造经济发展还没有到位,故通胀严重,所以那个之前人民币兑美元是持续贬值的。

1979年到现在是全球化时代、美式全球化时代,兑美元能够升值的货币很少,一共就是日元、新元、瑞郎和新台币,就这四种货币能够对美元升值,换言之美元相当靠谱。

我的研究证伪了一些流行的关于人民币汇率的观点。我把流行的观点转换成一些研究假设,然后拿这些60种货币的基本面和波动历史去检验它们,看它们的贬值升值同各自经济基本面之间存在什么相关性,最后发现如下有意思的观点。

第一,汇率与经济增速长期来看没有关系,不管你加速增长还是减速,甚至负增长,长期来看,跟你的汇率并不存在正相关或者负相关。这就是说刚才几位同仁的发言中,认为中国经济减速将导致人民币汇率走弱,其实这个逻辑基础不成立。

第二,汇率跟资产泡沫的消长也没有关系,一个国家资产泡沫可以破灭,但汇率未必弱势。1992年之后你任何一天卖出日本东京都的房子都是对的,可是你敢不敢在过去的25年里面放空日元?

第三,M2的增速也与汇率不相关。一个货币的强弱跟它M2的增速是没有相关性的。换言之,印钞票多少同汇率强弱是没有必然联系的。这同大家的直觉印象相悖,但是事实就是如此。因为钞票印得多,流动性会涌入资产,却未必能把可贸易品价格抬起来。只要可贸易品价格保持低位,汇率长期看就会强势。

第四,超出我本人的预料的是:汇率与官方债务率不是负相关,而是正相关的关系。一个国家的财政总债务占GDP的比例如果是持续扩张的,而且扩张速度比别人快,结果就是它的货币汇率应该比别人强,而不是弱,这个很有意思,具体什么原因,我也不确定,但是数据就是这么说的。

最后一个,真正对汇率最强的支撑力量还不是财政和债务,是什么?是老龄化!一个社会老龄化越快,这个货币的汇率就越强,哪怕经济长期低迷,哪怕你的产业对外转移,哪怕你的房地产泡沫破灭,哪怕政府债务率特别高,都没有关系,只要你实现工业化之后,你社会的少子老龄化速度比美国人快,你的汇率就会比美元强。

老龄化能够解释60%的汇率强弱,是各种因素中对汇率最有力的支撑力量。

我编制了一个分析框架,基于这些发现和这个框架我来解释为什么汇率同基本面是上述关系。

最重要的是,讨论汇率的时候,我们千万不要讨论服务业价格,也不要牵扯资产价格。当我们讨论长期汇率趋势的时候,一定只考虑可贸易品,可贸易品价格的通缩才是长期汇率的决定因素所在。

如果你像互联网上的匿名评论家们那样把眼睛盯住资产价格,讨论到底中国政府会考虑保汇率还是保房价,这根本就是一个错误的逻辑,资产和汇率这两个因素完全不相关。

要证伪市面上所有关于人民币汇率的流行错误观点,最佳对照物其实就是日元对美元汇率。

从产业结构、人口结构、国际经济地位等角度看,今天中国经济的发展阶段对应于1980年代前期的日本。日本此后经济减速,长期低迷,资产泡沫破灭、债务率不断上升,产业对外转移。这样一种情况下,日元兑美元竟然长期升值。

安倍经济学第一支箭就是拼命印钞票,就是想人为地把汇率按下去,按到了120:1美元,结果还没有松手,日元汇率开始飘上来了,他使劲按都按不下去。(图3)

下边这张图告诉我们,自2012年美元进入强势周期之后,人民币是世界上最抗跌的货币,没有之一,比日元、英镑、欧元都强,更不要说大宗商品出口国的货币了。(图4)

人民币对美元贬值还不到15%,属于全球主要储备货币中最抗跌货币。

2017年美元强势周期即将见顶,美元加息周期到今年底即将结束。

为什么做这样的预判?理由如下:

任何一个总统无论他上台之前说什么,一旦上台都会爱上减息,特朗普也不例外。

美国联邦债务率太高了,限制了联储的加息空间,美元债务达到了GDP的107%,如果特朗普的大规模军备建设和大规模基础设施投资增加、大规模减税真正能够实现,它的债务率会进一步加速上升。

债务率同加息之间为什么会有关系?就我个人对美国政治经济体系的研究,有一个心得,理解美国整个操盘的逻辑,其中有一个关键点,归根结底有一个点不能动。

打篮球时候,你转身跳投,有一个重心脚不能动,动了就犯规了。美国的那个重心脚是什么?就是美国联邦政府为滚动其存量债务所支付的利息占其GDP的比例!

这个比例千万不能超过名义GDP增速,否则美国就是在借钱还利息,或者说是庞氏融资。无论两党谁执政,这个不等式是理解所有游戏的关键之所在。

按照这个逻辑,美元未来的加息空间其实非常有限,为什么?它加了息之后怎么支付债务利息?假如真把利息加上去了,而且长期维持在相对高位,这意味着他要把美国人民的有限的存量积蓄要拿出来,付给日本人、中东人和中国人,付给这些外部储蓄者,这是最不爱美国的表现。

从美国人口数据来算,美国经济真正进入强势周期,大概还需要7年之后才能恢复活力,此后将是十几年长周期的强劲增长。

请注意,下边这7年是中华民族伟大复兴的重要窗口,这7年假如GDP超不过美国,后面就比较困难了,因为后面的美国经济增长会相当强劲持久,他们的人口数据比我们好看多了。

而在今后七年的窗口期内,美国一定是继续像2008年到现在为止的弱复苏:表面上看经济数据可以、就业数据可以、通胀数据可以,但是实际靠的是超量货币、量化宽松。

美元指数2017年难以突破105,我个人预测,2021年可能在65左右。

这张图是美元指数周期,现在在100多,最高峰的160。大家看整个趋势,这下面再过个五六年,下冲到65很正常,这也符合特朗普操盘的思路,他希望弱势美元帮助美国制造业变得重新伟大,帮助他的选民群体,即白人蓝领重新过上好日子。

据我所知,联储主席耶伦女士是个忠诚的民主党员,2016年她主要的任务就是“保皇”,即用推迟加息来保民主党的选举,结果没保住,希拉里输掉了大选,民主党输掉了国会;那她2017年主要的任务就是跟特朗普捣乱。

所以今年主要的故事就是加息和缩表,而且加息力度会比之前的市场预期强得多。最近据我们了解的情况,特朗普在努力招募她,但是我估计招募不了。所以今年加息的力度或者货币紧缩的力度会强于预期。

但是2018年2月之后,特朗普换他自己的人入主联储之后,美国一定会开始减息周期。美元指数由此将进入新一轮的大熊市。

最后,提供若干结论和政策主张。

第一,未来数年人民币将再次面临升值压力而不是贬值压力。我个人预测2021年,我们人民币对美元的汇率大概在5.5:1的水平。

第二,贸易项顺差和资本项逆差是将来30年的中国经济常态,这样一种对外经济构造其实具有合理性和可持续性。

第三,中国官方可以考虑抓住美元强势周期最后这一年的时间窗机会,主动把外汇储备降到2万亿美元以下,实现藏汇于民。对于世界上最大的工业制成品出口国而言,我们其实根本不需要外汇储备。

好,谢谢大家。