6月份以来,白酒行业虽进入需求淡季,但受五粮液内部改善的信息催化,白酒板块再次走出新高,其中五粮液超额受益明显。食品板块亦备受关注,如我们五月底的消费品论坛上,伊利股份等食品公司交流爆满,海天也持续走高,当期估值已近17年35倍。对于食品饮料板块当期看法,我们认为,市场投资逻辑没变,本质的风格也没变,仍是自下而上寻找合理业绩和估值的公司,从板块当前估值水平和17-18年报表增长看,估值只是修复至合理水平,尚未出现估值泡沫,在业绩高增和市场追逐业绩的背景下,板块估值切换必将提前到来。详细观点建议回顾:

《0619风格真的切换了?》

、

《0612逃不开的估值切换》

、

《0531紧盯业绩,与企业共享成长》

。

考虑到业绩确定性、报表质量、市值流动性,龙头白马值得更高估值。

第一,白马业绩确定性强,市场更加青睐。

在投资者经历15年的大起大落后,预期收益率和风险偏好逐步降低,投资者更愿意选择业绩稳健的公司。在业绩稳定且确定的前提下,即使估值达到合理水平,投资者也愿意与企业共享业绩成长。宁可选择实现概率90%的20%业绩增长,而不愿意冒险选择实现概率50%的40%业绩增长。

第二,白马三张报表靓丽,值得更高估值。

在资金流动性充足的牛市中,更大的成长空间和更快的收入增速,能够推动市值快速突破新高,而无需太多关注其他财务指标,甚至是给出一个弘大的远景,股价就会快速反应。在当前市场,投资者的关注点从利润表,延伸到资产负债表和现金流量表,关注的指标除了收入和业绩,还包括预收款、应收款、现金流、周转率、分红率等等,对选股的标准愈发严格。食品饮料龙头白马公司收入业绩增速稳健且不谈,单论行业内的地位,较二三线企业有更高的议价能力,更强的市场调节能力和更好的成本控制能力,三张报表的综合质量最高,值得享受更高估值。

第三,白马流动性充足,尽享估值溢价

。过去投资者认为,白马龙头公司市值过大,过去被视为股价弹性不足,而给予小市值公司更多溢价,当前则有所改变,认为大市值公司流动性好,应给予溢价,而小市值公司流动性差,估值受损。

展望下半年,在基本面持续向好背景下,估值必将提前切换。

风格难言切换,业绩仍是王道。

监管和价值仍然是未来的主题,无论是新兴行业还是传统消费,都在业绩和估值框架内选择,而非想象力,我们认为市场投资逻辑没变,本质的风格也没变,仍将是自下而上寻找合理业绩和估值的公司,很难出现板块性迁移,中小创也将由过去的同涨同跌进入持续分化阶段。一边喊着业绩和估值决定投资,一边又喊着风格切换,那是自相矛盾。

基本面持续向好,中秋旺季可期。

淡季期间,名酒企业在价格和渠道策略上会不断传递积极信号,茅台二季度发货量少,导致目前渠道普遍缺货,料公司三季度加大发货,Q3报表可期;五粮液进入调整第二阶段,开始梳理产品结构,未来必将在消费者培育方面加码;国窖招商工作淡季进展顺利,价格稳中有升;伊利二季度奶粉同比高增,产品结构抵消成本上升压力,新业务渐次推进;双汇肉制品业务受益猪价下跌,逐步进入业绩改善窗口期。

市场风格叠加基本面向好,年底估值切换必将提前。

未来赚业绩高增长的钱,估值将迎来提前切换,白酒板块估值已到17年27倍,考虑行业长期增长中枢和国际同类公司,估值继续提升的空间有限,但17-18年业绩高增长确定性强,保持估值不变1年也可以赚25-30%业绩高增长的钱,17年估值继续提升在18年部分会被消化,其实赚的是18年EPS的钱,估值提前迎来切换。

投资策略:紧跟中报业绩,坚守靓丽高端,静待估值提前切换。

从白酒板块当前估值水平和17-18年报表增长看,具备较高的安全边际,下半年中报和旺季催化势必会提前反应18年业绩的高增长。淡季企业积极进行市场调整,市场调整效果比业绩更为重要。板块以时间换空间,目前并无泡沫,如果出现类似去年7-9月的调整,那将是又一个极佳的进场机会。具体品种上,继续坚守一线龙头品种,继续推荐五粮液、老窖和茅台,估值较低的洋河也可放心继续买入,古井、汾酒可寻找买点积极布局,沱牌可布局明年。继续看好调味品行业稀缺性带来的估值提升和大众品龙头品种,当下可积极配置伊利,去年二季度基数因素今年收入有望超预期增长,比肩白酒。安琪今年业绩预计50%-60%增长,估值仍只有24倍,继续坚定持有。双汇受益于猪价深度调整公司屠宰放量,以及肉制品成本降低,迎来业绩改善窗口期。中炬亦可关注,预计全年收入增长18-20%,利润弹性更大。

高端品中报预览:综合来看,二季度高端品公司中报基数普遍不高,尤其是五粮液、洋河等公司,去年二季度均为全年增速最低点,17Q2业绩低于预期概率低。板块整体延续一季度的态势,五粮液等部分品种存在超预期可能。

其中茅台二季度受基酒因素影响,发货量增长近20%,增速偏慢,王子迎宾等系列酒增速较快,加之财务公司翻倍增长,收入预计增速25%,利润略低,由于公司控制经销商打款节奏,对提前打款进行限制,预计预收账款预计环比持平或略降,但不影响公司对渠道议价能力,亦不能否认终端极度积极的备货意愿,渠道几无库存,料公司三季度加大发货,Q3报表有望超预期;五粮液去年二季度负增长,一季度仍有60多亿预收账款,二季度实际发货量同比增长加上价格提升,预计收入利润在20%和25%,最有可能超预期;老窖(20%、30%)、洋河(12%、13%)和古井(17%、20%)二季度报表业绩控制的非常稳定,洋河去年二季度开始渠道调整,基数较低,古井去年二季度黄鹤楼也仅并表1个月,今年二季度仍将延续或略高于一季度。水井、沱牌利润基数较低弹性较大,次高端部分收入仍保持30%以上的增长。

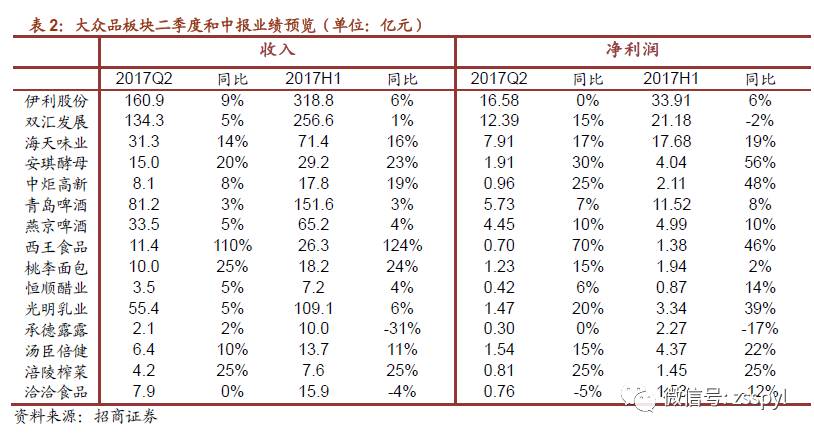

大众品中报预览:二季度大众品中调味品仍表现突出,提价的效果明显,酵母行业继续受益成本下降及收入增长,保持高增速,乳业肉制品逐季改善。

具体来看,海天一季度仍有部分收入确认自去年,二季度开始价格全面提升,发货量仍保持稳定增长,二季度收入利润预计在14%和17%;中炬二季度发货量略有增长,提价5-6%,毛利和净利率仍在提升,收入利润预期在8%和25%;榨菜提价3月提价15-17%效果在二季度显现,销量上也有增长,二季度预计增长25%。伊利二季度收入预计在9%,考虑去年政府补贴的高基数,Q2报表利润预计持平,扣非净利润两位数增长。双汇受益猪肉和鸡肉价格下行,收入利润恢复正增长。安琪二季度收入保持20%增长,利润继续高增,但由于基数因素稍有放缓,预计17H1增速50%-60%。

附:公司中报预测假设及最新跟踪

贵州茅台:

预计Q2发货量近6000吨,同比增长15%以上,目前经销商开始提5月份的货,尚不接受6月份打款。进入6月份,终端缺货成为常态,系列酒1-5月份19.7亿,预计系列酒同比增长100%,叠加财务公司增量,收入增幅25%,但系列酒微亏,利润暂无贡献。由于公司控制经销商打款节奏,对提前打款进行限制,预计预收账款预计持平或略降,但不影响公司对渠道议价能力,亦不能否认终端急迫的备货意愿。预计7月份之后,发货量将有所增加,中秋旺季之前发货量有望大幅增加,Q3及年底放量可期。

五粮液:

外部受益茅台缺货,内部受益空白市场新招商,公司二季度发货加速增长,价格提高12-13%,高端酒销量增速超10%,提价对利润贡献20%。公司二季度也开始梳理开发产品,影响部分定制产品销售,但总额不大。二季度起公司开始做终端消费者品鉴会,费用补贴的营销费用下降,但主动营销费用有所增长,整体费用率预计呈微降趋势。中性假设Q2收入增速20%,提价及销售费用下降,带动Q2净利率提升1%至23.2%,对应业绩增速25%,与其他白酒公司相比,超预期可能性最大。

洋河股份:

春节过后渠道库存不高,经销商继续要货维持合理库存。产品结构继续升级,去年二季度开始的市场调整导致低基数,17Q2增速应略好于Q1。

泸州老窖:淡季发货量稍有放缓,国窖增长25-30%,中档酒20%,低端仍有下滑,加上价格上升,接近20%,报表继续保持高增速。

古井贡酒:

内生两位数增长,省内消费升级明显,河南市场增速略低。黄鹤楼二季度预计在0.8-1亿的水平,带来6-7%贡献,但公司仍处于百亿冲刺期,费用率难降,预计二季度增速与Q1持平。

山西汾酒:

一季度发货量较多,春节后渠道库存略高,4-5月份发货同比增长不明显,二季度增速整体放缓,但公司二季度内部改革不断,机制逐步理顺,全年目标完成无虞,预计Q2收入仍能保持两位数增长,业绩受益低基数增速更快。

酒鬼酒:

草根调研反馈,湖南省内茅台放量较快,高端白酒被茅台分流,酒鬼自身二季度利润绝对值较小,弹性大,但基本面尚未看到拐点

水井坊:

公司发货量仍保持较快增长,保持在35-40%增速,费用投入节奏延续Q1节奏,但去年二季度利润绝对值小,弹性略大。

沱牌舍得

:糖酒会起,开始全国范围内招商,进展符合预期,沱牌品牌力认可度高,但同期老窖、五粮液招商力度也很大,优质经销商资源被部分分流。从公司近期新闻看,经过高管更换,公司主要精力在剥离资产、推进定增等资本策略上,酒业仍以全国招商铺货为主。

迎驾贡酒:

公司依靠迎驾洞藏保持个位数增长,占比较高的银星处于守势,低端下滑。

伊利股份:

3月份后行业竞争稍加剧,公司Q2虽然面临包装及运费的成本上涨,但依靠奶粉业务及产品结构调整,收入及扣非业绩增速两位数增长,但考虑到16Q2的政府补贴,我们预计Q2业绩与去年同期持平。

双汇发展:

Q2猪价大幅下跌,屠宰产能释放,肉制品基本持平。成本降低后,填补Q1利润下滑,预计17H1持平左右。

海天味业

:一季度提价前经销商积极打款,渠道库存水平略高,二季度发货节奏未减缓,收入有保证,受益提价因素,业绩增速更快,但终端库存处于较高水平。

安琪酵母

:收入端延续Q1情况,海外增长较快,价格较低,毛利率降低。

中炬高新

:预计二季度发货量增长3%,提价5%,由于产能向阳西转移,费用控制,利润弹性较大。

青岛啤酒

:优势市场稳健增长,但外埠市场受竞品冲击仍大,产品升级不显著,毛利率受成本上涨,仍有一定压力。

西王食品

:公司小包装油业务Q2增长20%-30%;Kerr增长10%左右,但有汇率同比上涨5%的影响,按14%测算。毛利率稳定,销售费用率下降至16%测算,财务费用按Q1同样测算。