来源:每日经济新闻、

中金在线、

中国证券报、

21世纪经济报道、第一财经日报、财新、券商中国、北京商报、中国基金报、澎湃新闻、国海证券公告

最近,金融市场发生了一件大事,闹得沸沸扬扬,直到现在仍然余波未了!甚至有愈演愈烈之势!

就在上周四(12月15日),债市经历了史上最为黑暗的一天。

当时,开盘仅15分钟的时间,国债期货六合约相继跌停,刷新国债期货交易以来的最大跌幅记录,

成为上市三年来的首次跌停。

而昨天(12月19日),央行MLF提振效应消失殆尽,违约事件发酵债市仍未止血

,10年期国债期货主力合约T1703收跌1.15%,

创上市以来第二大单日跌幅。

任何事情的突然爆发,总会有一个导火索,此次债市的恐慌性暴跌也不例外。

上周三(12月14日),黑天鹅突袭债券市场。

市场传出消息称,国海证券一债券团队负责人张杨失联,以“萝卜章”冒用国海证券名义进行交易。据媒体报道,一同失联的还有郭亮。

据北京商报报道,此次事件共有20多家机构“受害”,这些机构都代持了国海证券的债券,规模可能超过200亿元,浮亏超过7亿元。整个债券行业瞬间被炸的外焦里嫩。

所谓债券代持是指债券投资机构在银行间债券市场间开展的一种“场外双买断交易”,即投资机构与代持方签订代持协议,代持方为投资机构代持债券并提供资金,而投资机构获得资金后也可对债券进行进一步的加杠杆操作。

简单点说,国海证券两个员工,张杨、郭亮私刻了印章,跟众多(20多家)机构做了“代持交易”,如今“假章”事发,加之近期债券市场出现的暴跌,之前机构代持的债券都亏了。

而国海证券15日开始停牌至今,已经先后发布四则澄清公告。在18日的公告中,国海证券称,根据司法鉴定机构出具的鉴定结果显示,相关涉事协议中加盖的“国海证券股份有限公司”印章与国海证券在公安机关备案的印章不符。

公安机关已对公司被伪造印章案件立案。

据报道,总计至少22家金融机构卷入此次“萝卜章”事件

包括:

信达证券、中信建投、民生证券、国融证券、西藏信托、国金证券、华福证券、联讯证券、广发证券、华创证券、浙商证券、南昌农商行、五矿证券、华林证券、联储证券、东吴证券、开源证券、新疆汇合银行、东北证券、长春发展银行、湘财证券、财富证券。

这一名单可能并不是被卷入国海证券风波的全部机构。

据国海证券投资总监陈列江之前的说法,针对卷入机构的具体名单“还在核查。目前掌握的比在座的稍多一些。”

回顾:这一事件最初的报道来自媒体12月14日的一篇报道。

据国海证券公告:

公司于2016年12月14日收市后关注到相关媒体刊发、转载了《债市下跌引发华龙证券5亿违约国海证券一负责人失联》等报道,内容涉及张杨、郭亮私刻公司印章,冒用公司名义进行相关债券交易事项。

经核查,张杨、郭亮所涉业务相关协议中加盖的“国海证券股份有限公司”印章与我司在公安机关备案的印章不符,纯属伪造。

公司未授权张杨、郭亮开展文中所提及的相关业务,更未授权张杨、郭亮签订相关业务协议,公司自身也未签订任何相关协议。张杨、郭亮为我司资产管理分公司原老团队员工,张杨已于2016年8月1日离职,郭亮目前已主动到公安机关投案。对于相关人员或单位伪造我司印章、盗用我司名义签订协议的行为,公司将依法提请司法机关追究其刑事责任。

随后,国海证券于12月15日停牌,直至现在仍未复牌。

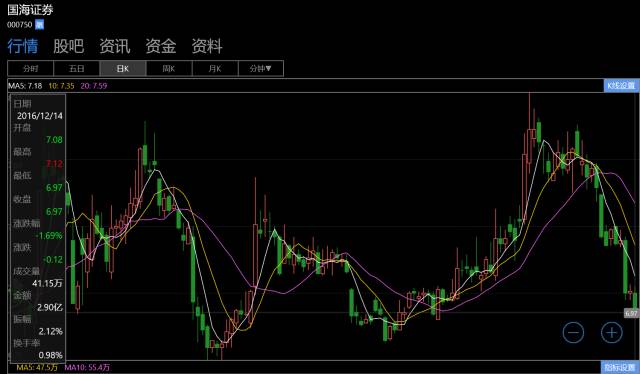

▲国海证券近期股价走势(数据来源:东方财富)

紧接着,代持风险被引爆

国海证券上述

公告所说的“相关业务”,即债券代持业务。

所谓代持,简而言之,就是让别人代自己持有债券

,其大致操作流程如下:

比如券商A拿了100亿元买债券,债券收益率为5%;A顺手将这100亿元债券卖给券商B,同时A承诺在未来某个时刻以102亿元的价格买回这部分债券。A拿到B的100亿元资金后,又可以买入100亿元的债券,然后卖给券商C,如此循环往复。

这样操作的好处是,券商A可以放大收益率。券商A如果不做代持,持有到期的收益率就只有5亿元(100亿元*5%)。如果做多次代持,将持有债券规模做到500亿,按照5%的收益就可以获得25亿元,成本为10亿元(2亿元*5倍),净收益为15亿元。

自2011年7月以来,央行一直在降息,加上资产荒,使得债券价格节节攀升(利率越低,债券价格就越高),因此债市一路走牛。但从今年10月下旬开始,由于资金面趋紧,债市转头向下,连续大幅下跌。

导致债券代持这种带杠杆的赚钱方式风险集中暴露。