截至2016年末,我国消费金融市场规模接近6万亿人民币,并以20%增速增长,预计2020年规模可超过12万亿元。自去年9月成立以来,京东金融ABS云平台已开展业务三笔,金额共计13.64亿元,我们预计该项业务后续增长空间较大。

PS:打开微信,搜索微信公众号“

行业研究报告

”或者“

report88

”关注我们,点击“行业研究报告”微信公众号下方菜单栏,有你想要的!

来源: 肖斐斐 中信证券研究部

行业报告研究院

一、京东金融股权及业务概览

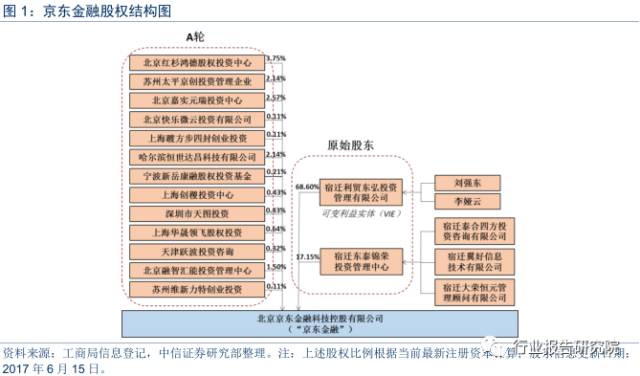

京东金融成立于2013年10月,2016年1月获得A轮投资共计人民币66.5 亿,融后

估值约466.5亿人民币。股权结构方面,控股股东京东集团将作价143亿人民币出让全部股

权,并获得40%税前利润分配权+40%股权转换权。

业务结构方面,以京东商城为依托,已

开展供应链金融、消费金融、众筹、财富管理、支付、保险、证券和数据服务等八大业务,

涵盖融资、资产管理、支付、多元化金融和数据运用服务五大主流互联网金融领域。

1. 股权结构概览

A轮融资66.5亿人民币,融后估值约466.5亿。根据公开信息,我们整理了京东金融

的股权结构。2016年初,经A轮融资后,以刘强东和京东合伙人为核心的宿迁利贸东弘投

资/宿迁东泰锦荣投资仍然持有京东金融86%左右的股权。

以红杉资本中国基金、嘉实投资和中国太平保

险等在内的外部投资者持有约14%的股权。此轮融资对京东金融的交易后估值为466.5亿人

民币。

京东集团剥离京东金融,剥离后享有其40%税前利润分配,并获有40%股权转换权。

京东集团2016年年报披露,2017年中京东集团将作价143亿人民币出让其持有的所有京

东金融股份(68.6%),并不再拥有其法律所有权或有效控制权。

剥离后,京东金融仍可使

用京东商标、域名等知识产权。作为交换,京东金融未来实现累积税前盈利后,京东集团可

获得其40%的税前利润。同时,在国内相关监管法规许可下,京东集团有权将其利润分成权

转换为京东金融40%的股权。

此外,通过投票权委托等方式,刘强东占有京东金融多数投票

权,为公司实际控制人。40%税前利润分配权+40%股权转换权的交易结构,使得京东集团

仍可分享京东金融的盈利成长及上市过程的市场化估值溢价。

剥离后的京东金融将拆除原控

股股东的VIE结构,转型为仅有国内投资者作为股东的企业, 有助于其国内金融牌照的申领

及境内资本市场融资。

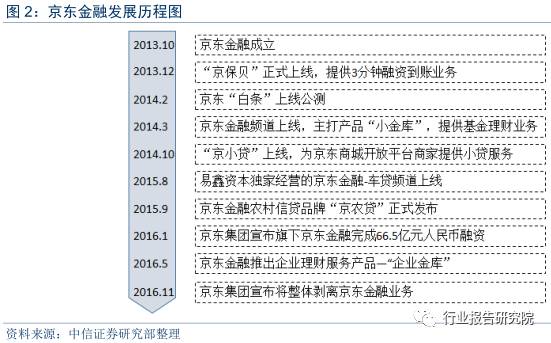

2. 发展历程:业务+牌照快速扩容

京东金融于2013年10月开始独立运营,定位为金融科技公司。自成立以来,京东金

融依托京东集团积累的客户及场景资源、交易及信用数据,融资贷款、理财、支付、众筹等

业务先后上线并快速发展。

目前,京东金融已获得的牌照和资质包括:商业保理牌照;保险经纪牌照;小额贷款牌

照;第三方支付牌照;中国人民银行支付业务许可证;基金销售支付结算机构资格;跨境电

子商务外汇支付业务试点资格;高新技术企业证书;获中国人民银行批准接入征信系统;支

付卡行业数据安全标准认证。

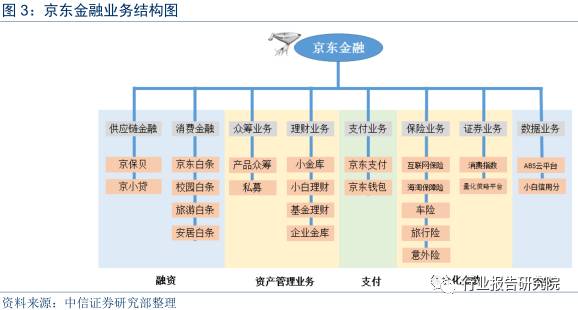

3. 业务概览:立足“五大领域,八大业务板块”

我们认为,目前京东金融现已建立八大业务板块,分别是供应链金融、消费金融、众筹、

财富管理、支付、保险、证券和数据服务,以上业务涵盖了五大主流互联网金融领域:

融资服务:

以京东白条为代表,面向C端客户提供消费、旅游、家装等小额信贷

业务;以京小贷为代表,为京东商城开放平台商家提供短期经营贷款;

支付服务:

借助京东支付和京东钱包,主攻线上第三方支付市场;依托所收购的

“网银在线”,开展线下收单业务;

资产管理服务:

依托京东小金库平台,向个人客户代销理财、基金、万能险、众

筹、私募股权等多层次的投资理财产品;依托企业金库平台,为企业提供现金管

理及企业理财服务;

综合化金融服务:

围绕客户行为、需求、网络交易数据,与大型保险公司共同设

计并销售互联网保险产品,同时拟筹建京东财险公司;依托投资数据平台和量化

策略平台进军证券服务领域;打造首家超市自选型基金代销平台;

数据应用服务:

依托主营业务积累的用户数据、信用数据、物流、仓储数据,为

相关行业企业提供大数据服务,目前资产证券化云平台已进入价值回报期。

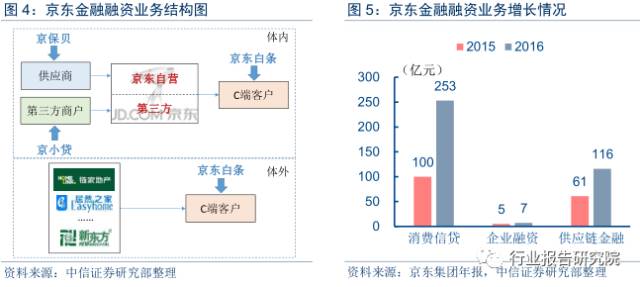

二、融资业务:立足自营平台,体外场景不断丰富

作为国内最早依托电商平台提供线上融资服务的企业,京东金融具有场景、资金和风控

三方面先发优势。

目前,已打造京东白条、京保贝、京小贷三大品牌。截至2016年末,京

东金融消费信贷、企业融资和供应链融资的期末余额分别为253亿元、7亿元和116亿元,

同比增速分别为153%、40%和90%。

客户及场景:

体内方面,京东商城为国内最大的自营电商平台,在供应链交易和

购买支付中分别积累了大量有融资需求的B端客户(第三方商户超过12万户)和

C端客户(2.27亿活跃账户,2016年实现GMV6582亿)。体外方面,京东金融

不断丰富旅游、教育、租房等外部消费场景;

资金来源:

京东金融成为资产证券化业务的同业领先者,白条ABS、保理ABS均

成为消费金融和供应链金融的重要资金来源。

风险识别:

作为自营电商,丰富的上下游交易数据为客户信用研究提供了大数据

基础;同时,通过投资ZestFinance、聚合数据、数库等多个数据公司,京东金融

运用大数据进行风险识别的能力已处于同业领先水平。

1.消费信贷业务:打通多场景,线上线下双驱动

主打产品:京东白条。

京东白条于2014年2月上线,为业内首款面向个人消费者

的互联网消费金融产品。京东白条依托京东商城交易大数据对消费者的信用等级

进行评估,进而核定信用消费额度。

公开数据显示,截至2015年6月末,累计激

活用户超过324万,累计活跃用户超过200万,累计透支额突破100亿。

场景入口:“线上体内”向“线下外部”延展。

京东白条对于场景的扩展可分为三

个阶段。第一阶段:线上体内阶段。京东白条早期仅以京东商城的在线购物为介

入场景,覆盖用户为线上购物客户。第二阶段:线上体外拓展阶段。

2015年4月

后,推出“白条+”逐步覆盖家居、旅游、租房、购房等外部商户消费场景。

第三

阶段:线下支付+信贷阶段。2016年9月,推出白条闪付业务,其本质为“京东

白条”与银行合作的联名电子账户。该账户依托银联云闪付技术,实现在银联闪

付POS机使用京东白条额度。

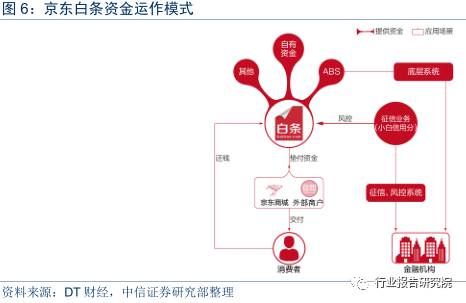

资金来源:自有资金向外部资金发展。

业务规模快速增长,京东白条早期依托集

团自有资金的模式遇到瓶颈。以资产证券化为主要渠道的外部资金快速发力:2015

年9月,首期京东白条应收账款债权资产支持专项计划在深交所挂牌,募集资金8

亿元。

2016年,京东白条共发行7期应收账款债券资产支持专项计划,募集资金

98亿元,同比大幅增加78亿元,优先级加权平均利率仅4.06%,与资产端收益

率价差达200BPs。

风控及定价:低风险、低定价、高竞争力的良性循环。

从风险防控来看,京东白

条基于行为、环境和账户的风控扫描技术,对长尾用户有较好的覆盖和评估。2016

年5月,京东白条的不良率在1%左右,与同业水平相当,同期主要上市银行消费

贷款不良率基本处于1.8%-2.0%区间。

从定价水平看,京东白条分期费率、逾期

费率均低于蚂蚁花呗和主要零售银行的信用卡分期业务,市场竞争力较为突出。

整体来看,以资产质量作为支撑的低定价策略,有助于京东金融实现低风险、低

定价、高竞争力的良性循环。

2.供应链金融业务:立足自营平台,深挖数据价值

京保贝:定位于自营平台供应商。

2013年12月,京东金融上线京东供应链金融

首款产品——京保贝业务,为京东供应商提供全贸易流程资金支持。

本质是具有

互联网特点的供应链保理融资业务,京东金融根据供应商在京东的采购情况、入

库情况,利用系统自动计算、动态调整融资额度。依托数据集成的线上风控体系,

京保贝放款周期短至3分钟。上线后第一年(2014年),京保贝提供贷款130亿

元。

京小贷:定位于开放平台(POP)商家。

14年10月,京小贷业务正式上线,面

向POP商家提供信用贷款。京小贷依据店铺信用评级和运营情况核定贷款额度,

贷款无需额外提供抵押和担保,且全流程线上操作,资金即时发放至店铺相关联

的京东网银钱包账户。截至16年5月,京小贷存量商户数量已超过27000家。

动产融资:深挖自身外部价值。

京东金融动产融资业务是指企业以自有动产(通

常为企业具有所有权的货物)为质押申请贷款。与传统商业银行仓单质押业务相

比,京东金融动产融资具有以下特点:

一是大数据估值,动产融资能通过数据和

模型化的方式自动评估商品价值;二是全程追溯,风险管理上,动产融资与有“互

联网+”特点的仓配企业结合,采用“全程可追溯”的思路,有效规避信用风险和

诈骗风险;

三是动态调整质押率,动产融资系统可智能调整押品SKU,实现押品

动态替换,从而释放高速流转货物,满足企业经营需求。

3.发展前景:背靠最大自营电商平台,渗透率提升空间大

宏观经营环境:受益消费信贷,看好低端客户加杠杆

我们预计2020年前社零额能够保持10%的年均增长、短期消费信贷规模(反映真实消

费信贷需求)保持年均20%以上的增速。短期消费信贷占社零额比重将持续上升,预计到

2020年达到约21%,届时规模将达到10.24万亿。

除商业银行提供的消费信贷外,更看好

低端人群杠杆提升带来的空间,以电子商务为依托的京东金融,可兼具数据与场景的双重优

势,将消费信贷嵌入线上线下场景,并结合大数据灵活进行风险定价,此模式综合竞争力较

强。

微观业务潜力:白条渗透率空间较大,体外场景有望丰富

白条渗透率空间较大。

京东集团年报显示,2015年京东电商GMV6582亿,同期京东

白条交易额238亿,渗透率仅为5.33%(2016年未披露)。

我们认为,京东白条渗透率仍有

较大提升空间。3C数码和家电用品是白条渗透率最高的领域。京东2016年这两部分业务

GMV为3278亿,如以渗透率按20%来算,白条交易额预计可超600亿。

体外场景有望进一步丰富。

京东金融加速拓展“体外场景”,接连投资分期乐、美利金

融、买单侠和花生好车,意在分别涉足大学生、二手车市场和汽车租赁市场。

除投资外,京

东金融还为什马金融提供资金,旨在切入农村人群。体外场景的丰富,加之白条闪付提供了

白条线下支付途径,消费信贷规模有望保持高增速。

三、支付业务:夯实底层基础设施,短板不断补齐

虽起步不足五年,支付业务已成为京东金融的战略级基础业务。16Q4,京东支付在第

三方互联网支付和移动支付领域市场份额达2.8%和1.4%(排名市场第八位和第四位),分

别较上年提升0.8和0.9个百分点,线上与线下双轮驱动的模式更加清晰。

线上支付依托

京东商城规模优势,京东2016年实现GMV6582亿(同比+47.4%),其中在线支付金额5068

亿。京东金融支付业务的成交额在2015年已突破千亿。线下白条闪付成就“线上+线下”