潮汐社区

『千问千答』期权知识专项活动

自上周预告以来

在各大衍生品机构刮起了一阵风

将近20家机构勾搭我们,

要参加此次活动

(悄悄告诉亲勾搭方式:微信puoker)

为啥呢?

因为潮汐社区已经是

国内期权大咖的主要汇聚地

也是国内唯一能够将期权知识

全方位免费分享给大家的线上社区

今天的期权内容推送

来自潮汐社区驻场机构广发期权战队的分享

亲们可为

末点

击“阅读原文”,上潮汐社区GET更多干货哦

➤

Q1:股指期权和股指期货的区别?

智咖解答:

股指期权有别于股指期货的最本质特征在于:股指期权买方享有权利,但不承担义务。

而股指期货是买卖双方签订的一份在将来某一时刻以一定价格买入或卖出一定数量标的资产的合约。买卖双方在选择签订合约的同时也承担了相应的履约义务。买卖双方如果想免除到期履约的义务,则必须在合约到期前进行反向平仓,否则就必须在交割期到来时按合约的规定买入或卖出标的物。

两者交易对象和交易方向不同,期货合约的初始价值为零,期权合约的初始价值为买方支付的权利金。股指期货只可通过多空来选择交易方向,股指期权还可通过买权或卖权来选择交易方向。

对于某一到期月份,股指期货只有一个合约可供交易,而股指期权则同时具有多个不同执行价格的合约可供交易;还有就是,保证金收取方式与模式不同,股指期货的买卖双方均需交纳保证金,而股指期权仅有卖方需要交纳保证金。

两者盈亏结算方式不同,股指期货的盈亏每日结算与划转,股指期权的盈亏不需每日结算与划转。两者执行环节不同,股指期货的执行环节是确定的,股指期权的执行环节则根据买方是否行权来决定。

就做市商制度而言,股指期权交易比股指期货交易更广泛采用做市商制度。

➤

Q2:焦总,请教一下期权定价理论是什么?谢谢

智咖解答:

期权定价理论是20世纪金融领域最重要的理论成果之一,极大地推动了世界期权市场的发展,也深刻地改变了全球金融市场的格局。根据期权定价模型核心思想和分析方法的不同,期权定价模型可以分为解析公式模型、数值分析模型和解析近似模型三类。

解析公式模型

解析公式模型以B-S模型为中心,分为B-S模型之前的期权定价模型、B-S模型条件一般化的期权定价模型和B-S模型的延伸。除了B-S模型,利用等价鞅测度对风险证券定价也是期权等金融衍生品定价的重要方法。

早期期权定价模型

本文将B-S模型之前的期权定价模型统称为早期期权定价模型。这些模型在参数的取值上难以确定,实际应用的可能性很低,但其为B-S模型的建立奠定了必要的基础。

算数布朗运动模型

对于期权定价模型的探索,最早要追溯到1900年的法国。法国数学家路易斯?巴施里耶(LouisBachelier)在他的博士论文《投机的理论》(TheTheoryofSpeculation)中通过描述证券价格的变动提出了最早的布朗运动,这比爱因斯坦利用布朗运动研究悬浮在水中的灰尘粒子的移动行为还要早5年。Bachelier提出了几乎与70年以后产生的有效市场假说完全一致的思想,并且给出了世界上第一个期权定价公式。

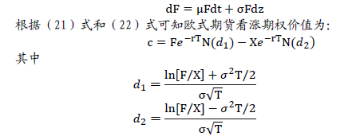

B-S模型最初只分析现货期权合约,为此Black(1976)探讨了B-S模型框架下的期货期权定价模型。假定期货的价格遵循如下过程:

这就是期货期权的B-S定价模型。显然,该模型没有考虑期货交易中保证金与交易费用对期权定价的影响。此外,Black的模型只针对欧式期权。

➤

Q3:焦总,请教下期权价格的变动的风险度量指标都哪些?非常感谢!

智咖解答:

影响期权价格的变动的几个重要的风险度量指标(包括Delta、Gamma、Vega、Theta和Rho)。

其中,Delta是衡量的是期权价格变动与期权标的资产价格变动之间的关系,即期权价格与期权标的资产价格关系曲线的斜率。

性质:对于看涨期权,0

在其他合约条件保持不变的情况下,看涨期权和看跌期权Delta值均随着标的资产价格的上升(下降)而增加(减少)。

Gamma衡量的是期权标的资产价格的变化所引起的Delta值的变化,即期权Delta值变动相对于标的资产价格变动的比率。

性质:对于合约条件相同的看涨期权与看跌期权,其二者的Gamma值相同,所有期权的Gamma值均为正值。平值期权的Gamma值大于实值期权或虚值期权。深度实值期权与深度虚值期权的Gamma值都接近于0。平值期权的Gamma值随着到期日的临近而加速增加。

Vega衡量的是期权价格的变化与标的资产价格波动率变化之间的关系,用以反映标的资产

价格波动率对期权价格的影响。

性质:所有期权的Vega值均大于0,对于合约条件相同的看涨期权与看跌期权,其二者的Vega值相同。平值期权的Vega值大于实值期权或虚值期权。平值期权的Vega值大于实值期权或虚值期权。期权的Vega值随着到期日的临近而下降。

Theta衡量的是期权价格因为时间经过而下降的速率,用于反映时间经过所带来的风险。

性质:在一般情况下,看涨期权和看跌期权的Theta值均小于0,平值期权的价值随到期日的临近而不断加速衰减,平值期权的Theta绝对值大于实值期权或虚值期权,存在Theta为负值的例外情况,对于实值程度极深的欧式期权,由于不能提前执行,期权价格可能低于其内在价值,此时,期权的Theta值为正值。

Rho衡量的是期权价格的变化与利率变化之间的关系,用以反映期权价格对于利率变动的敏感程度。

看涨期权的Rho值为正值,看跌期权的Rho值为负值。实值期权的Rho绝对值>平值期权的Rho绝对值>虚值期权的Rho绝对值。利率变动对于短期期权的影响非常有限,Rho值对于短期期权交易者的重要性低于其他风险度量指标。

➤

Q4:冼总,美国作为世界上最大、流动性最强的期权市场,其股指期权市场的结构是怎样的呢?

智咖解答:

美国股指期权市场,CBOE一枝独秀、机构投资者占比提高,投资者结构逐步优化、合约种类丰富,交易相对集中。

美国有七个交易所(集团)共11个交易市场提供股指期权合约,但主要的股指期权交易都集中在CBOE。

最早推出股指期权合约的交易所为美国的芝加哥期权交易所(CBOE),之后美国许多交易所相继推出股指期权产品。2000年之后美国的交易所发生较大变化,新交易所设立和交易所之间的兼并收购活动十分频繁。目前,挂牌股指期权合约的交易所(集团)有波士顿期权交易所(BOX)、芝加哥期权交易所(CBOE)、洲际交易所美国期货分所(ICEFuturesU.S.)、国际证券交易所(ISE)、芝加哥商业交易所集团(CMEGroup)、纳斯达克-OMX集团(NASDAQOMX)和纽约泛欧交易所集团(NYSEEuronext)。

其中,CME集团是世界最大的期货和期权交易市场,由芝加哥商业交易所(CME)、芝加哥期货交易所(CBOT)、纽约商品交易所(NYMEX)和纽约金属交易所(COMEX)合并组成,其指数期权合约主要在CME和CBOT挂牌交易。CME集团的股指期权交易量也较大,占到美国市场的20%,而其他交易所的总交易量不到美国总交易量的6%。

➤

Q5:美国股指期权市场的制度大概是什么情况?

智咖解答:

美国股指期权市场是世界创新活动最为活跃的股指期权市场,同时其市场制度的建设也走在世界前沿,下面将简要介绍美国股指期权市场的结算制度、保证金制度和做市商制度。

美国期权结算制度主要涉及保证金制度、每日结算制度和清算所结构几个方面。美国总共有11家交易所挂牌股指期权合约,其中CBOE、C2、NYSEAmexOptions、NYSEArcaOptions、BOX、ISE、PHLX、NOM都在OCC进行清算和结算,CME和CBOT在CME集团下的清算所进行清算和结算,ICEFuturesU.S.也在ICE旗下的清算所进行清算和结算。

美国期权交易的保证金制度不断发展,先后存在传统、Delta、TIMS和SPAN等不同的保证金制度,而TIMS制度和SPAN制度也逐渐成为美国主流的期权保证金制度。

SPAN全称为标准组合风险分析系统,是一个基于风险价值(VAR)思想的市场模拟系统,可以精确地计算任意投资组合的总体市场风险,并在此基础上结合交易所的风险管理理念,计算出应收取的保证金。

TIMS是芝加哥期权交易所开发的一种市场间保证金计算系统,其假设不同资产组合会以相同方向变化,因此不需要像SPAN以资产组合为单位预估价格风险,而是以资产群为基础预估价格风险。

美国期权交易的做市商制度是借鉴股票交易的做市商制度而来,主要目的是提高市场的流动性、增强市场价格的稳定性。实行做市商制度的市场机制是一种报价驱动机制,买卖双方将委托指令下达给各自的代理经纪人,再由经纪人将指令下达到交易所。在汇总所有交易委托的基础上,交易所的交易系统按照价格优先和时间优先的原则进行撮合成交,完成交易。

在做市商制度下,做市商必须事先报出买卖价格,而投资人在看到报价后下达委托指令,所有客户的交易指令都和做市商成交,客户与客户定单之间不直接进行交易。可见,做市商提供的是一种交易服务,做市商坚持在任何时候以买进报价买进证券,以卖出报价卖出证券,即做市商在市场上提供的是即时服务。而这种服务的价格则由证券买卖价差来测量的。

➤

Q6:冼总好,期权交易不同于股票交易的一个重要方面即为波动率交易,另一个方面即为GREEKS交易。能否简单分享一下GREEKS交易呢?谢谢

智咖解答:

期权价值的影响因素有标的资产价格、执行价格、有效期限、利率(包括无风险利率和股息率等)以及波动率。

而风险值—GREEKS,用于描述期权价值对其影响因素变化的敏感程度,是期权投资中重要的风险指标。GREEKS一共有5个,分别为Delta、Gamma、Vega、Theta和Rho。

这五个指标清晰地描述了期权价值影响因素与期权价值之间的关系,也是期权投资过程中需要重点关注的变量。

Delta衡量期权价格变动与期权标的资产价格变动之间的关系,是期权价格与期权标的资产价格关系曲线的斜率。Gamma衡量的是期权标的资产价格的变化所引起的Delta值的变化,即期权Delta值变动相对于标的资产价格变动的比率。Vega衡量的是期权价格的变化与标的资产价格波动率变化之间的关系,用以反映标的资产价格波动率对期权价格的影响。Theta衡量的是期权价格因为时间经过而下降的速率,用于反映时间经过所带来的风险。Rho衡量的是期权价格的变化与利率变化之间的关系,用以反映期权价格对于利率变动的敏感程度。

欢迎关注

潮汐社区

『千问千答』

扫描下图二维码

查看

“银河

期权战队

”干货分享

点击

"阅读原文"

,

上

潮汐社区

免费Get更多“千问千答”内容哦

潮汐社区是一个连接产业与金融人士的投研知识、观点、经验分享平台,用付费问答和内容社区方式帮你快速精准的获取专业知识及行业人脉,专业的投资逻辑、行业经验与市场研判,实时展现产业与金融深度信息和观点的流动。