当配资公司放胆操纵市场,注定是一场无法全身而退的豪赌。

伴随着A股市场回暖,股票配资活动有所抬头。

6月24日,证监会网站公布一起配资公司操纵市场案,涉案人通过操纵45个账户、运用资金优势连续买卖、虚假申报等方式,致使操纵个股股价在13个交易日内累计上涨26.35%,获利超过六千万。

从处罚结果来看,两名涉案人员合计罚没金额近2.65亿元,创今年以来罚没金额之最。

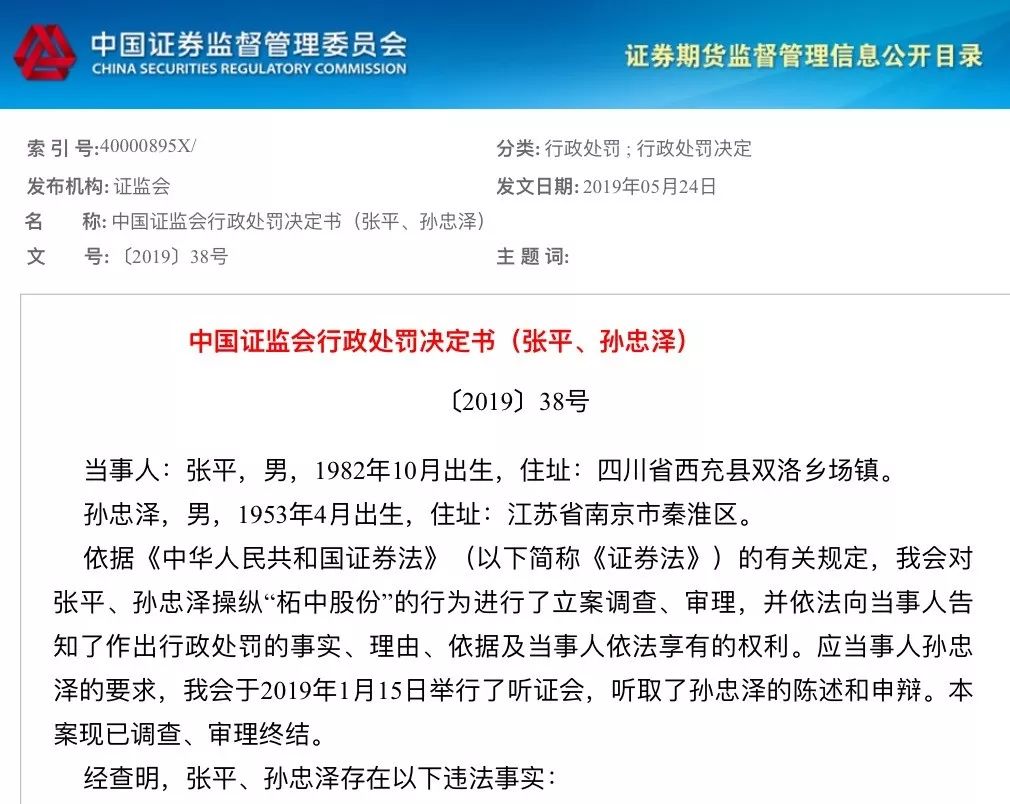

根据证监会行政处罚决定书,此次涉案的责任人分别为一名“80后”(张平)和“50后”(孙忠泽),二人联手导致了这次操纵市场案。

决定书指出,为从事配资买卖股票业务,张平、孙忠泽等人成立了上海万毓投资咨询有限公司作为运营平台。从分工上来看,张平负责股票交易决策,孙忠泽参与寻找交易账户及资金划转。

天眼查信息显示,万毓投资成立于2016年1月,注册资本为1000万元。其中,张平为持股32%的二股东;孙忠泽为持股28%的三股东,且在公司任职监事。

决定书显示,根据万毓投资交易员指认、与张平、孙忠泽合作的配资中介指认及提交的相关证据、相关证券账户中资金来源或去向、委托下单的IP、MAC地址等证据,可以认定在2016年11月10日至28日期间,张平、孙忠泽控制45个证券账户进行证券交易,采用连续交易、在自己实际控制的账户间交易、虚假申报的手段操纵“柘中股份”。

就具体操作金额来看,两人累计买入3427.56万股,成交金额8.27亿元,累计卖出3427.56万股,成交金额8.95亿元,扣除交易税费后获利6618.99万元。

对此,证监会决定:对张平、孙忠泽没收违法所得6618.99万元,并处以1.99亿元罚款,其中,对张平没收违法所得5295.19万元,并处以1.59亿元罚款;对孙忠泽没收违法所得1323.80万元,并处以3971.39万元罚款。

此次案件,涉及法律条文:

《证券法》第七十七条:

禁止任何人以下列手段操纵证券市场:

(一)单独或者通过合谋,集中资金优势、持股优势或者利用信息优势联合或者连续买卖,操纵证券交易价格或者证券交易量;

(二)与他人串通,以事先约定的时间、价格和方式相互进行证券交易,影响证券交易价格或者证券交易量;

(三)在自己实际控制的账户之间进行证券交易,影响证券交易价格或者证券交易量;

(四)以其他手段操纵证券市场。

操纵证券市场行为给投资者造成损失的,行为人应当依法承担赔偿责任。

操纵市场的“套路”大多一致,但对于一次性可操控大量账户的配资公司而言,其“路子”之野仍令人惊讶。

根据证监会行政处罚决定书,涉案人张平、孙忠泽通过控制45个账户,共通过三大手段操纵“柘中股份”:

携大额资金之势杀入市场联合连续买卖,是每个操纵市场案的第一步。而从买入量、卖出量、实际控制流通股份数量等数据来看,此次涉案人操纵“柘中股份”程度匪浅。

证监会指出,在2016年11月10日至28日的13个交易日期间——

买入量:

涉案账户组买入成交量占当日市场成交量的比例超过10%的有6个交易日,超过20%的有3个交易日,其中在2016年11月11日买入成交占比达到最高,为31.53%。

卖出量:

账户组卖出成交量占当日市场成交量比例超过10%的有5个交易日,超过20%的有3个交易日,其中在2016年11月24日卖出成交占比达到最高,为30.24%。

持股量:

账户组实际控制的流通股份数占“柘中股份”当日实际流通股份总数比超过10%的有9个交易日,超过20%的有5个交易日,其中在2016年11月17日持仓占流通股比达到最高,为25.88%。

在13个交易日中,账户组在12个交易日有买有卖,在多个交易日中多次委托买入价格高于委托前一刻市场成交价,甚至高于委托前一刻卖委托第5档价格,或委托买入量高于委托前一刻市场前5档卖出委托总量。

证监会指出,在13个交易日中,账户组在8个交易日存在在自己实际控制的账户间交易的行为,在多个交易日存在以高于委托前一刻卖委托第1档价格、甚至高于委托前一刻卖委托第5档价格对倒成交的情形。

在13个交易日中,账户组在4个交易日存在虚假申报行为,具体方式为:一是在涨停价买盘远大于卖盘的情况下,反复、大量以涨停价申报买入“柘中股份”,继而撤单后再申报;二是在申报买入委托部分成交后迅速将仍在1档的买入委托撤销。