编者按:公募基金是适合百姓理财的好工具,越来越多的投资者选择了公募基金。基金适合长期持有,易方达互联网投教基地设立基金E课堂,用一系列历史数据、一张张图表,与广大投资者一起分享基金投资知识和投资理念。

抵御“追涨杀跌”的诱惑

追涨杀跌,其实就是认为价格上涨或者下跌仍然能够延续一段时间。但是,到底可以持续多久以及幅度多大,是很难预测的。

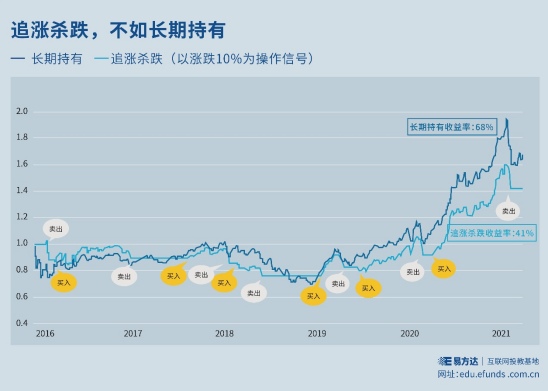

我们以中证主动式股票型基金指数为例,模拟了一个追涨杀跌买基金的策略——上涨10%全仓买入该基金指数,下跌10%则全仓卖出该基金指数。2016年以来,按照这个“追涨杀跌”的策略买卖股票基金指数,仅实现41%的收益率,而2016年第一个交易日买入并持有该指数岿然不动,可以获得68%的收益率,“追涨杀跌”比买入持有的收益率低27%。

如图所见,在2016年至2019年的震荡行情中,这个“追涨杀跌”策略并未获得更好的收益;而在2019年开始的牛市中,该策略的收益明显落后于长期持有。

而且,追涨杀跌可能导致频繁操作,从而产生较高的基金申赎成本,通常情况下,主动股票基金一年内卖出需缴纳的赎回费率一般是0.5%,如果一年内全仓操作12次,将产生至少6%/年的交易成本,让收益缩水。普通投资者要抵御住追涨杀跌的诱惑,淡化短期波动,坚定长期持有。

注:

①回测标的为中证主动股基指数(930890.CSI),追涨杀跌阈值设定10%;

②数据来源:易方达互联网投教基地,Wind,回测区间为2016-1-4至2021-4-16;

③初始状态假设空仓,当指数从最低点上涨超过10%时,“追涨”买入指数;买入指数后,若指数从买入后的最高点出现了超过10%的回调,则“杀跌”卖出指数。后续回到初始状态,等待指数从卖出后的最低点反弹超过阈值,再次发出买入信号。测算时,假设在一次完整的买入卖出交易中,总交易费用为0.7%,并在买入时统一扣除。

④基金过往业绩不预示未来,基金有风险,投资需谨慎,我国基金运作时间较短,不能反映证券市场发展所有阶段。

频繁操作会吃掉你的投资收益

我们建议普通投资者购买基金最好不要频繁交易,一方面是因为择时难度很大,另一方面,则是因为基金短期交易成本比较高,很有可能不知不觉就把你的投资收益吞噬掉了。

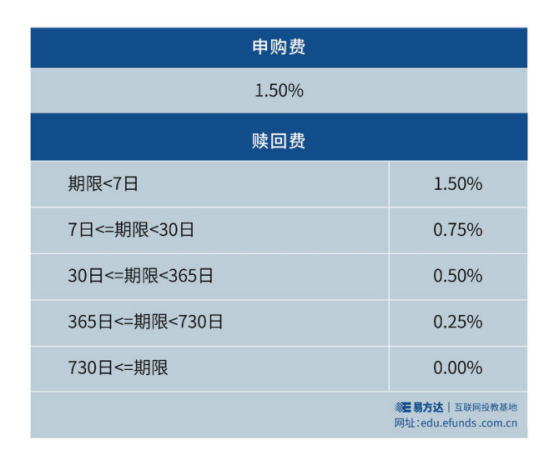

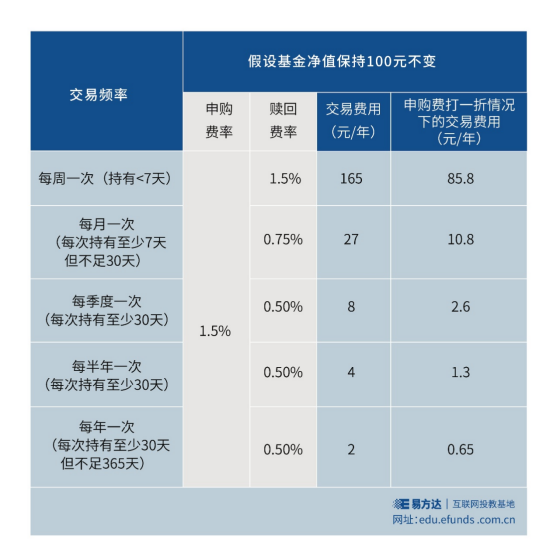

让我们看看主动管理的权益类基金的交易成本到底有多高。基金申购和赎回时要收取申购费和赎回费,一般地,随着持有时间的延长,赎回费率不断降低。假设费率如下表所示:

如果“周一申购,周五赎回”,周周皆如此,那么按照上表费率(每次买入时要交1.5%的申购费,卖出时因持有不满7天,要交1.5%的赎回费),一年下来需要缴纳多少费用呢?以100块钱的基金为例,我们假设基金净值始终保持100元不变,就算购买渠道申购费可以打一折,即申购费率只有0.15%,一年下来交易费用也很高,100元的基金要花掉差不多86元的申赎费。

如果把交易频率降低到每月操作一次,交易成本依然不低。在申购费打一折的情况下,不考虑净值变动,100元基金一年要交10.8元申赎费。这个费率大致相当于什么水平呢,我们可以看一下中证主动式股票型基金指数(可看作是主动管理类股票型基金的加权平均表现),在2011-2020年期间,它的年化收益率恰好就是10.8%。

随着交易频率的降低,总的交易费用也会随之下降。申购费打一折的情况下,如果每季度买卖一次,100元基金一年的交易成本是2.6元;每半年买卖一次,一年的交易成本是1.3元;一年买卖一次,一年的交易成本就只有0.65元了;如果你持有2年后再卖,那么全部的交易费用就只有买入时支付的那一笔0.15元的申购费了。

公募基金对一周、一月内赎回的基金持有人设定较高的赎回费率,随着持有时间的延长,费率不断降低,其目的就是要引导长期投资。对于普通百姓而言,精准择时是一项“不可能完成的任务”,不如选择适合自己的基金长期持有,避免因为频繁交易付出昂贵的成本。

注:

①数据来源:易方达互联网投教基地;

②不同基金费率有所差别,请详阅基金合同、招募说明书、基金管理人及销售机构的规定;一般地,基金的C份额收取销售服务费,不收取申购费;

③交易费用指申购和赎回费用,申赎费用的计算未考虑净值变动;假设1年为52周;假设周频交易模式为周一买入、周五卖出,在申购费打一折、净值不变的情况下,100元基金一年申赎费用=100*52*(0.15%+1.5%)=85.8元;

④表中的“一次”,指完成一次申购和一次赎回;

⑤部分销售平台申购费打一折,如考虑存在申购费更优惠的情况,交易成本比表中所示更低。

买入的基金跌了怎么办?

在市场行情好时,大量投资者热情认购新发基金或申购老基金。但是,如果买入后就遭遇市场下跌,应该怎么办呢?

我们假设一个最坏的场景:入场时点非常不走运,买入后就遭遇了当年最大幅度的下跌。那么你买的基金需要多久才能扭亏为盈呢?我们选取了2015年1月1日前成立的主动权益类基金作为样本进行统计。

不知道你是否还记得2020年初那场大跌,当时我们的心里都充满了恐慌。但事后来看,即使不巧买在年初高点,75%的样本基金都能在5个月内扭亏为盈,还有25%的样本基金仅用了不到3个月就扭亏为盈了。而且,只要继续持有,还能获得相当不错的收益,一半的基金涨幅都在31%以上。

我们继续回顾历史,去看看每一年最“不走运”情况。2017年、2019年,50%的基金都能在半年时间内扭亏为盈;2016年和2018年,扭亏为盈需要的时间要长一些,都要等待1年以上才可以翻盘。但只要坚持长期持有,“不走运”只是暂时的。

如下表所示,2016年“最不走运时点”买入的基金,坚持持有至今,收益率的中位数达到了78%;同样地,2017、2018、2019年“最不走运时点”买入的基金,收益率的中位数也都在60%以上。

只要中国经济稳定,股票市场的长期趋势就是向上的;市场波动、基金涨跌都是常态。购买基金应坚持长期持有,理性面对短期涨跌,时间会给予耐心的人丰厚的奖赏。

注:

①数据来源:易方达互联网投教基地,Wind,数据测算区间为2016年1月1日至2021年4月16日;

②2015年1月1日前成立的主动权益类基金,包括wind分类下的普通股票型54只,偏股混合型435只;

③1/4分位数和3/4分位数:每一指标均为按绝对值由小到大排列后,处于25%和75%位置的数值;

④买入后最大亏损幅度,指在当年买入后可能发生的最大亏损幅度;

⑤基金过往业绩不预示未来,基金有风险,投资需谨慎,我国基金运作时间较短,不能反映证券市场发展所有阶段。

“知己知彼”才能“长相守”

坚持长期持有,是普通投资者做基金投资的正确姿势。但在投资前,需要做到“知己”与“知彼”。

知已,就是要清楚钱的使用期限、对收益有一个合理的预期,以及了解自己的个性和偏好,这些内容决定了你要投资于哪一类基金产品、投资多长时间、选择什么样的基金经理。以钱的使用期限来举例,1年内要用的钱是绝对不能用来做高风险投资的;3年以上的闲钱可以投资股票型基金和偏股混合型基金。

知彼,就是要了解基金的种类、基金的投资策略、基金经理的投资理念和风格。

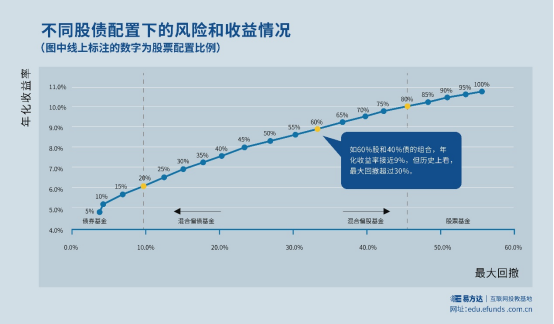

俗话说,适合自己的才是最好的,投资也是一样,千万不能片面追求高收益。如下图所示,随着投资组合中股票占比的提高,风险与收益会一起增加。偏股混合型基金投资于股票的比例一般在60%以上,2013年-2020年的历史数据显示,60%股+40%债的组合,最大亏损超过30%。如果在亏损时着急用钱,或者承受不了心理压力,是无法继续坚持长期投资的,最终只能赔钱卖出。

目前,为了帮助投资者“知己知彼”,各类基金购买渠道都会要求投资者进行风险测评,请一定认真对待。

注:

①数据来源:易方达互联网投教基地,Wind,计算区间为2013年1月4日至2020年12月31日,日度再平衡;

②股债组合中,股票采用中证全指全收益指数(H00985.CSI),债券采用中债新综合财富指数(CBA00101.CS);

③指数过往表现不预示未来。基金有风险,投资需谨慎。