一季度金融货币数据发布完毕,市场非常关注的是社会融资总量的变化,在此我们试图从总量和结构两个角度来进行分析。

首先社会融资总量的环比变化(月增量)存在很强的季节性规律(类似于信贷投放节奏),

因此从月增量角度分析并无意义,如果剔除季节性变化规律则存量累计同比增速是一个好的衡量指标

。

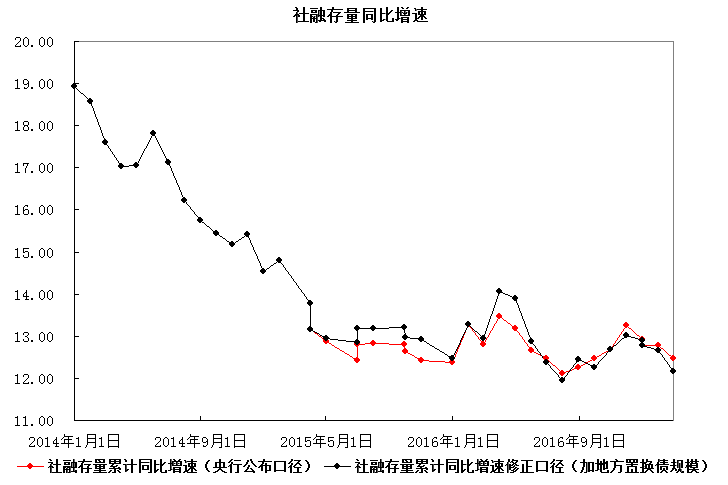

从社融累计同比增速来看,其高点出现在2016年11月份,增速为13.3%,截止2017年3月份,则连续回落至12.5%。

如果考虑到地方置换债券发行替换了社融中的部分内容以导致统计上有所疏漏,则不妨将每月净发行的地方置换债券(注意是置换债券规模,而非全部的地方债券规模)加计到社融统计中,构成修正的社融增速指标。如此处理后,

修正后的社融累计同比增速则从2016年11月份的高点13.00%回落到3月份的12.2%

。

即地方置换债券修正后的社会融资总量增速变化和未修正的社融增速变化趋势相当,不影响分析过程,可以看到自2016年底以来,连续4个月社融增速出现回落。

社会融资总量是一个数据结果。

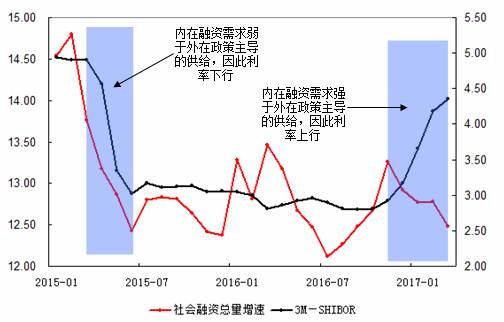

其反应的是信用货币供给与融资需求共同作用的结果。前者与货币、金融监管政策有关,为外力;后者与社会融资需求有关,为内力。内外相较的结果表征为利率的变化。在此四个月的回落过程中,利率表征为上行,则说明社融增速的回落主要和外因有关,是货币政策或监管政策强压的结果,社会融资需求的内在扩张冲动依然较强。

这与2015年的变化有所差异,2015年表征为融资需求弱于(政策主导的)资金供给,因此利率下行,而当前表征为融资需求强于(政策主导的)资金供给,因此利率上行。

相对强势的融资需求又表征为哪部分呢?我们需要对社融进行结构化分析。

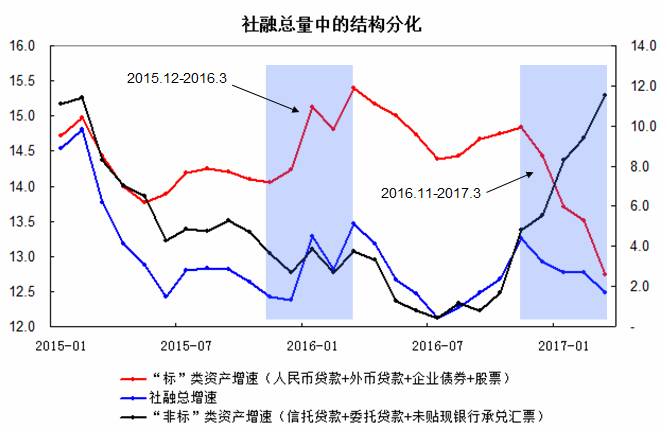

从大类来看,社融可以划分为“标”类资产和“非标”类资产,前者主要包括人民币贷款、外币贷款、企业债券融资以及股票融资,后者主要包括信托贷款、委托贷款以及未贴现银行承兑汇票。

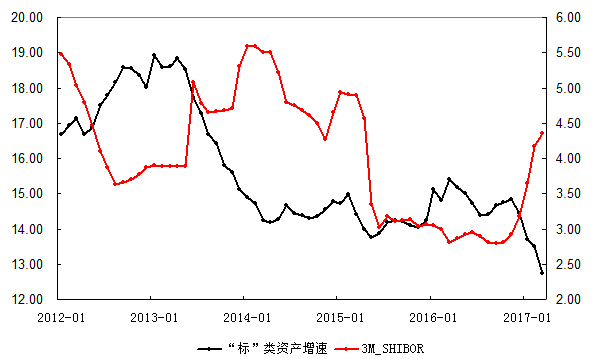

我们分别计算“标”类资产和“非标”类资产的累计增速,可以发现2016年11月份以来,“标”与“非标”出现了显著的分化,具体表现为“标”类资产的增速转折下行,“非标”类资产的增速却持续上行。

这种分化以往也产生过,较为典型的是2015年12月至2016年3月份,不过当初是“标”类资产增速上行,而“非标”类资产增速下行,总的社融增速在上行。本次则恰好相反。

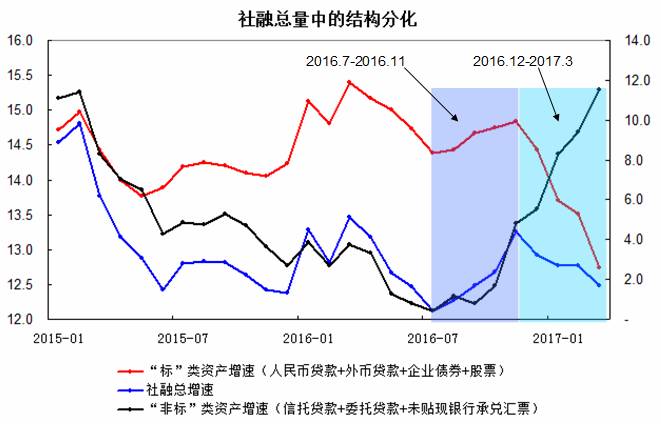

但是回溯2016年以来“标”与“非标”类资产的增速变化,

可以发现2016年下半年以来的融资需求扩张出现了一个折点变化,无论是从总量角度还是从结构角度,2016年11-12月份都是一个折点

。

具体表现为2016年7-11月份时期,社会融资总量总体上行,且在结构上是“标”与“非标”同步上行,而2016年12月份以来,社会融资总量总体下行,“标”与“非标”则表现为一下一上。

即从总量意义上,社会融资需求出现了萎缩(社融增速回落),但是在萎缩力度上依然不大,因为“非标”类资产依然处于扩张中。

那么后续社会信用扩张的焦点就在于非标类资产何时出现拐点,一旦“非标”类资产增速出现拐点,则意味着全社会信用扩张的增速回落步入加速期,这对于整体债券市场是具有非常积极的作用的。

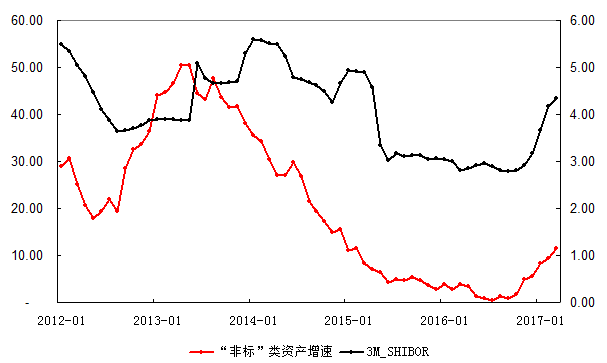

从影响非标资产扩张的因素来看,其对于利率并不敏感(即对于货币利率政策并不敏感),而对于监管政策相当敏感。

从对比来看,“标”类资产的扩张与利率更多呈现反相关:

而非标类资产却难见这种反相关性,甚至和利率的变化是正相关性更强一些。

当然这不是说,利率越高(货币政策越紧),会导致非标扩张,而只是说明常规意义上的货币利率政策调控对于非标资产的影响并不明显。

从经验角度来看,非标的扩张有经济增长的内因决定,但是外部影响则是金融监管政策,2014年开始的非标资产增速显著回落则更多是在各类监管政策实施下所导致的。

2017年3、4月份以来,金融监管政策密集出台,几乎针对了银行中的各类业务,在此强力监管背景下,“非标”类资产的扩张则受到很大的挑战。

以监管强化为导火索,如果非标资产的扩张速度出现了拐点下行,则意味着社会的融资需求扩张将出现加速回落迹象,当融资需求出现加速回落后,即便在资金供给条件(货币政策)紧平衡的条件下,也必然会导致社会利率的下降,因为融资需求的萎缩要快于资金供给的紧缩,这也就是在“紧货币(目标)+紧信用(现实)”组合中,为什么会出现利率下降的原因,历史可参考的时期比如2009年7月份到2010年初。

总体来看,针对于最近若干月份的社融融资总量变化,我们可以得到如下一些基本结论:

1、整体社会融资需求(信用收缩)处于收缩过程;

2、信用收缩的力度还不强,因为“标”类资产的收缩在一定程度上被“非标”类资产的扩张所冲抵;

3、“非标”类资产的扩张在很大程度上收到金融监管政策的影响,而受货币利率政策的影响程度较小;

4、社会融资需求的第一个折点发生在2016年11-12月份,以此为折点,“标”与“非标”的同步扩张转化为“标”类资产收缩、“非标”类资产依然扩张。这意味着对利率市场而言,压力最大的时期已经度过。

5、伴随3、4月份以来金融监管政策的密集强力出台,预计“非标”类资产的扩张也将出现折点,这一折点的出现则意味着整体信用扩张进入加速回落时期。即便货币政策紧平衡,加速回落的信用扩张也会导致利率出现拐点下行。

总体来看,由于社会融资需求总量已经出现了拐点下行,因此社会利率继续冲高的概率很小,货币政策更多的是针对于“标”类资产的变化来施加力度,非标类资产的增速变化则是影响社会融资需求的边际力量,如果其出现拐点下行,则即便货币政策紧缩,也抵抗不了社会融资需求的加速收缩,在紧的货币政策环境中一样可以产生债券的牛市、利率的下降。