上周A股重要指数全部收涨,创业板指(涨

8.68%

)、深证

100

(涨

4.17%

)、深证成指(涨

3.97%

)领涨,上证

50

(涨

0.75%

)、上证指数(涨

1.13%

)、沪深

300

(涨

2.05%

)走势相对偏弱。

2021

年

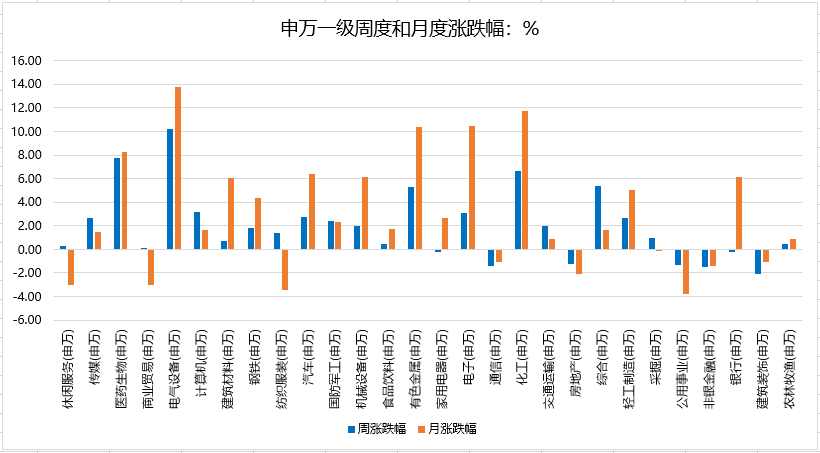

第三周,申万一级行业板块周度板块涨跌以上涨为主,电气设备、医药生物、化工、有色金属板块领涨,建筑装饰、非银金融、公用事业、房地产、通信板块收跌;

申万一级行业月度涨跌幅上,电气设备、化工、有色、电子板块领涨,公用事业、地产、纺织服装、休闲服务、商业贸易、非银金融板块收跌。

上周沪深两市日均成交额为10309亿,环比上周减少1080亿。北向资金净流入96.07

亿,连续第十二周实现净流入。

国家卫健委通报数据显示,1月23日0—24时,31个省(自治区、直辖市)和新疆生产建设兵团报告新增确诊病例80例,其中境外输入病例15例(广东5例,上海3例,山西2例,天津1例,辽宁1例,江苏1例,陕西1例,甘肃1例),本土病例65例(黑龙江29例,河北19例,吉林12例,上海3例,北京2例);

无新增死亡病例;

新增疑似病例1例,为境外输入病例(在上海)。

香港特区政府卫生署1月23日通报,截至凌晨零时,全港新增81例新冠肺炎确诊病例,其中78例为本地感染。另有逾50人初步检测呈阳性,正等待复检。香港至今累计确诊病例破万例,达10009例。今日新增的本地病例中,35人暂时未能找到确切的传播源头;其余病患属聚集性或家庭群组感染。卫生署表示,27名当日新增病患居住于油麻地、佐敦及深水埗一带社区,多数为南亚裔人士。

据美国约翰斯·霍普金斯大学截至美东时间23日下午15时21分的数据,美国累计新冠肺炎确诊病例已达到24934941例,逼近2500万例。死亡人数升至416289人。

巴西卫生部当地时间22日18时20分公布的数据显示,当天巴西新增新冠肺炎确诊病例56552例,累计确诊8753920例;新增死亡病例1096例,累计死亡215243例;累计治愈7594771例。巴西国家卫生监督局(Anvisa)22日作出决定,批准圣保罗州布坦坦研究所(InstitutoButantan)利用中国北京科兴中维生物技术有限公司(Sinovac)提供的原材料在巴西生产的480万剂克尔来福(CoronaVac)新冠疫苗的紧急使用许可。此前,该局已批准600万剂克尔来福新冠疫苗在巴西紧急使用。

西班牙卫生部在1月21日的最新官方数据显示,该国检测出的新冠肺炎累计确诊病例达到2456675例,累计死亡病例55041例,过去24小时新增确诊病例18504例,过去7天新增死亡病例1285例。

据印度卫生部当地时间1月22日早8时(北京时间10时30分)发布消息,印度新增新冠肺炎确诊病例14545例,累计确诊达10625428例;新增死亡病例163例,累计死亡153032例;现存确诊病例减少3620例,降至188688例,累计治愈10283708例。

英国政府网站发布最新数据显示,截至当地时间1月23日,英国新增新冠肺炎确诊病例33552例,累计确诊3617459例;新增新冠肺炎死亡患者1348人,累计死亡97329人。

事件:

2020

年

四季度GDP同比6.5%(预期6.2%,前值4.9%),全年GDP同比2.3%(预期2.2%,19年6.1%);

12月工业增加值同比7.3%(预期7.0%,前值7.0%);

1-12月固定资产投资同比2.9%(预期3.0%,前值2.6%),其中:

房地产投资增长7.0%(前值6.8%);

狭义基建投资同比0.9%(前值1.0%);

制造业投资同比-2.2%(前值-3.5%)。

12月社零同比4.6%(预期5.4%,前值5.0%)。

核心结论:

超预期主因出口、地产拉动,一季度经济预计仍强。

全年看,疫情影响延续,2020年经济有两大支撑、两大拖累,2021年走势可能明显分化:

-

2020年疫情冲击剧烈、影响持久,2021年全球群体免疫难以实现,疫情约束仍在;

-

经济两大支撑:“出口-工业生产”和“政策-地产”链条,2021年前者动力仍足,后者逐步退出。

-

经济两大拖累:消费和制造业投资,2021年前者可能仍弱,后者有望超预期回升。短期看,2021一季度出口支撑仍强,需关注冬季疫情发展及原地过春节的影响。

生产端:

工业生产高位上行,服务业修复小幅放缓。12月工业生产高位上行,再度好于预期,主因应是内外需求强劲,服务业放缓体现疫情影响。分行业看,采矿业和高新技术产业,运输设备、医药、电子增加值增速升幅较大。2020年工业生产高增主要是受到出口带动,2021年内外需求复苏下有望保持高位。

消费端:

增速回落,疫情扰动将再度显现。12月社零再度低于预期,主要应是受到冬季疫情和“双十一”透支等因素影响。分项看,汽车增速回落,石油类、地产系消费回升较多。2020年疫情对消费构成持续压制,2021年冬季疫情将进一步拖累消费复苏节奏,但预计影响可控,全年居民消费在去除基数效应后仍然偏弱。

就业端:

持续好转,2020年新增就业规模仍下降。12月调查失业率走平于5.2%,2020年年均城镇调查失业率为5.6%,低于6%左右的预期目标,但全年新增就业较2019年少增166万人,农民工减少517万人,整体新增就业规模仍下降。

投资端: 地产景气仍高,制造业保持强势,基建持续回落

-

地产销售量跌价涨,土地购置费拖累投资下行,开发环节增速回升。12月地产销售量跌价涨,市场需求坚挺。地产投资增速高位回落,应是受到土地购置费回落的拖累。开发环节全面回升,竣工升幅最大。2020年地产政策、货币环境整体偏松,推动地产景气维持高位,2021年货币环境要“转弯”,融资端长效调控机制建立,我们仍预计地产市场景气度可能趋于回落。

-

制造业投资仍强,本轮回升有望超预期。12月制造业投资当月增速小幅回落主因基数跳升,企业经营投资预期仍在高位。2020年制造业投资成为经济的主要拖累之一,但年末开始加速修复。2021年以及后续一段时期,制造业投资的外生环境好转,其背后是中国制造业在全球竞争优势显现、地位提升;内生动力提升,其背后是过去几年中国制造业投资持续低迷,累计投资需求旺盛。总体看,2021年制造业投资有望延续修复,且回升时间和幅度可能超预期,将成为中国经济的主要支撑之一。

-

基建投资持续放缓,2021年可能将维持低位。12月广义、狭义基建投资均回落。2020年基建增速与2019年基本持平,狭义基建投资甚至小幅回落,大幅低于预期。事后看,主因应是我国疫情迅速受控,出口、地产带动经济复苏态势良好,基建发力的必要性不断下降。2021年,基建投资发力的必要性仍低,叠加货币政策“转弯”、财政刺激大概率减弱,基建投资增速可能将维持低位。

整体看,2020年Q4GDP略超预期主因“出口-工业生产”和“政策-地产”链条拉动。2021年Q1经济预计仍强,主因出口拉动、地产韧性有望保持,需关注冬季疫情发展及原地过春节的影响。维持前期观点,2021年政策将不急转弯(要转弯+不能急),尤其是国内疫情近期超预期扩散,对经济的拖累将加大,政策更不能急转弯。短期继续跟踪各地各部委的“十四五”规划细则、陆续召开的地方“两会”。

欧央行1月会议按兵不动。会议主要内容有4点:

-

重新阐述保持关键利率不变,即主要再融资操作利率维持在0%、边际借贷便利利率维持0.25%水平和存款便利利率保持-0.5%不变;

-

继续推进总量为1.85万亿欧元的PEPP(大流行资产购买紧急计划),资产净购买周期至少延续至2022年3月,本息再投资时间至少持续到2023年底,若未来金融状况转好,PEPP的购债额度并不需要用尽;

-

继续以再融资操作提供充足流动性,用TLTRO III(定向长期再融资三期)向银行提供有吸引力的资金;

-

APP(资产购买计划)将以每月200亿欧元的速度推进,并保持本息再投资直到开始加息后一段时间。

本周重点关注

1

月25日

· 德国1月IFO景气指数数据公布;

1月27日

· 美国EIA库存周报数据公布;

1月28日

· 美联储公布利率决议,鲍威尔召开新闻发布会;

1月29日

· 日本央行公布利率会议意见摘要;

· 德国公布第四季度GDP数据。

截至1月19日的最新数据,美(91.2)、英(28.6)、法(5.7)、德(7.4)、以色列(12.7)、沙特(1.8)当中,美国和英国的接种速度相对较快(括号内数字单位为万针/天,为最近7天日均值)。

美、英、法、德等主要欧美国家最近7天的日均接种疫苗数量均较1月上旬加速,我们认为2月份以后有望更为乐观。

截至1月19日,主要欧美国家疫苗接种覆盖全人口比例仍较低(美国为4.8%、英国为7.6%),但有加速态势;以色列疫苗接种覆盖率最高。OurWorldinData数据显示,截止1月19日,美国已接种疫苗1571万支、接种人数达1360万,占总人口的4.8%、65岁以上老人及医护工作者总人数的32.4%。英国已接种疫苗472万支、接种人数427万,覆盖总人口的7.6%、70岁以上老人等前四优先级人口的28.4%。法国接种人数近50万,仅占总人口的0.9%;德国接种人数近120万,占总人口的1.6%、第一优先级(80岁以上老人等人群)的13.9%。以色列的接种覆盖率最高,截至1月19日,已接种疫苗270万支、接种人数近220万,已基本覆盖优先群体(98.5%),占总人口的29.8%。短期内,疫苗产能不足拖累了主要欧美国家接种进度,不过随着后续产能有望提高、及越来越多的制药公司疫苗获得批准,疫苗供给趋势仍然向好。

主要欧美国家大多为老年人、医护人员、有基础疾病的人群等优先接种疫苗,多国计划在今年上半年实现重点群体的覆盖。美国CDC数据显示部分州已进入1b接种阶段(为75岁以上老人和非医护的一线工作人员接种),从2月份开始为65岁以上老人、高危易感人群共1.29亿人接种疫苗,同时CDC预计上半年实现优先接种疫苗群体的覆盖。英国的优先接种群体共3200万人,TheSun预计于今年4月份之前完成优先群体的接种,9月份前完成其他成年人的接种。法国预计将于上半年完成65岁以上老人等人群的接种;德国计划于今年一季度末完成80岁以上老人及医护人员的疫苗接种。

我们假设情形:主要欧美国家疫苗接种均匀加速、达到一定水平(对美、法、德国假设为截至1月20日的每日疫苗接种数量两倍左右的水平,英国则为官方目标值)后维持稳定,则美国和英国均有望在今年4月底前完成本国全人口50%的接种覆盖。由于目前对单个个体完成全部两剂疫苗注射的统计数据缺失,我们假设美、英、法、德的单日疫苗接种量先均匀增长、并在达到一定的接种速率后维持稳定,则美、英、法、德四国分别将于今年4月18日、4月29日、12月27日、10月28日完成本国人口50%的接种覆盖(按至少接受一剂疫苗注射计)。

我们认为,在疫苗接种覆盖率达到较高水平前,各国的抗疫财政救助、宽松货币政策短期较难退出,是对总需求修复较为“呵护”的政策环境;而在二季度以后,当美英等国的疫苗覆盖率达到较高水平后,美联储对于(是否维持)超宽松货币政策的表态可能有所调整,资本市场届时需关注政策可能的边际变化带来的影响。

从一周的市场走势来看,本周指数分化同样较为明显,沪指周涨幅1.13%,创业板指周涨幅达8.68%。在2020年年中的上涨行情中,创业板指就起到了引领市场情绪,带动沪指冲关的作用,在此轮指数的上涨过程中,创业板指有望再度成为引领市场情绪的风向标。主板方面,前期高位抱团的板块出现调仓换股的迹象,短期可能会面临高位整固。创业板方面,当前正值业绩窗口期,市场对于优质成长龙头的业绩预计较为乐观,从而给予此类企业更高的估值溢价,带动指数上涨。而且创业板中包含了当前新能源产业链、医药生物等诸多热点板块龙头品种,更容易受到资金的青睐。