闽系房企作为房地产行业中的一群黑马,凭借着极佳的市场敏感度、激进的拿地战略、良好的融资能力等各项综合走势,行业占位稳步向前。

为此,我们选择了5家标杆闽系开发商,

对他们的土地储备、货值周转、存货分布、投资销售比例等各项核心指标进行了分析和解读。

5家标杆闽系开发商三大特点:

-

规模在500亿元左右;

-

总部已从大本营搬迁至上海;

-

正在执行全国化战略布局。

整体投资拿地

梳理标杆闽企17年一季度拿地情况,并盘点企业土储规模、可售货值及消化周期,判断企业在土地层面的健康度。

投资拿地概述

阳光城:

“招拍挂+收并购”

两种方式齐头并进,土储规模充沛,可售货值足以支撑企业开发3年左右,扩张步伐大,近期主攻

中西部

机会型市场。

融信:

16年拿地动作迅猛,备货充足,17Q1

增储动作放缓

,预计中短期将战略扩张布局位移至

中西部

。

泰禾:

泰禾一改高调拿地姿态,采用收购方式正式进军

山东

市场,“院子系”产品将实现13城21院的战略布局。

正荣:

成功入驻

合肥

,单季揽三宗地入怀,深耕意愿强烈;但

可售货值岌岌可危

,积极增储为当下火烧眉毛之事。

旭辉:

延续“

逆周期拿地

”原则,本季度呈大规模增储(

合/京/渝/沙/郑

皆有),成功进驻

无锡

,收购动作加大。

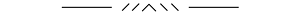

企业货值储备

阳光城、旭辉可售货值充沛,可供开发2-3年;泰禾存货健康度尚可;融信、正荣土储过低,仅可供企业消化一年。

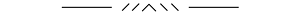

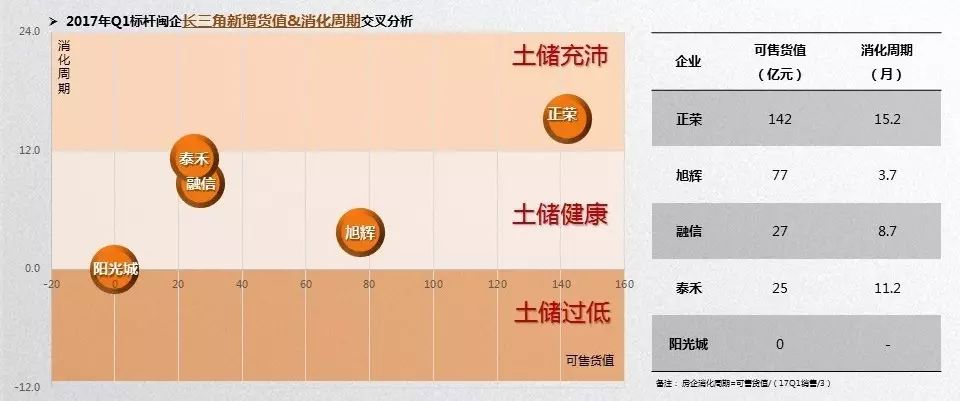

拿地VS销售

正荣、旭辉在公开市场拿地动作集中,增储成本占企业现金流比例超30%;泰禾、阳光城拿地方式向收并购倾斜,极大程度缓解企业资金压力。

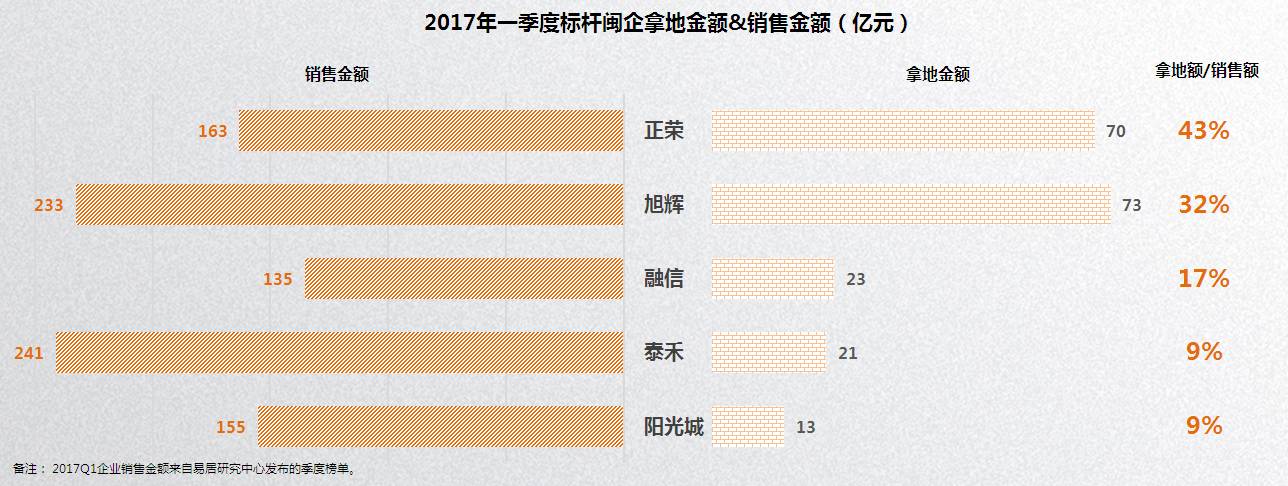

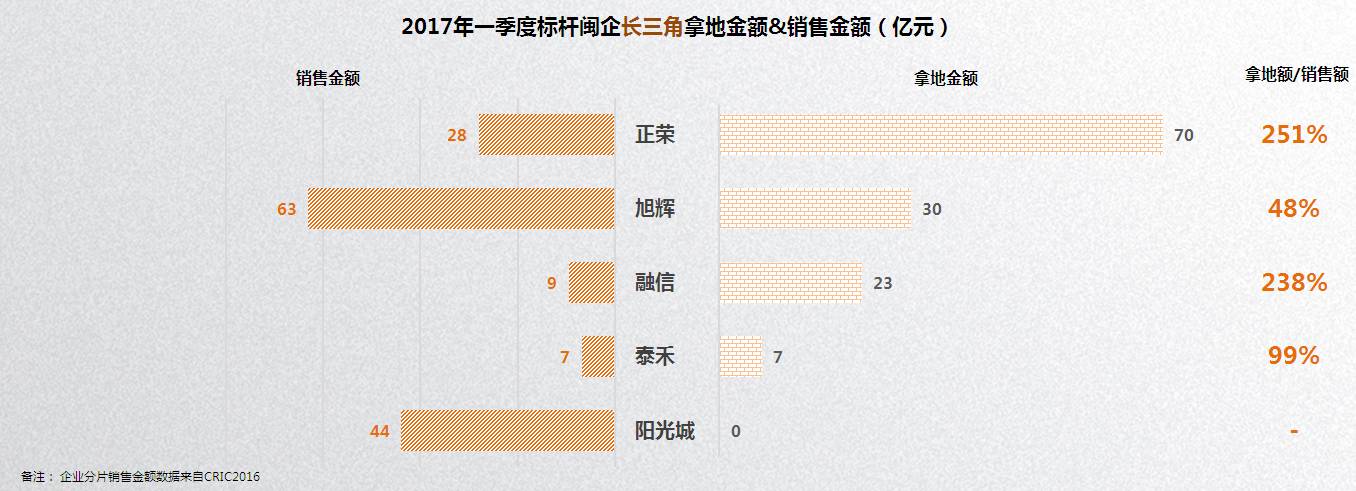

规模VS成本

融信拿地态度较为激进,高溢价、高楼板价为常态;阳光城、泰禾收并购为增储主要方式,购地成本居对标企业低位。

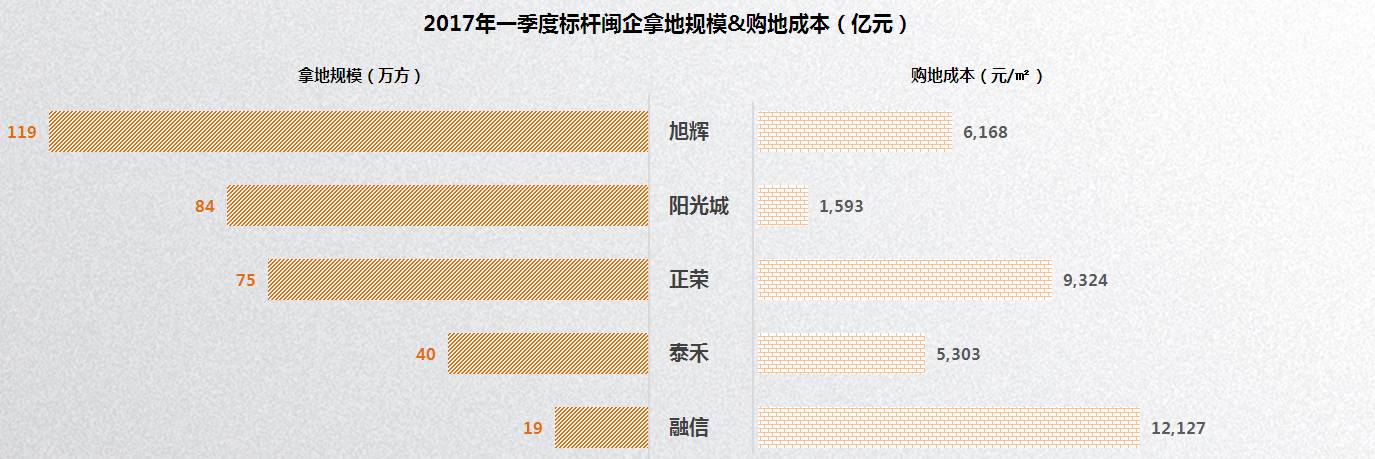

货值格局

除融信坚定不移深耕长三角片区外,以旭辉、阳光城为代表的闽企举力扩张,中西部和环渤海为主要拓展区域。

Part 2

各片区投资情况

就长三角、环渤海等五大片区,分别研究闽商拿地表现,以及拿地与销售之间的关系,理清未来竞争格局;17Q1闽商暂未在珠三角和东北部增储,故暂不统计。

长三角新增储备

正荣新增货值规模第一,消化周期居1年以上;泰禾、融信新增货值规模差距不大,货期大概在8-12个月;旭辉市场消化力强,较大的货值却不够其消化。

长三角-拿地VS销售

当季正荣长三角增储激进,公开市场连拿合肥三宗含宅地,溢价率均居80%以上,背后高杠杆资金支撑可见;旭辉(合/锡)、融信(杭/芗)、泰禾(杭)拿地。

长三角-规模VS成本

融信拿地态度较为激进,高溢价、高楼板价为常态;阳光城、泰禾收并购为增储主要方式,购地成本居对标企业低位。

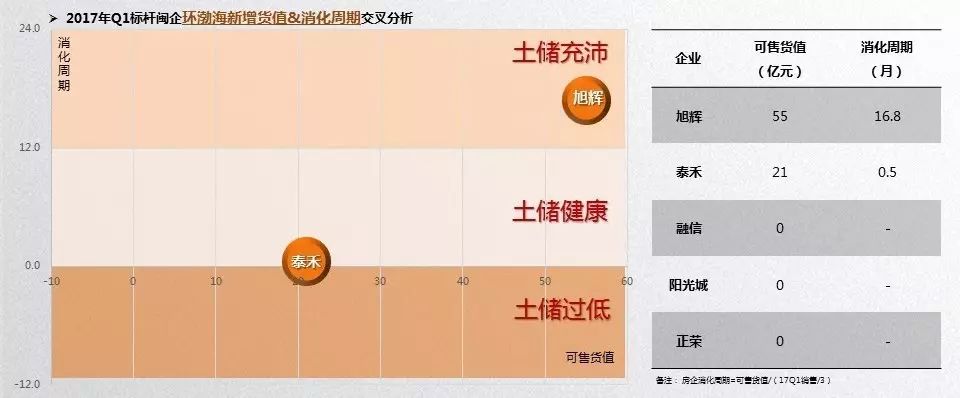

环渤海-新增储备

旭辉于一季度启动布局北京的动作,新增货值可供其消化近1.5年左右;泰禾在环渤海已有一定名声,当季货值补充不足。

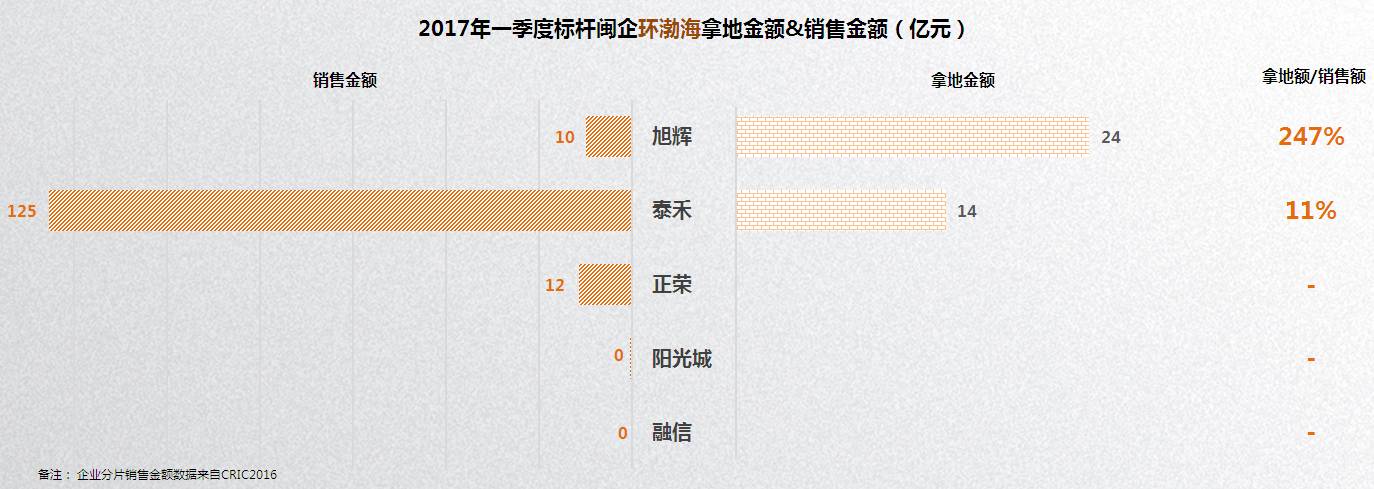

环渤海-拿地VS销售

旭辉大手笔布局北京(房山/丰台),“百亿战略”一触即发,与率先一步进京的泰禾将展开激烈竞争。

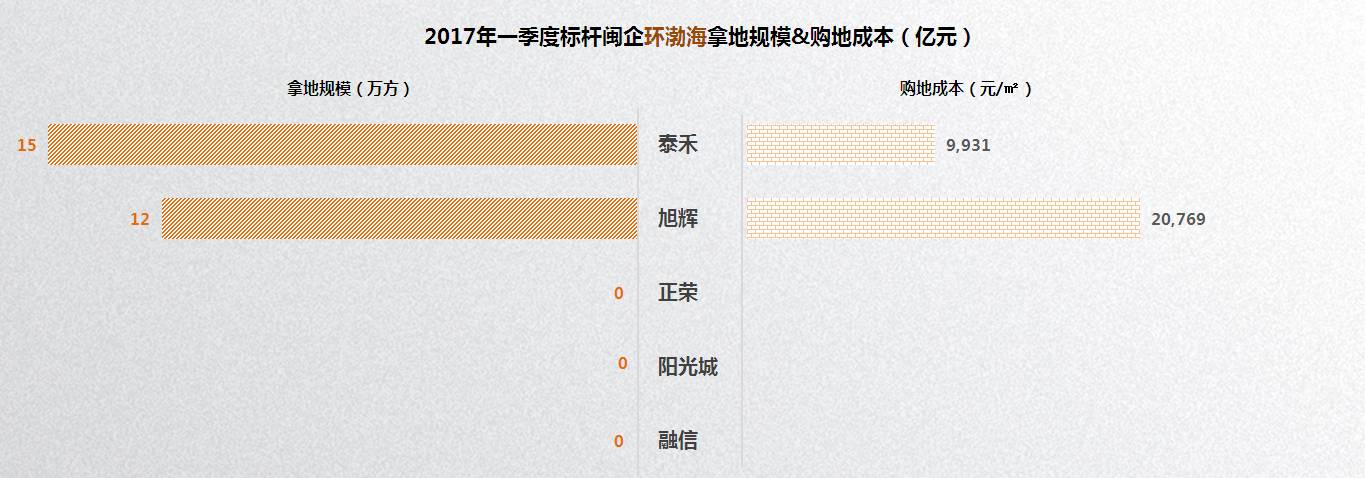

环渤海-规模VS成本

泰禾在不放弃布局北京的前提下,积极外拓环渤海,这次以收并购的低成本方式正式进军山东(济南)市场,大概率打造“院子系”产品。

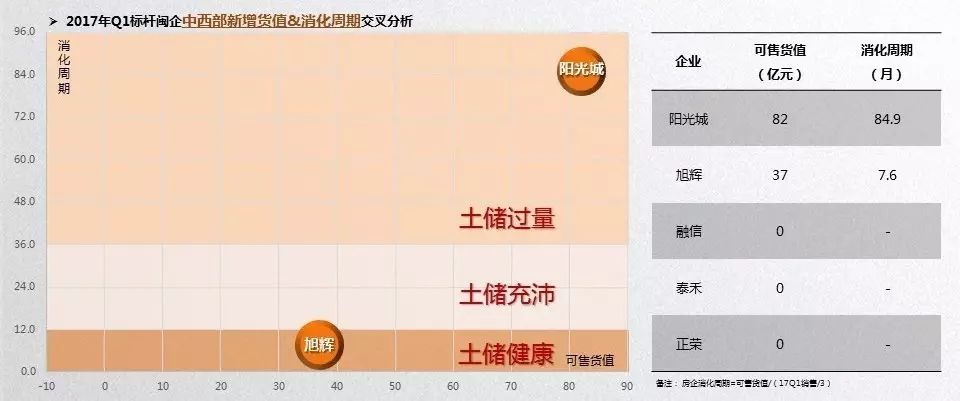

中西部-新增储备

阳光城中西部大手笔补货,碍于其目前在该片区仅零星项目在售,整体消化周期偏高。

中西部-拿地VS销售