(资产证券化382讲,2019年第三季度ABS市场回顾。

第一部分:

2019年第三季度ABS市场运行情况。

第二部分:

2019年第三季度CMBS、REITs及CMBN产品总结。

第三部分:

前三季度ABS市场各机构排行榜。

本期主要是ABS

市场回顾

。第一、二部分是第三季度回顾,第三部分是前三季度各金融机构发行、销售排行榜。

通知:本月18日(周五)下午,本月公众号线下交流会即将召开,坐标北京,欢迎大家报名(先加文末小编微信)。

![]()

![]()

![]()

2019年第三季度,信贷资产证券化产品共发行44单,发行总额合计2302.78亿元,发行总额较上年同期减少14.30%;交易所企业资产证券化产品(以下简称“ABS”)共发行217单,发行总额合计2069.36亿元,发行总额较上年同期减少22.21%;交易商协会资产支持票据(以下简称“ABN”)共新发行51单,发行总额合计664.18亿元,发行总额较上年同期增长291.34%。

截至2019年第三季度末,信贷资产证券产品的存量项目数量为349只,余额为20566.99亿元,余额较上季度末上升4.22%;ABS存量项目数量为1540只,余额为20075.77亿元,余额较上季度末上升2.18%;ABN存量项目数量为275只,余额为3649.18亿元,余额较上季度末上升20.19%。

2019年第三季度,信贷资产证券化产品的基础资产类型涉及

个人住房抵押贷款、汽车贷款、信用卡贷款、企业贷款、不良贷款、消费性贷款和租赁资产

等。其中,个人住房抵押贷款资产支持证券的发行单数最多,为17单,发行总额也最大,为1076.24亿元,占比为46.74%。

2019年第三季度,信贷资产证券化产品的发行金额前三名分别为工元宜居2019年第二期个人住房抵押贷款资产支持证券、工元宜居2019年第一期个人住房抵押贷款资产支持证券和建元2019年第六期个人住房抵押贷款资产支持证券。

2019年第三季度,信贷资产证券化产品的发起机构前三名分别为中国建设银行股份有限公司、中国工商银行股份有限公司和招商银行股份有限公司。

2019年第三季度,信贷资产证券化产品的发行机构发行总额前三名分别为建信信托有限责任公司、华能贵诚信托有限公司和华润深国投信托有限公司。

2019年第三季度,ABS产品的基础资产类型涉及

企业债权、租赁租金、基础设施收费、不动产投资信托REITs、应收账款、小额贷款、保理融资债权和融资融券债权

等9个类型。其中,应收账款类ABS的发行单数最多,为93单;企业债权类ABS的发行总额最大,为711.44亿元,占比为34.38%。

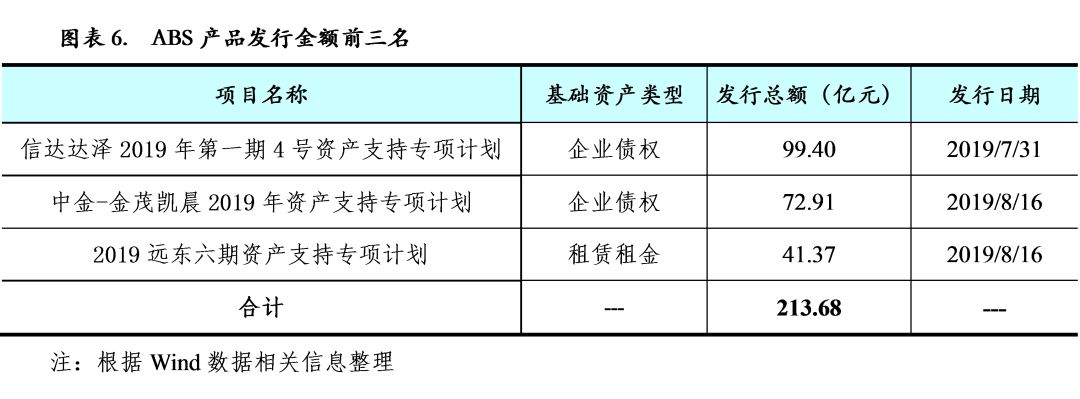

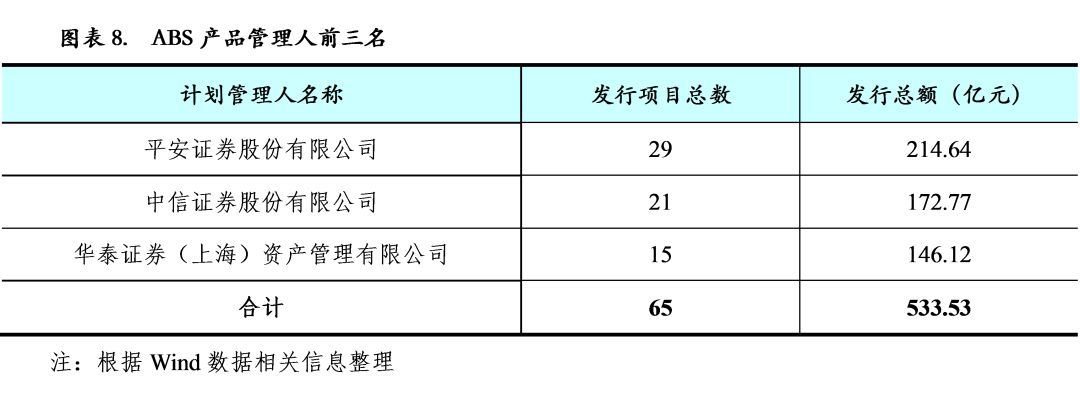

2019年第三季度,ABS产品发行金额前三名的项目分别为信达达泽2019年第一期4号资产支持专项计划、中金-金茂凯晨2019年资产支持专项计划和2019远东六期资产支持专项计划。

2019年第三季度,ABS产品的原始权益人前三名分别为重庆市蚂蚁小微小额贷款

有限公司、深圳市前海一方商业保理有限公司和深圳市前海联捷商业保理有限公司。

2019年第三季度,ABS产品的计划管理人发行总额前三名分别为平安证券股份有限公司、中信证券股份有限公司和华泰证券(上海)资产管理有限公司。

(三)ABN产品

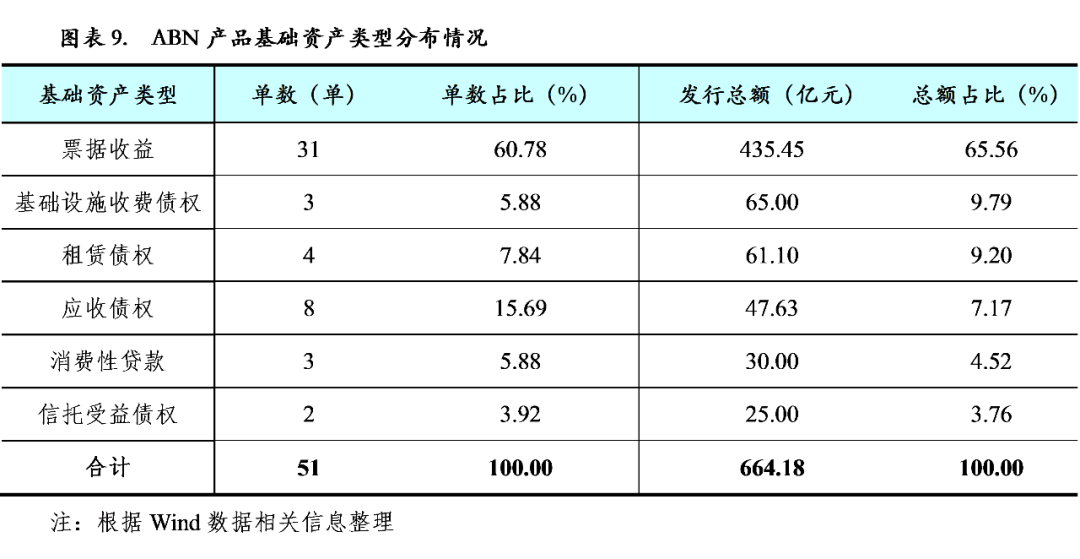

2019年第三季度,ABN的基础资产类型涉及

票据收益、应收债权和租赁债权

等6个种类。其中,票据收益类的ABN发行单数最多,为31单,发行总额也最大,为435.45亿元,占比为65.56%。

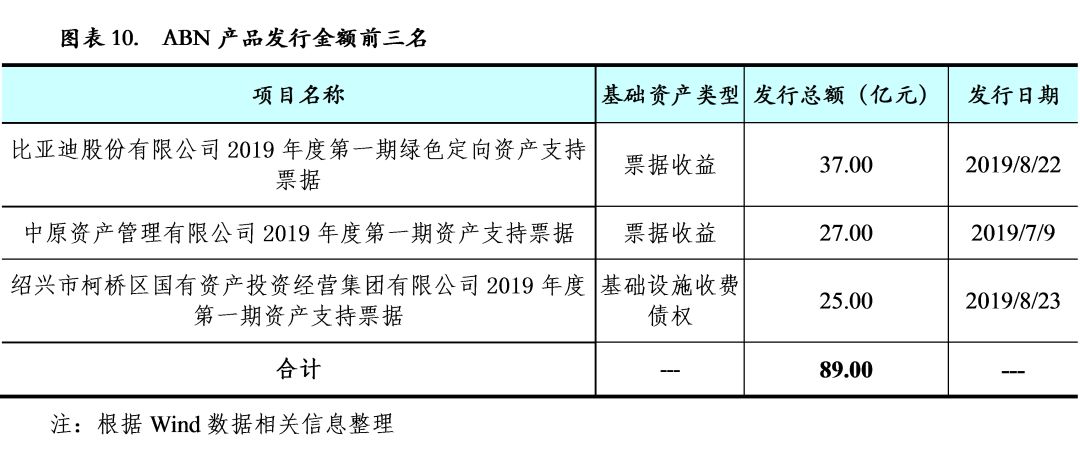

2019年第三季度,资产支持票据项目发行金额前三名分别为比亚迪股份有限公司2019年度第一期绿色定向资产支持票据、中原资产管理有限公司2019年度第一期资产支持票据和绍兴市柯桥区国有资产投资经营集团有限公司2019年度第一期资产支持票据。

2019年第三季度,资产支持票据项目发起机构发行金额前三名分别为中核融资租赁有限公司、深圳市前海建合投资管理有限公司和中兵融资租赁有限责任公司。

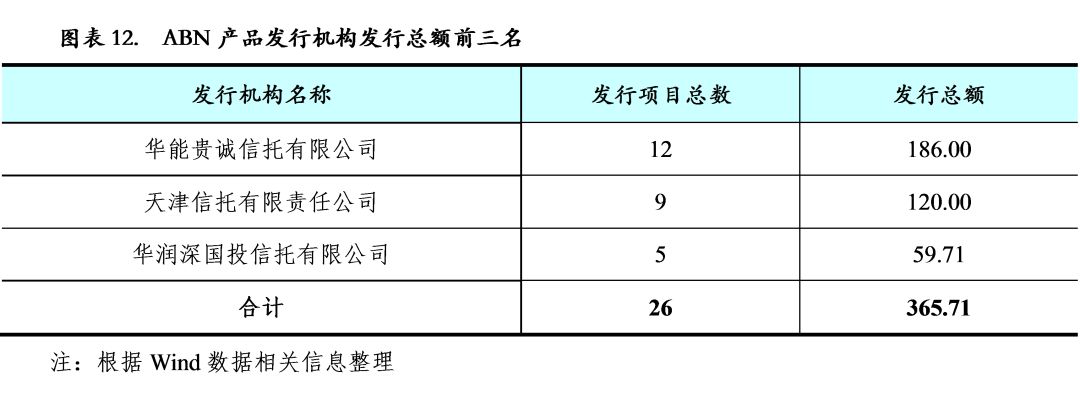

2019年第三季度,资产支持票据项目发行机构发行总额前三名分别为华能贵诚信托有限公司、天津信托有限责任公司和华润深国投信托有限公司。

(摘自:新世纪评级)

2019年三季度已发行CMBS、REITs及CMBN产品数量与上季度基本一致,规模有所降低,

CMBS

产品的单量及规模依旧占据主力地位

,发行区域上一线城市仍然占据主力地位;

从底层资产业态类型分析,

商业物业依旧是发行数量最多及单笔规模较大的资产类型,整体发行利率有所走低;

近期政府政策不断鼓励企业资产证券化产品的发行工作。

2019年三季度,资产证券化市场共发行产品

321

单,发行规模共计

5,129.80亿元

,单数同比增长

30.49%

,规模同比下降

9.04%

。其中已发行CMBS、REITs及CMBN产品数量累计16单,累计发行规模306.94亿元,发行单数占资产证券化市场份额约为5%,发行规模占比约为6%。相比较二季度同类型产品发行单数基本一致,

发行规模下降2%

,主要受到房地产企业融资持续调控等方面的影响,

发行规模呈现逐月下滑趋势

,以下为具体内容:

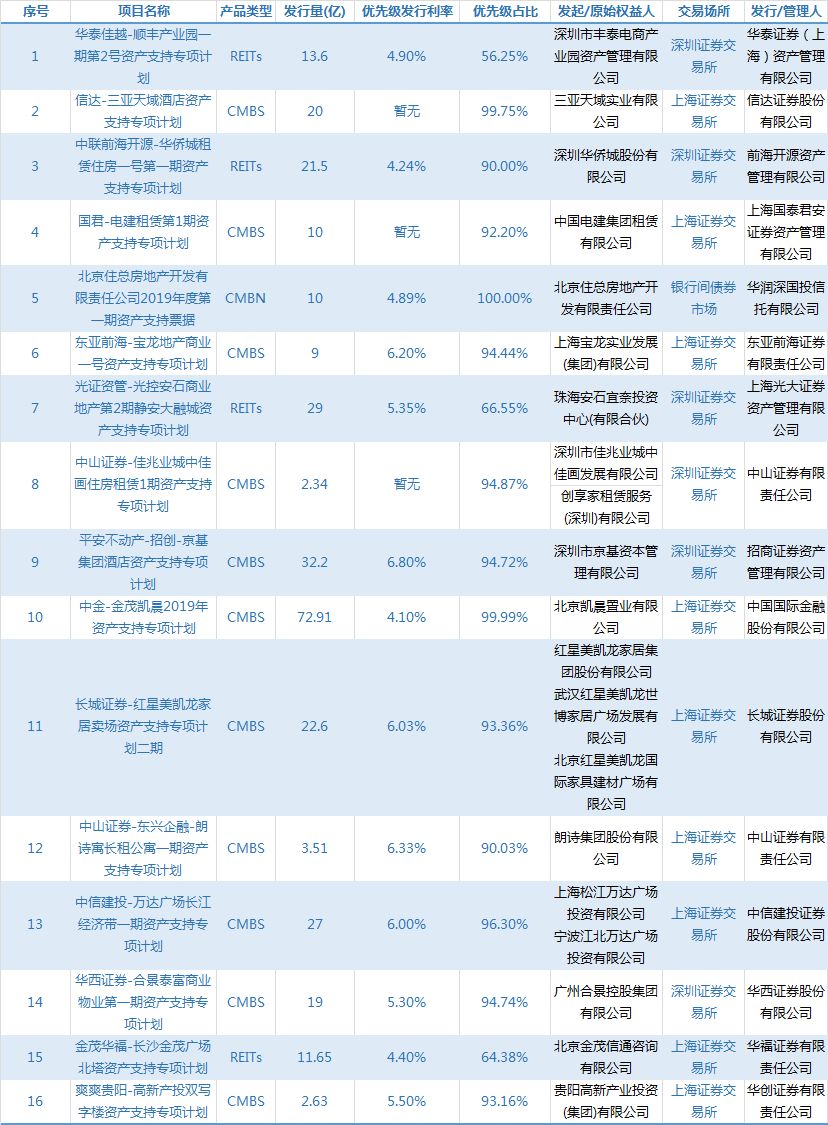

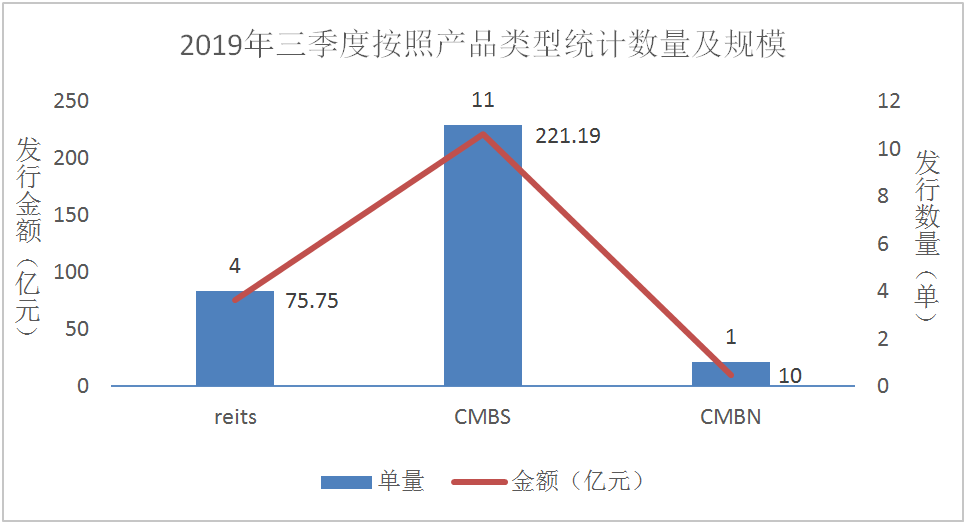

截至2019年三季度末,总计发行此类产品共16单,发行规模为306.94亿元。其中发行REITs共4单,累计发行规模75.75亿;发行CMBS共11单,累计发行规模221.19亿;发行CMBN共1单,累计发行规模10.00亿。具体情况如下表:

2019年三季度发行数量

数据来源:CNABS

数据来源:CNABS

根据统计数据显示,发行及审核通过的产品类型中,

CMBS产品的单量及规模依旧占据主力地位

,总规模也远超过其他产品类型的发行规模,其中单笔发行规模最大的也为中金-金茂凯晨2019年资产支持专项计划,规模为30亿。

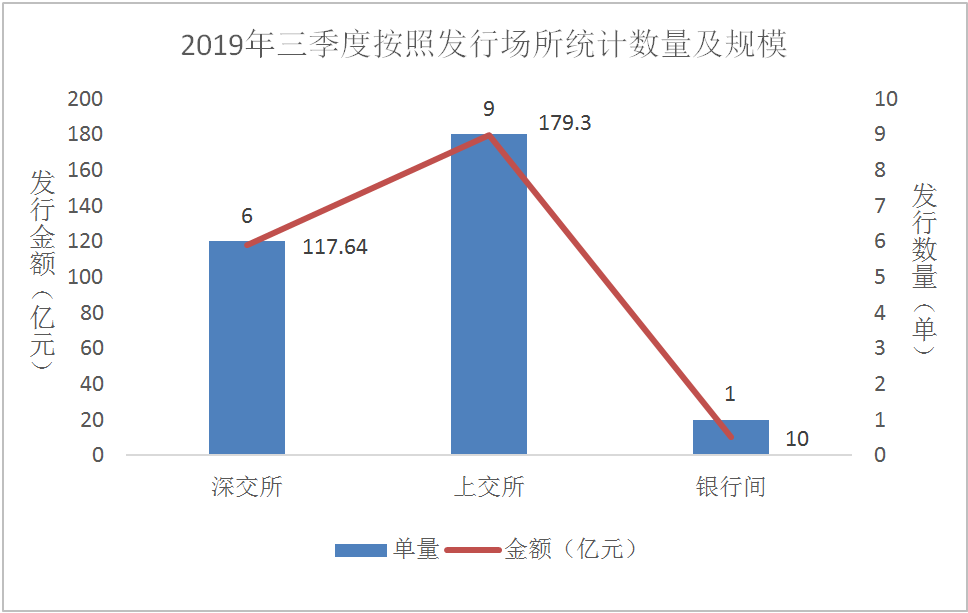

从发行场所进行分析,其中上交所发行数量9单,其中8单为CMBS产品,1单为REITs产品,发行规模总计179.30亿元,相比二季度单数保持一致,规模下降7%;深交所发行数量6单,其中3单为REITs产品,3单为CMBS产品,发行规模117.64亿元,相比二季度单数增加50%,规模增加37%;银行间市场发行数量仅为1单,均为CMBN产品,发行规模10.00亿元,

相比二季度单数下降67%,规模下降69%。

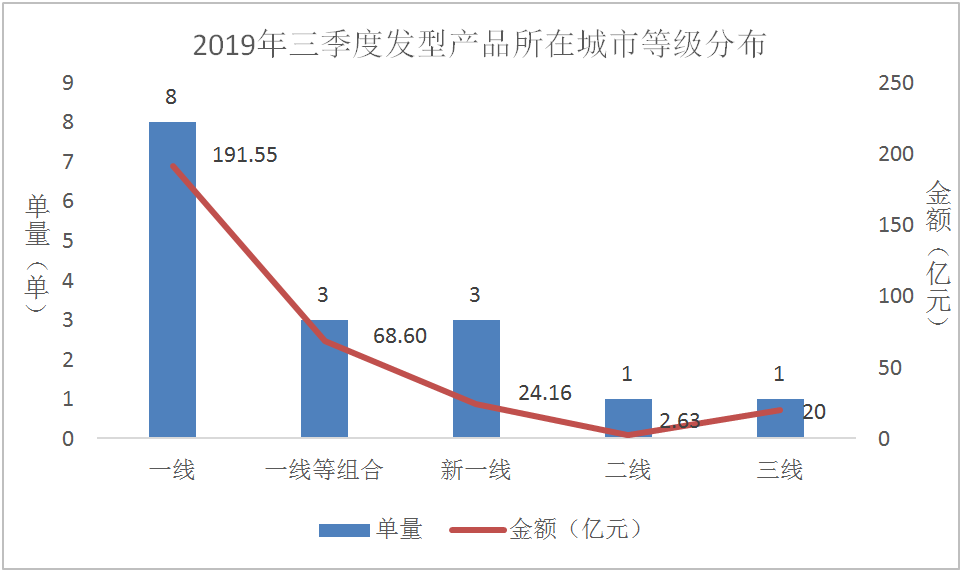

2019年三季度一线城市发行数量共8单,累计发行规模为191.55亿,

一线城市整体上仍然占据主力地位,投资人对于一线城市资产偏好依旧不减,其中发行产品数量最多的城市为深圳;

新一线城市发行数量共3单,累计发行规模为24.16亿,城市分布较为均匀,主力城市为:南京、武汉、杭州、长沙、重庆等;二线城市发行数量共1单,累计发行规模为2.63亿,三线城市发行数量共1笔,累计发行规模为20.00亿。

此外,根据原始权益人资产配比的需求,从而将所拥有的一线城市的资产与二、三线城市资产组合发行,从企业角度达成效益最大化,从投资人角度分散一定的风险,组合产品目前在市场上占据一定数量,本季度发行数量为3单,累计发行规模为68.60亿。

数据来源:CNABS

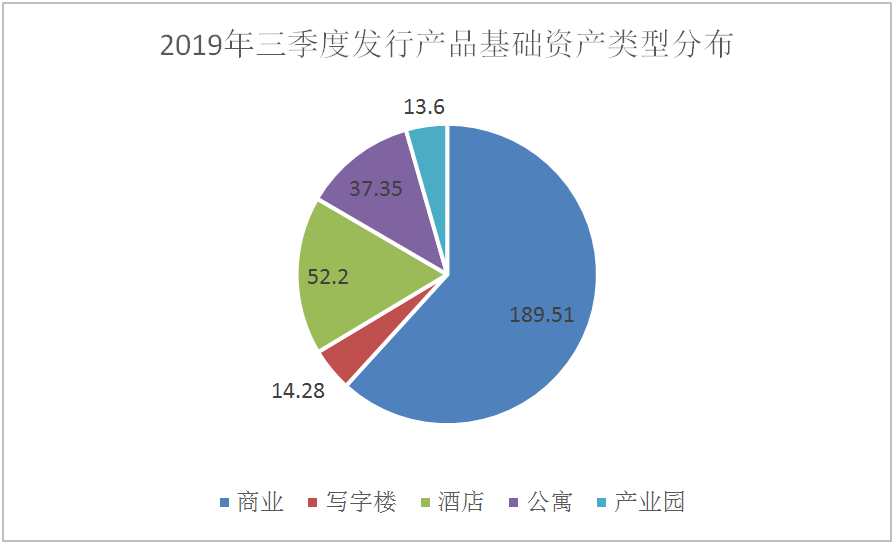

根据底层基础资产的物业类型不同,可以分为

商业、写字楼、公寓、酒店及产业类(含仓储物流)

等物业,通过深度挖掘底层资产的物业类型,探索目前主流资产类型。

2019年三季度,商业类产品发行7单,累计产品规模189.51亿;写字楼类产品发行2单,累计产品规模14.28亿;酒店类产品发行2单,累计产品规模52.20亿;公寓类产品发行4单,累计产品规模37.35亿;产业类(含仓储物流)产品发行1单,累计产品规模13.60亿。

从底层资产业态类型分析,商业物业依旧是发行数量最多及单笔规模较大的资产类型。

与二季度相比,公寓类型的物业增长较为迅猛,尽管单笔产品的发行规模一般,但由于受到国家政策支持与投资者的青睐,发行难度较小。

数据来源:CNABS

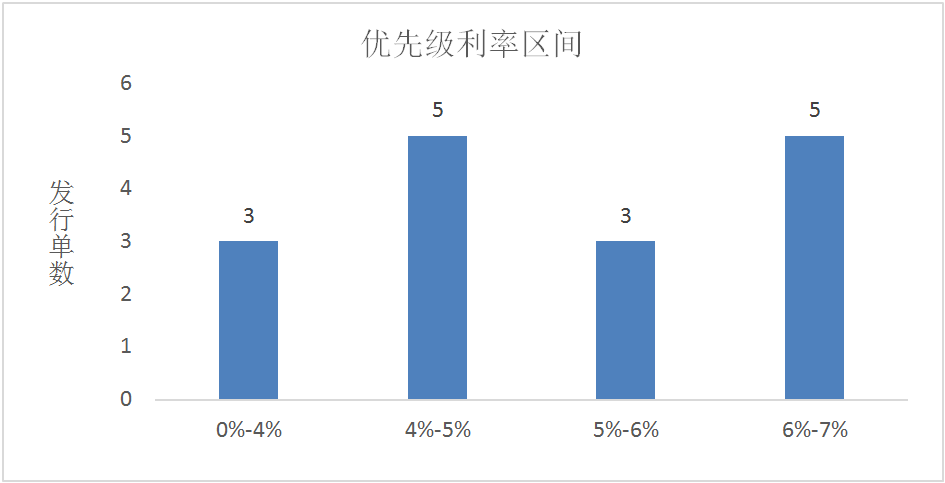

2019年三季度,此类产品优先A发行利率分布于4%-7%。

根据数据显示,2019年以来发行利率逐步下降

,其中优先A发行利率在4%-5%之间的有5单,优先A发行利率在5%-6%之间的有3单,优先A发行利率在6%-7%之间的有5单,通过分析数据显示,优先A发行利率主要集中在4%-5%之间,目前有3单产品利率暂无。与二季度相比,发行利率有一定程度的上升。

数据来源:CNABS

2019年三季度以来,市场主基调仍为强化金融监管,以防范系统性金融风险为底线,严监管态势不减。

同时,政策显示,对证券化的力度持续加强加大,各地政府纷纷鼓励地方企业发行资产证券化产品,以拓展新的融资渠道,保持融资活力。

但对于证券化负面清单的探索依旧处于进行当中,以期给予证券化产品正确的指导方向。

(摘自:世联评估)

第三部分:2019前三季度ABS市场各机构排行榜

前三季度,我国资产证券化市场延续了上一年快速扩容,稳健运行的良好发展态势,Wind数据统计显示,

新增发行项目922只,新增发行规模约1.5万亿元。

截止9月30日,

全市场累计发行项目3,550只,累计发行规模约7万亿元,存量规模约3.1万亿元。

受供需和政策推动,个人住房抵押贷款证券化迅猛扩容,住房租赁证券化方兴未艾,供应链ABS显著提速,多只“首单”类创新产品成功落地。

后续阶段,建议推动提升市场流动性,全面加强风险管控,优化信贷ABS机制设计,完善基础设施建设,更好的发挥资产证券化盘活存量资产、化解不良风险、助力普惠金融、支持实体经济的作用。

一级市场发行概况