我们认为交运下半年仍将延续分化态势,重点推荐旧经济供给侧改革(民航+铁路),以及新经济高成长(快递+多式联运)两条主线。

-

航空:供给侧改革持续兑现

。

民航供给侧改革持续兑现,行业景气度上行且周期性下降,标的选择:东航>吉祥=春秋>南航>国航。1)供给:空域、准点率和安全三重约束下,行业供需中期维持小缺口;18Q3机队和航班量增速下降;2)需求:民航大众化和消费升级带动年均10%的长期增长,以日韩为代表的外线需求持续改善;3)内线客座率全球第三,18年即将突破85%的阈值;4)票价市场化改革持续推进,京沪线提价落地;5)行业收益进入中期上升通道,大航未来三年RASK年均增长3%-5%,净利率逐步接近10%。

-

快递:电商快递从分层到分化,商务快递格局稳定。

1)电商渗透率持续提升,未来5年增速从30%逐步退坡至20%;2)一线快递从比拼件量到服务和盈利过渡,二三线快递很难通过价格战改变行业格局;3)龙头企业持续优化干线运输和中转成本,提升服务品质,理论单票净利有望达到0.38元;4)行业上下游还存在巨大空间;5)推荐增速持续领跑行业的韵达,关注申通、圆通边际改善。商务快递增速稳定(GDP 2-3X),但竞争格局稳定且提价能力强,应享受估值溢价,关注顺丰新业务的价值。

-

铁路&多式联运:长期的机会。

1)改革增强铁路运输吸引力,治超和油价上涨削弱公路运输竞争力;2)多式联运是降低物流成本和运输结构调整的有效手段,政策推动行业从导入期步入成长期;3)民营多式联运承运人率先受益,通过标准化多式联运产品,实现业绩高速增长;4)大秦铁路估值和股息率极具吸引力,广深铁路和铁龙物流重点关注改革兑现情况;5)多式联运重点推荐龙洲股份和嘉友国际,关注安通控股、长久物流和象屿股份。

-

投资策略:

我们认为交运下半年仍将延续分化态势,重点推荐旧经济供给侧改革(民航+铁路),以及新经济高成长(快递+多式联运)两条主线,个股重点推荐:东方航空、大秦铁路、韵达股份、龙洲股份。

-

风险提示:

宏观经济下滑、油价回升、快递价格战、铁路改革低于预期

正文目录

一、分化加剧,以大为美

1、市场表现回顾

2、板块评级

3、核心标的

二、航空:供给收缩兑现,旺季showtime

1、供改逻辑:三重约束下的小缺口

2、旺季兑现供给收缩,打消市场疑虑

3、中周期的展望

4、投资策略:首推东航

三、快递:从分层到分化

1、增长:逐步退坡至GDP 2-3X

2、竞争格局的演绎?

(1)集中度&价格

(2)赢家到底具备什么样的特征?

3、稳态盈利的探讨?

4、投资策略:首推韵达

四、铁路&多式联运:风口将至

1、铁路改革:倒逼式改革

2、公路治超&运输结构调整

3、多式联运:风口已至

4、投资策略:大秦铁路+龙洲股份

一、分化加剧,以大为美

1、市场表现回顾

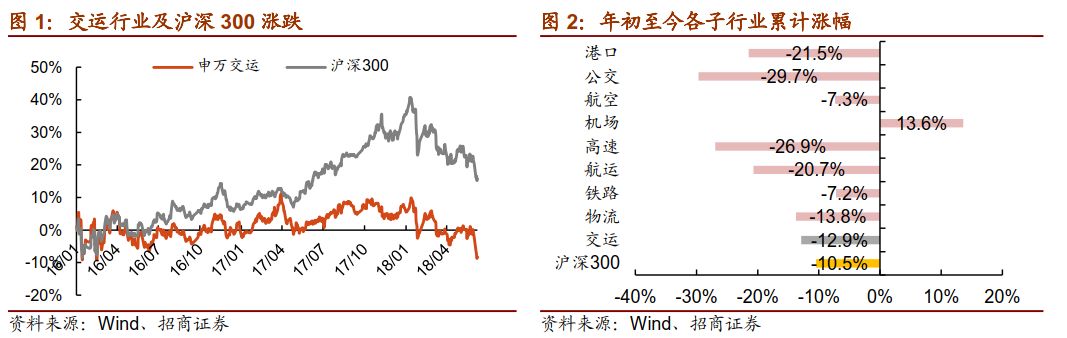

年初至今,申万交运略跑输沪深300,但子板块分化加剧

。

截止2018年6月22日,沪深300指数报收3609点,较年初下跌10.5%;申万交运指数报收2434点,较年初下跌12.9%,落后沪深300指数2.4个百分点。子板块中,机场(+13.6%)、铁路(-7.2%)和航空(-7.3%)跑赢沪深300指数,物流(-13.8%)、航运(-20.7%)、港口(-21.5%)、高速(-26.9%)和公交(-29.7%)跑输沪深300指数。

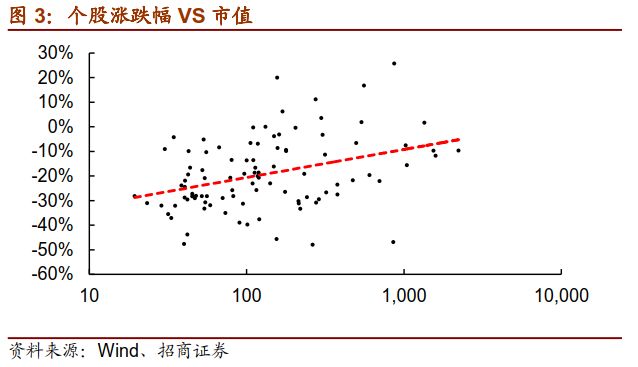

比较个股(剔除新股)17年底市值和18年市场表现,个股涨跌幅呈现明显市值效应,大市值股票表现明显好于小市值股票。

2、板块评级

航空(推荐):供改进入兑现期

机场(中性):估值消化

航运(回避):大周期底部,相对看好集运

-

干散货(回避):关注中远海特。

1)8%的订单/运力比逼近上一轮熊市底部,大周期底部明确;2)16Q1触底后进入中周期的后半段(16-19景气上行),BDI指数18年进入1300-1500的盈亏平衡点;3)中远海特基本面持续改善(油价上行海工复苏+干散相关多用途和重吊业务),关注下半年旺季行情。

-

集运(中性):关注中远海控。

1)13%的订单/运力比为2000来新低;2)集运市场16年初触底后,运价持续上行,但大船交付导致运价承压,17H2和18H1表现低于市场预期;3)alphaliner预测18/19年供给+5.8%/+3.6%,需求+4.5%/+4.3%,大船订单18年去化后景气度持续上行;4)市场集中度持续提升,最新CR5/CR10为61%/81%,中远海控收购东方海外后运力规模将超过达飞位居世界第二;5)集运中期买点或在18年H2,关注中远海控。

-

油运(回避)

:

VLCC供给过剩,运价持续下行,关注美国重启对伊制裁后储油需求的增长。

港口(回避):主题为王

铁路&多式联运(推荐):运输结构调整的机会

-

铁路

:1)大秦铁路:供改导致煤源进一步向三西地区集中,小缺口下煤价长期维持535以上,量价风险下降;虽然短期运价受到行政压制,客运和非大秦线货运提供运量弹性,对冲成本增长;大秦铁路的本质是公用事业,但即期估值和煤炭股相当,隐含较高的风险溢价和悲观预期,5.2%的股息率极具吸引力,维持“强烈推荐-A”评级。2)广深铁路和铁龙物流估值偏高,重点关注改革兑现情况(客运提价、公司化改革、土地资产变现、资产注入)。

-

多式联运

:1)改革增强铁路运输吸引力,治超和油价上涨削弱公路运输竞争力;2)多式联运是降低物流成本和运输结构调整的有效手段,政策推动行业从导入期步入成长期;3)民营多式联运承运人率先受益,通过标准化多式联运产品,实现业绩高速增长;4)个股重点推荐龙洲股份(沥青多式联运)和嘉友国际(一带一路跨境多式联运),关注安通控股、长久物流和象屿股份。

公路(中性):估值具备吸引力

快递(推荐):从分层到分化

-

电商快递(推荐)

:1)电商渗透率持续提升,未来5年增速从30%逐步退坡至20%;2)一线快递从比拼件量到服务和盈利过渡,二三线快递很难通过价格战改变行业格局,需要关注仓配模式的影响;3)龙头企业持续优化干线运输和中转成本,提升服务品质,理论单票净利有望达到0.38元;4)行业上下游还存在巨大空间供优势企业开疆拓土;5)推荐增速持续领跑行业的韵达,关注申通、圆通边际改善。

-

商务快递(中性)

:1)商务件增速为GDP 2-3X,预计在15%-20%;2)航空运力+品牌+服务壁垒较高,顺丰+EMS形成双寡头垄断,电商快递短期难以切入,提价能力强;3)顺丰是中国物流业核心资产,应享受估值溢价,关注新业务的价值。

公交(回避):转型路漫漫

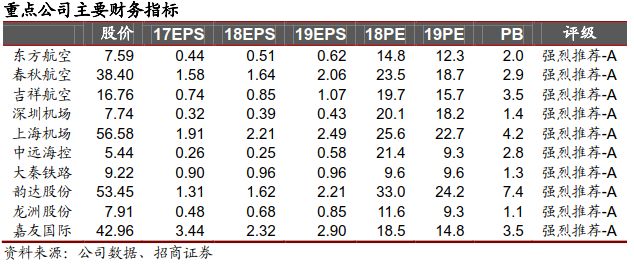

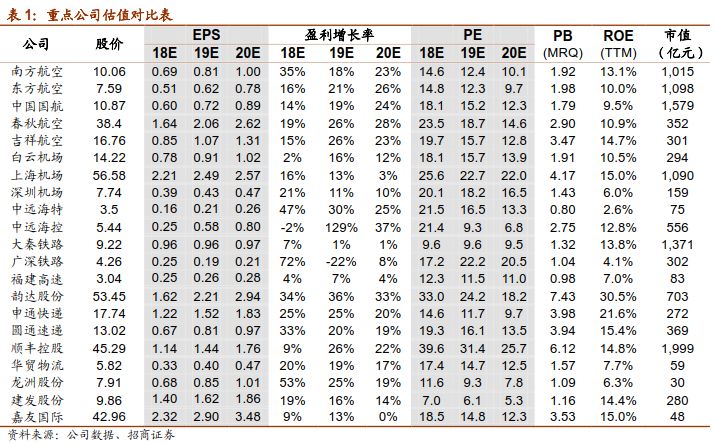

3、核心标的

二、航空:供给收缩兑现,旺季showtime

1、供改逻辑:三重约束下的小缺口

1)资源约束:空域

中国实行军航空管体制:空军负责实施全国的飞行管制,民航局本身并没有空域的管理权,只负责固定民航航路的指挥和协调。

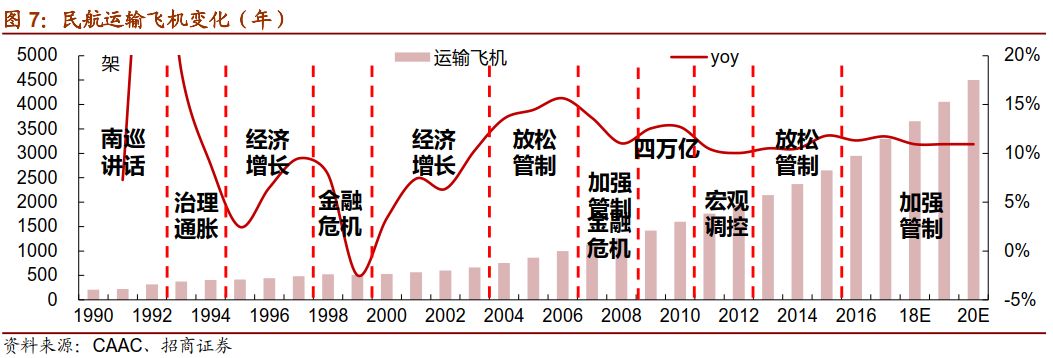

军航体制下,民航可用资源仅占20%左右,且增长极为缓慢。2004-2017年间,航路航线总里程(类似公路里程)年均仅增长3.6%,远低于机队和航班起降增速。

2)政策约束:安全&正常率

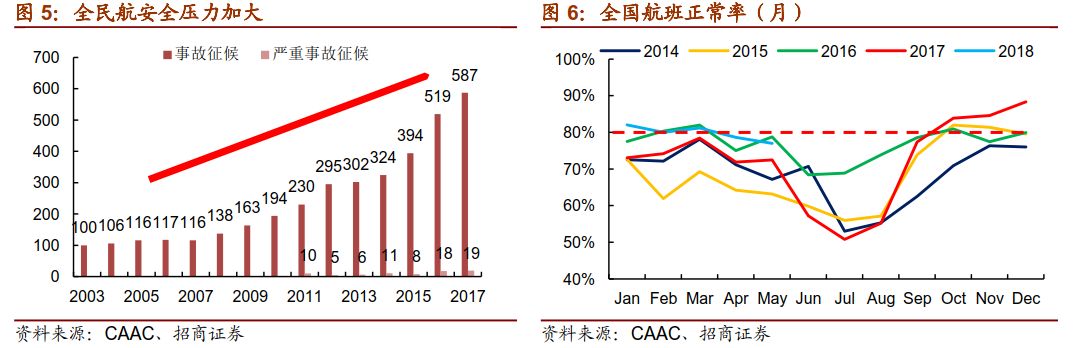

虽然2010年8月25日(伊春空难)至今,民航运输航空连续安全飞行93个月,但事故症候(不构成事故但影响或可能影响安全的事件)大幅增长。2017年,运输航空事故征候587起(+12.5%),其中严重事故征候19起(+5.6%),安全压力持续加大。

根据民航局规划,2020年全行业航班正常率要达到80%以上,机场的始发航班正常率要达到85%以上。虽然115号文出台后,全行业准点率曾连续6个月(17.10-18.3)超过80%,但18.4和18.5均跌破80%,暑运准点率通常更低。这也可以解释民航局旺季(尤其是7/8月)航班量控制措施的必要性。

3)模糊的正确:小缺口

机队引进和飞行计划的行政化管理,意味着民航局具备控制行业供给的能力,而供给的松紧则取决于安全、正常率和资源保障能力

。民航局的数据显示:在典型条件下(即无大面积、多点性复杂天气,无其他空域用户大面积活动),航班运行总量和正常率存在一个平衡点,一旦突破该点,航班正点率将急剧下降。

我们认为:全行业未来三年(18-20)都将处于小缺口状态,这也是局方和航司博弈的最佳均衡。

我们不认为航空供需会出现大缺口,总量的大缺口(如行业ASK增速下降到个位数)必然导致局部的运力紧张,“保证人民群众”出行会变成更大的“政治正确”。

2、旺季兑现供给收缩,打消市场疑虑

1)机队:17年机队引进超预期,边际改善已经出现

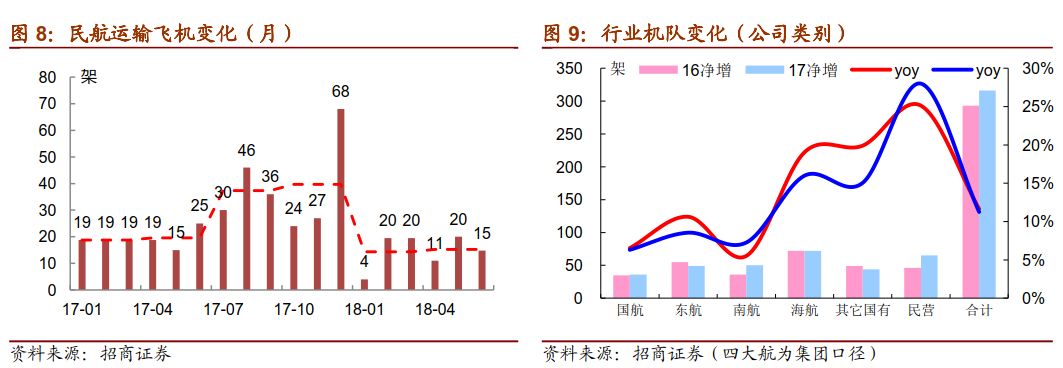

购买和租赁国外飞机需要民航局批准,民航局通过五年规划控制行业机队总量,根据航司机队规模确定具体引进指标。每一轮政策调控都会导致行业机队增速下降。根据《民航“十三五”规划》,2020年运输飞机达到4500家,CAGR为11.2%,以此估算18~20年机队增速为10.9%(16/17年为11.3%/11.7%)。今年1-5月,运输飞机合计净增74架,按照这一引进节奏,

6月底机队总数仅为3377架(+10.2%),较年初下降1.5pct。

即使相同的机队扩张,运力投放由不同的航司完成,最终收益也会产生巨大差异;中小型航司品牌和航线网络劣势,往往通过价格战抢夺客户,明显加剧市场竞争;大航运力扩张后对于竞争的影响则温和得多。

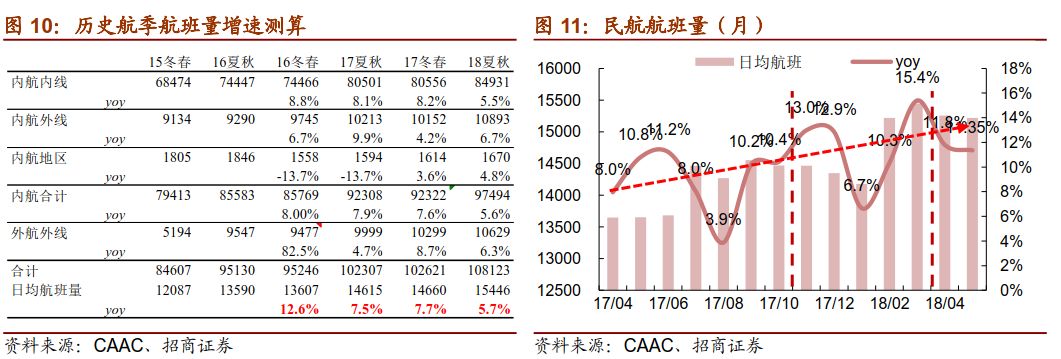

2)航班量:增速下降就在旺季

2018年夏秋航季,民航局继续严格控制“枢纽机场”和“繁忙航路点”航班时刻总量;官方口径航班计划日均约15278班,同比增长4.5%,较17/18冬春的5.7%下降1.2pt;测算口径日均航班量为15446班,同比增长5.7%,较17冬春的7.8%下降2.1pct。

17夏秋/17冬春/17.4-5,全国航班总量302.9/222.3/92.9万架

(+8.8%/+11.6%/ +11.6%)

。我们认为17冬春航班量增速提升有其合理性:1)17年行业机队引进超预期,且集中于下半年;2)淡季准点率超过80%,民航局控制供给意愿下降;3)淡季执行率提升空间大,准点率提升增加有效飞行时间。

18年暑运航班量增速环比下降2pct。

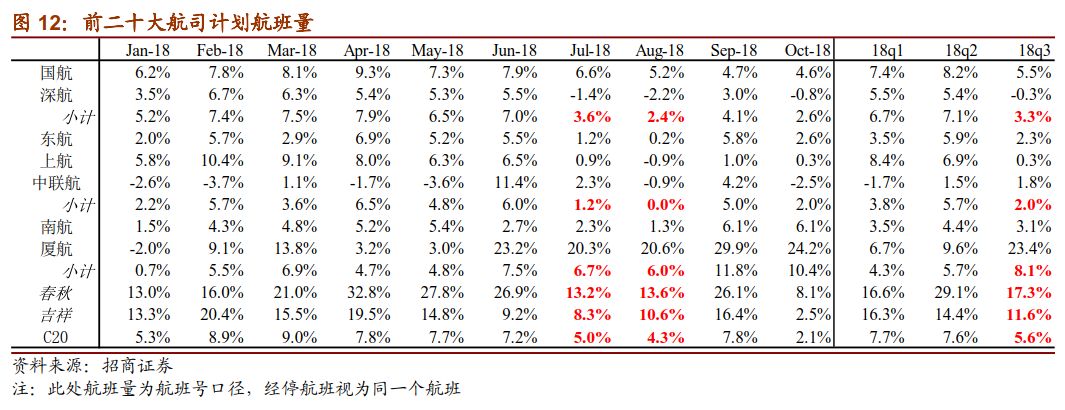

我们利用第三方OAG数据,统计了前二十大航司航班计划数据。18q1/q2/q3,前二十大航司航班量同比增长

7.7%/7.6%/5.6%

,三季度旺季航班量增速环比下降2pct。分月度看,18年旺季7/8月份航班量增速仅为

5%

和

4.3%

。航班量增速的下降(供给收缩)将在暑运旺季兑现,8月客座率将会达到前所未有的高度。这也符合政策逻辑:暑运旺季多雷雨季节且需求旺盛,航班正常率压力大。

3、中周期的展望

1)

提价:趋势比节奏更重要

市场往往将民航票价和铁路公路运价类比,担心“降低物流成本”影响民航提价。我们认为:铁路货运和高速公路(货运)是典型的自然垄断行业,在降低物流成本的背景下,定价势必受到政府的行政管控。民航客运和高铁针对居民可选消费和公商务出行,客户承受能力强,票价市场化是必然趋势。

2017年12月17日,民航局、发改委放开5家以上(含5家)承运人运营的内线票价,新增市场调节航线306条,改革力度远超市场预期,一线互飞等优质航线几乎全部放开。从民航局最新表态看,一方面“持续稳妥的推进民航运输价格改革”,另一方面“要求航空公司合理确定实行市场调节价的国内航线调整范围、频次和幅度”。

票价改革的趋势是确定性的,而节奏是不确定的,趋势比节奏更重要。

从6月15日起,民航提价重启,京沪航线率先提价10%,持续兑现票价改革。

2)收益的演绎

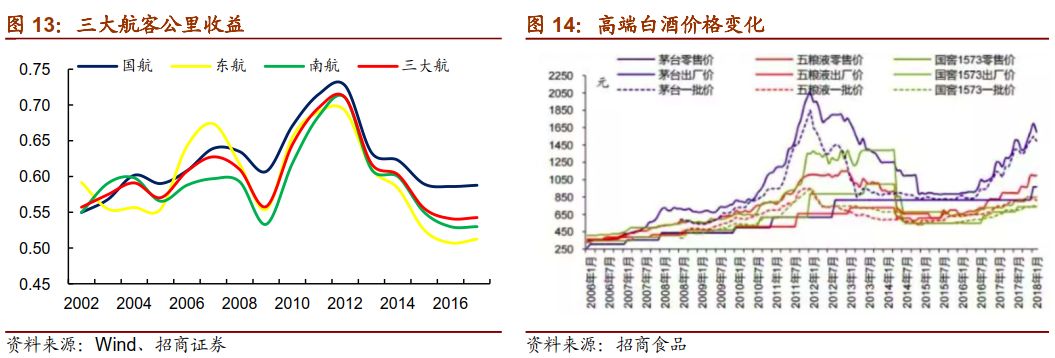

本轮经济复苏周期(16年初至今)中,高端白酒的终端零售价已经接近11-12年高点。但三大航17年内线客公里收益0.54元,同比12年的0.72元下降23%左右。

1)营改增和提直降代对于票价下降大约有5%的贡献;2)核心航线票价上限管制,而低线市场占比提升拉低票价。

上述两个因素似乎不能完全解释票价的巨大跌幅。

从航空市场内部看,三大航(高端品)提价能力低于吉祥(次高端)和春秋(大众品),这一现象本身就令人怀疑。草根调研数据表明,春秋航空提价能力最强的航线为次新航线(介于新航线和老航线之间的夹层),表明过去几年培育的航线逐步进入收获期。综合上述分析,我们认为:

15-16年是本轮航空周期的票价底部,三大航的真实定价能力和盈利能力被低估了!

资本市场的目标是一元的“股价/市值”,民营航企的目标也相对简单“利润”、“市值”,但国有大航目标极为多元化。当前考核机制下,国有大航天然有平滑盈利的动机,不仅仅是成本,还有收益管理。

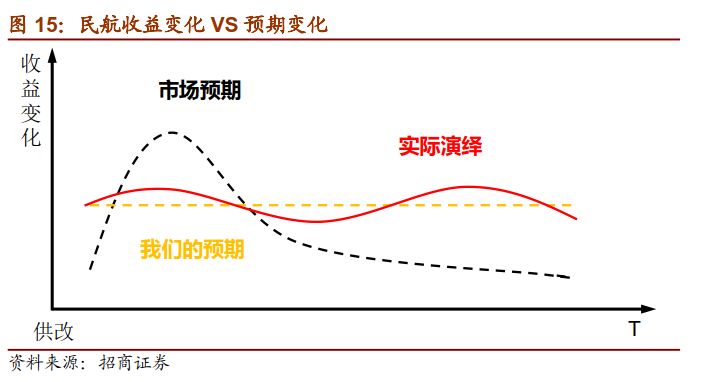

伴随着票价上限的放开,大航RASK维持3%-5%的提升

;而市场普遍的预期是18年内线收益急剧提升,而对于19/20年收益改善预期不足。

4、投资策略:首推东航