距离2017年8月24日网贷整改大限仅剩不到2个月。据零壹数据不完全统计,截至6月底,1553家正常运营平台中,已上线银行资金存管系统的网贷平台为256家,另有160家平台已与银行签订存管协议但尚未上线存管系统。

到6月底,已有56家银行与P2P开展资金存管合作,其中不乏全国性股份银行、民营银行,城商行则充当了存管市场的主力。从地域分布来看,广东、北京、上海、浙江四地上线资金存管平台数最多,与四地网贷平台的发展规模及平台数相关。

自2017年6月以来,上海、深圳分别提出网贷资金存管属地化原则(详细解读见:

备案前有门槛、后有红线:从北、上、深网贷备案办法差异看监管思路变化

。

1)6月1日上海发布的《上海市网络借贷信息中介机构业务管理实施办法(征求意见稿)》提出了同样的要求,即网贷平台取得备案登记后,选择在本市设有经营实体且符合相关条件的商业银行进行客户资金存管。

2)7月3日,深圳发布的《深圳市网络借贷信息中介机构备案登记管理办法(征求意见稿)》要求,网贷机构的的主要资金结算账户(包括网络借贷资金专用账户)应当开设在商业银行在深圳市行政辖区内的分支机构。

网贷资金存管发布后,在业内引发广泛讨论。

1、资金存管平台地域分布

从行业资金存管现状来看,监管机构与网贷机构都面临着较大压力。一方面,监管机构在执行网贷暂行办法及互金专项整治时因资金存管的长周期等因素,行业整体对接数不如人意;另一方面,网贷平台对接银行资金存管面临着成本、周期、技术以及银行门槛等诸多制约因素,进展迟缓。截至6月底,已上线资金存管网贷平台仅占正常运营平台数的16.5%。

从网贷交易规模靠前的北京、上海、广东、浙江四地来看,其正常运营平台数分别达到268家、227家、326家、192家。上线资金存管系统平台数方面,北京57家,上海28家,广东地区上线银行存管平台数量最多,为88家,浙江27家。这四地上线资金存管平台数占当地正常运营平台数的比例,广东比例最高,达到26.9%,北京为21.2%,浙江为14 %,上海为12.3%。

2、资金存管银行分析

截至6月底,已有56家银行涉足网贷资金存管,已上线平台中,网贷平台对接的银行共34家,已与网贷平台签约但未上线存管系统的银行有22家。

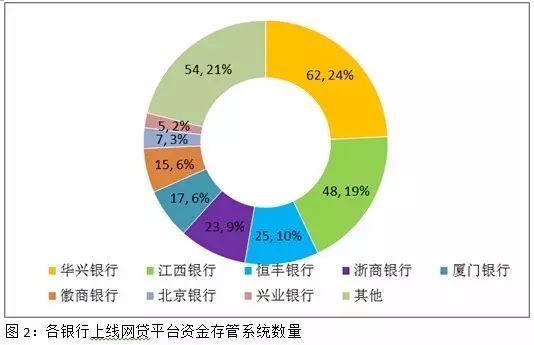

存管银行方面,目前接入平台最多的8家银行及对接情况分别是:华兴银行62家、江西银行48家、恒丰银行25家、浙商银行23家、厦门银行17家、徽商银行15家、北京银行7家、兴业银行5家。

涉足网贷资金存管的银行中,以城商行为主力,也不乏四大行的身影,其中中国农业银行和中国建设银行已开展了网贷资金存管业务,对接的平台均有1家。民营银行发力网贷资金存管虽然较晚,但其合作迅速展开,其中华瑞银行也对接了一家平台资金存管,是首家进入网贷资金存管的民营银行;天津金城银行也对接上线了3家,定位互联网银行的新网银行目前也已经完成3家平台对接上线。

3、属地原则影响分析

上海、深圳三地资金存管属地化原则提出后,对已经上线资金存管平台和已签订存管协议但未上线存管的平台都将产生大小不等的影响。上海、深圳两地中,在上海地区未有分行机构的银行与上海地区网贷平台完成系统上线或协议签订的多达上海为36家,深圳为37家;沪、深两地受属地化影响的已上线资金存管平台多达36家,受影响的签订协议平台达到37家,合计受影响平台共73家。

据零壹数据不完全统计,对接网贷平台最多的8家银行中,华兴银行、江西银行、徽商银行、厦门银行四家均未在北京、上海、深圳设有分行或网点。且这四家银行已与沪、深两地多家网贷平台对接上线资金存管或签订协议但未上线存管系统。华兴银行与沪、深两地对接上线或签订协议但未上线的至少达到5家;江西银行至少25家;厦门银行至少5家;徽商银行至少6家。

4、网贷资金存管政策动态

各地资金存管对接情况不容乐观,不过,对于上线银行存管期限有松动迹象。按照银监会2016年11月发布的《网络借贷信息中介机构备案登记管理指引》要求,网贷平台在完成备案登记之后,持地方金融监管部门出具的备案登记证明,与银行签订资金存管协议。

未经证实的消息显示,央行等十七部委于近日印发了《关于进一步做好互联网金融专项整治清理整顿工作的通知》对P2P网络借贷、股权众筹等领域的专项整治工作持续到2018年6月底。

今年6月1日发布的《上海市网络借贷信息中介机构业务管理实施办法(征求意见稿)》则要求网贷平台在取得备案登记后,应当在6个月内完成银行资金存管。这意味着,即使上海网贷细则于7月正式实施,其对于资金存管的最后期限则延长至2018年1月。

互金专项整治与网贷暂行管理办法均对网贷平台资金存管作出了要求,但从当下专项整治行动延期、备案管理办法对备案、存管对接时间延后的现状来看,网贷资金存管获得一定时间的缓冲。

总结:

对银行、网贷机构来说,一旦地方性资金存管属地化政策确立,将成为其业务开展中的政策风险。2013年以来,在资金存管上,行业的资金存管/托管模式中,第三方支付存/托管、银行与第三方支付推出的联合存管先后遭遇政策风险,并被清除出局。

在资金存管进度上,网贷平台仍面临着一定压力,特别是一旦存管属地化原则确立:一是网贷平台合作银行的可选择性压缩,而原本银行分批开发上线的排队情况未能有所改变,属地化或将进一步加大银行和网贷平台的时间付出。二是,如果已上线平台仍须按照属地化原则整改,受影响的网贷平台将付出巨大的时间和资金成本。

存管属地化原则,对当下以城商行为主力的市场格局将予以洗牌,上述资金存管对接平台靠前的4家银行,其分行网点仅限于本省或2-3个省份,除华兴银行在深圳设有网点外,其他3家均未在沪、深三地设立分行。此外,存管属地化原则对民营银行的新网银行、天津金城银行、华瑞银行等未开设实体网点的银行也影响重大。这一影响下,城商行、互联网银行资金存管市场将被压缩,而全国性股份制银行业务将抬头。

附录:上线资金存管平台一览表(不完全统计)

名单数据如有遗漏,欢迎留言补充。