添信资本,专业资产管理机构和精品投行;

添信学院,系统、前沿的资本市场路演培训;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注↑

标的亏损时,标的出表可不影响上市公司当期损益。标的盈利,如何快速实现对标的并表?通源石油为我们展现了最具创意的“海外子公司换股”方案。

小汪说

通源石油于2017年10月20日发布《重大资产购买报告书》,拟在境外子公司层面通过换股形式收购CGM公司股份(持有Cutters的股份)。本次交易结构较为复杂,为罕见的上市公司境外子公司(非上市)的换股交易。

小汪@并购汪@添信资本发现,本次交易实际上是一个“标的从出表到并表”的转换。

前次跨境并购中,上市公司收购的标的Cutters由于国际油价低迷的原因,净利润为负数。为了不拖累自身业绩,上市公司与东北证券直投子公司东证融成共同设立并购基金收购Cutters。上市公司对并购基金不构成控制,实现“标的出表”。

但行业回暖后,Cutters实现盈利。上市公司要实现对Cutters的并表。这时,海外换股交易可使得上市公司零出资实现“标的并表”。如何操作,下文分解。

2015年9月14日,上市公司公告,海外全资子公司TPI与海外交易对手美国PE公司Lincolnshire及标的公司管理层,签署了《收购意向书》,拟收购美国油服公司Cutters。

Cutters位于美国犹他州。Cutters在美国经过近8年发展,先后兼并收购了4家油田服务企业,在美国主要五大油田生产区域拥有分支机构。Cutters主要为油气开发公司提供优质的油田电缆服务,具体包括评估测量套管井质量(测井)、打通和建立油气层与油井的流通管道(射孔)、从井眼中回收各类遗失工具(管道修复)、套管切割、以及其他套管井服务。

2014年之后,由于国际油价低迷的缘故,石油行业进入低迷期。上市公司认为,在行业低谷期进行并购交易,可以获得更低的价格及有利的交易条件。同时,上市公司当时已经完成了对美国油服公司APS的跨境并购。Cutters与APS业务相似,有较大的互补性。

但是,交易有一个问题,Cutters当时的业绩是亏损的。由于行业低迷的缘故,Cutters在2013年、2014年、2015年1-5月的税后利润分别为-275万美元、617万美元、-67万美元。如果上市公司直接收购Cutters,并实现对Cutters的控制,自身业绩将会被拖累。

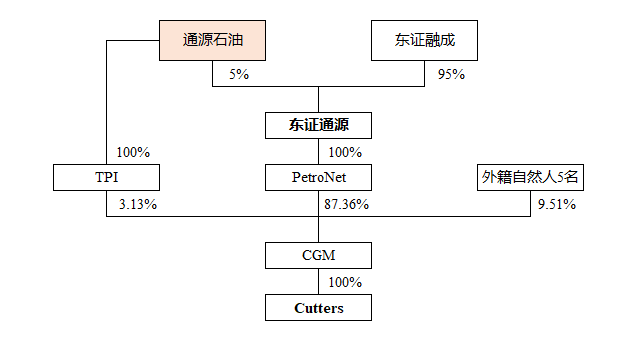

为实现对Cutters的收购,上市公司与东证融成共同设立了有限合伙式的并购基金东证通源。初始设计方案如下:

名称:深圳东证通源海外石油产业投资基金合伙企业(有限合伙);

基金规模:7亿元;

合伙目的:挖掘国内外石油服务技术行业优质企业资本价值,为合伙人谋取投资回报,实现资本增值;

期限:3年,可延期1年;

普通合伙人:东证融成,出资6.65亿元,占比95%;

有限合伙人:上市公司,出资0.35亿元,占比5%;

收益分配:东证融成与上市公司的出资资金享有的权利等同于劣后级资金,享有劣后级资金收益分成。扣除优先级有限合伙人本金和收益后,首先支付劣后级资金本金,在劣后级资金的年化投资收益率小于等于8%时,普通合伙人、经营管理团队不享受业绩分成,收益部分按照劣后级资金出资比例进行分配;在劣后级资金的投资收益率大于8%时,首先按照8%的收益率支付劣后级资金基本收益,超额收益部分由劣后级资金出资方、普通合伙人、经营管理团队按照70%:20%:10%进行分配。劣后级资金各出资方按照出资比例进行分配。

经营管理:投资基金的投资管理、日常事务由投资基金经营管理团队负责运营。基金经营管理团队由东证融成推荐2名,通源石油推荐2名,经协商一致后确定。

投资决策:本合伙企业设立“投资决策委员会”,负责对基金的投资、退出及所有重大事项进行审议、决策。投资决策委员会设三名委员,其中东证融成委派两名,通源石油委派一名,优先级资金方若有委派需求,增加投资决策委员名额一名。投资决策委员会的决策全票通过即为有效。

投资退出和收益方式:通源石油将有权在基金收购并购标的后30个月内(优先收购期间)优先收购基金所投标的。收购价格不应低于12%的年化增值率。

值得注意的是,GP东证融成与LP上市公司均为并购基金的劣后级合伙人。但目前为止,并购基金仅有两名合伙人,并没有优先级合伙人。如此设计,可能是设立并购基金时考虑到后面可能会引入优先级LP。

这是一个典型的“名股实债”式的并购基金。并购基金的GP或未来可能引入的优先级LP的投资名义看来为股权投资,但有较大的可能性通过上市公司实现退出,并有机会获得上市公司提供的12%年化回报率。它们的投资实质上具有债权投资的特性。

如果将外部合伙人的出资看作“杠杆资金”,上市公司在并购基金中的“杠杆倍数”为1:13。这一“杠杆倍数”非常高。相应的,上市公司在并购基金投委会的投票权仅为三分之一。各方面看,上市公司并不拥有并购基金的控制权。

如何设计并购基金的控制权结构?上市公司对并购基金实现出表或者并表分别有什么好处?并购基金已成为上市公司融资的最有力武器之一。小汪@并购汪@添信资本将在线上课为大家进行系统的深度讲解。

收购Cutters时,并购基金与上市公司共同设立了持股平台CGM。CGM也引入了Cutters的原股东及管理层。2017年1月,CGM完成对Cutters的收购。

交易中,Cutters的100%股权估值9500万美元(实际交易金额有调整)。

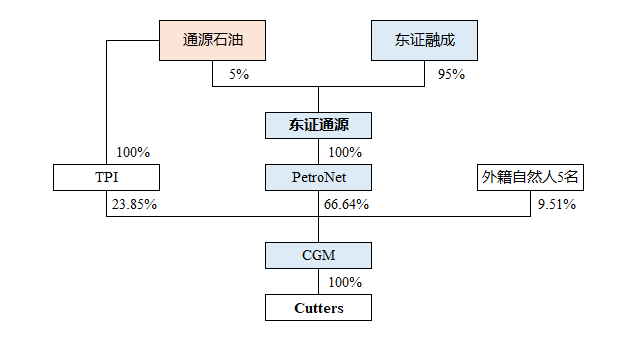

收购完成时,CGM的股权结构如下:

从上图可以看出,交易完成时,东证融成间接持有标的82.99%股份,上市公司间接持有标的7.50%股份。东证融成通过控制并购基金控制了标的Cutters。上市公司对标的并没有控制权。

2017年,国际油价回升,Cutters也开始扭亏为盈。上市公司收购Cutters控制权的时机到了。

以往,在这种并购基金方案中,上市公司会通过收购并购基金的份额或者并购基金持有的标的股份的方式,实现并购基金外部投资者的退出。并购基金东证通源的退出方式也是这么设计的。但这会带来问题:并购基金原本投资期计划是3年;上市公司发行股份程序较为繁琐;上市公司现金收购会带来较大资金压力。

2017年初,上市公司海外全资子公司TPI出资1500万美元认购了并购基金子公司PetroNet持有的CGM部分股份,对CGM的持股比例提升至23.85%。同时,PetroNet对CGM的持股比例下降至66.64%。但收购完成后,东证融成仍通过并购基金持有标的控股权。

有什么方法,能够先不让并购基金的外部投资者退出,同时能够让上市公司快速地并表标的呢?

2015年3月,上市公司通过发行股份方式,作价1.66亿元,收购了华程石油100%股权,从而间接收购了美国APS公司的67.5%股份。

APS主营业务为提供套管井电缆解决方案,具体业务包括射孔、套管井测井以及其他相关电缆服务,其中泵送射孔服务收入占其营业总收入的75%左右。APS公司主要在德克萨斯州开展业务,在该州的6家分支机构,覆盖该州南部、西部、中西部和北部等区域,其主要客户包括EOGResources、Approach Resources和CimarexEnergy等美国大型油气开发公司。

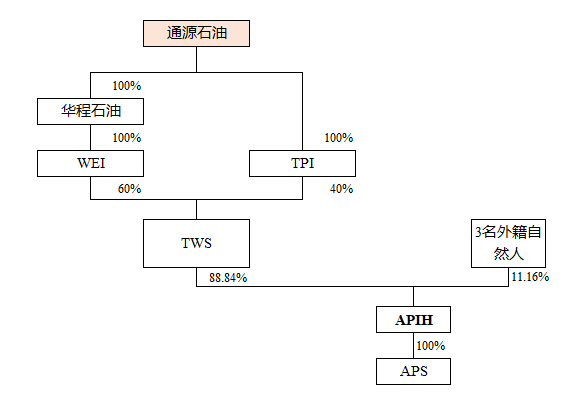

后来APS的股权结构有一定调整,目前APS公司股权结构如下:

本次交易,上市公司拟通过海外子公司换股方案,实现对Cutters控股权的收购。

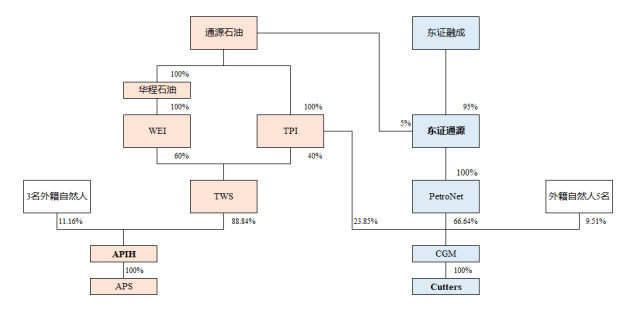

先来看一下换股之前的股权结构图(粉色为上市公司控制主体,蓝色为东证融成控制主体):

换股交易具体交易步骤如下:

(1)通源石油通过境外全资子公司TPI在德克萨斯州申请设立一家新公司TWG,作为收购CGM的平台公司。

(2)APIH(APS的持股平台)全体股东以其持有的APIH 100%股权向TWG出资;CGM全体股东以其持有的CGM 100%股份向TWG出资。

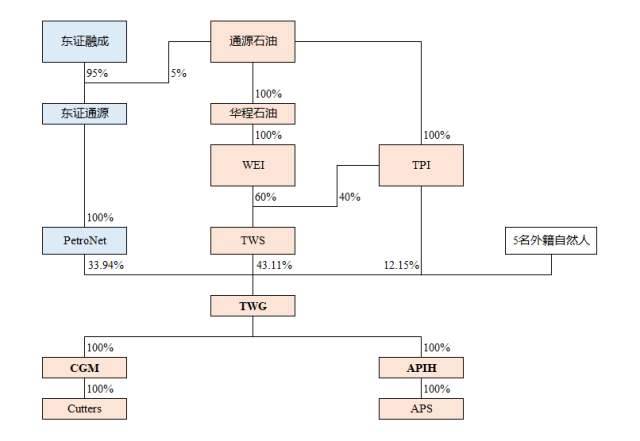

上述换股合并完成后,TWG持有APIH及CGM 100%股权,APIH及CGM原有股东全部成为了TWG的股东,其中,通源石油通过TPI和TWS合计持有TWG55.26%股权,间接取得了CGM的控股权。

交易完成后的TWG股权结构如下(粉色为上市公司控制主体,蓝色为东证融成控制主体):

这一换股交易,相当于上市公司及并购基金将两个标的(APS、Cutters)合并在持股平台TWG中,同时上市公司及并购基金分别持有TWG的股份。

在换股交易中,根据评估机构的评估值以及交易各方的协商,CGM的100%股权作价7,238.00万美元;APIH的100%股权作价6,823.00万美元。因此,TWG公司100%股权作价14,061.00万美元。

上市公司持有CGM的27.182%股份,价值1967万美元;持有APIH的88.84%股份,价值6062万美元。因此上市公司在TWG公司的合并持股比例应为57%左右。交易完成后,上市公司绝对控股TWG公司,从而控股了APIH公司与CGM公司。

公告披露,CGM在2015年、2016年、2017年1-8月的营业收入分别为3.12亿元、2.57亿元、3.37亿元;净利润分别为0.18亿元、-0.46亿元、0.22亿元。

可见,在并购基金2017年1月完成对Cutters的收购时,还不能确定Cutters能否在2017年扭亏为盈。并购基金收购Cutters,而上市公司不对并购基金实现控制,不会并表Cutters。上市公司对Cutters间接持股比例只有5%,无论上市公司对并购基金采用什么会计确认方法,Cutters的亏损也不会很大影响上市公司当期损益。

此前,小汪@并购汪@添信资本在线上课程中已为大家介绍过,如果上市公司不控制并购基金,上市公司对并购基金的会计确认可采用成本法,那么标的亏损对上市公司当期损益没有影响。

通源石油2017半年报并未披露对并购基金的会计确认方法,但披露了Cutters被确认为按成本计量的可供出售金融资产。因此,Cutters的业绩情况确实不影响上市公司当期损益。

这一并购基金方案,除了减轻标的亏损对上市公司业绩的影响之外,还起到了降低上市公司资金压力的作用。

Cutters扭亏为盈被证实后,上市公司收购Cutters控制权的计划也被提上日程。

此前小汪@并购汪@添信资本在线上课为大家介绍了许多并购基金从出表到并表的转换方式,核心思想为:并购基金持有的标的实现盈利后,上市公司如何快速并表并购基金,从而实现对标的的并表。

但通源石油的这一标的并表方式,是小汪@并购汪@添信资本见到的最具巧思的。

通源石油采用海外子公司换股交易方式收购Cutters的控制权,非常地具有创意。本次换股交易,上市公司不用使用一分钱现金,上市公司及海外子公司也不需要新增发股份。但是上市公司可以快速地实现对Cutters的控制,从而在2017年并表更多业绩。

同时,对于并购基金东证融成的外部合伙人来说,不需要提前退出并购基金,只不过持有的标的由Cutters的95%股份,换成了间接持有Cutters及APS的33.94%股份。Cutters与APS的业务协同较好的话,并购基金外部合伙人有望获得更好回报。

看完文章,读者们是不是对跨境并购的海外收购框架搭建的重要性产生了更多认识?告诉大家一个好消息,《跨境并购》报告已正式发货。《跨境并购》报告内含海外收购框架搭建的系统分析及精华案例讲解。需要下单的读者可点击“阅读原文”。

并购汪研究中心独家推出“线上路演课程包”,课程设计充分尊重资本市场复杂、多变的特性,以培训为纲,路演为主。

课程模块分为两大部分:模块一:趋势路演,主要针对最新政策、趋势与市场创新的实务思考;模块二:专题讲解,包含跨境并购、并购基金、并购重组与IPO审核、合规趋势、估值分析、财务核查等专题研究。

课程讲师由并购汪核心团队及一流投资、投行、专业服务机构资深合伙人组成,兼具前沿、实务和策略性于一体。

从趋势变化到创新思路,从梳理架构到前瞻思考;充满弹性的课程设计使学员能更有针对性的进行学习。

课程为期12个月,每月4次课,每两次课解决一个趋势热点,更有重磅季度讲解专题——跨境并购,深度剖析经典案例,精讲策略与估值,研讨反思并启发!

课程售价:非会员4080元,会员3880元。

并购汪研究中心独家推出的《并购基金》报告,也是市场上具有较强可操作性、完整系统性和实务价值的专题研究报告。研究报告的研究体例完整,从实践中的募投管退四个环节出发,构建了募投管退每一步骤的策略体系,并收录了25个高能案例。

最后,欢迎大家加入我们的会员群。会员分为并购基金版会员和跨境并购版会员,除了研究报告,还享有更重要的会员权益,包括线上分享、线下活动、项目资源对接等权益。

免责声明:本文根据公开资料撰写,并购汪研究中心无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

咨询、顾问服务,资产管理、投资合作

联系方式:[email protected]

并购汪·添资本社群

专业、靠谱、开放、互助

添加汪老师好友(18519783108)提交名片申请

群内专业交流/项目资源对接/职业信息

▼

专业的并购汪需要专业的你

招聘:研究、投行、产品运营、资本学院、综合管理部

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。