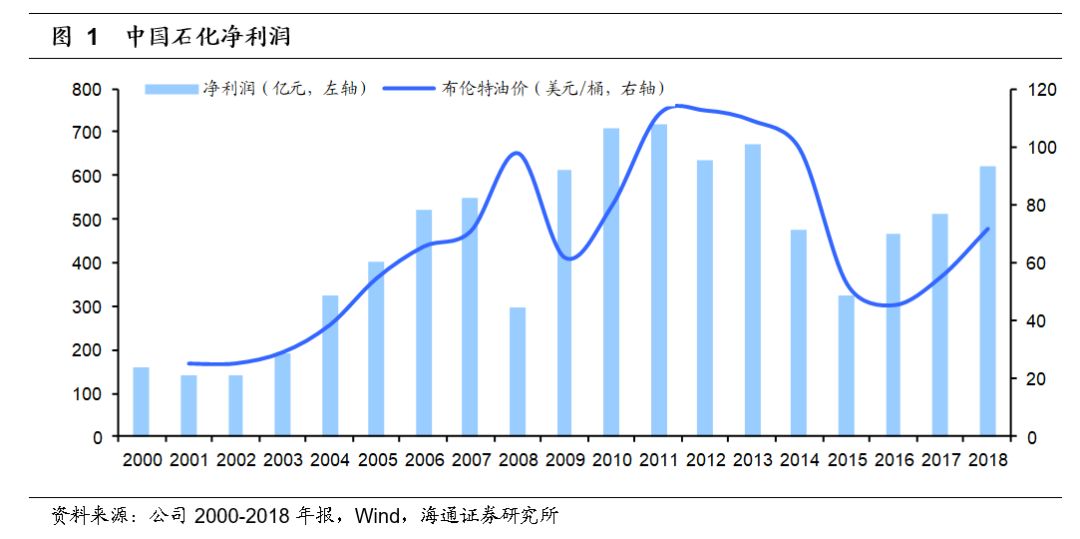

1. 2018年净利润同比增长23.4%

2018年,中石化实现营业收入28911.79亿元,同比增长22.5%;实现归属于母公司股东净利润630.89亿元(折合每股收益0.52元),同比增长23.4%。

2018年布伦特原油均价71.69美元/桶,同比增长30.98%,原油均价上涨推动公司盈利改善。2018年前三季度公司归母净利润同比增长56.3%,由于第四季度原油价格大幅回落使得公司单季度盈利环比明显下滑,从而影响了全年净利润增速。

2. 各项业务分析

2018年,勘探与开采业务继续亏损,4Q18油价大跌以及LNG进口业务亏损是公司上游业务亏损的主要原因;公司炼油与化工业务在2018年继续实现较好盈利。

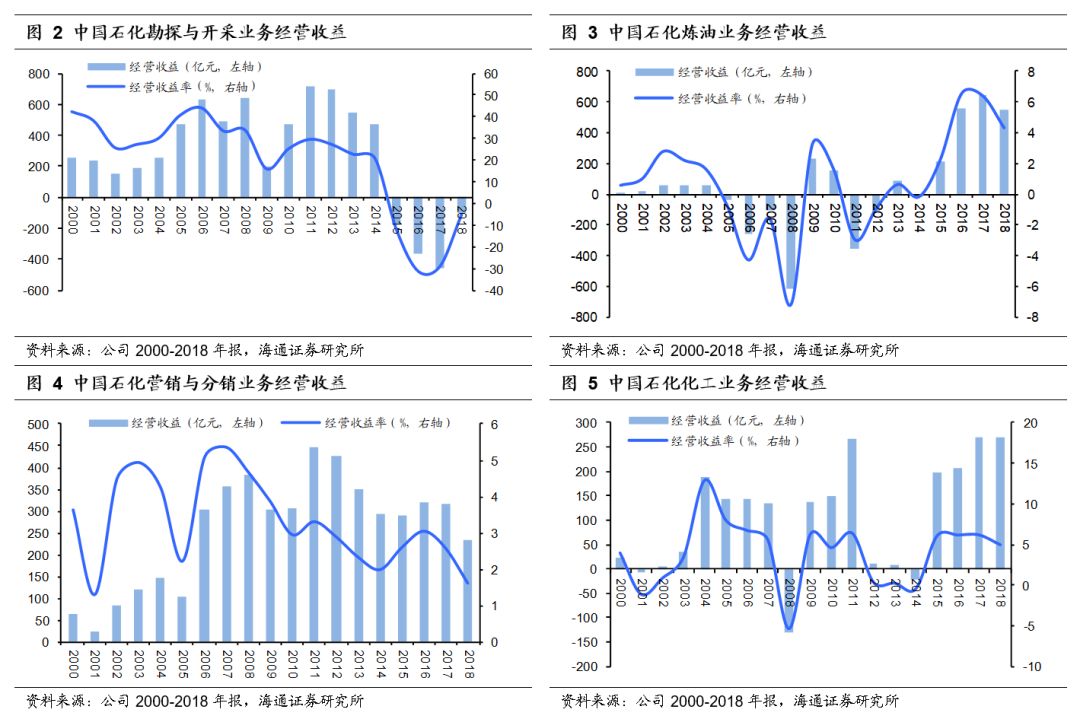

勘探与开采业务: 4Q18油价大跌使得该业务板块继续亏损

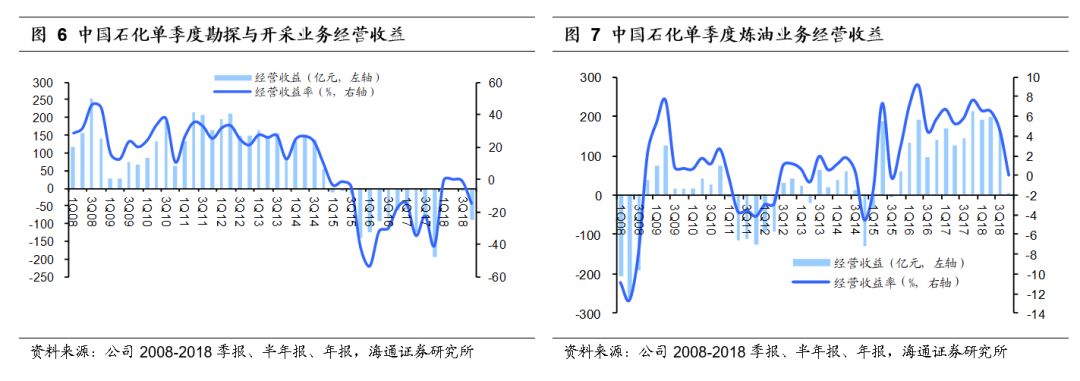

2018年公司勘探与开采业务亏损101.07亿元,较2017年459亿元的亏损大幅减亏。2018年布伦特原油均价71.69美元/桶,其中前三季度均价72.74美元/桶,原本有希望实现扭亏,但由于4Q18油价从85美元/桶以上一路下跌至50美元/桶,使得公司油气勘探与开采业务在4Q18的亏损达到90亿元以上,从而也使得公司该业务板块在2018年亏损在100亿元左右。

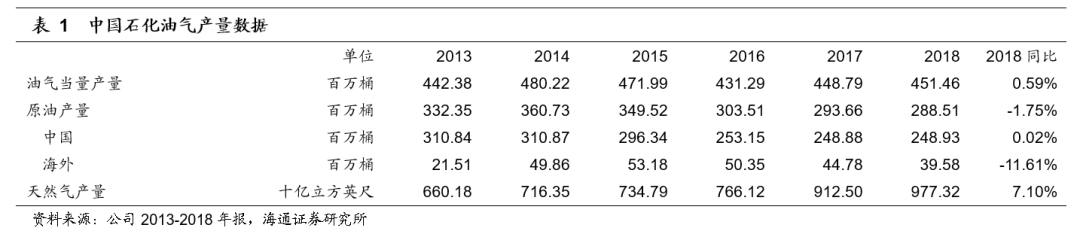

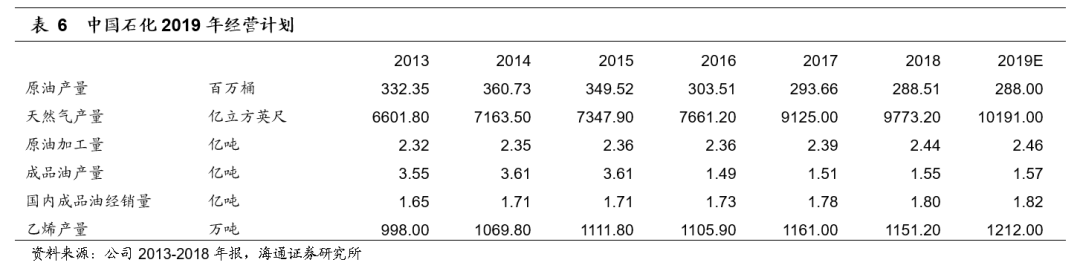

2018年公司油气当量产量达到4.51亿桶,同比增长0.59%。天然气产量继续保持较快增长,是公司实现油气当量增长的主要推动力。2018年,公司天然气产量9773.2亿立方英尺(约277亿立方米),同比增长7.10%。

炼油业务:盈利继续高位

2018年公司炼油业务实现经营收益548.27亿元,虽同比有所下降,但仍维持较高水平,2016年以来公司炼油业务板块经营收益已连续三年在500亿元以上。2018年炼化行业继续高景气,助推炼油行业盈利继续提升。

2018年,公司原油加工量2.44亿吨,同比增长2.31%;在成品油产量方面,由于汽油、煤油需求较好,公司成品油产量1.55亿吨,同比增长2.73%;柴油产量继续下滑,2017年公司柴油产量0.65亿吨,同比下降3.06%。

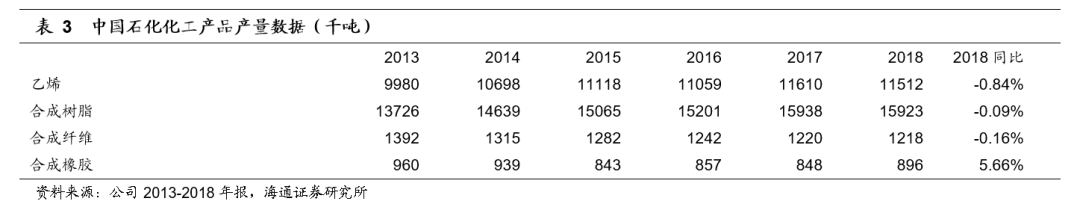

化工业务:盈利小幅提升,为2000年以来最好盈利水平

石化高景气带动公司化工业务实现高盈利。2018年,公司化工业务实现经营收益270.07亿元,同比微增0.11%,超过2011年267亿元的经营收益,为2000年以来最佳。

2018年公司乙烯产量1151万吨,同比略降0.84%,此外合成树脂与合成纤维产量与上一年基本持平。

营销与分销业务:盈利同比下降25.67%

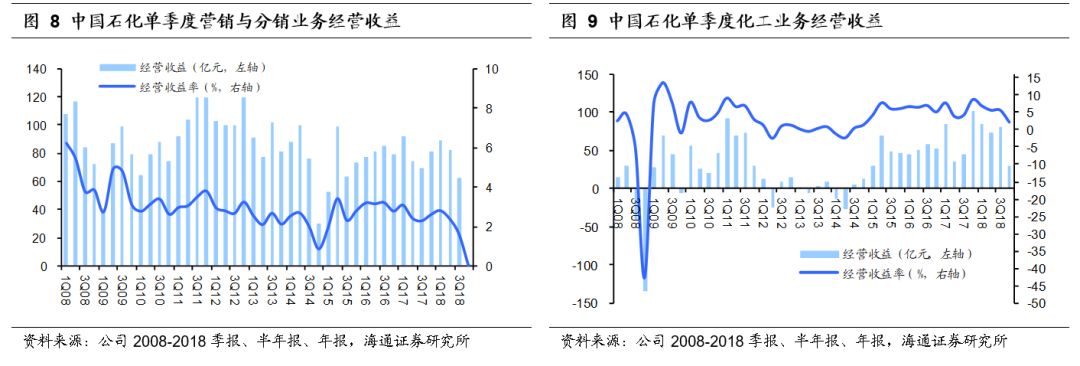

2018年公司营销与分销业务实现经营收益234.64亿元,同比下降25.67%。2018年,公司该业务板块经营收益率1.62%,是近几年的较低水平,我们认为2018年该业务部门的库存损失是导致盈利能力下降的重要原因。

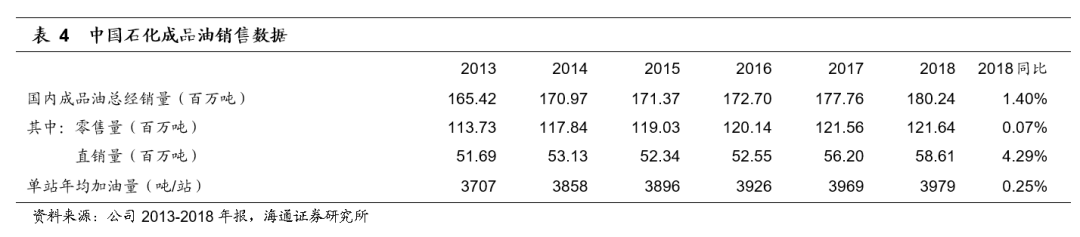

2018年,公司成品油总经销量1.80亿吨,同比增长1.40%。单站加油量达到3979吨,继续保持良好的增长态势。

3. 季度数据分析

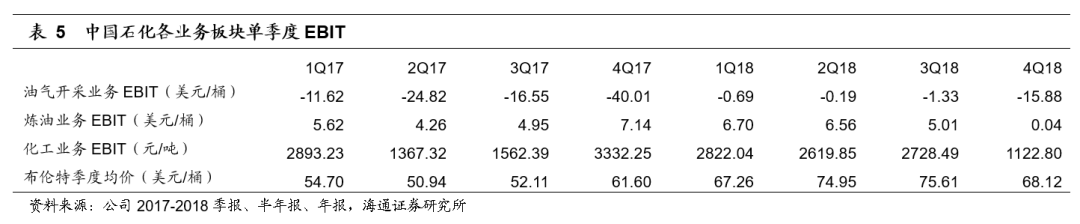

2018年前三季度公司各业务板块盈利稳中有升,但4Q18随着油价从85美元/桶以上跌至50美元/桶,使得公司各业务板块盈利出现单季度环比大幅下降。

勘探与开采业务:

2018年第一至第四季度的经营收益分别为-3.18、-0.94、-6.69、-90.26亿元。2018年前三季度原油季度均价逐季上行,该业务板块处于盈亏平衡附近。4Q18由于原油价格大幅下降,使得公司勘探与开采业务出现较大亏损。

炼油业务:

2018年第一至第四季度的经营收益分别为190.07、199.25、157.48、1.47亿元。前三季度公司炼油业务实现了单季度150亿元以上的经营收益,但第四季度原油价格大跌使得公司炼油业务板块盈利急转直下,单季度仅实现1.47亿元。库存损失及成品油价格下调是导致4Q18盈利下滑的重要原因。

营销与分销业务:

2018年第一至第四季度的经营收益分别为89.25、82.61、62.03、0.65亿元。前三季度公司该业务板块实现了60亿元以上的经营收益,相对稳定。但第四季度经营收益仅0.65亿元,环比大幅下降,我们认为主要是由于库存损失及盈利能力下降等原因所致。

化工业务:

2018年第一至第四季度的经营收益分别为84.52、73.12、81.80、30.63亿元。前三季度公司化工业务板块单季度经营收益基本在80亿元左右,第四季度由于油价大跌使得公司该业务板块盈利也出现了较大回落。

单季度的盈利能力分析。

从单季度盈利数据看,4Q18由于原油价格大幅下降(虽然季度均价仅从3Q18的75.84美元/桶跌至68.60美元/桶,但从10月初至12月底从85美元/桶以上跌至50美元/桶,跌幅达到40%以上),公司各业务板块的盈利能力环比有较大幅度下降。

4. 2019年资本支出预计稳步增加

2019年,中国石化计划生产原油2.88亿桶,同比微降0.18%;计划生产天然气10191亿立方英尺,同比增长4.30%;计划加工原油2.46亿吨,同比增长0.82%。

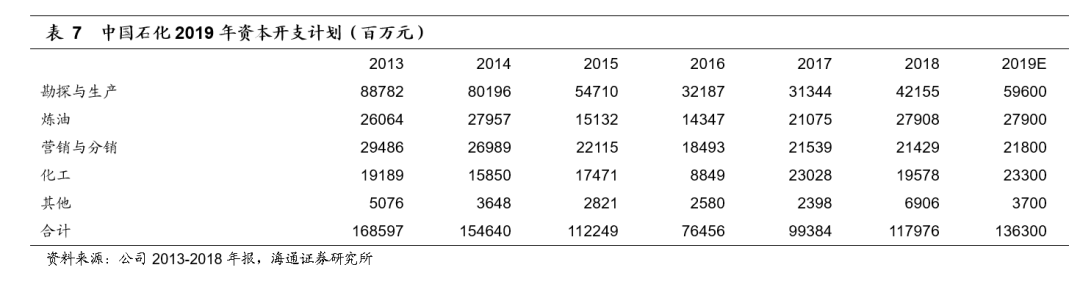

2019年,公司资本开支计划为1363亿元,同比增长15.53%。其中勘探与开采业务预计支出596亿元,同比增长41.38%;化工业务预计支出233亿元,同比增长19.01%。

5. 2018年度分红比例仍在80%以上

2018年公司现金分红政策为:每股现金股利0.42元(其中年中0.16元、年底0.26元),合计分红508.5亿元。2018年分红比例(现金分红占归母净利润的比例)达到80%以上,按照3月22日收盘价计算,公司股票的分红收益率达到7%。

6. 盈利预测与投资评级

盈利预测与投资评级。

我们预计未来两年原油均价相对稳定,预计布伦特原油年均价在65-75美元/桶。原油均价的相对稳定,有助于公司盈利的稳定,我们预计公司2019-2021年EPS分别为0.49、0.50、0.51元,维持“优于大市”投资评级。

主要关注:

(1)估值低。2019年公司PE 12倍、PB1.0倍

,低于国际同行业龙头公司埃克森美孚PE 21倍、PB 1.8倍的估值水平。(2)分红高。2016年

以来公司股利分配率平均在80%以上,近两年保持在80%以上。较高的股利分配率使得公司股东能获得相对较好的分红收益率。(3)混改推进。中石化销售公司的混改仍在推进中,我们认为销售公司的IPO将有助于公司整体估值的提升。

7. 风险提示

原油价格回落、石化产品价差下降等。