高管团队增持,彰显发展信心

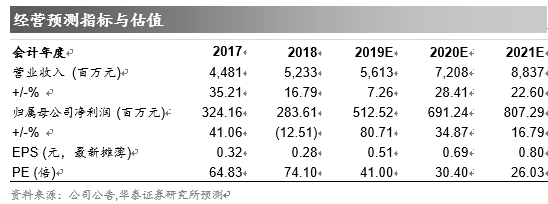

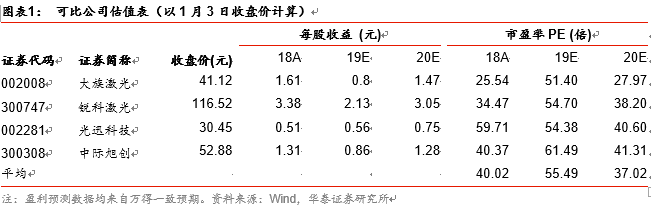

公司1月5日发布公告,高管团队以自有资金491.93万从二级市场增持公司股份23.67万股。我们认为本次增持彰显了高管团队对于公司未来发展的信心,是对公司长期投资价值的认可。我们看好公司光通信及激光设备业务受益于5G需求驱动带来的成长机遇,此外公司于2019年12月26日发布公告,子公司加大投资有望打造新的增长极。我们维持公司19~21年EPS分别为0.51/0.69/0.80元,考虑到可比公司2020年PE均值提升至37x,我们认为公司一体化产业布局有助于强化其竞争壁垒,给予公司20年PE 37~40x,上调目标价至25.53~27.60元,重申“买入”评级。

激励机制持续改善,高管团队增持,彰显发展信心

激励机制问题一直是市场在谈及华工科技时最为关心的问题之一,我们认为公司激励机制正处于持续改善的进程中,且已逐渐展现出成效。公司早在2017年5月发布《关于公司董事长及高管人员增持公司股票的公告》,公告中指出“公司董事长及高管自愿承诺,自2017年起以每年年度绩效薪资的30%用于增持公司股份”。我们认为此举将公司的发展与管理团队的利益形成了有效的正向循环,本次高管团队增持公司股份是对上述承诺的履行,也彰显了其对公司未来发展的信心,是对公司长期价值的看好。

5G助力光通信及激光设备主营迎来发展良机

我们认为5G商用将驱动公司光模块及激光器业务景气上行。光模块方面,2020年5G前传网络建设将拉动前传光模块需求提升,公司相关产品齐全,产能准备充足,夯实业绩增长基础。激光设备方面,行业在经历了19年的下行之后,有望在5G手机的驱动下迎来拐点,公司在大客户中份额有望稳步提升,未来有望受益于市场恢复和份额提升带来的机遇。

子公司加大投资,有望打造新增长极

公司于2019年12月26日晚发布公告,子公司华工图像(2018年公司全息防伪业务实现总收入3.29亿,收入占比为6.29%,业务毛利率达到54.20%,毛利润占比为13.83%,是公司盈利能力较强的业务。)拟使用自有资金6529万对新型全息防伪包装材料相关业务进行扩产,子公司华工激光拟投资1亿元新建厂房并通过租赁方式供华工科技子公司华工正源使用以满足其智能终端业务发展需求。我们认为子公司加大投入,有望在光模块及激光设备业务的基础上打造新的增长极。

投资建议

我们维持公司19~21年EPS为0.51/0.69/0.80元,可比公司2020年PE均值37x,我们认为公司一体化产业布局有助于强化其竞争壁垒,给予公司20年PE 37~40x,上调目标价至25.53~27.60元,重申“买入”评级。

风险提示

:激光设备业务下游需求不及预期、电信光模块市场竞争加剧、 经营性费用超预期、新项目行业需求不及预期、新项目扩产不及预期。

文章来源:

本文摘编自华泰证券研究所已对外发布的研究报告【20200106】【华泰研究通信】华工科技:

高管团队增持,彰显发展信心

。

王林

华泰证券通信行业首席分析师 执业编号:S0570518120002 经济学博士,15年通信行业工作经验,7年证券行业经验。2017年金牛奖第一名,新财富第四名,保险资管最佳分析师第二;2016年新财富第三,水晶球第二。