《首席经济学家》杂志创刊了,现在订阅更享优惠,请点击文末“阅读原文”或长按下文二维码。

崔历为建银国际董事总经理兼宏观研究主管,中国首席经济学家论坛理事

六月初开始,人民币兑美元汇率一反近几个月的平稳,单周升值1%。市场人士反馈:显著升值的主要 驱动因素是央行在五月底的声明,使市场对人民币短期贬值的预期下降。央行声明在人民币中间价定价机制中引入“逆周期因子”,补充现有定价机制参考的市场因素。

这一调整出台的背景是:虽然今年以来美元走弱,外储企稳回升,资金流向开始利好人民币,但持续的贬值预期压低人民币即期汇率,并在原来机制进一步压低了人民币中间价。正面和负面因素共同作用下,人民币相对美元持稳而缺乏弹性。与今年大多数主要货币兑美元升值的情况形成了鲜明的对比。例如,一月份以来欧元和日元兑美元分别升值了6.7%和4.8%,而像墨西哥比索这样的新兴市场货币更是升值了近11%。因此,新人民币定价公式普遍被市场看作是央行加强对短期人民币汇率的掌控,扭转市场对于人民币汇率单边贬值的预期的举措。

尽管如此,市场对人民币长期贬值的预期似乎并未显著改变。例如,一年期的人民币贬值预期为3% 左右。市场的一些声音认为, 人民币长期贬值趋势未变,央行的干预只是起到短期支持,推后长期贬值趋势的作用而已。

美元周期见顶,人民币预计企稳回升

而笔者看来,人民币的基本面已经发生变化。过去几年的贬值压力随着国内外货币政策和美元周期在逐渐消退。央行的举措有利于避免汇率受短期预期影响,过分偏离均衡值。

具体而言,由于人民币汇率的中长期走势以一篮子货币为其主要参考之一,美元的未来走势将是一个关键。而美元强周期已到尾声。2016年下半年的政治事件(英国脱欧,美国大选)延长了强美元的区间。但今年开始美元走弱,与我们去年底我们提出美元强势周期即将结束的观点一致。

支持美元震荡回落有几大主要驱动因素:首先,尽管美国出现周期性复苏,但企业长期投资仍然低迷,限制了美国劳动生产率和均衡利率的增长。第二,川普政府财政刺激的时间与规模未定。即使强劲的财政刺激真的出台,对经济的长期影响亦有巨大的不确定性,而随之上升的美国财政赤字可能引发市场对美国债务可持续性的担忧,促使美元贬值。 第三,虽然美联储加息经常被视为决定美元强势前景的主要因素,但历史证据表明,尽管美元在加息周期开始时会升值,但随后通常走软。预期美元在短期内将保持区间震荡走势,但下半年大概率会走低。

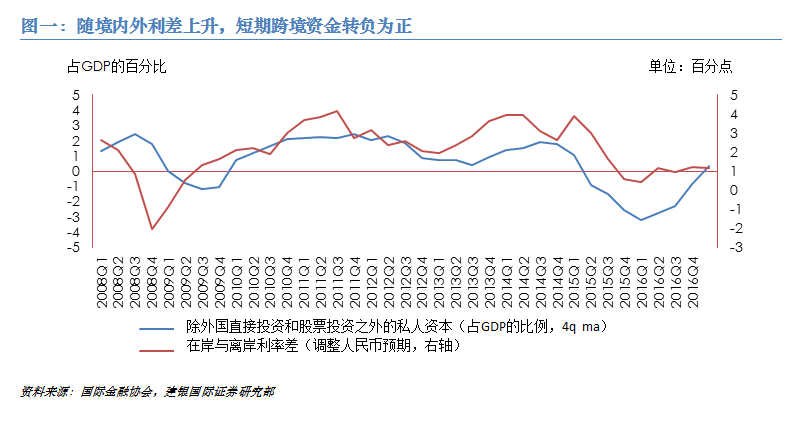

美元周期见顶下,全球资金正在回流新兴市场。对中国而言,在国内流动性收紧的大环境下,境内外息差上升,也会吸引境外资金投资国内市场。去年底以来外储企稳回升,利率敏感的短期资金转负为正,与境内外利差上升的趋势一致(图一)。

今年的情形与2014年初的情形正好相反。笔者当年四月曾撰文:指出在美国加息预期下,美元即将走强,人民币相对美元贬值的因素在积累。并提出央行应持续增加汇率双向波动包括允许贬值,以冷却热钱,避免人民币高估。之后情况是,美元2014年六月开始大幅升值。人民币兑美元保持相对稳定;有效汇率在14年随美元大幅升值约13%。2015年8月之后的人民币相对美元步入贬值通道,贬值大约10%, 有效汇率也随之走弱,目前大约回到2014年初的水平。

2014/2015的经验证明,虽然与采取自由浮动汇率的国家相比,人民币相对美元的调整可能落后,但相机调整不会缺席。随着国内外环境和跨境资金流动的变化,相对弱美元升值和相对强美元走弱,应都是央行“有管理的浮动”的一部分。上周央行的机制变动是政策上的第一个重要信号。

人民币大体在均衡汇率区间

美元走势之外,市场也对经济自身可支持的汇率有诸多讨论,过往20年来,人民币总体是一个强势货币,除个别年份外,有效汇率基本保持大约每年1%的升值。未来人民币的走向将会如何? 在现有宏观条件下,是否人民币应长期持续贬值,来维持内外的均衡呢?

从传统对均衡汇率的估值模型来看,人民币的一篮子货币大约在均衡汇率区间。例如,利用IMF的框架,均衡汇率的驱动因素包括该国的国际收支状况、宏观政策,以及贸易和非贸易部门之间的生产率差异等。这些因素可以较好解释跨国以及中国的一篮子汇率走势。作为一个对外净债权国和贸易大国,而且持续维持积极财政政策,基本面对均衡利率有所支撑,再加上2015年来的部分贬值。目前的汇率水平下,人民币并非高估货币。

居民和企业对外投资并不是结构型看空人民币的理由

当然,均衡利率是看不见的理论值,即使中国仍持续保持对外贸易的竞争力,贬值派的另一个主要担忧是居民和企业对外资产配置的长期需求,以及对外投资造成的汇率贬值压力。

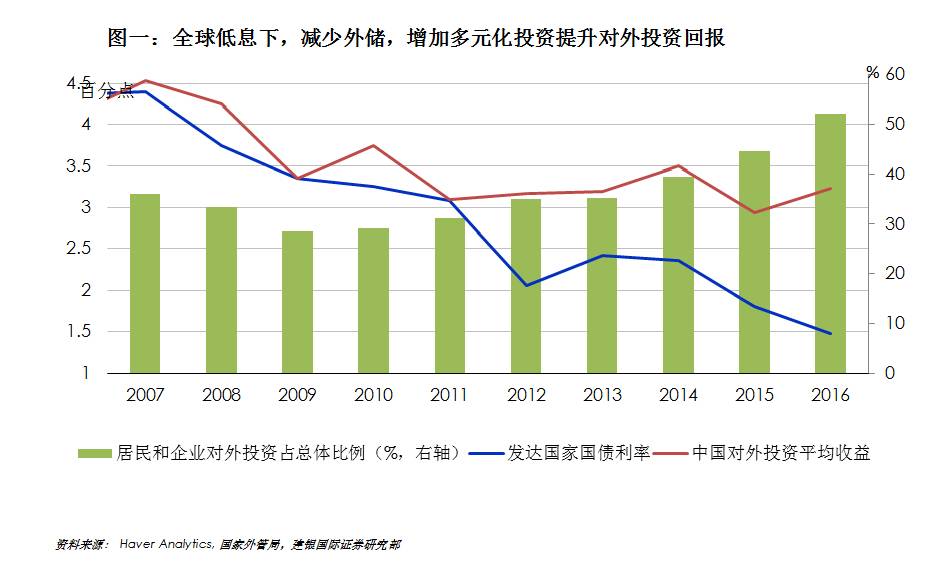

这一看似有理的说法其实也需商榷:在通常情况下,居民和企业的对外投资带来比外汇储备高的多的投资收益,对国际收支带来收入上的利好,并不是结构型看空汇率的依据。图二可以看出,2012年前中国的对外投资收益大体跟随发达国家平均利率走势,反应了对外资产大部分以外汇储备形式存在,多投向发达国家国债,而居民和企业对外投资占总对外资产不足三分之一。而2012年后发达国家持续推出QE,全球国债利率进一步下滑,从2011年的3%降至2016年1.5%, 而中国对外投资收益率得以保持在3-3.5%之间。同期居民和企业对外投资占总对外资产的比例大幅上升至50%以上。据此推理,在国际持续低息的环境下,对外更为多元化的投资,减少外储(主要投资低风险的全球国债)的相对比例是维持收益的重要策略。

重要的是,在经常项目保持顺差的情形下,对外净资产仍有所上升。只是资产方主要以居民和企业投资体现。在对外投资需求较强(部分由于短期的贬值预期)的阶段,外储或有所减少。不过,中国的外汇储备远高于其他国家的水平。从收益率的角度看外储并非太低,而是太高,仍有下降空间,支持居民和企业的全球资产配置。

以国际经验为例。上世纪八十年代日本经常项目顺差。企业多在海外设厂,以求减少贸易顺差(特别是对美顺差)。非官方的对外投资从GDP的20%十年间大幅 上升到GDP的60%。日本当时外汇储备水平大约占GDP的2%,远低于中国目前大约占GDP30%的水平。而日元的有效汇率则处于升值通道。

稳定还是浮动?

综上所述,中长期看汇率水平在均衡值附近,虽目前尚无大幅升值的必要,也无持续贬值的基础。居民和企业的对外投资需求会持续,但尚未达到影响汇率基本面的程度。决定汇率更关键的因素是国际资金环境和美元周期。 由于美元见顶回落,国际资金开始转向,预计人民币会有一定回升。

具体路径如何?中国的汇率制度是“有管理的浮动”。实际操作中,管理超过浮动,人民币仍是主要国家中最为稳定的汇率。由于美国财政政策还有极大的不确定性,再加上全球政治上的不定因素,美元仍有可能波动反弹。预计短期内人民币汇率还会维持相对稳定,兑美元汇率在6.9 附近。

但是,稳定汇率下,由于境内利率高于境外,会增加央行控制流动性的压力和短期外债上升的风险。随着贬值预期的消退和转向,增加人民币的弹性并允许升值或成为提升货币政策空间的必然选项。

(崔历 建银国际董事总经理兼宏观研究主管 中国首席经济学家论坛理事)

——————