地产债信用利差和商品房销售面积有明显相关性

,

原因是房地产企业内生资金来源与信用利差负相关,而内生资金主要来源于销售回款,销售回款又主要受销售面积的影响。

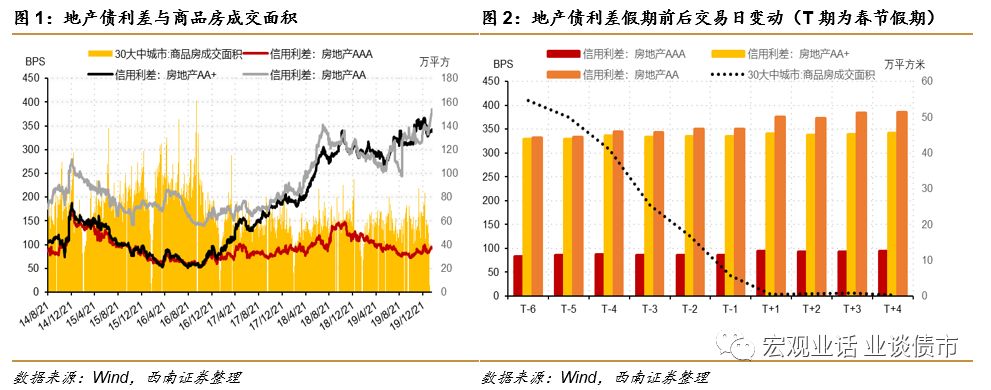

我们通过观测商品房销售的高频指标-30大中城市商品房成交面积与地产债利差变化,可以看出,地产债信用利差和商品房销售面积有明显负相关,尤其在AA+地产债表现更为明显。我们可以通过观测高频销售数据来推测后续地产债信用利差走势。

此次疫情冲击下,多地房企暂停了线下销售,全国房企销售接近“停摆”,低评级地产债利差走阔尤为明显,我们认为,商品房销售停滞对房企的影响是从级别低至高,目前来看,最先反映的是AA级地产债,如果疫情继续发酵,复工继续推迟,AA+地产债后续或将明显走阔。

我们预计,每多延期复工一周就少销售2500万平方左右,按全年均价9300测算,一周要损失2325亿元,占全年销售金额1.4-1.5个百分点。若继续延迟复工至2月底,预计损失销售金额9300亿元,占全年销售金额5.5-6.0个百分点。

地产债信用利差和债券净融资规模有明显相关性,原因是房地产企业外生资金来源与信用利差负相关,而外生资金中很大一部分来源于直接融资。

我们通过观测申万二级房地产企业债券净融资额与地产债利差变化,可以看出,地产债信用利差和地产债净融资额有明显负相关,尤其在中低评级地产债表现更为明显,主要由于在外部融资环境收紧时,还能在债券市场进行融资的往往是高等级优质房企,且融资成本也更低。

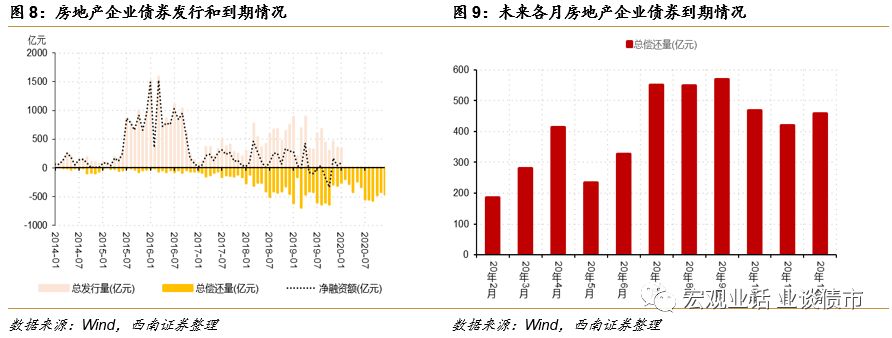

受疫情影响,近期房地产市场债券发行显著下降,从未来到期来看,

今年地产债到期压力较大,虽集中在下半年,但2-6月仍1444亿元到期,若发行节奏未有显著提升,预计上半年产生1500亿左右的融资缺口。

结合销售回款和外部融资的减少规模,若销售停摆至2月底且债券融资节奏未有明显改善,大致形成1万亿现金流缺口,

预计3月复工后,需要每月销售力度需提升5-10%才能追回至去年全年水平。

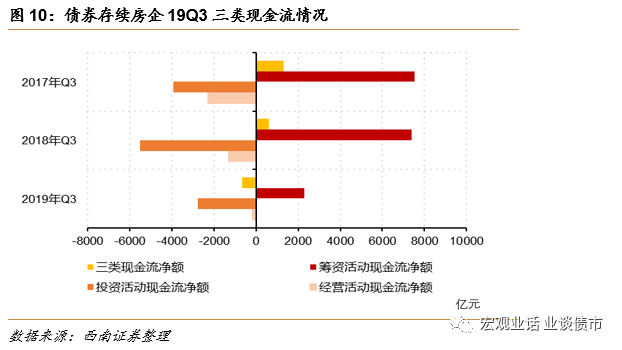

同时,销售回款和外部融资的减少也影响了后续开发投资进度,尤其是土储不充足,账上预留资金不足的房企,从债券存续房企19年三季报可以看出,三类现金流净额持续收缩,整个行业资金情况已较为紧张。

总体来说,

此次疫情对房企的影响可能超过预期。因此,尾部风险在疫情结束后一段时间内仍值得关注,中低评级地产债信用利差仍面临持续走阔压力。

筛选尾部风险房企:

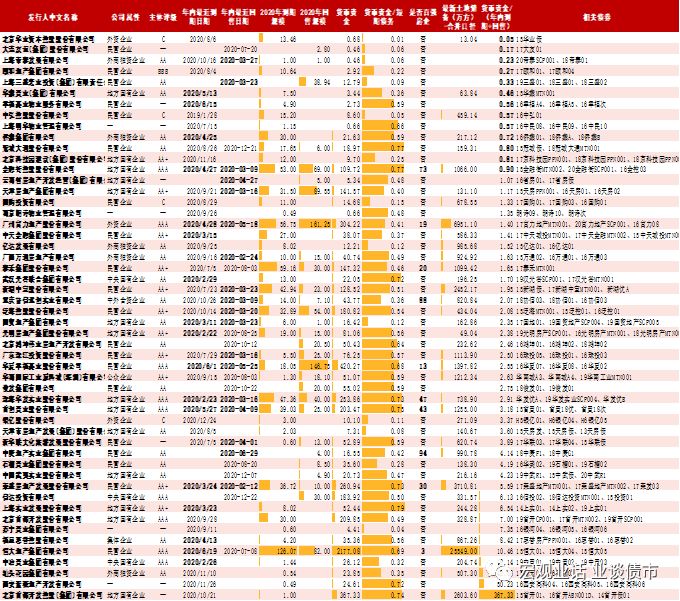

我们选取年内面临债券到期和回售的房地产企业作为短期内尾部风险分析的样本,结合短期偿付压力选出风险较大的企业52家,并结合现金流充沛性和土储情况两个维度进行比较分析。

配置建议:

虽然,疫情冲击后加强逆周期调节力度是支持后续地产板块趋势性下行的主逻辑,信用债仓位配置上仍然推荐城投和地产,但需要防范行业内分化风险。

近期受疫情催化下,央行持续维护市场流动性宽松,整体进入债券牛市行情。

此时是调整信用仓位的好时机,适时把尾部信用债择机抛售。

期限不宜太长,一是短久期目前有估值溢价,二是利于后续疫情影响消退后,进一步观察货币政策和信用基本面变化,择机再配置。

风险提示:

疫情走势不确定性

受新型肺炎疫情全国范围蔓延的影响,全国大多数售楼处暂时关闭,房地产销售进入休克状态,这会给房地产企业带来多大的影响?对于发债房企来说,后续债券利差走势又将如何演变?有哪些发债房企面临更高的流动性风险?信用债仓位该如何调整?本文将围绕上述问题一一阐述。

1.1

疫情冲击下,转债结构分化

地产债信用利差和商品房销售面积有明显相关性

,原因是房地产企业内生资金来源与信用利差负相关,而内生资金主要来源于销售回款,销售回款又主要受销售面积的影响。

我们通过观测商品房销售的高频指标-

30大中城市商品房成交面积与地产债利差变化,可以看出,地产债信用利差和商品房销售面积有明显负相关,尤其在AA+地产债表现更为明显。

自2014年下半年开始,中央政策转向放宽二套房认定、三套房贷款、首套房利率下调,房地产开始由调控周期转向去库存周期,商品房销售面积出现显著增长,同时,地产债信用利差也从14年末高点进入了长达2年的趋势性下行通道。

2016年上半年,房地产销售达到了峰值,而地产债信用利差也压缩到了历史低点。

之后,2016年9月重启限购,10月房地产新政颁布,行业再次进入严格调控周期,商品房销售面积迅速下滑,中低等级房企信用利差迅速走阔,AA+房企表现更为明显,在上一轮宽松周期时,这类中小型企业为快速扩张而过度加杠杆,对行业收缩等负面变化更为敏感,抗风险能力薄弱,现金流问题也暴露得更快,

这也是为何

中低评级的地产债信用利差与商品房销售面积的负相关性更显著

的原因。

对于高评级的超大型房企来说,行业严调控对其影响不大,相反,更有利于其抢占市场份额和获取更便宜的资金、土地,虽然整体商品房销售面积下降,但头部企业的销售规模并未明显影响,因此,AAA地产债信用利差在此期间上升幅度并不显著。

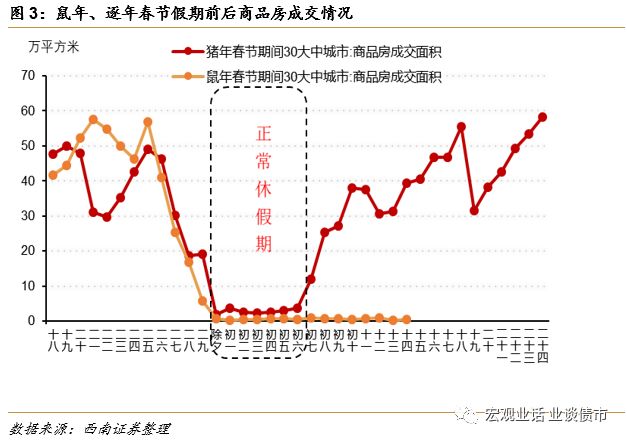

此次疫情对于房地产企业来说,亦是突发性的负面冲击。我们观察债券市场春节前后(T期)的交易日利差变化,可以看出,在疫情冲击下,全国范围内的地产企业大部分暂停了线下售楼,商品房销售面积出现断崖式下降,受此影响,地产债信用利差出现了上行,以低评级地产债信用利差走阔最为明显,近10个交易日,AA级地产债信用利差上行了54bps,AAA和AA+利差上行10bps左右。也印证了前述观点:地产债信用利差和商品房销售面积有明显相关性,中低评级的地产债信用利差与商品房销售面积的负相关性更显著。故我们可以通过观测高频销售数据来预测未来地产债信用利差走势,尤其是中低评级地产债。

我们认为,商品房销售停滞对房企的影响是从级别低至高,目前来看,最先反映的是AA级地产债,如果疫情继续发酵,AA+地产债后续将明显走阔。

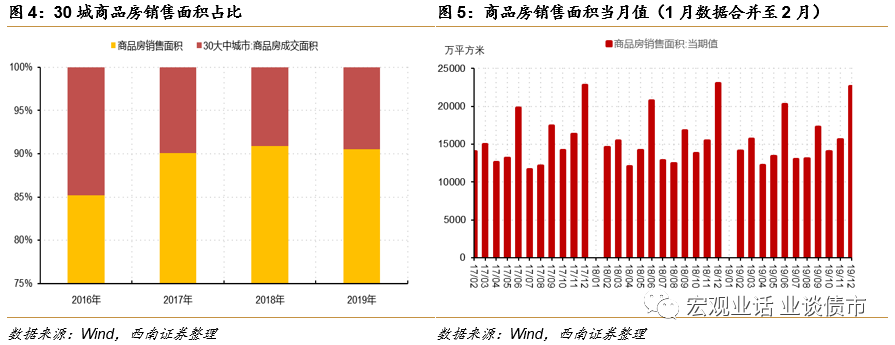

从猪年春节假期前后商品房成交表现来看,节前几个3个自然日购房热情明显减弱,成交面积出现显著下滑,正常休假期间,成交面积接近0刻度线,今年趋势与此相似。

不同的是,在正常年份,节后复工后一周左右商品房销售基本回归正常值,今年受疫情影响,全国大部分地区基本暂停线下楼盘交易,延迟售楼中心复工,推行线上交易。

从近一周销售数据来看,商品房成交仍处于休眠状态,线上交易并未起到明显效果。

据估算,30城商品房销售面积占全国商品房销售面积比重在10%左右,且房地产销售上半年前五个月均为销售淡月,一季度销售金额近三年基本稳定在3亿平方米左右,扣除春节假期估计日均销售面积为361万方,今年节前预计已完成8200万平方米,仍需完成

2.18亿平方米才可与往年追平,

每多延期复工一周就少销售

2500万平方左右,按全年均价9300测算,一周要损失2325亿元,占全年销售金额1.4-1.5个百分点。

若继续延迟复工至2月底,预计损失销售金额9300亿元,占全年销售金额5.5-6.0个百分点。

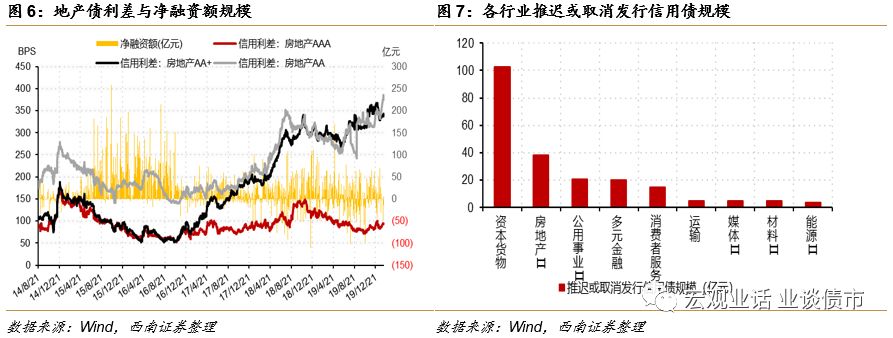

地产债信用利差和债券净融资规模有明显相关性,原因是房地产企业外生资金来源与信用利差负相关,而外生资金中很大一部分来源于直接融资。

我们通过观测申万二级房地产企业债券净融资额与地产债利差变化,可以看出,地产债信用利差和地产债净融资额有明显负相关,尤其在中低评级地产债表现更为明显,主要由于在外部融资环境收紧时,还能在债券市场进行融资的往往是高等级优质房企,且融资成本也更低。

近三年来看,年初房企债券发行和到期基本实现平衡,开年后的3个月,为了抢发行窗口期,债券发行量明显增加,净融资额显著增长,2018Q1和2019Q1分别发行1281.7亿元和1776.7亿元。今年,受疫情影响,近一个月以来,推迟或取消发行的信用债的计划发行规模为215.1亿元,其中房地产企业占比17.7%,截至2月9日,年初至今房地产债券发行规模仅45亿元,预计今年一季度房地产企业债券发行规模同比会大幅减少1000亿元。从而未来到期情况来看,今年地产债到期压力集中在下半年,但2-6月仍1444亿元到期,若发行节奏未有显著提升,预计上半年产生1500亿左右的融资缺口。

结合销售回款和外部融资的减少规模,若销售停摆至2月底且债券融资节奏未有明显改善,大致形成一万亿现金流缺口,预计3月复工后,需要每月销售力度需提升5-10%才能追回至去年全年水平。同时,销售回款和外部融资的减少也影响了后续开发投资进度,尤其是土储不充足,账上预留资金不足的房企,从债券存续房企19年三季报可以看出,三类现金流净额持续收缩,整个行业资金情况已较为紧张。总体来说,此次疫情对房企的影响可能超过预期。因此,尾部风险在疫情结束后一段时间内仍值得关注,中低评级地产债信用利差仍面临持续走阔压力。

在短期的疫情负面冲击下,能够较好地筛选房地产尾部风险企业的指标有两类:

现金流充沛指标和土储情况,

前者能够反映企业应对短期外部环境恶化带来的财务风险的能力,后者反映在冲击过后能否快速回归正常经营的能力。我们选取年内面临债券到期和回售的房地产企业作为短期内尾部风险分析的样本,共计68家,

从中我们筛选货币资金/短期债务比率不足0.8倍的发债房企,共计52家,如表1。其中,账上货币资金不足以兑付年内到期与回收金额的有13家企业,除金融街外均为销售排名100之外房企,同时,13家企业中有6家在今年上半年有债券到期和回售,分别是上海迪泰发展;上海帝泰、三盛宏业、华鑫置业、侨鑫集团、金融街控股、幸福基业物业,这些企业近期资金十分紧张,需紧密跟踪近期融资情况;从土储情况来看,这52家企业最新披露的土储规模,除了金融街、泰禾集团、珠江投资、华南工业、首创置业、华夏幸福、新湖中宝、首都开发、荣盛地产、富力地产和恒大地产这11家企业外,其余土储规模基本在1000万方以下,这类企业即使短期疫情冲击逃过一劫,后续仍面临较大存货不足带来的投资压力,面临被大房企兼并的风险。同时,土储超千亿的11家中大型房企,虽然土储规模较为充足,但仍需注意由于面临短期现金流紧张,疫情结束后,由于存量土储质量较差带来的不能及时变现的风险,需密切关注土储项目情况。

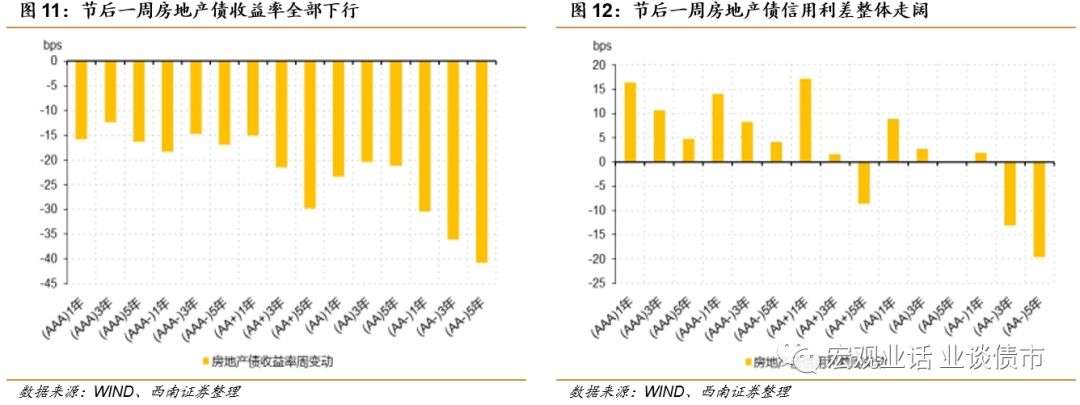

回顾节后一周地产债交易情况,受债市走强的影响

,各品种到期收益率均下行,隐含低评级中长期品种信用利差小幅收窄,其他均走阔。

到期收益率方面,地产债各期限各信用级别品种到期收益率全部下行,低评级地产债收益率整体下行幅度更显著。

其中,5年期AA-、3年期AA-和1年期AA-下行幅度最大,分别下行40.76bps、36.13bps和30.43bps,收益率分别降至2.95%、2.75%和2.07%;

5年期AA+收益率显著下行29.78bps至2.95%;

信用利差方面,除5年期AA-、3年期AA-、5年期AA+和5年期AA外,其余品种信用利差全部走阔。

其中,1年期各品种信用利差全部扩大;

1年期AA+、1年期AAA、1年期AAA-、3年期AAA和1年期AA信用利差显著扩大,分别上行17.27bps、16.47bps、13.98bps、10.70bps和8.94bps;

5年期AA-和3年期AA-信用利差显著收窄,分别下行19.60bps和13.07bps。

配置建议:

从前述分析,疫情冲击下,房地产销售和融资活动受到了严重的影响,此次疫情对房企基本面的影响可能超过预期。因此,尾部风险在疫情结束后一段时间内仍值得关注,中低评级地产债信用利差仍面临持续走阔压力。

虽然,疫情冲击后加强逆周期调节力度是支持后续地产板块趋势性下行的主逻辑,信用债仓位配置上仍然推荐城投和地产,但需要防范行业内分化风险。近期受疫情催化下,央行持续维护市场流动性宽松,整体进入债券牛市行情。此时是调整信用仓位的好时机,适时把尾部信用债择机抛售。期限不宜太长,一是短久期目前有估值溢价,二是利于后续疫情影响消退后,进一步观察货币政策和信用基本面变化,择机再配置。

往期报告回顾