兴证医药团队(徐佳熹/孙媛媛/霍燃/赵垒/张佳博/黄翰漾/杜向阳/缪知邑/向秋静)

上月板块回顾

过去一月个中,医药板块总体表现良好,全周录得正收益的同时在各一级行业中也位于中上水平。在医药板块内部,细分领域的二线白马品种走势突出,完全符合我们此前的判断(包括兴业医药团队近期持续推荐的长春高新、老百姓、益丰药房、恩华药业、乐普医疗等标的),此外部分性价比较高的白马品种(如上海医药、国药一致、华东医药等)和部分中报预期良好的品种(如济川药业)走势也较为理想,完全符合我们此前月报、周报中《布局中报行情,继续配置细分市场龙头+白马》的策略。

继续推荐二线成长的Q3估值切换机会,看多三大领域

对于三季度的行情,我们在过去一个月中一直在强调,细分市场龙头企业会被逐步挖掘。结合投资者对于新标的的迫切需求和市场对于业绩确定性的关注,一些市值在100-300亿之间,行业地位稳定,估值合理的标的便成为的下阶段的首选。

考虑到“细分市场小龙头”的数量并不很多,其估值也并不处于绝对低估的水平(也就是说未来一个季度绝对收益的空间大多也就在15-20%),因此我们判断在标的稀缺性和投资者对确定性追求的双重驱动下,这些标的的估值切换可能会在Q3提前到来,建议投资者继续增配(前期我们推荐的老百姓、长春高新、恩华药业的走势在一定程度上也印证了我们的判断)。

结合这些公司的属性,我们建议投资者关注三大领域(连锁药店、医疗器械与IVD、高端治疗性药物),这些领域长期逻辑向好,其龙头企业市值居中,业绩增长较快(一般都在25%以上,中报预期稳定),估值也均在合理区间,是投资者下阶段布局需要重点考量的细分市场:

1、连锁药店:随着一些地区(如北京)取消药品加成、降低药占比,并提升医院的医疗服务费用(含挂号费),医院对于处方的控制行为正在减弱,处方外流正在逐步提速(首先接收导流的是DTP和院边店),药店的并购整合也在加速。其中的龙头性企业有望迎来战略性机遇,看好老百姓、益丰药房(中报30%以上增速),国药一致(院边店受益),同时关注一心堂(Q2业绩有望改善,恢复稳定的正增长)。

2、医疗器械与IVD:该领域企业数量众多,虽然部分中小公司近年来业绩不达预期,但一些细分领域龙头依然保持了高速增长,建议关注持续高增长+进口替代的化学发光龙头迈克生物、安图生物;持续并购整合的医疗器械龙头鱼跃医疗(30-35%增速)和乐普医疗(30-35%增速,适当回调后可逢低买入)。

3、高端治疗性药物:在新的行业环境下(DRGS、医保控费等),药品领域的分化正在逐步加大,相比传统药品,一些竞争格局理想,具备刚需属性的药品有望保持长期较快增速。我们建议投资者关注生物药领域龙头长春高新(金赛高速增长)和通化东宝(胰岛素稳定较快增长),以及精麻药物龙头恩华药业(保持25%左右增速,,适当回调后可逢低买入)。

中报期关注确定性高增长品种

进入7月份,随着中报季的来临,业绩再次成为投资者关注的焦点。这其中既有较快增长,同时业绩具有确定性,公司本身质地优良的标的或将成为下阶段受到关注的焦点。综合上述条件,我们建议投资者关注——老百姓(中报净利润增速30-35%)、益丰药房(30%左右)通化东宝(30%以上)、长春高新(金赛保持高增长)、片仔癀(45%左右)、华东医药(25-28%)、济川药业(35%左右)、山东药玻(50%以上)、迈克生物(扣非40%以上)等公司的投资机会。同时也欢迎关注兴业医药团队近期公布的医药行业上市公司中报业绩前瞻。

白马仍是下半年理想的配置型品种,“高性价比”“前期滞涨”是关键词

对于白马品种,我们需要承认,白马品种的涨幅已经不小,其现阶段的性价比也不如年初,但展望下半年,这些龙头企业依然是投资者资金配置的理想标的。一方面,这些品种的业绩确定性较高,其估值也依然在合理区间,另一方面,考虑到在市场相对平淡的背景下,沪港通背景下的北上资金和部分注重绝对收益的券商资管资金成为为数不多的“增量”,对于这部分价值投资者而言,医药板块内具有“系统重要性”的企业——通常也是龙头公司依然是标配。

因此,我们建议投资者下半年继续维持对于白马品种的配置,只是在品种上可以有所侧重,增加对于前期滞涨或高性价比品种的关注。推荐华东医药(上涨后PEG仍小于1)、国药一致(滞涨药店龙头,下半年催化剂有望逐步兑现)、上海医药、中国医药等。

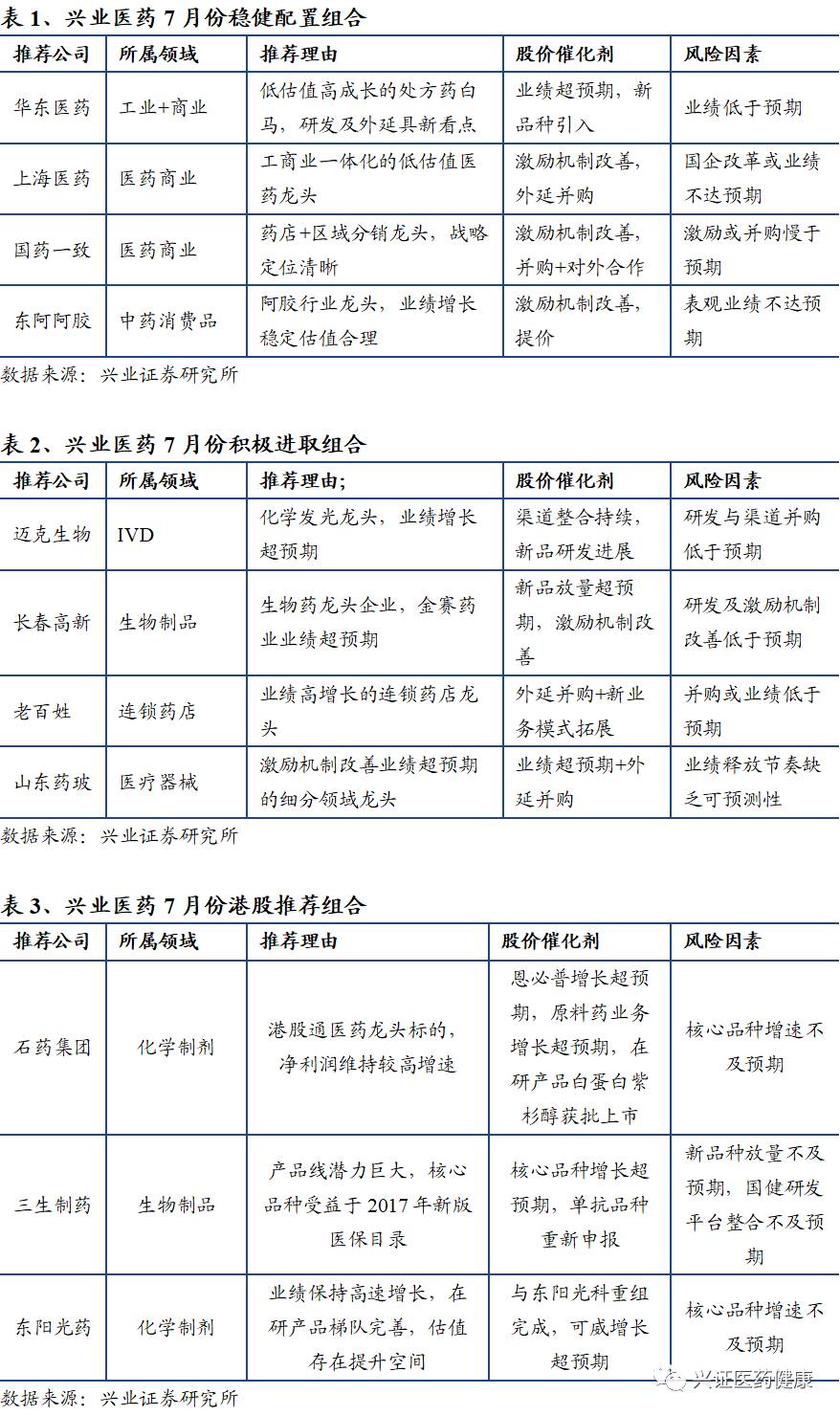

7月份兴业医药推荐组合

7月份兴业医药稳健组合:华东医药(低估值高成长的处方药白马,研发及外延具新看点)、国药一致(药店+区域分销龙头,战略定位清晰)、上海医药(低估值稳健增长的医药商业龙头)、东阿阿胶(阿胶行业龙头,业绩增长稳定估值合理)

7月份兴业医药进取组合:老百姓(业绩快速增长的零售药店龙头)、迈克生物(快速增长的化学发光龙头,渠道整合与研发持续进行)、山东药玻(一季报超预期的细分市场龙头,激励机制改善)、长春高新(生物药龙头,金赛保持高增长)

7月份兴业医药港股推荐组合:石药集团(港股通医药龙头标的,净利润维持较高增速)、三生制药(产品线潜力巨大,核心品种进入全国医保)、东阳光药(业绩保持高速增长,目前估值较低,股价存在提升空间)。

6月份策略回顾

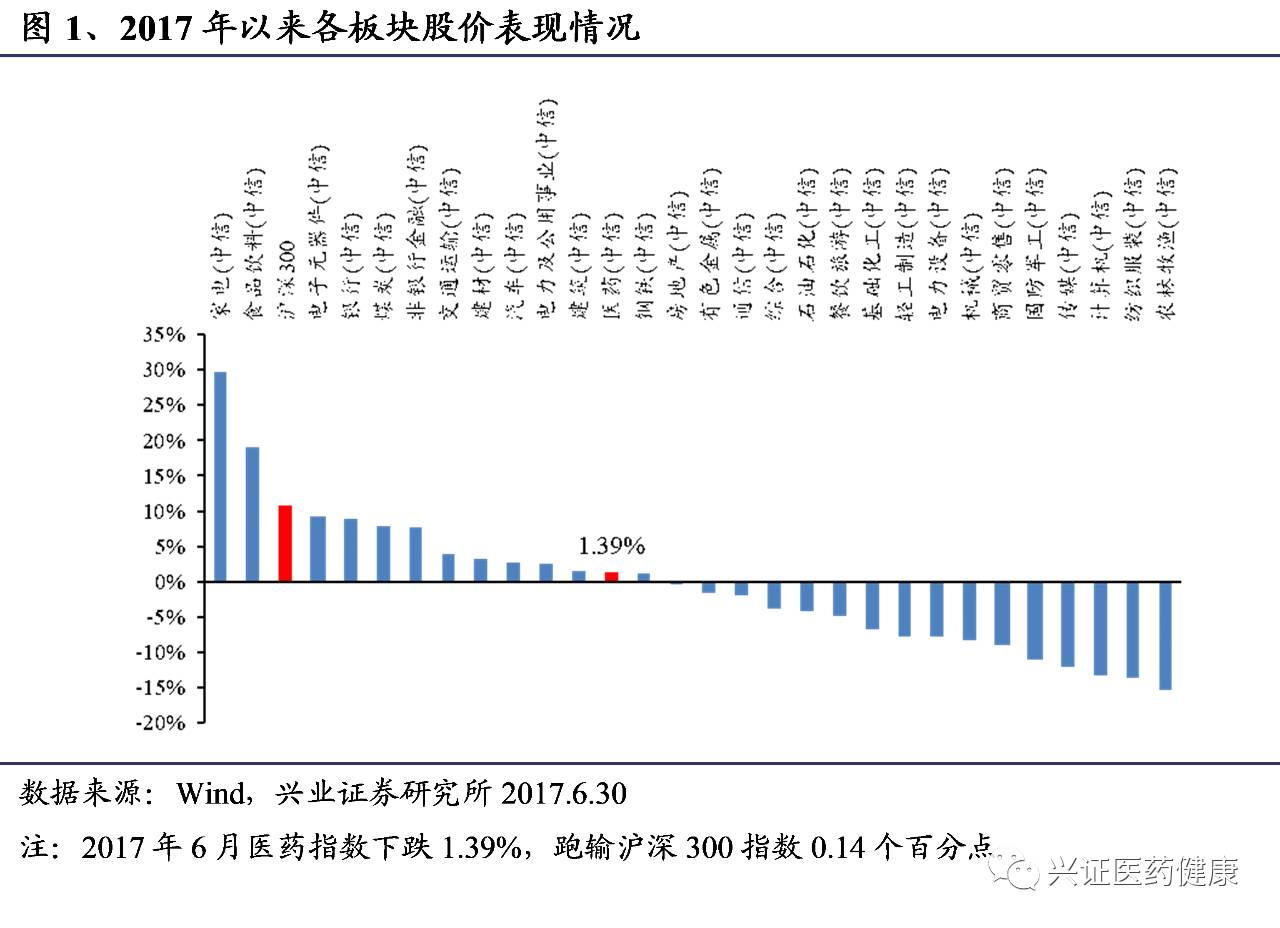

板块行情

6月大盘震荡上行,医药生物板块震荡上行。全月医药指数上涨4.84%,跑输沪深300指数0.14个百分点。自2017年年初以来各细分子行业涨跌逐渐分化,医药板块涨幅处于各细分子行业中上游水平(以中信行业指数计,2017年年初以来医药板块指数上涨1.39%,跑输沪深300指数9.39个百分点,列29个一级子行业第12位)。

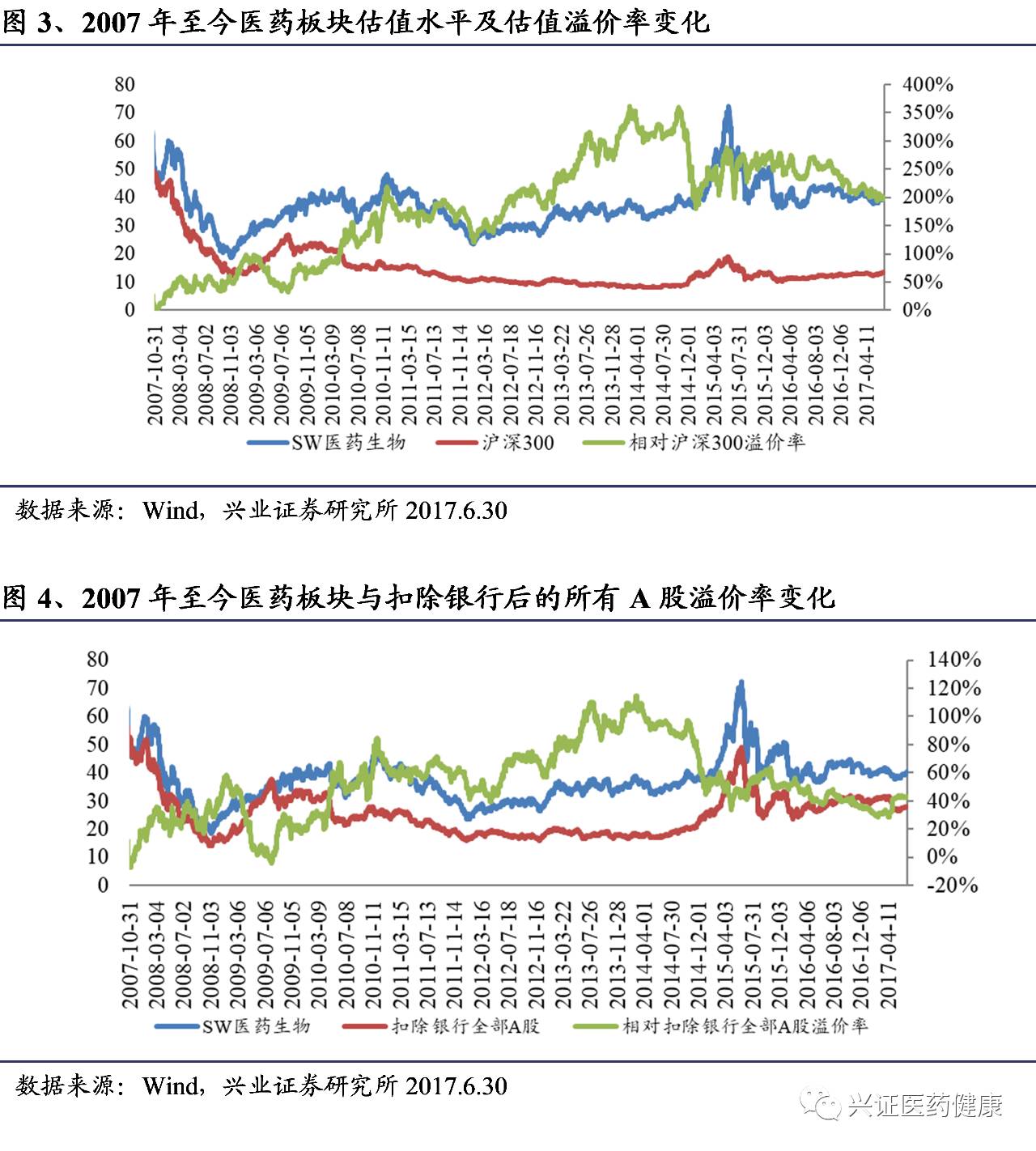

估值水平

根据我们的统计,截止2017年6月30日,医药板块估值为40.14倍(TTM,整体法剔除负值)。溢价率方面,医药板块对于沪深300的估值溢价率为199.55%;医药板块对于剔除银行后的全部A股溢价率为43.31%;大盘整体震荡上行,医药板块震荡上行,估值走势亦类似,溢价率总体呈震荡下行趋势。我们假使2017年行业利润增长率为15-20%左右,则整体估值水平在34-36倍。

个股表现

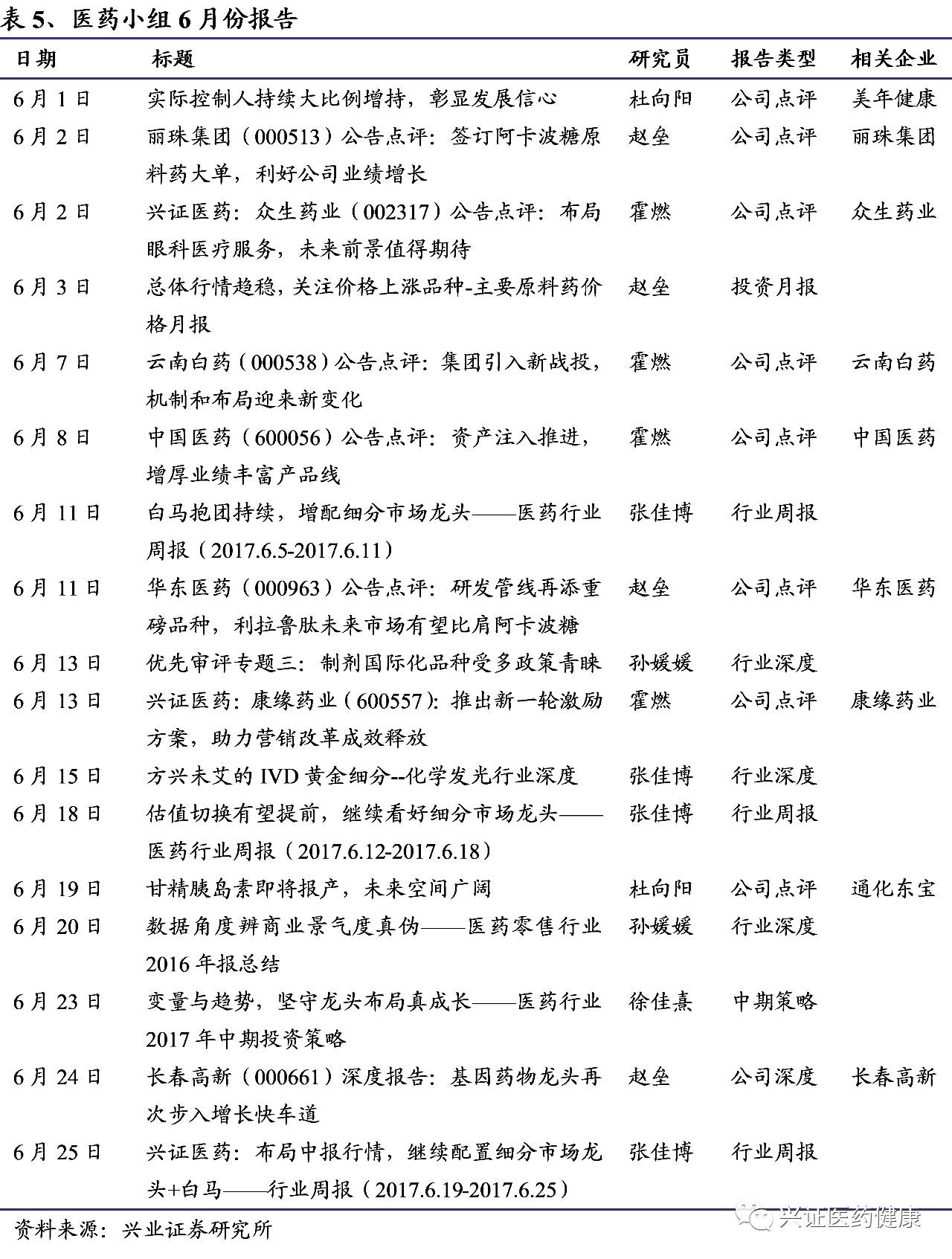

兴证医药小组月度报告汇总

6月份兴业医药小组共发布研究报告17篇。

风险提示

部分公司业绩低于预期、医药行业政策重大变化