旬度经济观察

——工业品

供应开始响应,人民币贬值预期缓解

高善文

姚学康

2017

年

3

月

17

日

内容提要

1-2

月基建投资反弹、房地产开发投资持稳,终端需求表现好于预期。这与强劲的进口、较高的中长期信贷投放也是大体相称的,并对工业生产活动形成重要支持。三四线商品房销售的强劲表现尤其引人关注。

需求偏强的同时,近期工业品供应层面的响应也不容忽视。去年下半年上中游毛利率的显著回升,刺激工业品供应,并体现为过去两个月

PPI

环比的高位回落。煤炭领域限产的放开,对

PPI

环比回落也有贡献。从最新

3

月上旬流通领域生产资料价格表现看,供应响应在短期继续发挥重要作用。

3

月美联储如期加息

25BP

,并对全年加息

3

次的预期维持不变。也许由于此前市场预期充分,加息落地后,美股、美债、贵金属走势偏强,美元大幅下挫。新兴国家资本流出缓解。

2

月央行外汇占款下降

580

亿人民币,这是自

2016

年

6

月以来的最小降幅。以此来看,人民币对美元贬值压力仍未完全消除,但较此前有显著缓解。年初以来美元指数震荡走弱有助于缓解贬值压力,在此之外,中国经济动能的持续稳定可能也有贡献。

风险提示:基建投资持续性

三四线商品房销售表现

一、需求表现好于预期,工业品供应开始响应,

PPI

环比高位回落

1-2

月规上工增同比

6.3%

,较

12

月小幅反弹

0.3

个百分点。

基建投资反弹、房地产开发投资持稳,使得终端需求表现好于预期。这与强劲的进口、较高的中长期信贷投放也是大体相称的,并对工业生产活动形成支持。

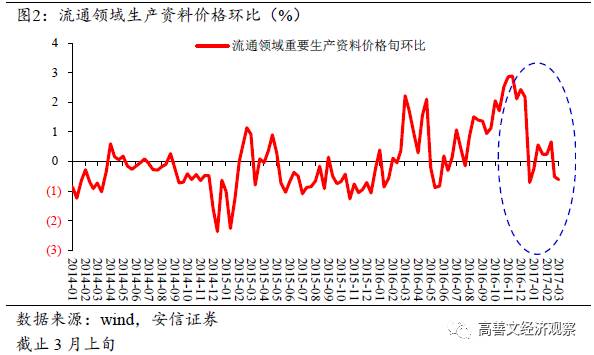

需求好于预期的同时,近期工业品供应层面也有响应。

去年下半年上中游行业毛利率显著回升,似乎对工业品供应形成了较强的刺激,并体现为过去两个月

PPI

环比的高位回落。政府在煤炭领域限产政策的调整,短期平抑了煤价,对

PPI

环比回落也有贡献。

最新公布的

3

月上半月

6

大集团发电耗煤增速与

1-2

月持平,或显示工业生产活动保持平稳。

3

月上旬流通领域生产资料价格环比小幅负增长。量平价落,显现了供应响应在短期发挥的重要作用。

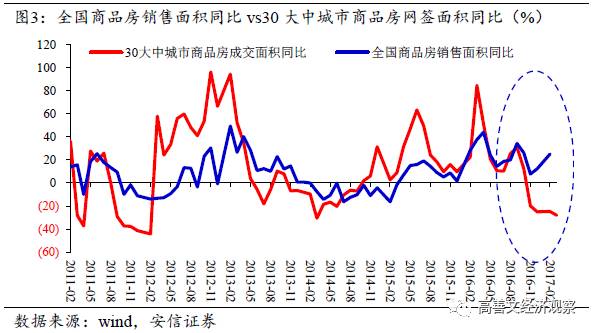

二、个别一线房价依然强势,三四线房地产销售强于预期

年初以来房地产市场上,有两方面的变化引起普遍关注。

一是个别一线城市房屋价格继续走强,供应短缺引发恐慌入市,似乎是背后的主要推手,并引来地方政府更严厉的调控应对。

二是

1-2

月全国商品房销售增速仍然超预期走高。一二线销售总体在降温,三四线城市销售强劲。

三四线城市商品房销售表现强劲,对短期之内全国房地产开发投资增速形成支持,从而利好经济需求端的表现。

更为重要的是,其对房地产市场的整个去库存进程也有着十分积极的影响。完成库存去化的城市,有望从重点城市加速扩散到一些三四线城市。

回头看,此轮全国房地产销售恢复的强度和持续性好于此前预期,这是因为低估了总体偏松的流动性环境以及决策层分城施策调控思路对销售活动的支持,还是此前对房地产销售的趋势水平过于悲观,值得认真思考。

三、财政维持积极,货币保持稳健,工业去产能继续推进

从政府工作报告和财政预算报告看,

2017

年财政政策依然维持积极态势。

全年赤字率

3%

,与去年持平,减税力度有望加大;地方专项债

8000

亿,相当于

1

个百分点赤字率,较去年上升

4000

亿,用于保障相关基建项目投资。

最终“广义财政”的实施力度,还取决于存量财政资金盘活、土地财政、

PSL

、专项金融债、

PPP

项目推进情况。当然更基本地还要看中央执行过程中的预调微调,以及地方推动投资落地的积极性,例如是否出现一轮较强的“换届效应”等等,这方面需要持续跟踪观察。

货币政策“稳健中性”、金融监管趋严的基调是比较明确的。

在货币政策操作层面,年初我们推测,政策当局也许会以

2015

年初的水平为参照,引导回购利率水平逐步上升,以促成防泡沫、去杠杆等政策目标,直到宏观经济金融形势出现重大变化。目前我们仍然维持这样的看法。

本周四人民银行再度提高逆回购和

MLF

操作利率,银行间资金市场继续维持在较高水平。

2016

年,中国压减钢铁产能

6500

万吨,煤炭产能

2.9

亿吨。再加上严格的环保执法,以及市场化的产能收缩力量,共同推动了

PPI

走出通缩区间。

2017

年,工业去产能继续推进,钢铁产能压缩

5000

万吨左右,煤炭产能压缩

1.5

万吨以上。此外,煤电产能停建缓建及压缩

5000

万千瓦。在其他一些过剩领域,可能也有类似政策出台。这些举措的最终效果还取决于执行层面的落实情况。

四、美联储加息落地,人民币贬值预期缓解

本周三美联储如期加息

25BP

,对全年加息

3

次的预期维持不变。议息声明对经济就业形势以及通胀走势的展望持有乐观态度。

也许由于此前市场预期比较充分,议息会议未有超预期内容,且耶伦表态存鸽派色彩,加息落地后,美股、美债、贵金属走势偏强,美元则大幅下挫。新兴国家资本流出缓解,股市债市汇市表现强势。

在联储加息之后,周四人民银行随即提高逆回购利率和

MLF

利率,存在很多其他层面的强有力的理由。但单纯从时间点上看,似乎还包括缩小内外利差、稳定汇率预期的考虑。

从

2

月央行外汇占款数据看,单月下降

580

亿人民币,这是自

2016

年

6

月以来的最小降幅。当月外汇储备还因估值因素有所上升。这显示,人民币对美元贬值压力仍未完全消除,但较此前有显著缓解。

NDF

市场相关指标显示的情况是类似的。

美元指数年初以来结束持续上行势头转为震荡有助于缓解贬值压力。在此之外,外汇管控举措,以及中国经济动能的持续稳定、市场对中国经济硬着陆担忧的减轻可能也有贡献。

过去一段时间,

A

股走势总体坚挺。在供应响应、

PPI

环比走弱、毛利率高位回落,并有流动性预期层面偏负面压制的背景下,

A

股的这一表现是偏强的。除了外围市场的积极影响,也许还与资产周转率上升对

ROE

的支持有关,但这需要更完备财务数据的发布来验证。银行间债券市场收益率近期继续维持高位震荡。