新财富请投国君有色刘华峰团队第一!

稀土价格上涨,提高磁材单吨产品的盈利空间,同时钕铁硼龙头强者恒强,将逐步抢占小企业的市场以及瓜分新能源汽车带来的新市场。

国君有色新材料 刘华峰 / 徐明德 / 汤龑 / 邬华宇

作为市场上最早、最深度、最坚定的稀土板块推荐卖方,我们依旧坚定看好稀土板块,9月4日北方稀土9月挂牌价氧化镨钕52万/吨,也印证了稀土价格在回调后将进一步的提升。在这个时间点,我们认为稀土下游永磁板块将会有大机会!主要逻辑如下:

①稀土价格已经逐渐向钕铁硼下游传导,磁材公司产品定价一般锁定毛利率,永磁将受益于稀土价格上涨之后的单吨产品毛利规模的增加,磁材企业业绩将在三季度起逐步体现。

②磁材龙头强者恒强,行业集中度逐步提升。磁材龙头企业凭借规模效应、成本优势拥有更好的客户结构和价格传导能力,本轮稀土价格暴涨将加速小型磁材企业的出清,提高行业集中度。

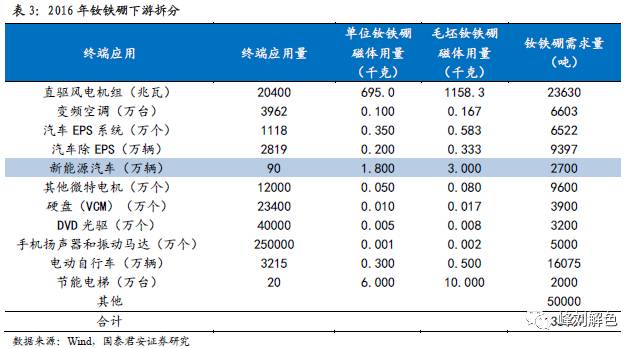

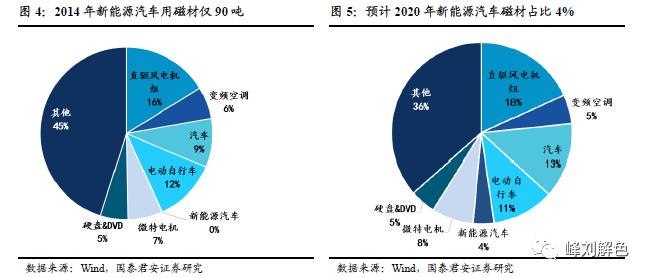

③新能源汽车磁材需求有望从2016年的2000吨(占比磁材2%),提升到2020年的6000吨(占比4%),近几年需求增长有限,但我们认为龙头磁材企业将瓜分新能源汽车的新市场,中科三环、正海磁材、宁波韵升等龙头磁材企业将直接受益。

正文:

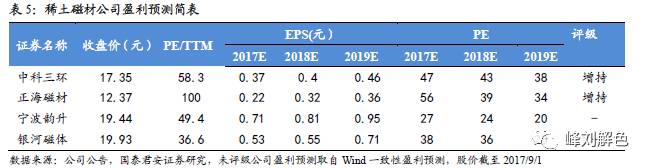

磁材将成为继钴锂又一个带有成长属性的周期板块,推荐磁材板块。我们认为此轮稀土涨价是行业长期的改善,稀土价格已经逐渐向钕铁硼下游传导,磁材公司将逐步受益于稀土价格上涨之后的单吨产品毛利规模的增加。同时,钕铁硼龙头企业凭借自身的竞争优势,将逐步抢占小企业的市场以及瓜分新能源汽车带来的磁材的新增长,强者恒强。推荐中科三环、正海磁材,受益宁波韵升、银河磁体。

稀土价格上涨,磁材利润空间提升,凸显周期属性。稀土价格上涨,磁材企业产品价格逐步传导,由于磁材产品一般锁定毛利率,则单吨产品利润空间将逐步提升,磁材未来的利润提升具有确定性。磁材企业的利润提升要滞后稀土价格1-2季度,看好磁材企业三季度之后的利润释放。

磁材龙头强者恒强,行业集中度逐步提升。磁材龙头企业具有更强的规模效应和成本优势,以此拥有很高品质的客户群体以及更强的产品议价能力,在稀土价格上涨时,承受更小的风险。本轮的稀土价格暴涨加速了稀土行业的产能出清,龙头企业借此机会抢占小企业市场,市场集中度将逐步提升。

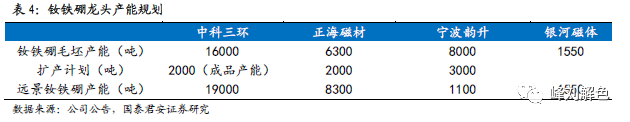

新能源汽车带动磁材进一步增长,赋予磁材成长属性。新能源汽车磁材需求有望从2016年的2000吨(占比磁材2%),提升到2020年的6000吨(占比4%),近几年需求增长有限,但我们认为龙头磁材企业将瓜分新能源汽车的新市场。目前中科三环、正海磁材、宁波韵升磁材毛坯产能分别为1.6万吨、6300吨和8000吨,在未来分别计划扩产2000吨(成品产能,与日立合资)、2000吨、3000吨,主要是配合未来新能源磁材的放量。

风险提示:稀土行业整顿力度不及预期、新能源汽车增长不达预期

1.1. 看好稀土价格继续上涨,行业景气度长期改善

稀土价格暴涨后开始调整。截止2017/9/3,主要轻稀土产品产品氧化钕、氧化镨、氧化镨钕较年初分别上涨了81%、79%、88%,目前稀土主要产品镨钕价格在暴涨之后出现了价格下滑,其主要原因是镨钕价格暴涨后,部分下游对涨价出现分歧,开始停止补库,传国储要调节供求关系,稀土办管制要求顺价出售也打破了生产企业及贸易商惜售囤货的现象,目前稀土市场采购紧张程度缓解,但成交量低迷。

看好稀土价格上涨至年底。我们认为未来稀土价格在盘整之后,大概率将继续上涨,尤其是基本面最好的氧化镨钕。稀土“打黑”引起供给收缩,严格按照指令性计划(10.5万吨)生产仍不能满足稀土需求(18万吨左右),稀土涨价逻辑仍未被破坏。我们认为本次稀土价格上涨,是行业景气度的长期改善,而非如2011年的急涨后的急跌。

1.2. 钕铁硼价格逐步传导,稀土涨价利好钕铁硼企业业绩

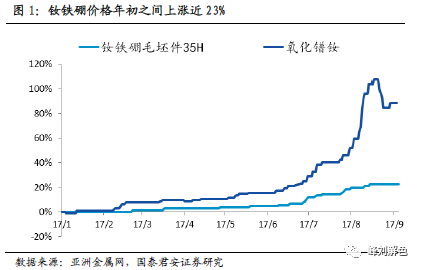

稀土价格向下游传导,钕铁硼价格逐步提升。年初至今钕铁硼毛坯件价格已涨价近23%,表明稀土价格正向钕铁硼下游传导。此外,钕铁硼为定制化程度很高的产品,毛坯件价格一定程度上没有反应钕铁硼成本件价格的实时变化,从我们一些列磁材公司调研来看,钕铁硼的价格传导比毛坯件报价反应的更加乐观。

钕铁硼价格传导滞后稀土价格2个月左右。由于钕铁硼产品一般为定制化程度较高的产品,无法提前生产备货,高端的钕铁硼公司的生产多数为订单驱动。钕铁硼企业和下游客户订单签订模式一般为:当企业接到订单的时候,公司当时就会按照订单所需的稀土原材料量去采购镨钕的量,而钕铁硼产品的价格则会按照订单日前一季度(或两个月或一个月)稀土价格来调整,通常为保证毛利率为固定。如此的定价和采购模式,使得钕铁硼公司基本能锁定订单的生产成本和销售价格,从而锁定价格。此外,钕铁硼生产周期一般需要1-2月,这样的订单模式和生产周期决定了钕铁硼价格传导滞后稀土价格2个月左右。

稀土成本占比近半钕铁硼成本,稀土价格上涨长期利好钕铁硼企业。根据5家钕铁硼上市公司披露信息,我们可以发现所有稀土成本占到钕铁硼总成本的40-60%。在上述的钕铁硼订单定价模式中,我们可以发现,随着稀土价格的变化,钕铁硼企业一般锁定毛利率空间,那么长期来看,稀土价格越高,钕铁硼单吨毛利空间则越大。稀土价格提升利好高端钕铁硼企业。

1.3. 磁材企业从三季度将逐步释放业绩

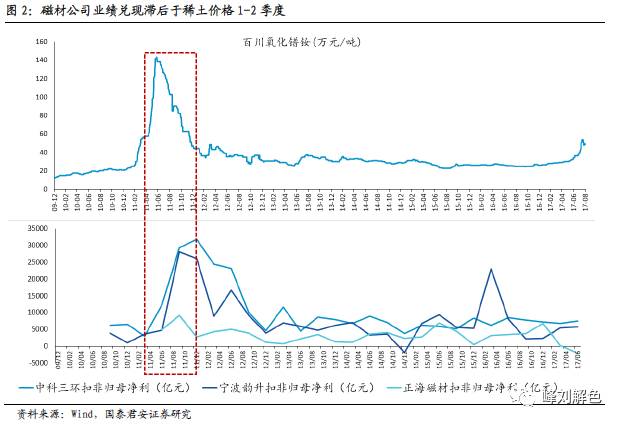

磁材公司业绩兑现滞后于稀土价格1-2季度。回溯2011年,稀土价格上涨和磁材企业业绩的关系。我们可以发现。稀土价格自2010年11月开始逐步上涨,2011年2月进入加速上涨通道,到2011年7月到达最高点;而磁材企业2011Q1基本上没有太大变化,而2011Q2业绩开始逐步体现,中科三环、宁波韵升2011Q2单季归母净利分别为1.2亿和0.5亿,同比上涨315%和30%,2011Q3单季归母净利分别为2.9亿和2.8亿,同比上涨136%和498%。

且我们发现在2011年7月稀土价格高点后,开始断崖式下跌,钕铁硼企业业绩依旧十分坚挺,稀土价格在2011年12月跌至较低水平,而钕铁硼企业超高的利润水平一直维持到2012Q2才开始回复到原先水平。

本轮稀土价格上涨后,磁材企业将从今年三季度起逐步释放业绩。本轮稀土价格自年初起缓慢上涨,6-7月份开始逐步加速上涨,我们认为磁材企业单吨磁材的盈利水平将逐步提升。结合磁材产品价格传导的时间长度,我们认为今年三季度起,磁材企业业绩将逐步释放。而且,本轮稀土行业景气度将长期改善,而非如2011年的急涨急跌,磁材的利润空间将是长久性的改善。

2.1. 钕铁硼行业产能过剩严重,企业差距明显

钕铁硼行业产能过剩严重,行业面临洗牌。目前全国钕铁硼行业产能约为30万吨,在产产能大致为14万吨,产能利用率不足50%,属于产能严重过剩的行业。根据我们的一系列调研,我们发现钕铁硼大企业营业收入增速高于整个行业增速,即大企业正在逐步侵蚀小企业的市场份额,行业的集中度正在逐步的提升。其背后的原因主要是大企业尤其是龙头企业的竞争优势明显强于小企业,强者恒强。

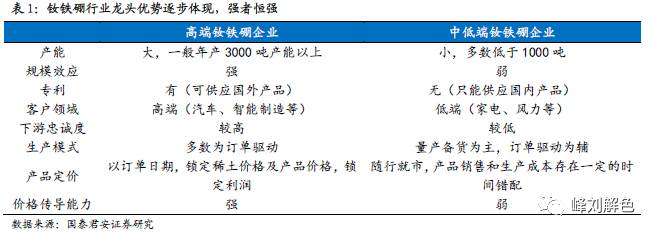

龙头企业规模效应强于小企业。大型钕铁硼企业普遍产能较大,高于3000吨以上,产品型号齐全,规模效应明显,产品能够分摊更多的固定费用,有一定的成本优势;同时,研发较强,普遍拥有钕铁硼产品专利,可以出口产品,而没有专利的小型企业只能内销。

龙头企业客户定位高端。大企业容易获得高端客户的青睐,如汽车企业,这些客户的产品一般定制化程度较高,在产品较长的生命周期内,下游不会轻易的更换钕铁硼零部件,忠诚度较高;而低端产品一般价格敏感,以低成本为竞争方式,毛利率以偏低。

龙头企业经营风险较小,价格传导能力强。大企业生产多为订单驱动,在订单签订时,锁定了生产成本和生产利润,经营风险较小,且稀土价格上涨,大企业更容易将价格向下游传导。小企业一般量产备货,等待客户采购,产品售价随行就市,原材料采购和产品销售存在一定的时间错配,若稀土价格大幅波动,公司将承担大部分经营风险。且小企业下游产品多数为价格竞争,产品价格传导能力较弱。

2.2. 本轮稀土暴涨加速钕铁硼企业的产能出清

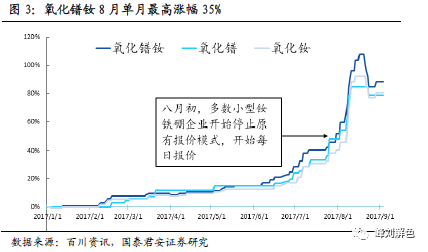

8月稀土价格暴涨,小型钕铁硼企业调整报价方式。8月份镨钕金属价格暴涨,单月最大涨幅达35%,部分钕铁硼磁材公司停止原先报价方式,未来将根据每日镨钕价格进行每日报价,且报价仅当日有效。根据我们测算与草根调研,这些钕铁硼公司基本上为小型钕铁硼企业,产能大致1000吨左右,实际产量均为500吨以下,基本定位中低端钕铁硼产品。

本轮稀土价格暴涨加速钕铁硼行业产能出清。我们发现,大型的钕铁硼龙头企业在本轮稀土价格暴涨中应对十分从容,尤其是几家上市钕铁硼企业,中科三环、正海磁材、宁波韵升、银河磁体等,订单毛利率皆未受到影响。大小企业在本轮稀土涨价中不同的反应,本质上贴合了我们对于钕铁硼行业强者恒强的分析,小企业一般库存管理欠佳、现金流实力较差、经营风险较大,故而不得不进入“每日报价”模式,如此一来部分价格敏感的客户容易丢失。本轮稀土价格暴涨实际上加速了钕铁硼行业产能出清,未来行业集中度将逐步提升。

新能源汽车拉动钕铁硼行业增长,改善钕铁硼产品结构。新能源汽车行业高度景气,产销维持高增速,将成为钕铁硼行业下一个成长点。2014年我国用于新能源汽车的磁材仅150吨,占比钕铁硼的总需求不到1%,2016年新能源汽车磁材用量大致为2700吨(占比2%),随新能源汽车增长而快速增长,据我们测算,若我们假设2017年及2020年新能源汽车销量分别为100万辆、200万辆,那么2017、2020年磁材用量大致分别为3000吨(占比2%)和6000吨(占比4%)。此外,新能源磁钢属于较高端产品,产品的毛利空间比行业平均水平高,钕铁硼行业产品结构将逐步改善。

新能源汽车磁材的新增市场或被少数的龙头企业瓜分。龙头企业凭借其积累的竞争优势,将更有能力获得新能源汽车磁材的新订单,获得新的增长点。我们认为龙头磁材企业将瓜分新能源汽车的新市场。

目前中科三环、正海磁材、宁波韵升磁材毛坯产能分别为1.6万吨、6300吨和8000吨,在未来分别计划扩产2000吨(成品产能,与日立合资)、2000吨、3000吨,主要是配合未来新能源磁材的放量。

我们认为此轮稀土涨价是行业长期的改善,稀土价格已经逐渐向钕铁硼下游传导,磁材公司将逐步受益于稀土价格上涨之后的单吨产品毛利规模的增加。同时,钕铁硼龙头企业凭借自身的竞争优势,将逐步抢占小企业的市场以及瓜分新能源汽车带来的磁材的新增长,强者恒强。推荐中科三环、正海磁材,受益宁波韵升、银河磁体。

稀土整顿推进力度不及预期的风险:起始于2016年下半年的新一轮稀土整顿相较之前虽呈现出实质化、常态化、专业化的可喜变化,但整顿牵涉各方利益较为复杂,推进难度仍然较大,不排除后续推进不及预期的风险。若稀土价格不能维持高水平,钕铁硼单吨的毛利空间也受影响。

新能源汽车增速低于预期的风险:新能源汽车快速增长,将带动钕铁硼行业的增长,若新能源汽车低于预期,钕铁硼龙头企业的发展将受到影响。

相关报告

刘华峰/18566231524/首席分析师

徐明德/18017451908/资深分析师

汤龑/15001802656/资深分析师

邬华宇/18801927438/资深分析师