【报告导读】

日益激烈的行业竞争,使公司三季度业绩低于此前预期。但管理层努力降低成本,改善服务质量,公司内在竞争力依然持续提升。

【投资要点】

-

调整盈利预测与目标价,维持增持评级。

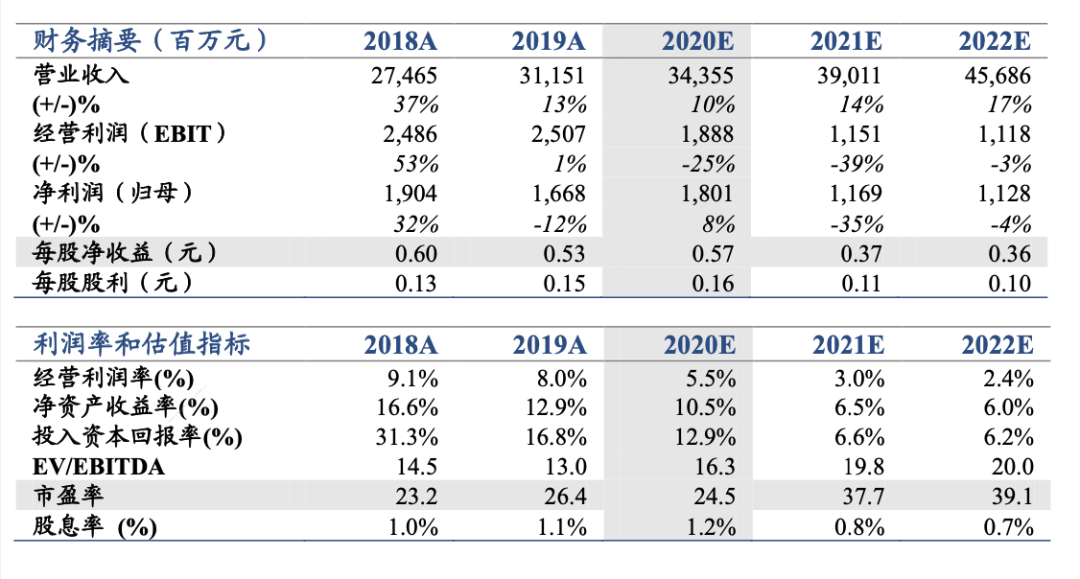

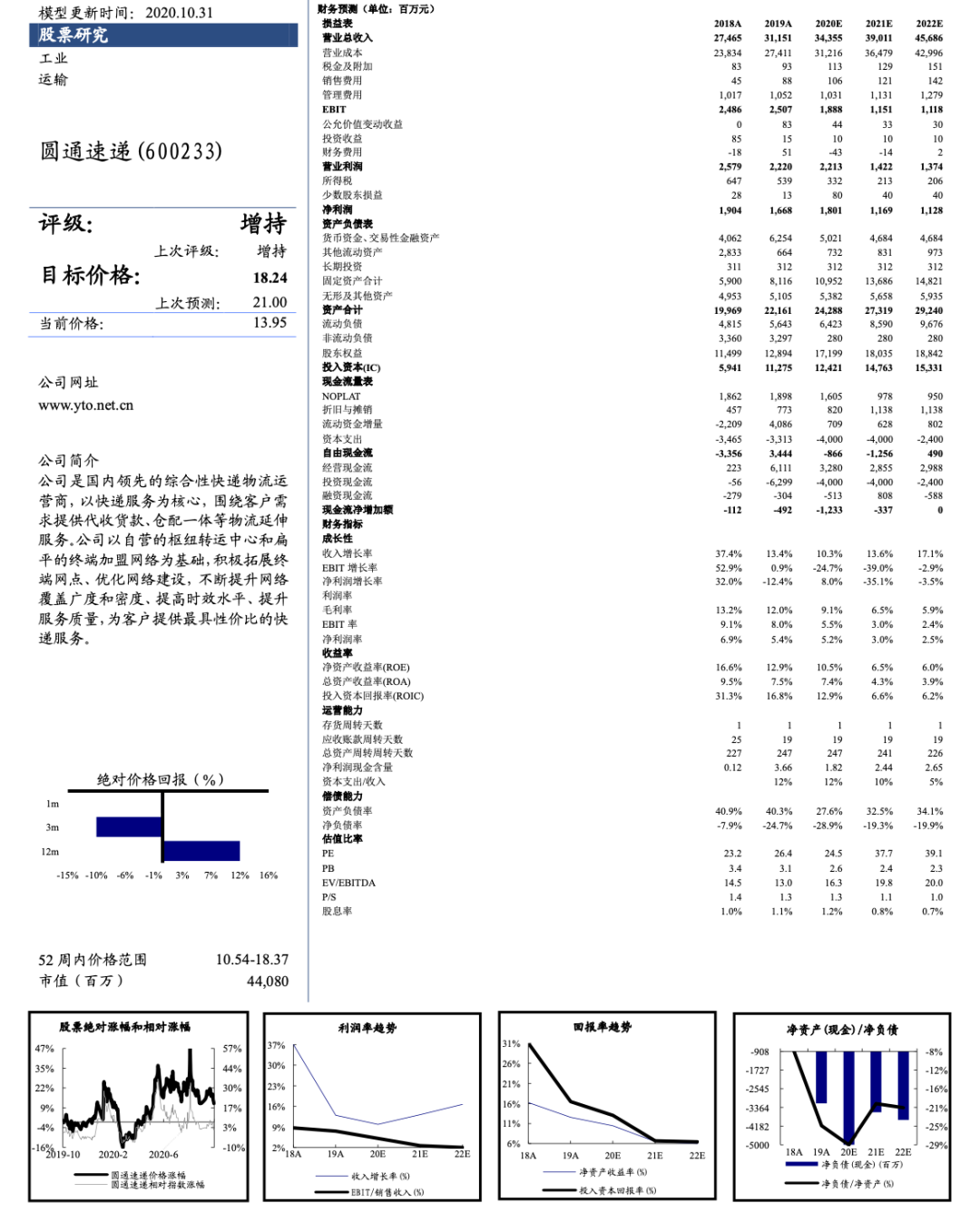

2020年三季度,行业竞争持续加剧。圆通速递虽然在成本端持续改善,但难免受到竞争加剧影响。我们预计随着新进入者与龙头公司的战略扩张,行业竞争强度日益增加。我们下调公司2020-22年EPS预测至0.57/0.37/0.36 元(此前预测 0.70/0.68/0.65 元)。低利润水平更有利于行业出清,作为行业前三,圆通速递依然是电商快递行业实力强劲的竞争者。我们按照2020年32倍PE,调整目标价至18.24元,维持增持评级。

-

受竞争影响,三季度增量不增利。

圆通速递三季度业务量同比增长43.3%,同期行业增速37.9%。公司收入同比增长15.3%,但由于行业价格竞争更为激烈,单件归母净利润同比下滑43.6%至0.12元,整体归母净利润下滑19.2%,低于我们此前增长25%的预期。

-

竞争将持续加剧,需降低盈利预期。

虽然圆通三季度的部分盈利下滑是由于公司转运中心搬迁所致,但更重要的原因是,行业供需格局扭转,进入到残酷的战国时期。我们预计行业竞争将在未来几年持续加剧,企业利润将出现较大幅度波动,投资者需降低对盈利的预期。

-

竞争有利于行业出清,圆通持续提升能力应对挑战。

激烈的竞争将使行业分化加剧,效率高者份额提升,效率低者落后出局。圆通速递2020年成本改善显著,服务质量稳定,稳居前三阵营,依然是行业决赛中不可轻视的竞争者。

-

风险因素。

竞争对利润影响幅度超预期;货机盈利正处于周期高位。

国君交运圆通速递相关报告:

首次覆盖《放下成见,静观其变》

(2018.10.22)

更新报告《份额提升,成本下行》

(2018.10.26)

更新报告《四季度盈利或增长超40%》

(2018.12.05)

更新报告《估值修复第二季,成本改善超预期》