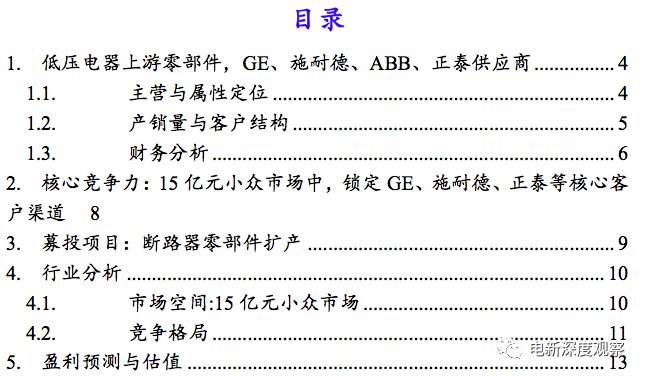

近一年来,电力设备新能源行业新股上市较多,国君电新团队为您解读,新股系列之十五:洛凯股份(603829.SH),

低压电器上游零部件,GE、施耐德、ABB、正泰供应商。

1. 低压电器上游零部件,GE、施耐德、ABB、正泰供应商

1.1 主营业务与属性定位

公司主营业务是断路器的零部件制造环节,下游是断路器生产商,

2017

年断路器框架营收占比

46.7%

;断路器操作机构营收占比

38.6%

。

公司产品定位是断路器上游的基础零部件,如框架和操作机构等附件,框架+操作机构约占断路器价格的15%左右,由于下游是GE、施耐德、ABB、正泰电器、良信电器等国内外低压电器制造商,因此洛凯股份的断路器零部件属性偏向低压电器,是与GDP中低速增长相匹配的底层电气设备。

低压电器以交流1200V、直流1500V为界,定位是低电压等级、贴近配电用户端、下游应用广泛,

属性是与GDP中低速增长相匹配的底层电气设备

。低压电器大行业增速总体与各经济部门GDP增速一致,但下游子领域或有超额增长,如地产领域的建筑终端电器等。

1.2 产销量与客户结构

除

2017

年公司低压断路器框(抽)架产品销量有小幅下滑、产量与上年持平外,公司近几年各主要产品产销量均呈现稳定上升趋势。

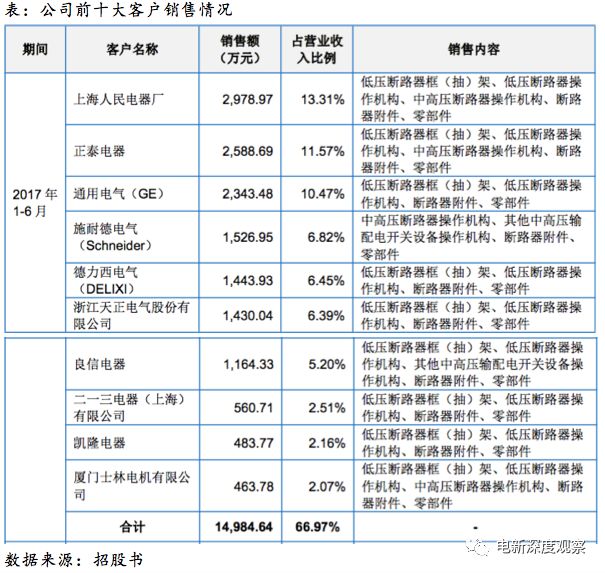

公司下游主要客户均为国内外知名低压电器商,包括通用电气(GE)、施耐德电气、ABB、上海人民电器厂、正泰电器、良信电器、天正、德力西等,下游客户的盈利模式不依赖电网招投标,而是广泛的工商业、建筑行业通信等各行各业,所以洛凯股份的断路器零部件属性偏向低压电器,是与GDP中低速增长相匹配的底层电气设备。

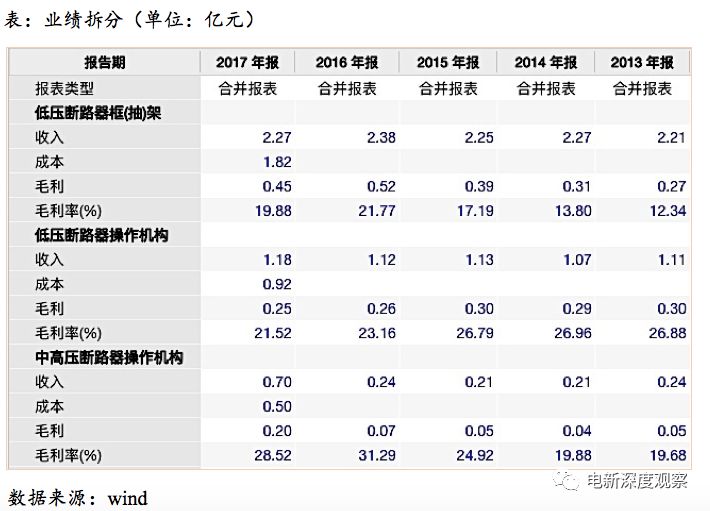

1.3 财务分析

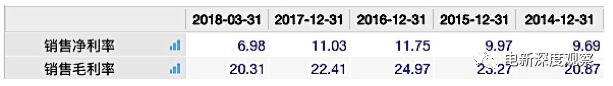

毛利率净利率:

1

)公司毛利率近年总体保持

20%

左右,毛利率波动主要是跟随上游金属材料及制品采购价格波动。

2

)公司生产的断路器零部件占断路器成本的

15%

左右,而且是基础附件,降价或提价空间不大,主要是成本的波动引起价格变化。

公司主营业务成本以直接材料为主,2014年-2017年1-6月,直接材料占主营业务成本比分别为75.90%、74.73%、74.65%和76.85%。

期间费用:

公司各项期间费用占营收比例较稳定。其中,销售费用占营业总收入比例仅在

1.5%-1.7%

左右,主要系公司产品采用直销模式,客户结构稳定,业务招待、差旅费、广告费等支出相对较少。

ROE:

公司

2017

年

ROE

较上年有明显的下滑,一方面是由于当年公司毛利率下降;另一方面是公司获得募集资金,资产负债率降低。

经营性现金流净额:

公司下游客户均为国内外知名电器企业,支付能力与信誉较高,现金流有保障

2. 核心竞争力: 15亿元小众市场中,锁定GE、施耐德、正泰等核心客户渠道

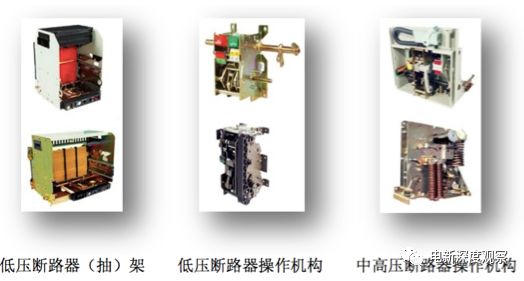

操作机构被誉为断路器的“心脏”,其主要作用是通过手动方式或电动方式操动操作机构使断路器的触头系统进行接通和断开操作,保证在断路器正常使用过程中的合、分闸以接通和分断电路,以及在短路、过载等故障情况下,推动触头系统快速可靠地断开电路。

断路器框(抽)架作为抽屉式断路器的关键部件,使得操作人员可通过手柄摇动借助抽屉座内的导轨和拉动结构带动断路器本体拉进拉出,实现断路器的“分离、试验、连接”三位置功能。

公司的核心竞争力是在15亿元的小众市场中锁定GE、施耐德、正泰等核心客户渠道,2013年至今稳定在4-5亿营收规模,市场份额30%。

公司国外客户主要为电气设备领域的行业巨头通用电气(GE)、施耐德电气(Schneider)、ABB 等。2014年、2015年、2016年和2017年1-6月,国外销售收入分别为1,870.63万元、2,296.80万元、2,298.00万元和821.06万元,占销售收入比重分别为4.46%、5.44%、5.28%和3.74%。

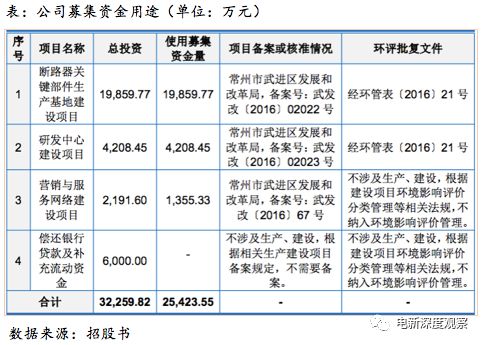

公司拟

IPO

募集资金

2.5

亿元,将其中

78%

的资金用于扩大断路器关键部件产能。项目建设期为

24

个月,项目达产后,公司将新增低压断路器框

(

抽

)

架

4

万台、低压断路器操作机构

8

万台、中高压开关操作机构

25

万台的生产能力。

4.1 市场空

间: 15亿元小众市场

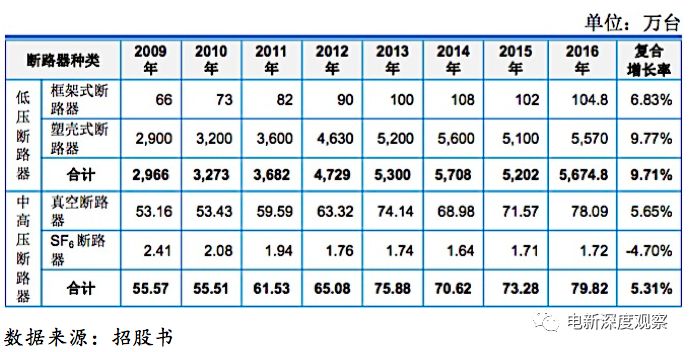

2009

年

-2016

年间,我国低压断路器年产量从

2,900

万台增加到

5,674.8

万台

,

复合增长率高达

9.71%

;中高压断路器从年产

55.57

万台增加到

79.82

万台,复合增长率达

5.31%

。我国断路器行业近年来总体保持良好稳定的发展势头。

2009

年

-2016

年断路器产量及增长情况如下:

以每个框架式断路器配备一台框(抽)架、一台操作机构;每个真空断路器配备一台框(抽)架、一台操作机构;每个SF6断路器配备一台操作机构作为计算市场规模依据。结合公司2016年产品销售单价,测算可得:2016年低压断路器框(抽)架市场规模约为12.6亿元;低压断路器操作机构市场规模约为3.6亿元;中高压断路器操作机构市场规模约为11.1亿元。

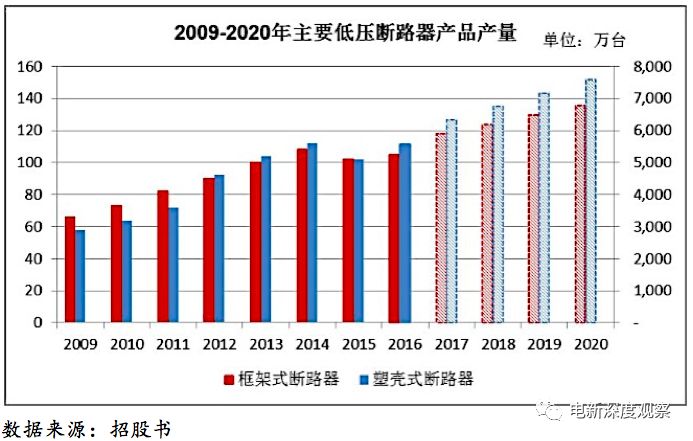

根据2009-2016年主要低压断路器产品产量进行预测,2017-2020年框架式断路器和塑壳式断路器年平均增长率为5.10%和 6.53%;到2020年,框架式断路器和塑壳式断路器的产量预计将分别达到135.8万台和7,578.6万台。2009-2020年主要断路器产品产量情况如下:

4.2 竞

争格局

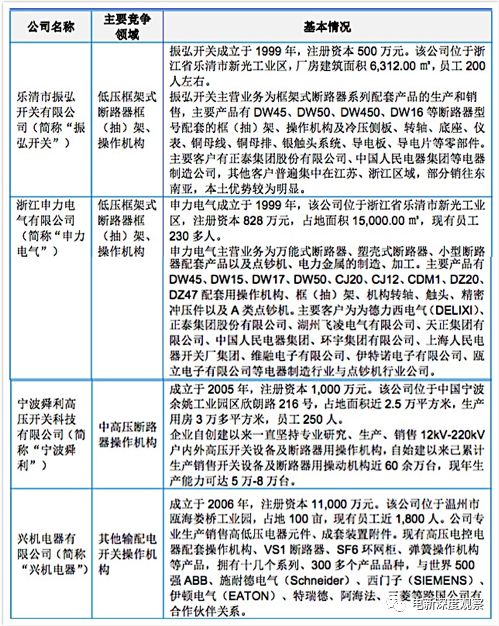

断路器关键部件所处行业是一个竞争充分、市场化程度较高的行业。目前, 国内市场按下游断路器厂商客户的需求可分为低端、中高端细分市场。低端市场企业数量众多、大小不一;中高端市场以少数本土知名企业及外资跨国公司为主。

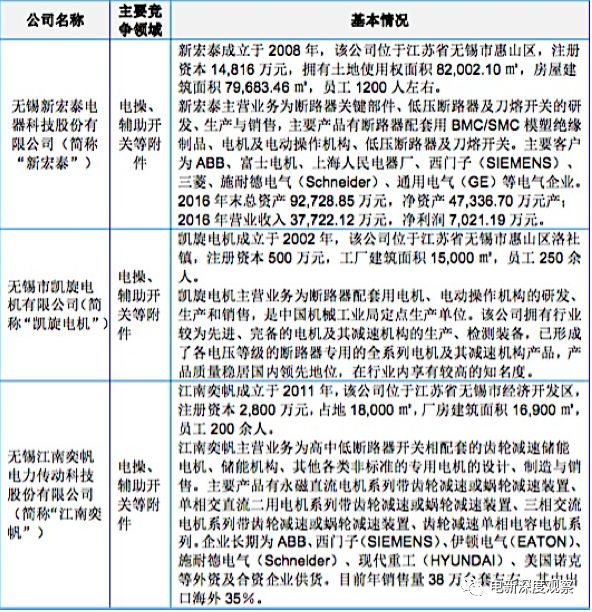

1)公司的主要竞争企业(产品以断路器配套框(抽)架、操作机构为主)

2)其他竞争企业(断路器配套附件产品与本公司部分业务相竞争)