(项目融资第225讲,价值驱动型商业地产(黑石、光大安石、宝龙)。第一部分:黑石这么操盘商业地产。第二部分:商业猎手,光大安石。第三部分:宝龙商业玲珑局。

本期主要介绍三个

价值驱动型商业地产企业:黑石、光大安石、宝龙。这方面例子不少,我们前面还讲过凯德、万达。

中国城市化进入下半场,城市发展模式和房企盈利模式全面转变。已经

从“

产销模式”到“资管模式”转变,从“买地造房卖房”向“资产整合优化运营”转变

。

在这个过程当中,涌现出不少优秀的价值驱动型地产企业,他们的优良业绩和案例,为后来者指明了方向。

另:寻找可投商业地产、工业地产的资方,携手合作。联系小编哦。

![]()

![]()

![]()

![]()

本公众号主要探讨ABS、项目投融资等金融市场业务(也有房地产、政府平台项目的实操讲座),欢迎大家关注、转发公众号内容,业务合作请联系小编。

以企业股权私募投资闻名的黑石在过去几年中,半数利润都来自地产基金部门,那么盈利秘诀是什么呢?黑石在地产投资上奉行“买入、修复、卖出”的策略。买入成熟物业资产,提高财务杠杆,更换管理团队,做大市场规模,然后择机分拆上市或整体出售。

黑石集团(The Blackstone Group)于1985年成立,是全球最大的另类投资管理机构,管理资产余额已达2900亿美元。

公司的业务由企业股权私募基金、私募地产基金、对冲基金组合、信贷投资部和财务顾问部组成,截至2014年末共有2190名员工,包括137名高级董事经理(Senior Managing Director)和910名专业人士(投资经理和投资顾问)。

黑石的地产基金业务起步于1991年,目前已管理了8只全球投资的机会型地产基金、4只聚焦于欧洲市场的机会型地产基金和3个不动产债权投资平台。

2010年黑石从美洲银行美林证券手中接管了亚洲地产业务,2012年黑石又完成了第七代全球投资基金(BREP VII)的募集,总计获得承诺资本133亿美元,成为史上单只规模最大的地产基金;

在2014年推出的第八代全球投资基金(BREP VIII);

2016年已经获得了158亿美元的认购额,刷新了由黑石自己创造的地产基金募集纪录。

结果,过去3年黑石地产基金部门每年的募集资金额都在100亿美元以上,三年累计融资413亿美元,截至2014年末管理资产余额809亿美元,成为全球最大的地产基金管理公司。

相应地,过去三年,黑石已累计完成292亿美元的地产投资,显著超越其他地产基金,成为当之无愧的“地产基金之王”。投资范围涉及北美、拉美、欧洲、亚太等各个市场的各类型物业或地产公司股权、债权。

黑石直接拥有的物业资产已达到1340亿美元,包括1.03亿平尺(约960万平米)的写字楼,1.65亿平尺(约1500万平米)零售物业,284,000个酒店房间,450,00套出租公寓……

当前,黑石集团地产基金部门的管理资产额已占到公司管理资产总额的28%,是黑石旗下的第一大业务部门,过去三年累计对外配置的资本额更是占到集团对外配置资本总额的56%,是企业股权私募基金部门的两倍。

黑石的多样化投资平台:从股权到债权,从封闭式基金到开放式基金、再到REITS

黑石集团旗下私募地产基金主要包括三个系列:机会型地产基金BREP(Blackstone Real Estate Partners)系列、不动产债权投资基金BREDS(Blackstone Real Estate Debt Strategies)系列、核心增益型地产基金BPP(Blackstone Property Partners)系列。

截至2015年一季度,黑石地产基金平台的管理资产规模已达到930亿美元,其中,股权投资平台以私募地产基金为主,共有254名专家团队,管理资产840亿美元,主要包括BREP和BPP系列的地产基金。

BREP系列是黑石旗下的机会型封闭式股权投资基金,按目标区域又可以细分为BREP全球基金系列、BREP欧洲基金系列和BREP亚洲基金系列。

而BPP则是一只奉行核心增益策略的开放式不动产股权投资基金,作为一只开放式基金,它通过核心增益型的投资策略为黑石不动产股权基金的投资人提供了一个兼具私募基金特性和公募基金流动性的补充投资工具。

在债权投资方面,黑石的债权投资平台主要包含三个子平台:

1)以夹层贷款投资为主的封闭式私募地产基金BREDS系列;

2)以CMBS投资为主的定期可赎回基金BRIEF/BSSF系列;

3)以及公开上市的商业地产抵押贷款REITS公司BXMT。债权投资平台共有72名专家团队,管理资产90亿美元(BXMT完成对GE贷款组合的收购后,债权投资平台的管理资产规模将超过140亿美元)。

上述基金大多采用封闭式的基金架构,投资期3-5年,总存续期在10年左右。目前已结束投资期的基金有9只,累计投入资本金213亿美元和51亿欧元。

其中收益率最高的是第二代全球基金BREP II,毛内部回报率51%,剔除管理费和业绩报酬后的净内部回报率达到40%。

收益率最低的是第二代欧洲地产基金BREP Int’l II,该基金于2005年9月进入投资期,在2008年6月结束投资期,由于整个投资期恰逢行业的估值高点,所以,在随后发生的金融危机中,BREP Int’l II一度出现较严重的亏损;

不过,截至2014年底,该基金的总投资价值已较初始投资成本升值50%,净内部回报率达到4%。

而所有机会型地产基金以当前价值(=累计分配收益+未分配部分的公允价值,其中,已结束的基金就是以基金结束时的累计分配收益)计算的加权平均的净内部回报率为17%,当前总投资价值(含已实现投资价值及未实现投资价值)较初始投资成本已累计升值90%。

其中,全球投资的基金表现最好,当前总投资价值已相当于初始投资成本的两倍,平均的净内部回报率达到18%;

其次是2013年推出的亚洲基金,截至2014年底,已完成34%的投资,投资部分升值10%,净内部回报率14%;至于欧洲基金,截至2014年底的总投资价值较初始投资成本升值50%,平均的净内部回报率为13%。

此外,公司在2014年新推出的核心增益型开放式多账户基金BPP也完成了18.9亿美元的投资,投资部分累计升值20%。

而不动产债权投资基金平台则累计完成了50.8亿美元的投资,截至2014年底这部分投资已升值30%至65.2亿美元,平均的净内部回报率达到12%。

地产基金部门过去三年累计为黑石集团贡献了78亿美元的收入和近50亿美元的经济利润

相对稳定的投资业绩为地产基金部门贡献了丰厚的收益。

截至2014年底,黑石地产基金部门过去三年累计向投资人分配收益326亿美元,占集团过去三年累计分配收益总额的37.5%,其中,2014年一年分配收益204亿美元,占集团全年分配收益总额的46%。

高分配收益来自于高投资回报,地产基金部门过去三年管理资产的累计升值收益达到315亿美元,占黑石集团过去三年管理资产累计升值收益总额的42.9%,其中,2014年地产基金的累计升值收益为117亿美元,占集团当年管理资产升值收益总额的47.7%。

即,过去三年,黑石集团40%以上的资产升值收益和对外分配收益都来自地产基金部门的贡献,2014年,地产基金部门的贡献比例更是接近50%。

结果,2014年,黑石地产基金部门的管理费收入达到6.86亿美元,业绩报酬20.18亿美元,投资收益2.5亿美元,总收入29.87亿美元,剔除应分配给管理层和员工的9.59亿美元薪酬激励成本及1.46亿美元的其他经营费用后,合计贡献经济利润18.80亿美元。

而过去三年,黑石的地产基金部门已经累计为黑石集团贡献了78.26亿美元的总收入和49.50亿美元的经济利润,占过去三年黑石集团总收入的43%、经济利润总额的49%。

从以上分析不难看出,以企业股权私募投资闻名的黑石在过去几年中,半数的利润都来自地产基金部门,那么,黑石地产基金部门到底有哪些盈利秘诀呢?

“买入、修复、卖出”策略的本质,提高杠杆,更换团队,做大规模

黑石在地产投资上奉行“买入、修复、卖出”的策略。黑石旗下地产基金以机会型为主,但它却较少涉足开发或培育期的物业,而是以成熟的能够产生稳定现金流的物业为目标资产。

公司致力于以低于重置成本的价格来收购这些成熟的物业资产,然后通过提高杠杆率、更换管理团队和提高市场集中度来“修复”资产,并计划在三年内将这些资产出售给保守的长期投资人。

为了能够迅速修复资产,黑石通常会在各个区域市场的细分物业领域以并购或挖角的方式组建一个管理经验丰富的本地团队,然后以收购方式助其迅速提高市场份额。

在这个过程中,黑石基金会将其新收购的成熟物业资产都整合到统一的投资管理平台上,从而达到在短时间内实现管理改善和品牌扩张的目的,并通过提高杠杆率来放大资本收益,待物业资产升值后,黑石就将其出售给保险公司或REITS公司等长期投资人。

近年来,随着物业平台资产规模的扩张,公司也在考虑将整个物业平台分拆上市或整体出售。

如2015年5月,黑石的第四代欧洲地产基金就在西班牙和葡萄牙收购了3处购物中心,然后将其交给黑石在欧洲的零售物业投资管理平台Multi Corporation。

Multi成立于1982年,由于擅长开发和管理高品质的购物中心,所以,它被很多欧洲城市视为区域经济复兴的引擎,并多次荣获欧洲的商业大奖。

2013年,Multi被黑石集团收购,收购时公司在欧洲已拥有56处零售物业;在黑石的帮助下,Multi的资产规模迅速扩张,截至2015年4月,公司在欧洲和土耳其的零售物业总数已经增长到82处。

6月Multi又在黑石第四代欧洲基金的支持下收购了意大利的一处奥特莱斯,使Multi在意大利的物业数量增加到12处,其中有5处奥特莱斯。

由于Multi本身不擅长奥特莱斯的经营管理,所以,在物业收购的同时,Multi还收购了Added Value Management(AVM)公司。

AVM成立于2009年,是一家总部在意大利的奥特莱斯商业管理公司,在工业地产方面,2012年黑石成立了LogiCor作为其欧洲物流地产的投资管理平台,当时LogiCor在英国、法国和波兰已拥有91个物流地产项目,总可出租面积250万平米;黑石计划到2015年使LogiCor持有的物业规模翻一倍,而实际中,LogiCor的成长速度更快。

2015年2月,黑石宣布将为LogiCor在德国并购10处物流地产项目,而这已是LogiCor自2014年进入德国市场以来的第六笔并购交易,它使LogiCor在德国的物业数量达到28处,总可出租面积达到100万平米;

到2015年3月,LogiCor持有的物业面积已经达到740万平米。4月,黑石的第四代欧洲地产基金又从私募基金橡树资本和Anglesea Capital处收购了16处英国的物流地产项目,总可出租面积600万平尺,从而使Logicor在英国的物流地产面积达到2,100万平尺(约200万平米)。

此外,在黑石收购GE地产部门的交易中,LogiCor还将获得GE在法国和西班牙的物流地产项目。

而在快速做大LogiCor的同时,其在美国的“双胞胎哥哥”IndCor已经在2014年12月被黑石以81亿美元的价格出售给新加坡主权基金GIC了。

IndCor是黑石在美国的工业地产平台,借助黑石旗下第六代和第七代全球基金的18次并购交易,到2014年12月IndCor在美国本土已经拥有了1.17亿平尺(约1090万平米)的可出租面积,在被GIC收购前,IndCor正在考虑

单独IPO上市。

从以上案例不难看出,黑石“买入、修复、卖出”策略的核心其实就是买入成熟物业资产,提高财务杠杆,更换管理团队,做大市场规模,然后择机分拆上市或整体出售。

(摘自:《证券市场周刊》、格上理财)

国内商业地产资本玩家排行榜上,时常出现的熟悉面孔,多有“外来者”标签,例如黑石、凯德、铁狮门。

现在,有一支“国内派”的力量正冲出重围。它,就是光大安石。

作为国内极少数的投融管退全链条运作的不动产基金管理人,光大安石的商业故事已写了近十年。故事的起点是,重庆江北的一座烂尾楼。

2009年底,光大安石联手联想控股旗下的融科智地,拿下观音桥“现代广场”(部分由重百江北商场使用)。1年的时间,孕育出了第一个大融城,重新定位为“重庆首家青年主题购物公园”。

大融城走红,光大安石嗅到了存量商业项目的市场机会。

往后,它好似一个目光敏锐的猎手,以“大融城”之名,行走在商业地产圈。不到十年,10城17座大融城的布局图出现了,总资管面积达180万平米。

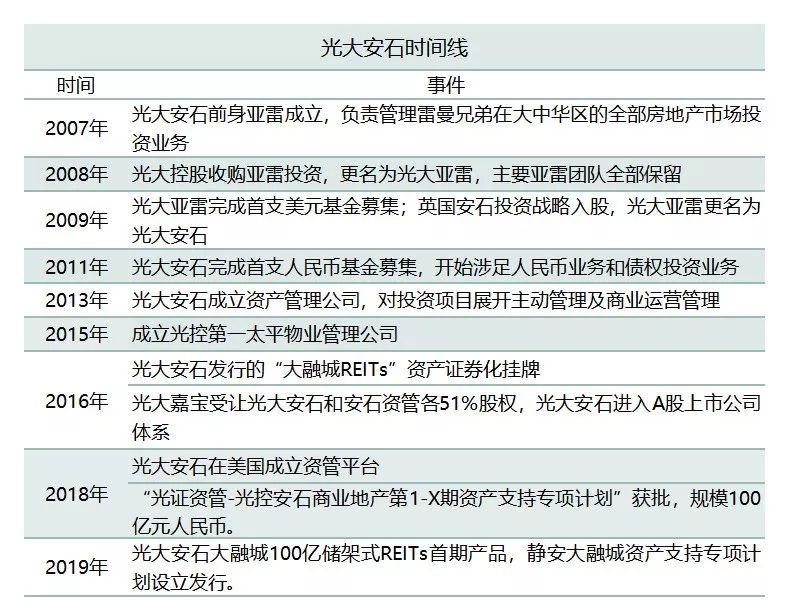

2007年12月,光大安石前身亚雷投资(ALAM)在北京成立,负责雷曼兄弟在大中华区的房地产投资管理。

2008年10月雷曼危机之后,光大控股以产业投资业务为突破点,收购了亚雷投资51%股权,亚雷投资更名为光大亚雷,并于次年10月成功募集1亿多美元,正式成立了“光大亚雷房地产基金”。

其后于2010年6月吸引英国著名资产管理公司Ashmore(安石)加入,并易名为“光大安石”。

资料来源/公司公告

作为基金管理人,光大安石当年的一期美元基金开山之作便是商业项目——重庆现代广场,2009年12月收购,并在2010年12月完成改造再开业,大融城产品线正式诞生。

重庆观音桥大融城

彼时,大融城所在的观音桥商圈是重庆的市级核心商圈,2005-2009年间的社会销售品零售总额复合增速达到39%。

以此为基,光大安石在项目中期组建了自己的运营团队并重新规划招商,半年时间内先调换了三分之一的商家。通过策略性的管理运营和对品牌的调整,经营状况好转。

据方正证券数据,2014年大融城日均客流达到7万人次,同比增长17%;销售业绩同比增长32%,经营收入同比增长40%。

此外,大融城的出租率从最早的75%上升到2016年的97%,年租金从2013年的1.1亿元增到2016年的2.1亿元;NOI从4200万元提升至1.3亿元,复合增速达到46%。

至2016年7月底,光大安石完成了在重庆观音桥大融城项目的“投融管退”4个环节中前3个。如何退出,成了其基金运作最核心的关键点。

(3) 通过类REITs等资产证券化形式接续到期的老基金

重庆观音桥大融城项目上,光大安石从美元基金收购,到成功发行人民币基金替换美元基金,最终实现了方法三的通过资产证券化形式退出。

2016年9月,重庆观音桥大融城REITs在深交所挂牌发行,这也是中国内地首单房地产私募基金的类REITs,开创了“PERE+REITs”模式的先河。其中,优先级A档13亿最终发行利率为3.8%,优先级B档3亿最终发行利率为4.3%。

光大安石以重庆观音桥大融城购物中心作为底层资产,并以项目未来租金及其他经营收入带来的现金流作为该类REITs计划的还款来源。

由于无抵押率要求,类REITs比CMBS融资规模更大,但目前的流动性仅限于机构投资者,还没到完全公众化。

重庆观音桥大融城的成功,为光大安石狩猎国内其他商业存量项目埋下了伏笔。此后,其从绿地、星光耀、永旺等行业巨头手里接盘项目,通过选址、更换管理团队、商家调整、铺位切割、动线调整、独立运营、推广活动等方式进行改造。

资料来源/公司官网

今年9月26日,合肥绿地大融城入市。这是光大安石首次进入合肥,也是其布局的第17座大融城,规模效应渐渐显露。

对此,光大安石商管总裁周颂明表示:“最核心的还是要把基础的经营管理做好,把现金流做上去,每个项目都做得比较好的情况下,动用资源的能力会越来越强,然后整体的规模效应成本更低。”

根据光大嘉宝2019年中报,不动产资产管理业务的收入有所提升,期内实现营收3.25亿元,同比增加9.35%,其中管理及咨询服务费收入2.46亿元,同比降低8.41%,超额管理费收入0.43亿元,去年同期为0,其他收入0.36亿元,同比增长25.84%。

攻下城池越来越多,几经股权变更的光大安石,终于在2016年11月,其核心资产注入A股上市平台。目前,其是中国光大控股旗下最具规模的产业类基金,也是国内极少数能够“投、融、管、退”全链条运作的基金。

资料来源/方正证券

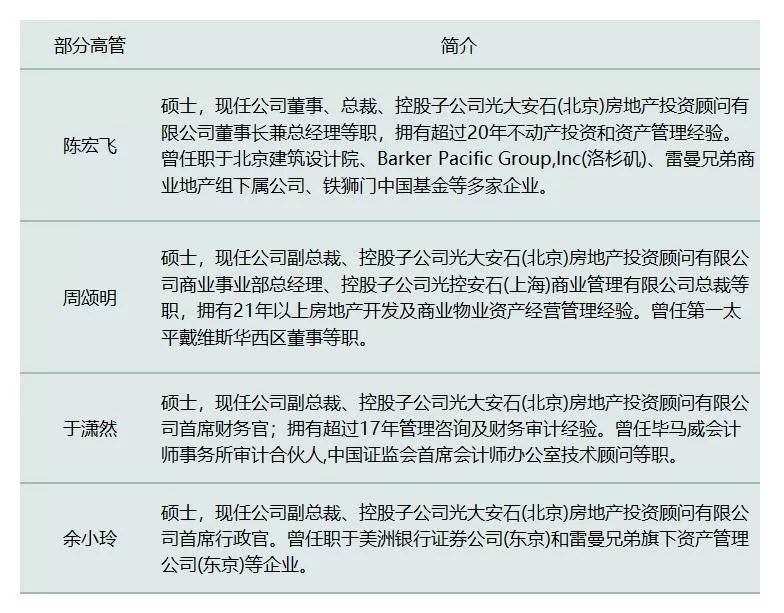

作为一个目光敏锐的存量猎手,光大安石核心的竞争力与其团队构成、综合资产管理体系、风控体系、股东背景密切相关。

操作方式上看,光大安石既不完全是黑石模式,也不完全是凯德模式,更为复合。

资料来源/公开收集

2016年11月,在光大控股的支持下,光大嘉宝以现金方式出资约15.4 亿元,受让EBA Investments (Advisory) Limited(“光大安石投资(咨询)有限公司”)持有的光大安石(北京)房地产投资顾问有限公司51%股权、光大安石(北京)资产管理有限公司51%股权。

随后一年,中国光大控股通过下属企业合计持有光大嘉宝 24.27%股份,成为控股股东。光大嘉宝实际控制人由“上海市嘉定区国有资产监督管理委员会”变更为“中国光大集团股份公司”,最终控制人变更为中央汇金投资有限责任公司。

目前,中国光大控股通过下属企业合计持有光大嘉宝 29.16%股份。

光大安石主要从事房地产项目的投资,而安石资管主要对光大安石所投资的项目进行投后运营、管理服务。

光大安石与安石资管在业务推进过程中分别负责房地产投资项目的投前、投后管理,两者共同构成房地产投资管理的完整业务链。

相较普通开发商,光大安石的一大优势是擅长评估持有型商业物业,及测算未来退出时的物业价值,而开发商对销售型物业的判断更加准确。

光大安石在投资一个项目时先要做精准定位,并测算未来几年的租金和项目运营成本等现金流,综合考虑资金来源及融资方式等要素判断合适退出的时机。光大安石的商业项目投资策略有三类:

当然,地段只是初步条件,还要判断一定范围内的人口、竞争对手、体量、开业时间等。一般来说,光大安石倾向于选择投资10万平米以上体量的项目。

从赢商大数据可看到,除上海嘉定大融城外,其超10万平米项目周边3公里居住人口均在100万人以上。重庆更甚,重庆江北观音桥大融城周边3公里居住人口达149.84万人。2019年上半年win data全国客流规模指数中,观音桥项目位列第三。

资料来源:赢商大数据

客群画像上,大融城项目周边3公里居住、工作人口占比最高的为“25-34岁”年龄段,这也正印证了大融城定位的准确性——“年轻时尚与家庭生活的完美结合”。

资料来源:赢商大数据

若将消费力指数化,可看到,除上海外,其他城市大融城项目均呈现出周边3公里居住人口的富人TGI指数最高,其中重庆观音桥大融城、重庆大坪英利大融城、西安城北大融城该指数高达:650、632、531。

资料来源:赢商大数据

当然,对地段、高密度的人口分布、主力消费群体的准确把握,只是光大安石打造大融城的一大步。共性原则下的差异化,则是第二步。

“光大安石会针对每个区域的不同特点,因地制宜去做一些事情。因为周边、客群、需求不一,每个购物中心的定位、设计、品牌组合全部不一样。”

谈及此,周颂明以重庆观音桥大融城、上海静安大融城及西安大融城为例,进行了对照解说:

许多资源可以从外部获得,如信息、知识、技术,而经验只能靠内部积累。从下表可以看出,光大嘉宝的高管部分来自于光大安石平台。

资料来源/公司公告

从团队配置来看,十分接近凯德的团队构成,既有金融专家,亦有行业资深人士。

长期看,中国城市化进入下半场,城市发展模式和房企盈利模式全面转变。从“产销模式”到“资管模式”转变,从“买地造房卖房”向“资产整合优化运营”转变。

三类公司将主导市场格局:一是重资产的土地资源掌控者;二是多种细分市场的轻资产专业运营商;三是精通地产投融资和证券化产品设计的房地产基金类公司。光大安石,属于第三类。

而从行业周期来看,目前我国房地产基金主要是投资于开发类项目,但随着存量时代的到来,光大安石这类基金更有长期机会。

与传统的开发商销售模式不同,资产管理的获利模式在于持有过程中,通过对资产运营的提升获取资产增值和持续性收入。

商业逻辑从“ 资产获取- 开发- 销售 ”转换成“ 投- 融- 管- 退 ”,并且是以资产退出为起点,倒推资产获取的判断标准和运营管理要求。

若基金公司本身拥有较好的商业物业管理能力,能够提高其经营效益,将使项目的租金回报率提升一个档次,并形成自己独有的品牌。

在这点上,光大安石显然已经迈出了成熟的步伐,但这并不意味着其将进行激进扩张,它不会刻意去追求规模上的目标。

“认可的项目有限,能够做的城市也有限,不可能一年做几十个项目。因为我们投资每个项目都要求成功,为了做而做,那样就失去了意义。”

(摘自:商业地产头条 ,作者苏删、陈安琪)

一个成立半年的商业管理公司,如今宝龙地产要给予它更高的使命。

2019年8月20日,宝龙地产控股有限公司发布公告称,建议分拆宝龙商业管理控股有限公司在港交所上市。

时隔三日,宝龙地产在业绩会上对此事做出回应称,宝龙商业到了独立成长的阶段,分拆出来并非是向市场集资,而是可以让团队、品牌在市场上独立发展。

除此之外,宝龙地产透露商业分拆主要是轻资产,资产端还是在地产控股里面,未来将持续性地与甲乙方合作。

或许相比成立仅3个月时间,宝龙商业管理的发展历史要长得多。1993年起,宝龙商业管理主要为控股股东宝龙地产提供辅助物业支持;2007年起正式将业务扩展至商业运营,并于5年前为独立第三方提供相关运营服务。

斗转星移,走至2019年关键节点,地产行业在迷茫和坚韧中前行。宝龙商业管理肩负着宝龙地产商业业绩增长的重任,又能否完美消化呢?

2016年年初,宝龙地产提出了“三轮驱动”的商业地产战略,其中,发展轻资产模式,通过输出运营能力和管理人才等创收成为重点,而本次宝龙地产拆分上市的也主要是轻资产部分。

提及发展轻资产,万达是其中具有代表性的房企之一,其通过运营轻资产万达广场,提供选址、设计、建造、招商和管理运营等服务,获得较高的回报率,是做商业轻资产运营房企里面相对成功的。

据万达商管发布的2019年中期业绩数据显示,上半年万达商管营收入为330.48亿元,此外万达商管将持续提高开业轻资产项目的数量和占比,预计每年开业50个广场,今年以后新开业万达广场预计70%左右为轻资产。

无论是轻资产数量还是轻资产占比,万达都是国内的独一份。相比之下,宝龙的轻资产发展情况如何?

据宝龙地产向港交所递交的招股书显示,宝龙商业管理2018年的资产规模为21.3亿元,2018年的收入约为 12亿元,本次拆分上市计划融资金额10亿元。