核心观点

前期卷螺价差走强,主要是铁水调剂逻辑。4、5月份之后螺纹利润相比热卷大幅扩大,这使得有大量铁水从热卷调剂到螺纹,热卷计划总产量下降而螺纹计划产量上升。

从需求的淡旺季来看,做多1801卷螺差存在需求基础,我们预计8、9月份之后市场将发酵这一逻辑。

文 | 曾宁 某公司黑色金属研究总监

编辑 | 对冲研投 经授权发布

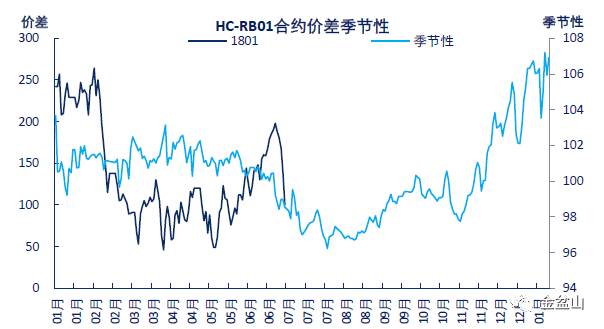

我在6月11日的专题报告《长期做多1801卷螺差》中指出,从铁水调剂、年底需求分化以及环保的角度看,1801卷螺差将长期走强,建议长期做多卷螺差,目标为200-300区间。

我们看到,随着铁水调剂导致热卷供应的不足,前期热卷价格领涨钢材,使得卷螺价差前期大幅走强并达到了我们之前设定的目标区间200-300。

那么,近期卷螺基差重新回落,1801卷螺差回落至了100左右,我们认为主要是铁水调剂逻辑结束。但是,我们长期做多1801卷螺差的逻辑不变,卷螺价差的回落给了新的入场机会,建议重新关注。

卷螺差波动的根本逻辑

螺纹钢主要用于房地产和基建,热卷主要需求领域是制造业,卷螺之间价差出现周期性波动的根本因素是制造业投资和房地产投资的周期性错位。制造业投资的趋势性很强,房地产投资则受政策影响很大,地产投资和制造业投资周期的错位使得两者比值周期性波动。

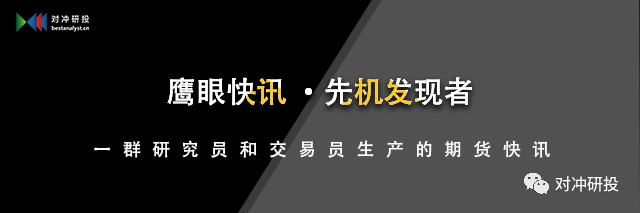

我们使用制造业和地产投资的三个月移动同比增速做差值,可以发现两者的差值领先于卷螺比值1年左右的时间,目前这一领先指标已经企稳。从较长周期来看,制造业投资已经见底,设备投资周期即将启动,而房地产投资未来将逐步下行,制造业投资相对地产投资长期走强,做多卷螺差这个长期趋势不变。

图 1: 制造业-地产投资增速差与卷螺比值

近期卷螺价差回落的逻辑

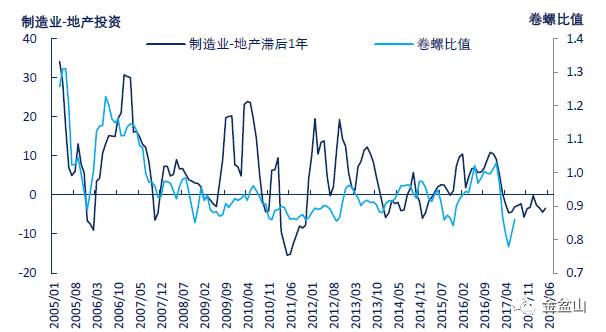

我们认为前期卷螺价差走强,主要是铁水调剂逻辑。4、5月份之后螺纹利润相比热卷大幅扩大,这使得有大量铁水从热卷调剂到螺纹,热卷计划总产量下降而螺纹计划产量上升。

在热卷产量收缩之后,热卷供应出现不足,这使得6月之后热卷价格领涨钢材市场,卷螺价差出现明显扩大。但是随着热卷价格的上涨,卷螺之间的利润收窄,铁水调剂逻辑结束,这也使得卷螺价差大幅回落,1801卷螺差从200回落至100左右,年内卷螺差走强的第一阶段结束。

图 2: 卷螺利润差 图 3: 螺纹热卷计划总产量

等待卷螺价差再次走强

我们认为卷螺价差第二阶段走强,需要等待需求逻辑以及年底的环保逻辑发酵。

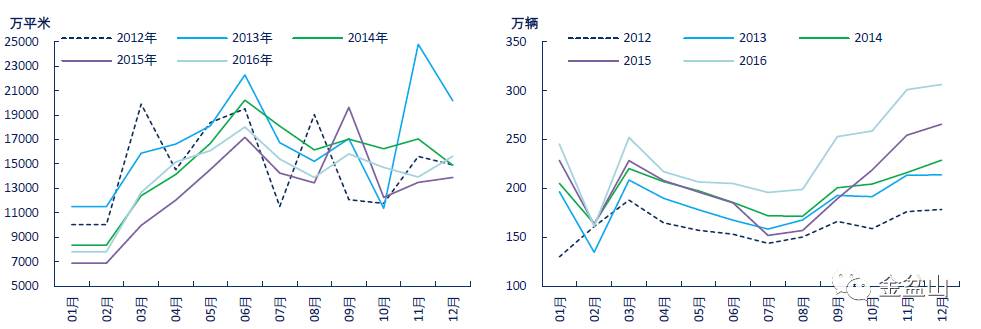

从需求端来看,螺纹钢的需求主要取决于房地产,而从全年来看房地产需求的季节性是非常明显的,一般而言春夏两季是房地产施工的高峰,而冬季则是房地产施工的淡季,相应的螺纹钢需求也是淡季。从周期性来看,5月的房地产数据显示地产投资周期出现了拐点,未来螺纹钢可能面临周期性和季节性双重走弱的影响。

而从热卷来看,热卷的重要下游需求汽车产量在四季度是高峰期,对应的是春节需求,历年四季度汽车产量环比三季度上升30%左右。因此,从需求的淡旺季来看,做多1801卷螺差存在需求基础,我们预计8、9月份之后市场将发酵这一逻辑。

图 4: 房地产新开工面积季节性 图 5: 汽车产量季节性

年初公布的《京津冀及周边地区2017年大气污染防治工作方案》表示将进一步加大京津冀大气污染传输通道治理力度,对环京津冀的“2+26”城实施采暖季钢铁拟限产50%,从热卷和螺纹的产量分布来看,环京津冀的热卷产能较多而螺纹产能相对更少,限产将使得热卷的供给更加受限,从供给角度来看对1801热卷更加有利。

再度做多卷螺差

综合以上逻辑,近期1801卷螺价差回落至100左右后再度做多卷螺差,初步目标仍然设在200-300左右,预计8、9月份之后卷螺价差将重新走强。

- END -

诚意巨献:对冲研投首期实战内训,早鸟票最后一天!

(点击图片查看详情)