9月,A股迎来久违行情,当月最后5个交易日,交易量出现大幅提升,市场大涨。截止9月末,沪深300指数收益率为20.97%。中证全债、中证国债以及中证企业债收益率分别为0.26%、0.07%、-0.25%。

不定期调仓的绝对收益配置组合跟踪

在报告《CTA思维下的资产配置方法》 中,我们构建了一类不定期触发调仓的绝对收益型资产配置策略,配置资产范围包括黄金、南华商品、沪深300,中长期信用债、货币基金指数等,力求获取超越一般固收类产品的业绩回报。策略回测历史表现优越,历史年化收益8.48%、最大回撤5.71%。

今年以来组合绝对收益为7.84%,最大回撤为2.75%。当前最新仓位配置为:股票: 18.3%, 黄金: 28.5%, 信用债: 10.6%, 中短债: 42.6%。

根据最新的仓位配置,我们在偏股型指数基金、黄金ETF、信用债主题基金、中短债主题基金中结合基金规模、Alpha、风险指标等维度筛选相应基金,基金推荐名单以及相应的权重配置建议如下。

行业轮动

9月成长、周期下游、消费等板块表现较好

9月板块层面,成长、周期下游、消费等板块表现较好,收益率分别为25.35%、23.37%、22.87%,周期上游以及周期中游等板块表现较差。行业方面,非银金融、房地产、计算机、美容护理等行业表现出色,大幅跑赢其他行业,行业出现较大回撤。

下月板块配置建议

现金流上行,折现率下行:建议配置周期上游、周期中游板块

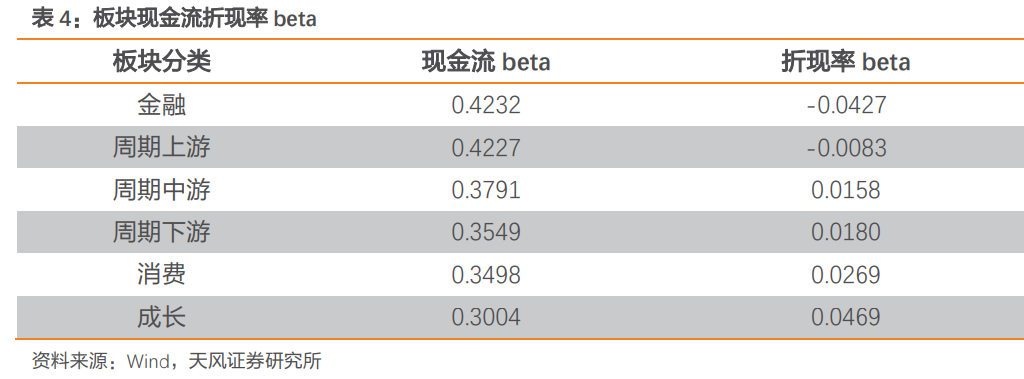

基于《天风金工行业轮动系列报告之一——基于现金流与折现率的板块轮动策略》 中的TWO-BETA板块配置模型,我们得到如下板块现金流折现率beta结果。

可以看到金融、周期上游、周期中游对于现金流,也就是经济的景气程度敏感度较高,而周期下游、消费、成长板块则相对敏感度较低。因此在现金流上行时,应当配置金融、周期上游、周期中游,现金流下行时应当配置周期下游、消费、成长。

在现金流上行环境中,金融、周期上游、中游三个板块对于折现率的敏感度也存在较大差异,金融板块折现率beta为负,即折现率的上行有利于金融板块。因此在现金流上行,折现率上行时,配置金融板块,现金流上行,折现率下行时,配置周期上游、周期中游板块。

在现金流下行环境中,成长板块折现率beta显著高于周期下游板块,因此成长板块应当在现金流下行,折现率下行时进行配置。而周期下游适宜在现金流下行,折现率上行环境中配置,消费板块折现率居中,在折现率上行下行中均有配置价值。

现金流方面我们构建了天风制造业活动指数同比指标作为代理变量,构建方法如下。

围绕制造业活动的指数主要分为三类:1)制造业景气度调查:通过采购经理的预期来反映制造业情况,我们选取国内最权威的两大景气度指数:中采PMI和财新PMI;2)制造业行情反馈:我们选取了PPI、发电量和铁路货运量,其中PPI代表工业品价格与制造业息息相关,而发电量和铁路货运量也是克强指数的关键成分,能深刻反应工业的景气度水平 ;3)进出口环境:制造业产业链复杂,往往与贸易强相关,且各国工业景气度较为同步,我们选取了进口金额、工业企业出口交货值、美国ISM制造业协会PMI。

数据处理步骤如下:

1. PMI、财新PMI和美国制造业协会PMI指数已经是经过季调的环比类数据,我们不再进行加工;

2. 出于数据的可得性,从2010年1月份数据开始,滚动对过去7年的非季调类型指标进行季调,并与季调数据结合进行标准化处理,对标准化后的数据每月滚动进行PCA分解。

折现率方面,我们选择10年期中债国开债到期收益率作为代理变量,指标最新走势如下:

根据最新数据,天风制造业活动指数同比下行,现金流下行,折现率下行,模型建议10月配置成长、消费板块。

根据对应时期的板块轮动结果,我们构建以下回测框架:

根据下表可以看到,策略历史表现优异,2010年至今大部分完整年度相对沪深300指数超额收益为正,仅2014年、2022年、2023年以及2024年至今超额收益为负。2015年、2019年以及2021年策略相对沪深300指数超额收益均达到20%以上。策略总体历史年化收益9.60%、相对基准超额7.93%。

今年以来策略绝对收益为6.94%,相对基准超额-10.16%。