重要

今天

2019年1月14日是备付金集中存管的最后期限,根据央行要求2019年1月14日应实现支付机构备付金100%集中交存,支付机构能够依托银联和网联清算平台实现收、付款等相关业务应于2019年1月14日前撤销开立在备付金银行的人民币客户备付金账户,统一缴存到人民银行开立的支付备付金账户。

建立支付机构客户备付金集中存管制度,主要目的是纠正和防止支付机构挪用、占用客户备付金、保障客户资金安全并引导支付机构回归业务本源。

备付金存管和“断直联”直接相关,是为了贯彻落实党中央、国务院关于互联网金融专项整治的工作部署,到2018年12月31日,支付机构与银行间合作开展的支付业务99%已经通过网联、银联处理,这为备付金集中存管打下了坚实的基础。备付金集中在央行存管,一方面保障了清算效率,另一方面保障了备付金的安全。

也就是说,未来第三方支付机构不得再设立备付金,用户备用金需接入银行账户。

这也意味着支付宝和微信等第三方支付机构赚取备付金利息的日子要到头了!

央行:撤销客户备付金账户

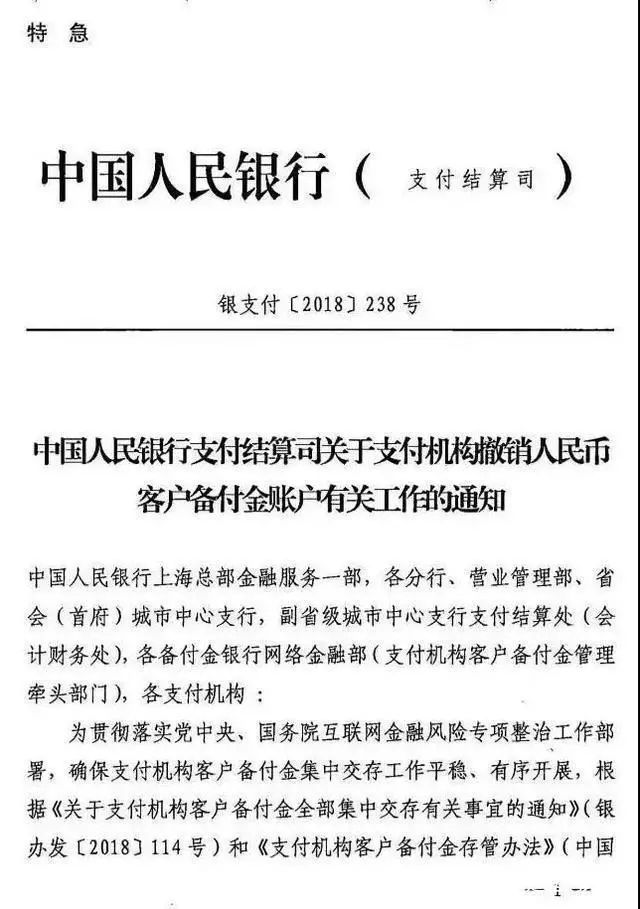

先让我们来看看特急文件:

公告内容主要有:

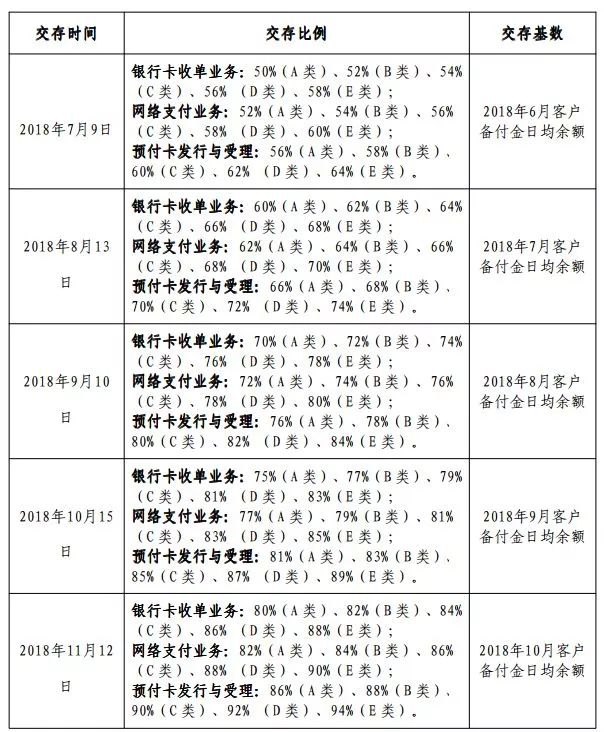

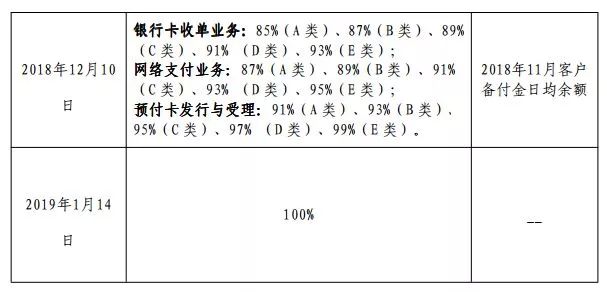

1、2018 年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019年1月14日实现100%集中交存。

2、交存时间为每月第二个星期一(遇节假日顺延) ,交存基数为上一个月客户备付金日均余额。 跨境人民币备付金账户、 基金销售结算专用账户、 外汇备付金账户余额暂不计入交存基数。

3、支付机构应根据与中国银联股份有限公司或网联清算有限公司的业务对接情况,于2019年1月14日前在法人所在地人民银行分支机构开立 “ 备付金集中存管账户”,并于开户之日起2个工作日内将原委托备付金存管银行开立的 “ 备付金交存专户”销户 。

4、支付机构 “ 备付金集中存管账户” 的资金划转应当通过中国银联股份有限公司或网联清算有限公司办理。

时间表安排如下:

支付机构“躺着赚钱”的日子要结束了?

为什么说支付宝、微信等第三方支付机构是“躺着赚钱”?

给大家举个例子:

在央行未下达《通知》之前,我们每个人通过某宝买东西的钱,事先都会进入到支付宝账户里,这就是所谓的“备付金”,无数笔备付金聚集在一起形成巨大的资金沉淀,其产生的利息收入让支付机构赚得盆满钵满。

这个本质上是客户充值后未进行交易的资金,也就是沉淀在支付机构账户内的资金。 客户在使用第三方支付平台消费转账过程中,由于存在结算周期的时间差,会在备付金账户内沉淀出一定规模的资金。这部分资金的利息收入归第三方支付机构所有。

而此次《通知》的下达,根据央行的要求,从明年1月14日开始支付机构需把客户备付金存管在商业银行的专户内。但因为客户备付金是以支付机构的名义存放在银行的,对银行来说是一笔非常可观的存款。同时,为了争取备付金的存放,银行会向支付机构支付利息,但是比起平台自己存管备付金所赚到的钱应该要少的多。

支付机构备付金交存规模将近1万亿?

此次备用金支付机构把客户备付金存管在商业银行的专户内,对于第三方平台将大大缩减盈利收入,因为对于许多支付机构来说,备付金利息收入相当于当年税后净利润,一旦备付金利息没了,公司盈亏很有可能发生逆转。

那么,现在我国

支付机构客户备付金交存规模有多大呢?

人民银行最新公布的数据显示,截至今年10月末,非金融机构存款余额为9956.91亿元,较9月末新增1200亿元。

从没有备付金集中存管,到2019年1月全部执行,央行用不到两年时间结束了支付机构靠沉淀客户备付金躺着挣利息的盈利模式。

去年1月,央行发布新规规定从2017年4月17日起,支付机构应将客户备付金按照一定比例交存至指定机构专用存款账户,该账户资金暂不计付利息,由央行监管,支付机构不得挪用、占用客户备付金,首次备付金交存的平均比例为20%左右。

而今年(2018年)6月29日晚上,央行发布特急通知,宣布将支付机构客户备付金集中交存比例逐步提高至100%。

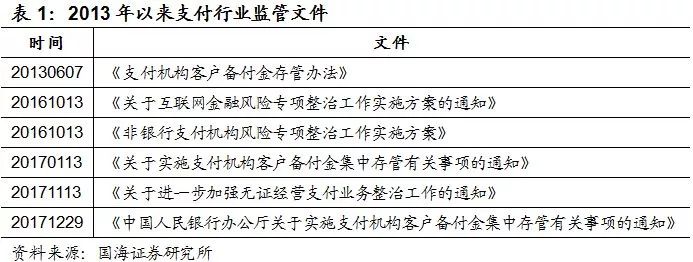

从过去央行多次提高支付机构客户备付金缴存比例,到现在央行规定支付机构不得设立客户备付金账户,据悉,央行一次次对支付机构客户备付金加强管理是互联网金融风险专项整治工作部署之一。

央行为什么这么做?

监管部门于2013年明确提出了支付机构客户备付金存管办法,2017年1月规定客户备付金的20%须集中存管,本次通知调整了交存比例,至2018年4月达到50%。

客户备付金集中存管有利于引导支付机构回归支付业务本质,解决以下四个问题:

(1)挪用占用客户备付金

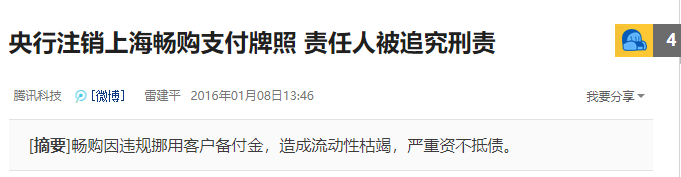

2016年1月,人民银行依法注销上海畅购企业服务有限公司支付业务许可证。该公司挪用客户备付金造成资金风险敞口7.8亿元,涉及持卡人超过5万人。此外,还有一些支付机构违规占用备付金,用于购买理财产品和其他高风险投资。

2014年11月,中国人民银行上海总部对上海畅购企业服务有限公司实施突击检查,发现其存在挪用备付金的问题。自2014年12月10日起,受宁波地区个别商户散布的负面信息影响,宁波地区首先出现持卡人突击消费的现象,并逐渐扩散至上海等地区,12月12日起畅购卡遭商户大面积停止受理。

据统计,畅购风险事件造成资金风险敞口达7.8亿元,涉及持卡人5.14万人。2016年1月,中国人民银行注销畅购公司《支付业务许可证》。

(2)超范围经营(跨行清算)

部分支付机构通过在多个银行开立备付金账户办理跨行清算,突破了法定的经营范围。例如,部分支付机构涵盖分销理财产品的业务,客户购买理财产品的资金通过备付金账户自行处理,完成资金转移的过程,这等同于行使人民银行或清算组织跨行清算的职能。

(3)分散存放客户备付金,存在流动性风险

支付机构通常会在多家银行分别开立多个账户存放备付金。大量的账户,分散的存放,不利于统筹管理和日常监管,存在一定的流动性风险。

(4)通过客户备付金赚取利息收入,偏离主业

支付机构与商业银行协议存款的价格区间大约是年化3%,二线支付机构备付金的日均沉淀量在30亿至50亿之间,可以算出一家二线支付机构一年可获得1亿元以上的客户备付金利息。这笔可观的利息对支付机构来说相当于无风险套利,以至于没有足够的动力去开拓新支付场景。

也有专家分析:目前我国第三方支付机构发展尚属于不完善状态,为了全面保证客户备付金的账户安全,央行再次着手对于支付机构来说也未必不是好事儿。

支付牌照已经越来越不值钱

随着国内支付市场竞争日益激烈,有媒体称第三方支付牌照价格半年来已经大幅降价,甚至缩水50%。“曾经被炒到30亿元的第三方支付全牌照价格严重下滑,甚至被腰斩了。“一位业内人士透露。

而影响支付牌照价格波动的因素大致有以下四大类:

第一,监管机构目前没有再批量发放过支付牌照,都是“一事一议”,再加上注销一批牌照,短时间引起一波热潮。但随着监管趋严,支付业务很多方面开始受限,备付金红利大幅缩减,导致市场价格下降;

第二,在互联网金融的热潮,大家曾经都认为“得账户者得天下”,但真正拿到牌照之后,发现支付业务难做,很多企业开始重新回归市场寻找专业合作机构,并慢慢回归理性;

第三,日前监管严查各类不合规的支付机构,其牌照价格会下滑;

第四,随着监管和市场逐步的淘汰,很多“醉翁之意不在酒”的中间商,所谓的“需求”也就降下来了。

图解备付金⬇️: