图片来源:视觉中国

当创富一代逐渐步入退休年龄,他们的财富传承将面临怎样的难题?

近日,兴业银行携手波士顿咨询公司(BCG)发布《中国财富传承市场发展报告:超越财富承启未来》称,改革开放四十年催生了中国第一批以企业家为主的高净值人群,伴随这批创富一代集中步入退休年龄,中国高净值家庭“财富传承”的需求日渐凸显。

据测算,未来五年,中国步入财富传承期的超高净值客户家庭将增长至22万户,累计拥有超过20万亿元的家庭可投资金融资产,以及可能数倍于此的投资不动产和企业股权。

高净值人群画像

过去四十年,伴随改革开放带来的时代机遇,中国以企业家为主体的第一批高净值人群诞生。

根据兴业银行与波士顿咨询公司(BCG)最新发布的《中国私人银行2017:十年蝶变、十年展望》,截至2016年底,中国高净值家庭数量已超过210万户,拥有54万亿可投资金融资产。未来五年,预计高净值家庭数量将继续以13%的增速持续增长至400万户,拥有超过110万亿的个人金融财富。

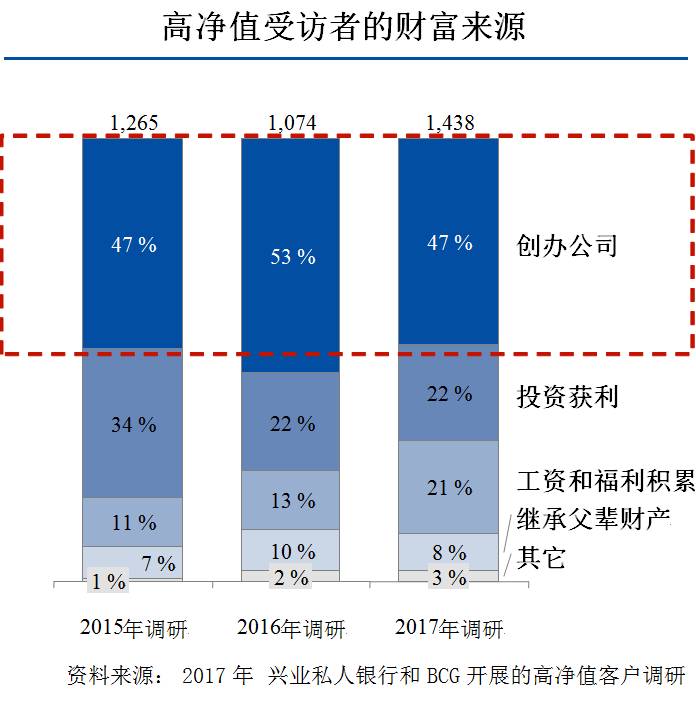

中国财富市场是一个典型的“新富”市场,这些创富一代多生于上个世纪50-60年代,80年代末陆续开始下海经商。数据显示,创办企业获利是他们最主要的财富来源,占比约50%,投资获利、工资和福利积累各20%,此外少部分来自于继承父辈财产。

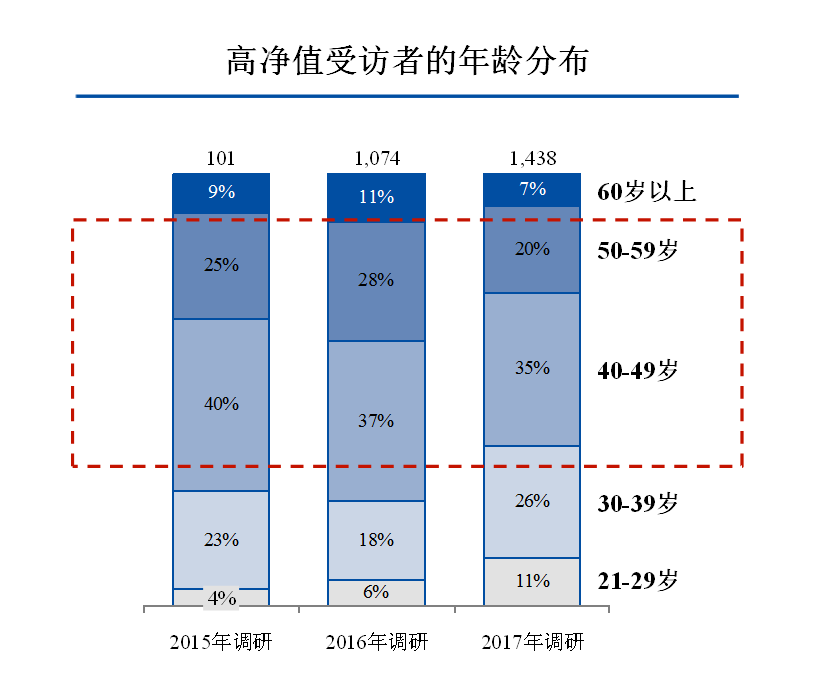

从年龄分布上看,中国高净值人士目前多集中在40-60岁。不过,有意思的是,39岁以下的年轻群体在近年来有增加趋势。

中国创富一代经历了独特的时代变迁,把握改革开放的机遇,从0到1,实现了家庭财富的快速原始积累。这样一个充满变革与机遇的时代,赋予了高净值个人、家庭和企业许多有别与欧美“老钱传承”的独特性和复杂性。

第一,家业不分,权属不清。首先,中国的第一代企业家多是白手起家,在企业发展初始阶段,往往是举全部身家,全心投入经营,企业资产、家庭资产和个人资产往往混杂在一起,中国企业家从心态上也未将企业和家业进行明确分离。其次,过去40年中国的市场环境处于动态发展完善中。在资本原始积累期,由于法律法规不健全,中国创富一代在企业经营过程中,也遗留了一些处于灰色地带的资产/负债权属问题,如亲戚间资产代持、朋友间互保及其可能导致的隐性负债等,在财富传承过程中可能面临风险。最后,由于企业和家庭财富积累均处于发展初期,中国高净值人士资产往往过于集中在企业本身或相关房地产投资,财富配置分散化不足。

第二,家事复杂,重视隐私。中国高净值人群经历了时代和家庭财富的快速变化,容易出现一些家庭关系问题,包括家族成员分散持股、婚姻变化及非婚生子女等复杂家庭关系,并引发财富分配矛盾。由于上述家业关系的复杂性,中国高净值人士往往非常重视隐私保护,这本身也是财富传承筹划的挑战。

第三,代际差异日渐明显。中国高净值人群的财富传承是从创一代到富二代,与欧美“老钱”已经经历了多代传承有鲜明差异——加上时代剧烈变迁,中国两代人的成长环境、生活阅历、个人兴趣都有非常大的不同,对于家族企业和财富管理的目的、方式和未来规划容易产生分歧。例如,针对家族企业管理,是否接手家族企业、是否坚守传统行业、采用何种管理方式等都是近年来企业传承讨论的焦点;针对家族财富管理,两代人在风险偏好、产品与服务需求、海外资产配置等领域也呈现出日渐明显的分化趋势。

调研显示,尽管多数企业主仍然希望由子女来继承企业,但“富二代”的接班意愿并不高,14%的家族企业二代明确表示不愿意接班,高达45%的二代对于接班的态度尚不明确。大量富二代甚至直接放弃父辈从事的原有传统行业,直接投身于金融市场。此外,大部分富二代的海外教育背景,也导致其对企业管理的理念与父辈及企业元老有较大差异。

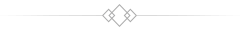

第四,境外身份及存量财富安排。兴业银行与BCG 2016年开展的私人银行客户调研显示,27%的受访者拥有海外资产,这一比例在资产规模超过1亿的超高净值客户中高达55%;而已经布局海外资产的客户中,近两成已经移民(参阅图3)。对于这群已经移民国外或在海外有企业经营活动和资产布局的高净值家庭而言,财富传承还面临不同国家/地区法律监管政策的挑战,甚至可能需要缴纳多重税务,或面临之前所做财富传承安排不被法律认可的不确定性。

高净值家庭财富传承大幕开启

财富的快速积累、创一代进入退休及富二代逐步成年、以及政策刺激共同促使财富传承高峰时代的来临,家族财富传承规划被更多高净值家庭提上日程。

根据中国民营经济研究会家族企业委员会2015年发布的《中国家族企业传承报告》,在抽样的839家家族控股企业中,仅有92家企业基本完成了企业主的更替,而89%的企业仍然处于第一代创始人的管理控制之下。可以预见,未来数年将会是中国高净值人群,特别是第一代民营企业家陆续进入和完成家族企业与财富交接传承的关键时期。如何实现创富、守富、传富的平稳过渡,打破“富不过三代”的魔咒,已经成为中国高净值家庭最为关切的热点。

据测算,未来五年,中国步入财富传承期的高净值客户家庭(年龄超过50岁且家庭可投资金融资产在3000万以上)将增长至22万户,拥有的总可投资金融资产超过20万亿元人民币,这个数字还未包括数倍于此的投资不动产和企业股权。

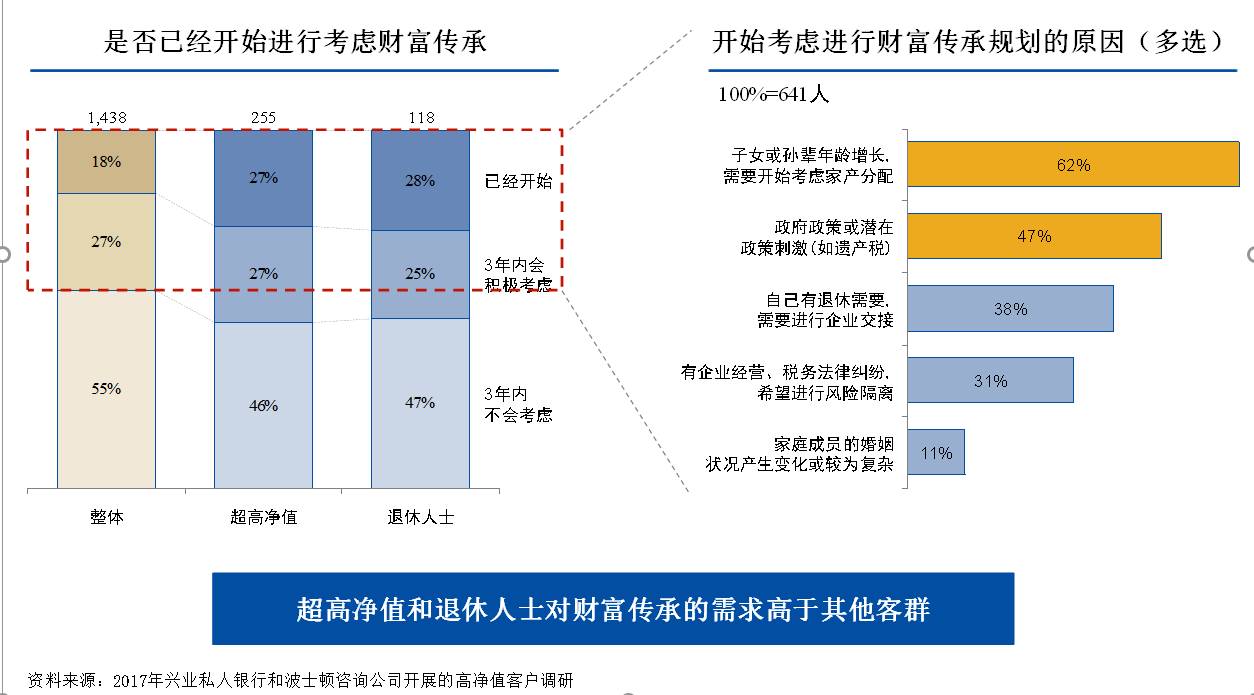

兴业银行客户调研数据显示,45%的受访者已经或3年内会积极考虑财富传承,其中子女年龄增长(需要开始考虑家产分配)和潜在政策刺激(如遗产税)是两大动因。

与一般的财富管理不同,财富传承是一个复杂的系统工程,涉及到复杂的法律、税务和家庭关系安排,总结起来可以归纳为“风险隔离、基业永续、家财稳固和个性化传承”四大根本性需求。

需求一:风险隔离。核心是需要确保传承资产的合法性和独立性。由于家业不分、家庭关系复杂、个人隐性负债等问题,中国高净值人士在进行财富传承安排时,风险隔离是最基本的需求,需要在个人、家庭、企业和其他利益相关方之间建立起防火墙机制。例如创业者希望确保未来企业经营的负债和风险不会影响家庭财富安全;再如,父母为避免子女婚姻破裂分流家族财富,希望通过合法的方式实现子女婚前财产的认定和保护等。

需求二:基业永续。核心是通过企业所有权、经营权、受益权的合理安排最大程度实现企业平稳过渡和家族持续受益。民营企业家关心的核心问题之一就是企业接班问题。虽然很多企业主倾向于让子女或家族成员继承企业,或者保证家族对企业的持续控制权,但子女的接班意愿、复杂家庭关系等都会给企业传承安排带来挑战。

需求三:家财稳固。核心是已积累财富的长期稳定增值。过去,中国的高净值人士经历了财富快速积累的黄金时代,也习惯于追逐高收益。但是当财富管理的主要目的从创富转向守富和传富时,财富管理的理念、方法都需要发生变化。一方面,财富管理的目标周期拉长,高净值人群需要树立中长期投资的理念,调整对回报和波动率的预期。另一方面,从国际经验看,财富的代际传承也伴随着资产配置不断多元化和分散化的过程,需要更加重视大类资产配置。另外,由于很多高净值客户已经移民海外或拥有大量境外资产,要综合考量不同国家/地区相关法律规定的异同和对财富传承的影响,进行真正意义上的长期、综合规划。

需求四:个性化传承。核心是满足高净值客户个性化的财富传承意愿。中国人极为重视血缘亲情,许多高净值人士财富传承的目的不仅是要保障子孙后代生活无忧,更希望后辈品行正直,有所成就。因此,在财富传承中,往往需要通过设计财富分配条款,在保证子女基本生活的同时,激励或规范继承人的行为。对于婚姻和家庭关系复杂的高净值人士,则希望通过合理的规划和设计,对财富进行有效分配,以避免家庭矛盾的产生。一些独生子女家庭,可能面临二代“败家子”风险,希望能够跨越第二代,对第三代甚至更后辈做出更长期的安排。

"富不过三代"魔咒如何打破?

从国内可使用的工具来看,高净值客户家庭的财富传承方式主要包括遗嘱、保险、婚姻协议、代持、家族信托等。其中遗嘱、婚姻协议较为常见,代持的情况则相对较少。近年来,高净值客户家庭对保险、家族信托等金融工具的使用需求正在不断增加。

此外,也有不少高净值家庭选择增加海外资产配置,甚至直接移民海外。

一、海外投资及移民

兴业银行与BCG 2016年开展的私人银行客户调研显示,27%的受访者拥有海外资产,这一比例在资产规模超过1亿的超高净值客户中高达55%。而已经布局海外资产的客户中,19%的人已经移民,财富越多移民比例越高。

二、大额保单

很多高净值客户选择购买大额保单,将商业保险视为最为信赖的财富保障的传承方式之一。这种方式的最大优点是操作简单,子女作为受益人直接拿保险合同约定的理赔资料就可以到保险公司领取保险金,可以避免作为遗产要先偿还债务的问题,同时避免婚姻关系造成的财产混同。

三、家族信托

由于信托在风险隔离、企业传承、财富管理和个性化传承这四大方面的强大功能,从全球来看,已成为家族财富传承规划中应用最广泛的工具。

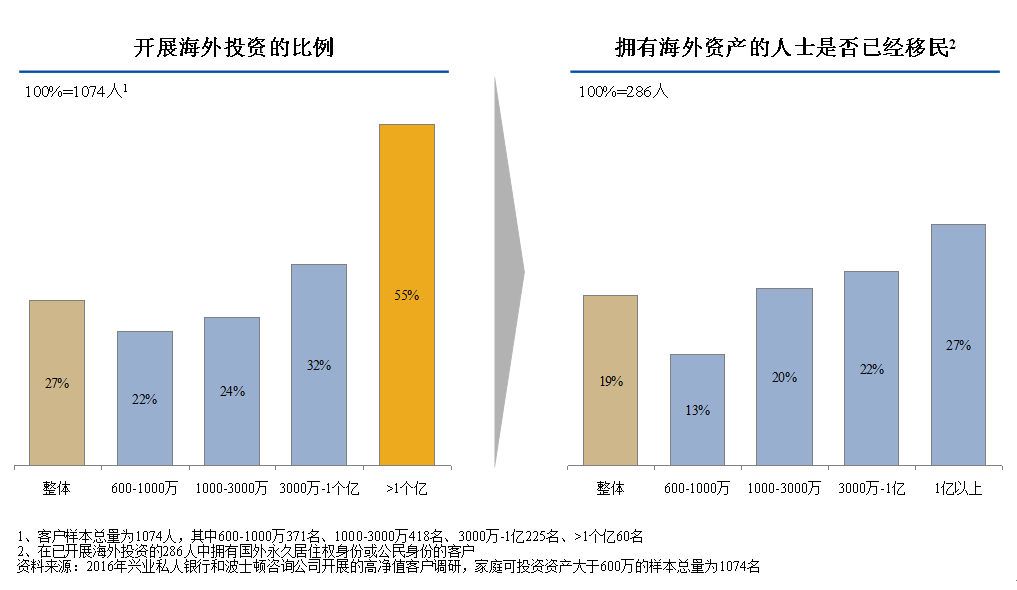

以美国洛克菲勒家族传承为例,通过完善的顶层规划和信托、基金会等多个工具的灵活运用,洛克菲勒家族历经六代传承,迄今依然是美国最为富有的家族之一,且内部从未引发任何争产风波,成为全球家族传承的典范。

自2012年平安信托推出第一单家族信托落地,中国家族信托试水不断升温,5年来发展迅速,信托公司、商业银行私人银行、第三方财富管理机构、律所等各类机构纷纷布局。

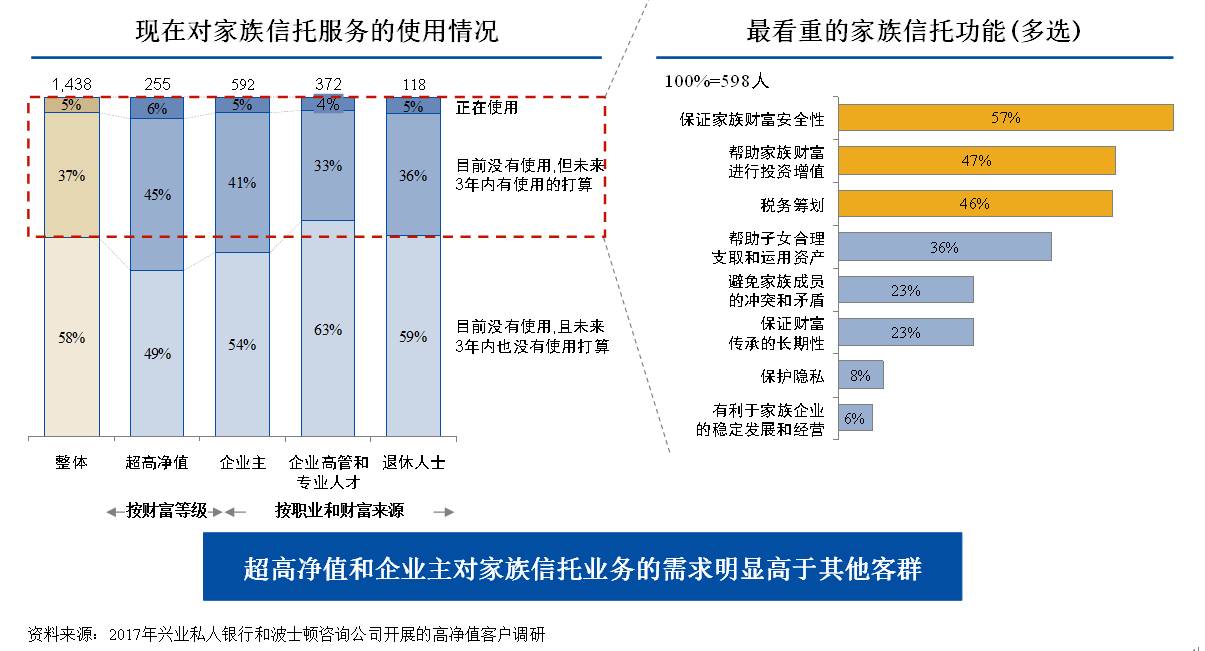

从客户调研结果看,中资银行私人银行成为最受客户青睐的合作机构,信托公司也受到38%的高净值人士欢迎。与此同时,经过5年市场培育,已有超过四成高净值人士正在或计划在三年内开始使用信托服务,而这些家庭最看重信托保障财富安全、帮助财富增值及税务筹划等三大功能。

报告总结兴业银行家族信托业务开展的经验,发现越来越多的高净值家庭开始运用信托工具应对家业传承的需求,并在具体应用上展现出四大特点:从客群来看,以民营企业主和女性为主;从种类来看,以资金类信托为主;从目的来看,以实现资产隔离和个性化传承为主;从工具来看,以小规模境内家族信托为主要试水工具。

不过,需要注意的是,在实际实施层面,目前中国家族信托仍然面临一些外部条件的制约:一是信托财产登记制度缺乏具体操作规定;二是配套法律制度不足;三是信托税收制度不明确。

由于上述隐患,一些国内客户出于更好的资产隔离效果、隐私保护等因素,倾向于选择境外离岸信托。但是,由于不同信托结构和所在地的法律、税务、投资监管要求千差万别,对其最终的法律效力将会产生巨大影响。加之离岸信托通常结构复杂、设立流程冗长,并非一定优于境内信托,因此需要根据自身需求进行综合考量。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。