01

当年我接触“保险规划”这个概念的时候,通常意义上的标准答案有两种:

一种是根据年龄划分,比如说20多岁如何规划,30多岁的一家三口如何规划,50岁的三世同堂如何规划,从青少年、青壮年到中老年划出三个框架,然后针对这三个框架给出规划方案。

一种是根据年收入划分,比如年收入10万以下、20万到30万,30万到50万,50万以上,根据不同的收入状况来安排保费支出。

这两种规划方式非常具有可操作性,只是对于我而言,少了一些弹性的空间。

我对保险研究的过程,本质上,就是对自身需求的了解过程,它让我意识到,先把自己最真实的需求明确了,再去做保险规划,这样的规划方式才合理。而不是倒过来,先去找保险规划方案,然后用方案的需求来定义自己的需求。

说个典型的例子,很多人在第一次接触保险的时候,是分不清保险和理财的区别的,会盘算保险的收益水平,担心交那么多年的保费会不会不划算。这样的情况,必须要先弄清楚保险和理财各自的功能,才能明确自己对待保险和理财的态度。

后台有好几位朋友觉得华夏的医保通很好,想去买这个医疗险,问我怎么看。

在我看来,医保通是个好产品,但是它并不单独销售,只作为附加险存在,要买它就必须先购买华夏的其他保险作为主险,比如重疾险搭配医保通,或者年金险搭配医保通,医保通一年费用几百元,但重疾险一年好几千甚至过万,年金险更是一年好几万,这个搭配是否真的值得,就要认真去考量的。

如果说华夏重疾险符合自己重疾保障需求,那么搭配医保通合理,如果说年金险是想要的储蓄保障,搭配医保通也合理。否则为了一个几百元的医疗险而搭配了并不合适的保险,这就无形中让别人强行为自己定义了需求。

02

那么,我们看看给自己做保险规划,有哪几个方面需要注意:

第一:为什么要买保险,以及到底为谁买?

保险不是理财,如果真需要理财保障家庭财富不缩水,应该踏踏实实走理财这条路,学理财知识,或者找专业人士做理财规划。

保险是一个保障机制,它帮我们转移那些生活中可能碰到的极端风险,当家庭在发生重大危机时,可以提供经济上的帮助和支持,不至于影响正常生活。简单来说,保险就是保障家庭在重大风险来临的时候,现金流不会断流。

为谁买,这也是要想清楚的。保险不是慈善,不是表达孝心或者爱心的方式,在风险这件事情上,谁对家庭现金流影响最大,谁就最需要买保险。

家庭中,强者保护弱者,保险保护强者。

第二:个人和家庭会面临什么样的风险,又怎样通过保险来转移风险。

我在分析定期寿险的文章中,用表格的方式列出人一生中遇到的各种风险,以及风险背后的费用代价和转移方式,这里再分享下:

表格中“风险缺口”的数值不是定死的,大家可以根据自己的理解来确定缺口金额的大小。

第三,

确定个人和家庭需要通过保险转移的风险有哪些,轻重排序,重要的先买,然后确定好每一种风险对应的保额。

天灾人祸带来的风险,对谁都一样,家庭面临这些风险的时候,选择如何应对,这事情最终还是自己来定的,就好似生活到底要过程什么样子,也是当事人说了算了。

打个比方说,重疾险、寿险、意外险和医疗险功能是不同的,重疾险和医疗险是把钱用在自己身上,寿险和意外险(这里特质意外死亡)是把钱用在家人身上。

教科书的说法,保险应该先保障家庭中30-40岁的夫妻两人,尽量把四大保单都买全,然后考虑孩子的意外、重疾和医疗保障,再然后考虑老人的意外和医疗保障(老人不适合买重疾和寿险)。

但实际情况下,很多人都会在这个建议上调整和取舍。比如妈妈先想着孩子的安危,想尽力帮孩子把保险都上足,也比如妻子深爱着先生,把跟他有关的风险都尽量覆盖到,再比如老人家会给孩子买年金保险,就是想给孩子多准备一条储蓄的渠道。

这是重情谊的世界,建议只能是建议,最终依然要看我们对亲情和爱情的定义。

至于每一种保险的保额,上限就是图片上的风险缺口,下限自然是个人或者家庭的经济可承受能力。

第四、根据经济状况确定保费的预算

。

我们一定要先明确个人或者家庭的经济预算,然后再来选择产品,千万不要先看好一堆产品,然后来计算自己的预算。因为保费是一种开支,如果保费占比过大,会严重影响家庭的生活质量以及理财计划。

保费多少才合适呢?行业内认为从5%到15%都算Ok,我认为,这没有特别统一的标准答案,还是看个人和家庭的承受范围。一个家庭可以先估算出全年的收入总数,然后把房贷车贷基本生活开支这些固定费用都计算出来,收入减去固定费用后的结余中,可以框一下拿出多少钱买保费,不会影响全年的生活质量。

从我身边朋友的情况来看,个人四大保单都配好,大概是1万,对应15-20万的年收入,就是5%-7%%,一个家庭四大保单都配好,大概是2-3万,对应20-30万的年收入,就是8%-10%左右。通常他们的年收入逐年增加后,会在过去保单的基础上,追加保额。

第五

、通盘考虑个人或者家庭的情况,开始排列组合。

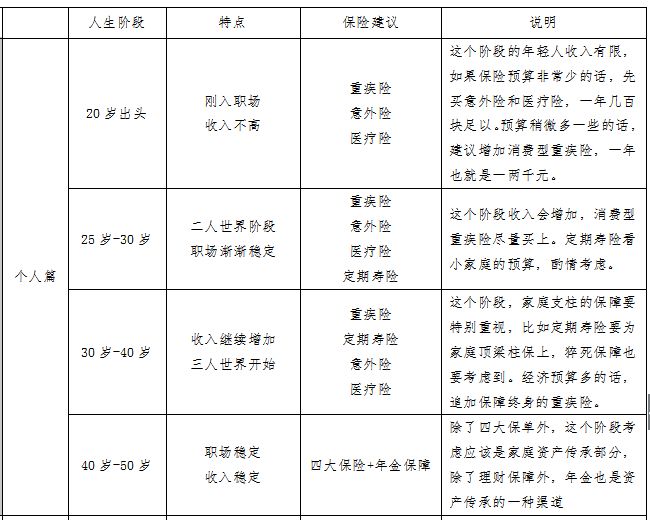

这个环节可以把人生几大阶段的风险做个梳理,我用表格来说明:

(因为电脑故障,鼠标开始随意游走,WORD表格很难调整,做成这个熊样,认骂)

03

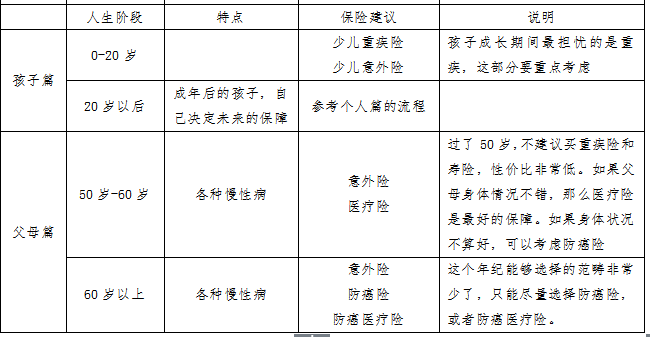

我还要额外说下父母保险的事情。

保费是跟风险等级直接挂钩的,年龄越大,生病的风险就越大,自然保费就会越来越高,到了50岁以上,类似重疾险这类产品就非常不适合父母。而且很多老人都有三高、心血管疾病、糖尿病问题,这直接就跟医疗险和重疾险告别了。

即便我们再有孝心,也不建议强求重疾险。这上面的投入,我们可以拿去做稳健理财,未来父母真的生病,这笔钱也可以抵御一定风险。

父母适合买的是意外险和医疗险,这两类产品在过去的文章有写过,大家在公众号菜单栏里可以查到。除此之外,还有防癌险或者防癌医疗险也适合父母。

防癌险有两种产品,一种是报销型医疗险,一种是给付型防癌险。给付型防癌险就是得了癌症,一次性把钱理赔到位,但是缺点是保额非常有限,一般也就是10万元。

我个人会比较倾向于报销型的防癌医疗险,保额会高很多,投保年龄范围也放得很宽,最重要的是患有三高、心血管疾病等常见老年病的父母人群可以带病投保,很好地解决了投保难的问题。