诺康达于4月15日获上交所受理科创板上市申请,是否最终获准注册有待监管部门进一步审批。

摘要

佰仁医疗为动物源性植介入医疗器械生产厂家,近三年保持较快增长。

公司主营情况:

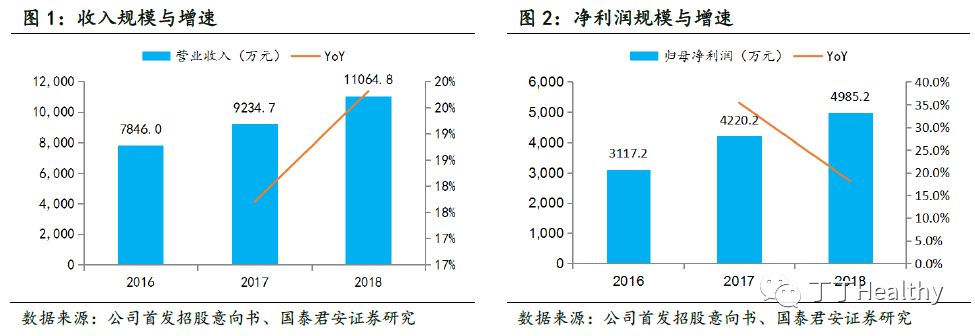

北京佰仁医疗成立于2005年,一直专注于动物源性植介入医疗器械研发、生产及销售。多项产品为国内首个获批注册的同类产品,且有长期临床实践的证实。公司近年营业收入保持较快增长,2018年实现营业收入1.11亿元,同比增长19.82%,归母净利润为4985万元,同比增长18.13%。2018年心脏瓣膜置换与修复、先天性心脏病植介入、外科软组织修复三大类产品收入占比分别为23.53%、36.96%、39.27%,综合毛利率为91.05%。

行业格局和公司竞争优势:

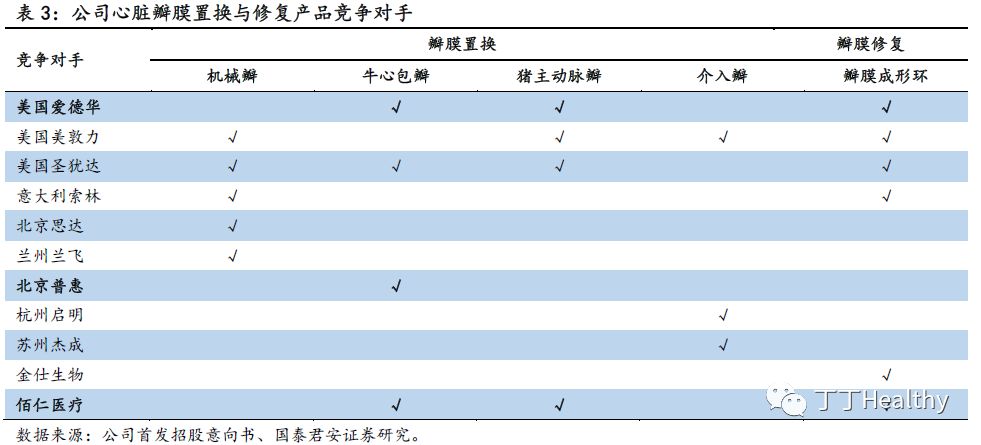

根据Markets and Markets, 全球结构性心脏设备市场2017年为81.6亿美元,预计2023年达到150.8亿美元,复合增长率为10.2%。结构性心脏病中最常见的是心脏瓣膜病和先天性心脏病,2017年全球人工心脏瓣膜市场规模达48.4亿美元,预计2022年将达到88.6亿美元,复合增长率为12.9%,市场空间广阔。其中,使用生物瓣膜的收入占比超过65%,逐渐替代机械瓣。在软组织修复领域,根据Applied Market research,2017年全球软组织修复市场规模为165.5亿美元,预计2025年达256.4亿美元,复合增长率为5.6%。公司主要竞争对手包括爱德华、美敦力、圣犹达、美国戈尔、上海契斯特等外资企业,及北京普惠、冠昊生物、先健科技、正海生物、天新福等内资企业。公司在动物源性材料抗钙化处理上具备技术优势,拥有较为齐全的产品布局,核心产品已有10年以上临床验证,已在渠道及终端覆盖上建立一定优势。公司注重研发投入,目前拥有19项发明专利,6项正在申请的专利。

募投项目投向:

本次发行股数不低于发行后总股本的25%,发行股数不超过2400万股,发行后总股本不超过9600万股,拟募集资金用于与公司主营业务相关的生产项目和研发实验中心的建设,扩大产能,提高自主创新能力。

适用估值方法及建议:

公司符合科创板上市标准中的:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。公司已有较为成熟和可持续的产品线,收入和盈利增长稳定持续,建议使用FCFF估值法或PE估值法进行估值。

正文

1. 公司主营情况:

动物源性植介入医疗器械

北京佰仁医疗科技有限公司成立于2005年,一直专注于动物源性植介入医疗器械研发与生产。

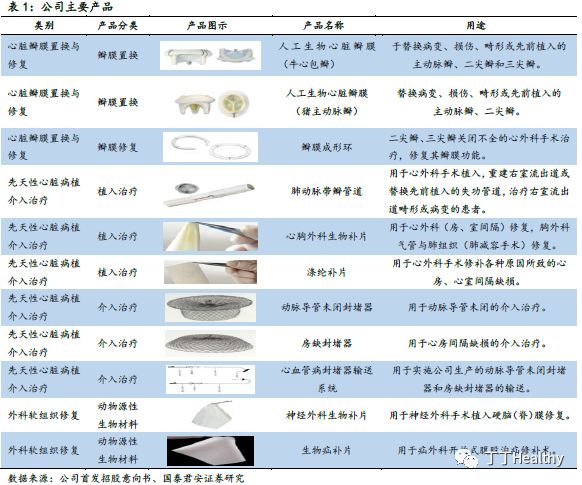

通过十几年的技术创新,公司产品由最初的心脏瓣膜置换与修复拓展至先天性心脏病植介入器械和外科软组织修复,多项产品成为国内首个获批注册的同类产品且有长期临床实践的证实。

其中,心脏瓣膜置换与修复产品包括人工生物心脏瓣膜(牛心包瓣、猪主动脉瓣)和瓣膜成形环,应用于替换病变、损伤、畸形或先前植入的主动脉瓣、二尖瓣和三尖瓣等心外科手术治疗;先天性心脏病植介入治疗产品包括肺动脉带瓣管道、心胸外科生物补片、涤纶补片、封堵器等,其中心胸外科生物补片和涤纶补片用于简单先心病植入,肺动脉带瓣管道(国内独家)用于复杂先心病植入,各类封堵器为微创介入治疗产品;外科软组织修复产品包括神经外科生物补片和生物疝补片,用于神经外科手术植入硬脑(脊)膜修复和疝外科开放式腹股沟疝修补。

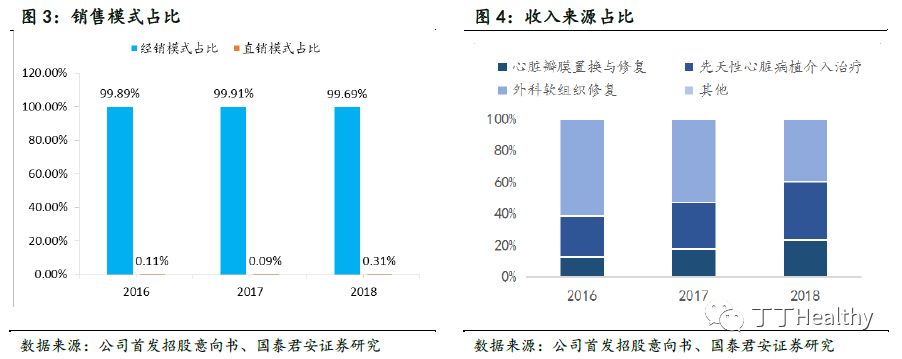

公司近年营业收入保持了较快的增长,2018年公司实现营业收入1.11亿元,同比增长19.82%,归母净利润为4985万元,同比增长18.13%。主要采用经销模式,2016到2018年经销收入占比99%,产品广泛应用于国内300余家三甲医院,其中包括于北京安贞医院、解放军301医院、四川大学华西医院等近20家国内知名三甲医院,提高了市场地位和品牌影响力。

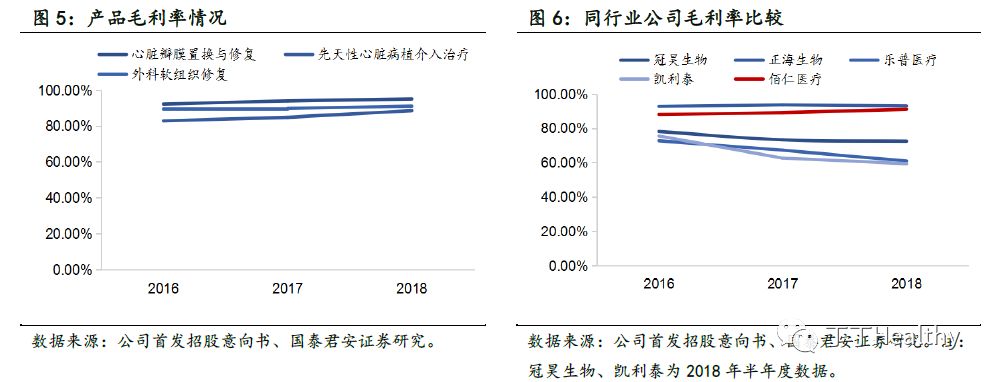

2018年营业收入结构中,心脏瓣膜置换与修复产品占比23.53%,毛利率为95.08%;先天性心脏病植介入治疗产品占比36.96%,毛利率为43.52%;外科软组织修复产品占比39.27%,毛利率为91.01%;公司2018年综合毛利率为91.05%,高于同行业上市公司毛利率。

2. 行业格局分析以及公司主要竞争优势

2.1. 心脏瓣膜置换与修复产品

结构性心脏病是指心脏结构上出现的病理改变或结构异常,其中心脏瓣膜病是最常见的病变之一,按瓣膜部位可分为主动脉瓣、二尖瓣、肺动脉瓣、三尖瓣;按材料可分为机械瓣和生物瓣,机械瓣的使用寿命更长,但置换患者必须终身抗凝,而生物瓣患者一般术后仅需要3-6个月的抗凝治疗;按手术方式可分为介入瓣和外科瓣,若患者因年龄过高,身体状况不适合外科手术,可以通过介入方式置换生物瓣获得治疗,介入后瓣膜释放方式包括自扩张和球囊辅助扩张两种。

根据Markets and Markets数据, 2017年全球人工心脏瓣膜市场规模达48.4亿美元,预计2022年将达到88.6亿美元,复合增长率为12.9%。随着生物瓣的使用寿命延长手段不断丰富,生物瓣逐渐替代机械瓣成为主流,根据P&S Intelligence的数据,2017年全球主动脉瓣置换术中使用生物瓣膜的收入占比超过65%。与猪主动脉瓣相比,牛心包瓣材质更致密,面积宽大,具备可选择性和可测量性的优势,逐渐成为生物瓣领域的主流材料。

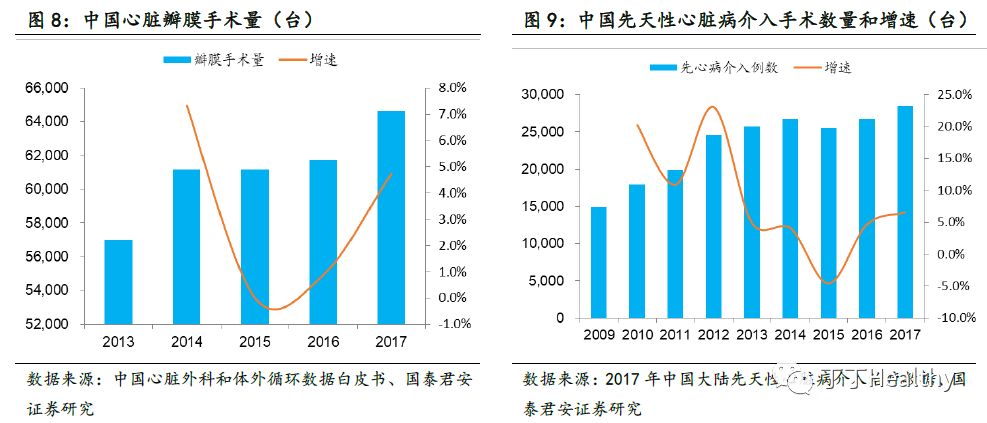

就中国市场而言,根据中国心脏外科和体外循环数据白皮书的数据,2017年中国心脏瓣膜手术为64616台,五年复合年增长率在2.55%,瓣膜手术集中在经济发达地区。国内目前以机械瓣为主,生物瓣膜占比较低,未来发展前景广阔。

公司在心脏瓣膜置换与修复产品领域的主要竞争对手包括爱德华、美敦力、圣犹达等外资企业,以及北京普惠等内资企业。其人工生物心脏瓣膜—牛心包生物瓣产品是目前国内唯一经大组(1万例以上)、长期(术后10年以上)临床应用实践所证实的成熟产品。

2.2. 先天性心脏病植介入产品

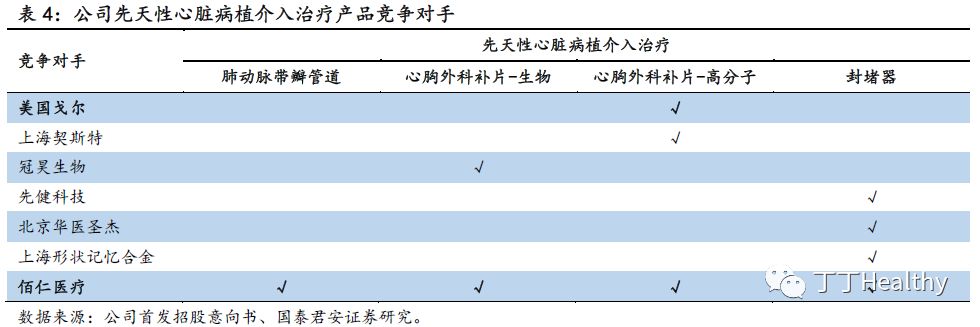

根据2014-2016年中国大陆多个地区先天性心脏病流行病学调查的结果,中国先心病在2-14岁的患病率为1.31%到5.21%之间,低于2岁的患病率更高。2009年-2016年中国大陆地方所属医院完成先天性心脏病介入治疗共181926例,其中房间隔缺损封堵、动脉导管封堵、室间隔缺损封堵、卵圆孔未闭封堵、肺动脉瓣介入治疗分别占比41%、27%、21%、2%、4%。

在简单先心病植入产品领域,公司主要竞争对手包括美国戈尔、上海契斯特,先天性心脏病植介入治疗领域,主要竞争对手为冠昊生物、先健科技和北京华医圣杰等国内企业。公司肺动脉带瓣管道产品属业内首创,是目前救治需重建右室流出道的复杂先心患儿的唯一已注册产品;心胸外科生物补片是目前国内为数不多的可用于人体循环系统植入且经大组长期临床验证的动物源性植入人工生物组织材料。

2.3. 软组织修复产品

根据Applied Market research的数据,2017年全球软组织修复市场价值为165.54亿美元,预计到2025年将达到256.35亿美元,年复合增长率为5.6%。

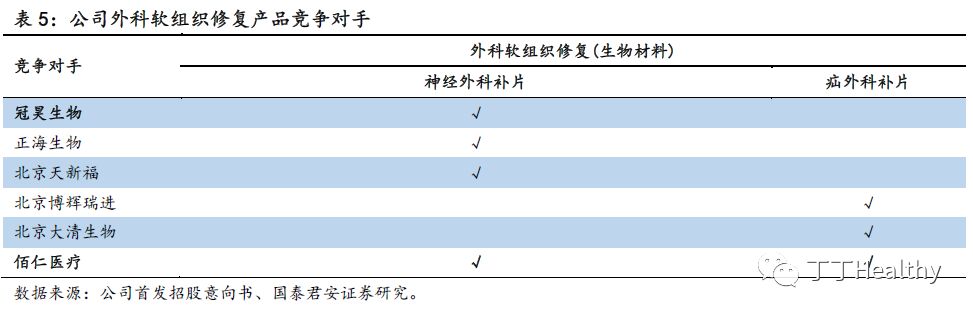

公司在外科软组织修复领域的主要竞争对手包括冠昊生物、正海生物、天新福等内资企业。

2.4. 研发情况

截至招股说明书签署日,公司的核心技术人员以及研发人员分别为 11 人、28 人,占员工总数的比例分别为 7.05%、17.95%。其中公司董事长金磊博士30余年来专注于动物源性材料处理技术的研究,拥有动物组织工程和化学改性处理的核心技术,于1997年获得国家技术发明三等奖,于2016年入选国家“万人计划”科技创业领军人才。现任公司首席技术官、清华大学力学博士吴嘉先生,拥有高级工程师职称,参与了人工心脏瓣膜早期国家标准的建立。

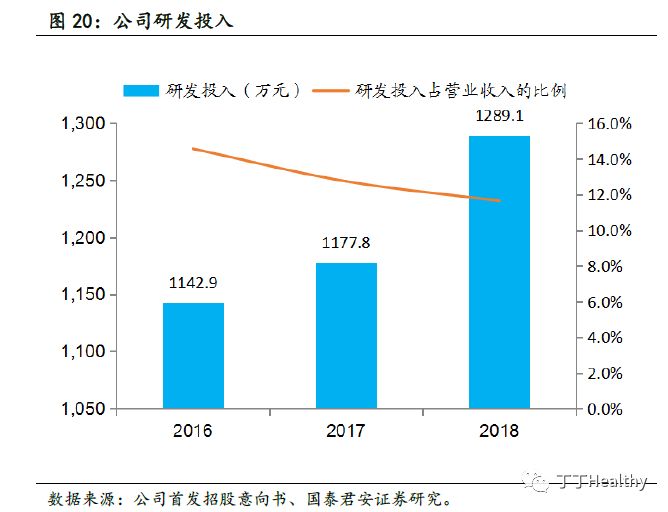

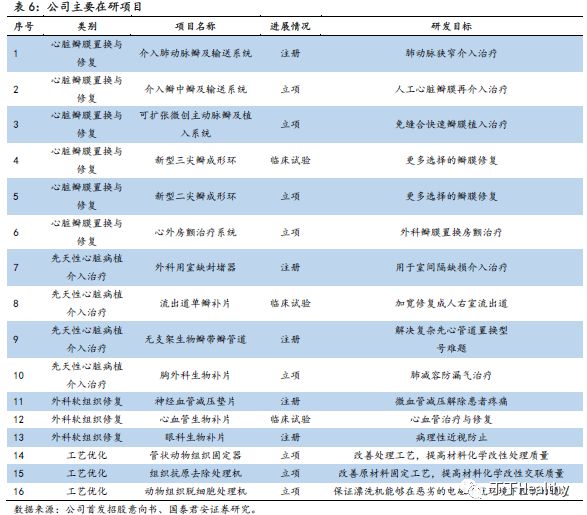

公司注重研发投入,2016-2018年,研发投入占营业收入的比例超过10%。2018年研发投入为1289万元,同比增长9.45%,占营业收入的比例为11.7%。在研项目中,介入肺动脉瓣及输送系统、介入瓣中瓣及输送系统、可扩张微创主动脉及植入系统等在市场上目前尚未有同类产品上市,属于行业开创性产品。

经过多年的创新发展,公司已有10个Ⅲ类医疗器械产品获批,其中人工生物心脏瓣膜(牛心包瓣、猪主动脉瓣)、肺动脉带瓣管道、瓣膜成形环、心胸外科生物补片等5项产品为国内首个获准注册的同类产品,开创了国产心胸外科产品的先河。心脏瓣膜置换与修复中的牛心包瓣为国内首个获准注册的牛心包瓣,上市15年来用于心脏二尖瓣、主动脉瓣、三尖瓣置换累计植入10000余枚,是目前国内唯一有大组(1万例以上)、长期(术后10年以上)临床应用实践所证实的成熟产品。在先天性心脏病植介入治疗领域,肺动脉带瓣管道成为首个专用婴幼儿患者的人工生物心脏瓣膜产品,至今无同类产品竞争。另外,心胸外科生物补片是目前国内少数可用于人体循环系统植入的动物源性植入产品。目前,公司拥有19项发明专利,6项正在申请的专利。

3. 募投项目投向

本次发行股数不低于发行后总股本的25%,发行股数不超过2400万股,发行后总股本不超过9600万股,拟募集资金用于与公司主营业务相关的生产项目和研发实验中心的建设,扩大产能,提高自主创新能力。

4. 适用估值方法建议

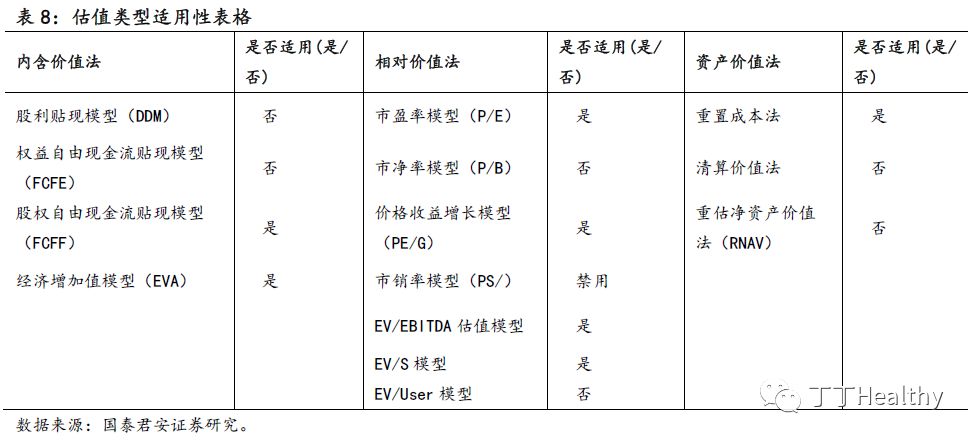

公司符合科创板上市标准中的:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

公司已有较为成熟和可持续的产品线,收入和盈利增长稳定持续,建议使用FCFF估值法或PE估值法进行估值。

5. 风险因素

公司主要在研产品为介入类医疗器械,研发过程投入大,环节多,周期长,另外可能受到市场监管的因素,未来销售具有一定不确定性。

国君医药团队致力于专业、前瞻、深入研究,持续引领全市场医药研究!

特别声明:

本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。

市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本订阅号内容均为原创,未经书面授权,任何媒体、机构和个人不得以任何形式转载、发表或引用。