【基金季报梳理和讨论】

上周基金季报完成披露,我们也发布了相关简评(具体请见《基金二季报简评:杠杆和久期微升,信用风险偏好仍低》)。在此,我们对与转债相关情况进行简单梳理和总结,供投资者参考。同时,我们也借此机会,对历史上基金的持仓等情况简单回顾

。

历史上,基金的转债持仓量是如何变化的?

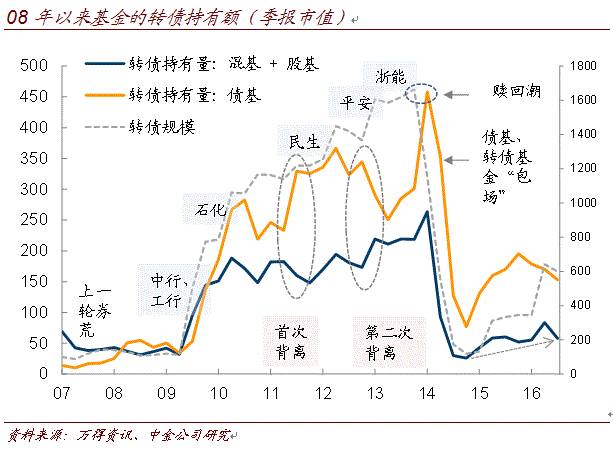

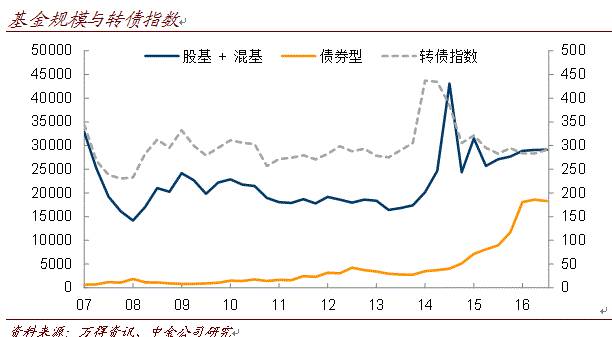

从上图可以明显看到,历史上,基金的转债持仓量最直接的影响因素是转债的市场规模。背后的逻辑也不难理解,转债是债基参与权益市场的重要途径,因此往往是出价最高的需求群体。以

07

年末开始的数据来看,可以大致分为以下几个阶段

1

、

07~09

年:市场经历在经历上一轮牛市带来的“券荒”,转债市场规模一度降到百亿之下。此时债券型基金出现时间不长,处于发展初期,而此时最主要的转债投资者还是混基(当然其中还包括兴全可转债)。而随着股市走弱,混基规模萎缩并逐步离开转债市场,债基在

09

年一季度首次超越混基成为市场上最主要的投资者;

2

、

10~14

年:转债从

10

年

2

季度中行转债开始,进入大盘转债时代,随后工行、石化、平安、民生等相继登场,转债市场规模也在

14

年下半年达到了历史顶峰。

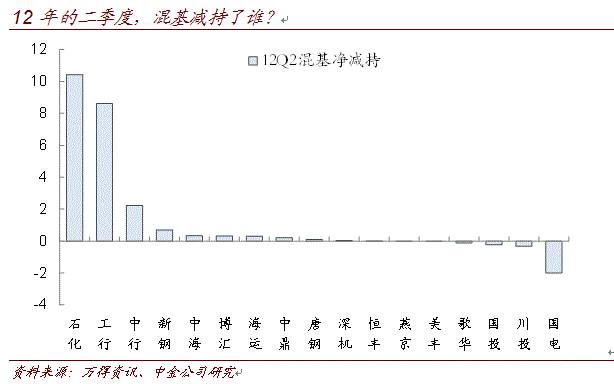

这里我们看到一个有意思的现象,一般而言,债基和混基在转债持仓量上同步变动,但在这一阶段出现了两个明显的背离时段。首先是

12

年的

2

、

3

季度,当时混基减持转债而债基持仓量大增,究其原因,一方面源自规模的背离,当时债基蓬勃发展,而混基、股基在沉闷的市场环境下规模萎缩。同时,对于混基而言,选股余地更大,而当时的大盘股反而在更明显的下行趋势中,因此混基大量减持了银行转债和石化转债等。

第二段背离是股票大牛市前夕的

14

年年中。此时可以看到债基减持了转债,而混基明显增持。几个因素造成了当时的背离:

1

)股、债市场氛围的不同,当时债市已经经历过不小的调整,债基在当时面临萎缩,而混基的情况稍好;

2

)债基、混基的机会成本、投资视角不同,对于债基而言,当时的股市尚未见趋势,但债券收益率已经很高,

3

年

AA+

的城投债收益率还在

5.7%

左右,纯债的机会更为确定。而对于混基投资者来说,股市进入明显的缩量横盘状态,技术上看是酝酿变盘的走势。当时的转债已经不贵,有很明显“进可攻、退可守”的属性,甚至相比股票而言也更适合于博弈变盘。至少,对混基而言,此时以转债来填充纯债仓位是一个合算的选择。

3

、

15

年至今:随着

15

年权益大牛市,转债陆续赎回、一级市场一度停滞,新一轮“券荒”出现,直到近期才逐步缓解。我们看到混基基本上在

15

年初就完全淡出转债市场,而债基(含转债基金)逐步独揽市场筹码。值得注意的是,以债基持有量和转债规模数据来看,债基持有量的顶点在

15

年一季度,而转债规模的顶点是

14

年年末。造成这一滞后的原因在于,

15

年一季度时股票市场仍处于大牛市,转债虽然估值高企,但对于债基而言依然是必须争抢的筹码(我们在

14

年年末便提出“占坑策略”)。同时,转债基金在当时正处于黄金时期,是转债的“刚需”群体。相比之下,混基参与转债市场的动机不足,更快地离开了转债市场。

总结起来,历史上债基、混基都曾是转债市场重要的投资者,二者的转债持仓量又各自受到自身规模的影响而被动变化。从偏好上,债基买转债本就意在其“弹性”,对性价比反而没有混基敏感。一定程度上,这是构成转债在某些时段出现股、债、估值“三杀”的原因。而混基选择余地更大,因而更在意性价比,从这个角度讲,当混基逐步回归转债市场,也意味着转债的投资特性和相对股市性价比得到了恢复。

回到当前,我们看到,在今年二季度,转债与权益再度成为制胜关键。

上个季度我们看到,基金在一季度取胜有两个关键因素,一是在选股能力,即是否有大消费、周期股等(如易方达安心回报、天治稳健双赢等),另一点是在是否向短融、存单迁移(博时天颐)等,

当时所谓“正循环”起到了重要的作用(业绩好的能有新增规模,从而可以买到收益率更高的新券)。

而到了二季度,随着季末权益市场大反弹,转债、股票仓位成了债基业绩取胜关键。

以调整后净值来看,净值回报率

3%

以上的

7

只老基金中(同样剔除了规模小、成立时间短的一些基金),三只是转债基金,另有易方达安心回报(排名第一)、富国天丰强化收益这几只重仓转债的基金上榜。此外,富国收益增强

A

虽然转债仓位相对低(但也达到

30%

),但选股收益不错,重仓的宇通客车、陕煤等表现较强。同时富国收益增强

A

在转债持仓相对集中,重仓持有我们当时最为看好的三一、国贸、格力及九州等,同样达到了不错的效果。招商安瑞进取情况类似,虽然仓位相对轻,但重仓新华

EB

斩获颇丰,同时重仓的股票全部年初至今涨幅都在十位数(中兴通讯,华润三九等)。

此外,从仓位和重仓券数据中,我们也可以看到一些有意思的现象:

1

、这些基金的转债仓位已经很高,但权益仓位也基本打满。甚至有的基金,虽重仓转债,但却没有胜在转债,而是胜在股票(例如汇添富转债,其转债持仓最重的是航信转债,实际贡献不大,但选股业绩突出);

2

、新华

EB

似乎是关键“券”,电气、三一的仓位相对轻;

3

、但在转债指数中权重巨大的银行转债,却少有基金重仓持有。当然,基金季报披露规则,重仓券以及进入转股期的转债必须披露,

银行转债没有进入转股期,不少基金因此无需披露。但仅仅看重仓券名单也能感受到基金普遍的低配。

虽然表现抢眼,但基金的总转债持仓反而出现下降,似乎与直观感受不符。

全部基金加总来看,转债的持仓金额从上季度的

213

亿元反而降至

170

亿元,这令不少投资者颇感意外。仓位数据上看,各类

混合

基金的仓位都有降低,总体从

0.3%

降至

0.2%

(当然原本数值就不大)。纯债基金由于定制占比高,因此仓位数字很小,本季度从

0.15%

降至

0.12%

、而一级、二级债基的转债仓位略有提高,分别从

3.2%

、

3.0%

升至

4.3%

、

3.5%

。直观上讲,

二季末转债表现抢眼,受到追捧才是自然现象,那么持仓规模的下滑如何解释?我们认为原因无外乎以下几个方面:

1

、与银行转债打新引发的数据扰动有关。

首先要看哪类基金减持转债。我们看到,减持转债最大的源头并不是传统上持转债最多的转债型基金,而是混合型基金。

二季度

混合型基金合计减持了

22

亿元的转债,基本解释了一半的减持。我们在上个季度的报告中就提到,“

稍显意外的是,相比于债基持转债数据的波澜不惊,混基持转债的市值从

55

亿元升至

85

亿元。但以重仓券数据来交叉印证,老券反而总体受到减持,‘增持’主要为打新的影响

”。

因此,从这个角度可以看到,至少过半数的“减持”,源自基金打新银行转债之后的抛售(这里的持有量数据不受到银行转债未进入转鼓期的影响)。此外,歌尔、白云的退市(面值合计

59

亿元),也贡献了不少“净减持”。

2

、其实

6

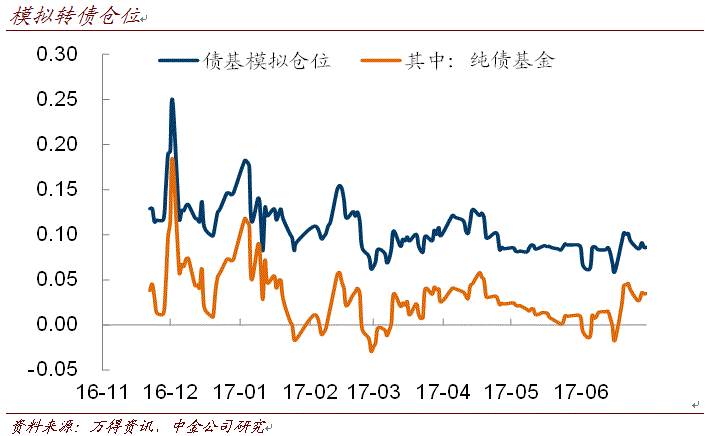

月中旬之后确实在增持。

投资者

普遍

的印象是,六月开始股市反弹,转债成为市场追逐的对象。

但

4-5

月份股市曾剧烈调整,对转债供给担心也在加重,可能导致债基大规模主动减持了转债。

因此,此前基金的转债持仓已经经历了接近

2

个月的下降,直到

6

月中旬才开始出现“紧急加仓”的情况。我们可以使用

Wind

的债基指数和转债指数进行回归,得到债基持转债的模拟仓位数据(这一数据我们在此前的路演反馈中引用过),可以印证上述判断。有意思的是,从测算数据来看,后来基金的转债仓位也没有进一步的提升,与直观感觉不同。我们认为这可能来自投资者持仓结构与转债指数的差异,毕竟转债指数中银行转债权重很高,造成绝大多数基金净值没有“跟上”转债指数。

3

、最后,上交所披露的月度持仓结构,也能部分反映投资者结构的变迁。

有意思的是,这里可以看到保险资金似乎是从银行转债发行才开始回到转债市场上。