↗

点击上方

“要资讯”

关注我们

导读:

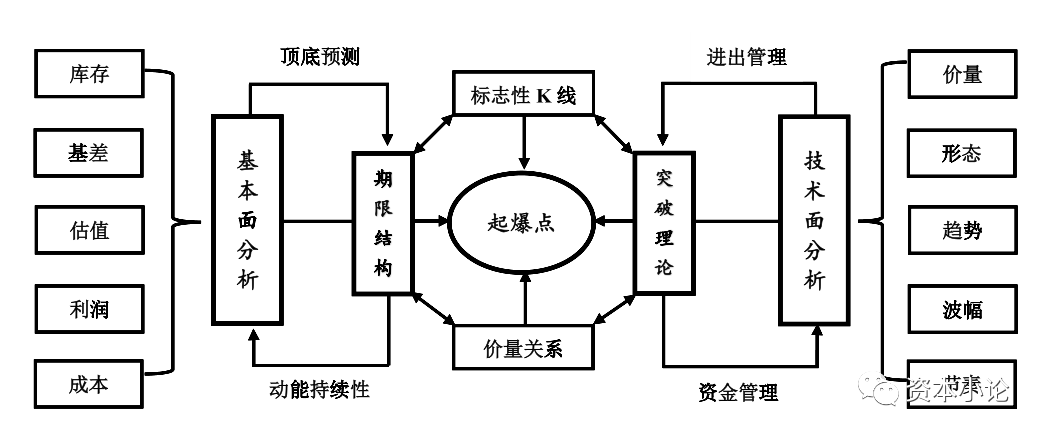

本文从基本面分析与技术分析出发,对商品期货中的起爆点进行研究,由此衍生出一套期货交易方法。该方法将“技术分析

+

基本面分析”两者结合,以单根标志性

K

线出发,对价量时空进行扩大分析,辅之以平台突破的技术方法,最后以商品期限结构作为最终佐证。从而抓住该品种大行情的爆发点,本文最后以近段时间具有该性质的品种进行简单的案例分析。

本文较为繁琐,嫌烦者可跳阅,或移步文末总结处。

本文的前提依旧是:金融为实体服务,期货为现货服务。

全文总结图如下:

正文开始!

一、基本面研究与技术面分析

期货市场中,很多人会割裂基本面分析和技术面分析,正如很多人无法做到将期货和现货两者互通一样。

擅长技术分析的交易员们通常觉得基本面分析节奏太慢,一切产业信息其实早就已经在盘面显示出来了所以根本就没必要进行基本面的研究,正如大部分产业消息都是滞后于商品价格反应那样,我们能看到往往价格在大涨之后研究员们才发文称商品基本面情况改善。当然,擅长基本面分析的交易员们就会觉得纯粹的技术面分析实在是太魔幻而且无厘头,就如数浪一样:无论怎么数,结论都是对的。亦如动不动就跟你扯什么天机玄学之类的,着实让人感觉站不住脚。

但上述内容在交易市场上,都是没有对错之分,只是交易的周期不同。根据个人的理解去判断,交易的周期决定了交易的方法。

短线拼概率、中线拼技术、长线拼眼光。

所以这就导致了一个有趣的现象:

基本面交易员——

做短线的往往搞技术分析,做中线的往往搞供需分析,做长线的往往进行成本分析;

技术派交易员——做短线的往往看价格动能,做中线的往往看

K

线形态,做长线的往往看价格趋势。

但这都是没有错的,都可能赚钱,也都会面临亏损,毕竟市场是公平的。

所以我们能不能找到一座桥梁,搭建连接起技术分析和基本面分析这两端。

技术分析就像十八般武艺一样,里面种类多且齐全,各类刀枪棍棒都有。但很少人能够十八般武艺都精通,正如会刀枪的对棍棒可能就不是那么熟练一样,而且刀里面又有分类。所以我们能看到,真正的技术分析者:

他们具备的技术能力不是广泛的了解,而是个别技术体系的极致运用。

也就是说,

每一套技术分析方法,都是有他的合理性存在,如何把这一套技术分析理论转化在个别商品上且持续的改良和完善,才是最重要的;

等这一套体系在多个商品上都能够使用的时候,就形成了技术分析的共通性,

很多人将其称之为“盘感”。

所以我们能发现,真正的技术分析专家,他们所做的品种其实并不是非常多,他们所运用的技术分析方法也不会太花哨,更多的是夹杂了自己对该商品的理解和对当下市场的解读。

也就是说:他们通过这类的技术分析也可以清楚的知道当下市场的一个基本状况。

也基于此,他们也能根据电脑观图做分析找到入场出场位置。当然,技术分析的另一个重大作用在于此:技术分析提供了一套市场操作机制,通过这种机制我们可以选定入市和出市点,确定风险和报偿之比,以及设置止损出市的水平。

其实基本面研究也是一样的。也是可以有固定的模式固定的体系,有的人将供需平衡表作为基本面分析的灵魂,有的将库存分析的变化作为基本面分析的重要指南,也有二维三维的综合了“库存

+

利润”、“成本

+

利润

+

库存”的分析方法。

但说到底都是对某一商品本身实际情况的了解和跟踪

。

同样的正如“库存、利润、成本”这些特征一样,也是很接近商品的现状。但是纯粹的基本面分析存在的问题也很多,个人觉得最大的问题就是入场出场时机不好把握。

一是基本面数据来源的可靠性程度

,

很多时候我们无法获取一手信息;

二是基本面数据的量化本身就是一个问题

,

究竟是看存量数据还是看边际变化情况也是值得研究员和交易员去衡量的。

所以在此认为,无论是技术分析还是基本面分析,其本质都是一样的。

通过不同的途径和渠道去认识当下商品的情况,找到当下商品的矛盾点,寻找交易机会。

但是基本面分析和技术分析最大的区别就是:基本面分析是自下而上的研究方法,而技术面分析则是自上而下的分析方式。

也就是说,基本面分析是从已有的底层逻辑再往上演绎推理,从而判断出将来形式的可能性变化;而技术面分析则是在假定的结论的前提下,对事实的进一步验证,进而去推断行情的运行情况。

从这一点我们可以理解,为什么做基本面研究的会觉得那些技术面的华而不实,不实在且站不住脚;也能理解为什么做基本面分析的会觉得那些做基本面的效率低、节奏慢;

其实就是为了得到同一个结论的不同的出发点。

所以我们是可以找到一座桥梁,搭建连接起技术分析和基本面分析这两端。

在此,个人觉得:

这座桥梁一端是技术面分析——突破理论;

桥梁的另一端是基本面研究——结构理论。

结构理论跟踪基本面情况的变化,对商品顶底进行合理性预测,对商品价格动能进行分析;突破理论寻找交易的入场点和合理的进行资金管理。

二、突破理论与结构理论

通过技术分析,我们只能确定当下是否满足买入或者卖出的条件,而无法看到行情是延续还是反转。技术分析手段仅仅提供买卖信号,而无法判断行情的持续性。行情能否继续延续,在一定程度上需要看基本面是否发生了根本的转变。所以在交易过程中,交易者既需要学习如何使用技术分析,也需要对基本面有一定的了解。

本文选取连接基本面和技术面的之间的桥梁是【突破理论】和【结构理论】。突破理论作为满足买入的条件,提供入场信号和止盈止损位置;【结构理论】作为行情能否持续和行情是否转变的依据。

1.

突破理论

平台突破理论是形态理论中的一种,形态理论是技术分析中的一个大类。技术分析方法门道很多。种类丰富齐全,比较有代表的比如

K

线分析、切线分析、形态分析、道氏分析、波浪分析。但说到底都是基于价格波动和成交量来做的一个推演。比如,用价格涨跌幅和成交量的变动来对行情的量能进行划分,利用每日或近期波动率来衡量市场热度,利用近期涨跌天数来判断市场情绪,利用多日均线来预测市场中长期趋势。

技术分析中的平台突破的理论基础来源于博弈论,期货市场本身也一个博弈市场。

博弈最终就会有结果,诞生赢家和输家,胜者赚钱败者买单认输这是天经地义的。

所以对应的平台突破理论属于结果型理论,得到了什么样的结果,其实就源自于双方博弈的过程。

按照基本面的一般分析模型,博弈的哪一方占据了“天时地利人和”,一般就能在博弈中胜出。但从技术面来看,则主要是通过由

K

线构成的图形的形态去推断博弈已经进行到哪一步了。

我们直接来看一些平台突破的走势图。

上面选取的是比较有代表类型的突破例子。

图一是沪深

300

指数今年

6

月底

7

月初的一段大行情

,突破了前两次假突破的位置,到达一个新的平台;这个平台,已经逼近

2015

年牛市的那一波高点。

图二是近段时间橡胶的走势

,橡胶是标准的突破走势,本次橡胶的突破叠加了橡胶期限结构的变化,同时又配合了供应端的减产和消费端的增加,一波大行情不可避免。

图三是这两年的棕榈油走势

,棕榈油在

2019

年年底有过一波大行情,在今年也有一波大行情;从结构面来看,两者非常类似;两次突破都叠加了结构的转变,即商品的期限结构从

Contango

结构转变为

Backwardation

结构;同时第二次突破也是在第一次突破处的位置开始,走势较为顺畅。

图四是今年菜油的走势

,菜油属于郑商所的品种,品种较小,资金对品种比较好控盘;加上监管不严格且中加关系问题;菜油在一根大阳线后连续涨了近一个月,并在最后几天成功突破生成两根大阳线。但菜油背后的故事却更为复杂,菜油在第一根大阳线出来的时候,菜油的期限结构就开始了改良之路。实际上在突破前,结构就已经完完全全的转为

Backwardation

;在价格突破后,结构又继续强化,所以后面价格一直坚挺。

图五是美大豆指数

,美大豆指数处于一个底部运行的平台,今年下半年以来,价格上涨,目前在平台线左右;由于美大豆商品是持久的

Ba

ckwardation

结构,所以只能通过监控其结构的边际变化来跟踪基本面的强弱变化;后续美大豆能否结构继续优化叠加平台的突破,我们拭目以待。

所以我们大概能看得出来,但凡大的行情,都是存在着一个价格突破的过程;然而,并不能得出这样的结论:只要出了突破形态就一定会有大行情。这是一个充分不必要条件。

2.

商品期限结构理论

那如何对突破进行评估和证实,在一定程度上是取决于基本面的情况:

如果基本面改善,价格动能持续释放,价格上涨,形成真突破;如果基本面边际改善程度不足,则表现为价格的震荡和调整;如果基本面修复能力出现下降的趋势,或者说边际改善程度走差,则表现为假突破。

那所以评估和论证突破的合理性,是非常有必要的。

在此选择商品期限结构理论作为商品基本面的反应。对结构理论了解的朋友肯定不陌生:

期限结构的彻底转型意味着基本面已经发生了根本性变化。

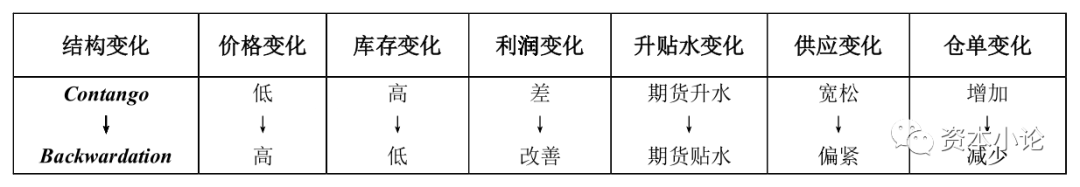

即如果某一商品从

Contango

结构转变为

Backwardation

结构,那么该商品的基本面已经发生了很大的变化,具体如下表:

但在实际情况上,这种变化并不是同时且所有都发生,且也是一个边际变化的过程。也就是说,这个变化过程不是一蹴而就的,而是随着时间的推移在慢慢变化。在盘面上则表现为合约价格的上涨,合约间价差的拉大;现货价格走高,商品基差走强;商品成交量增加,持仓量增加,波动率加大。

就商品期限结构的变化,一般将之分为六大类:

Super Contango

Normal Contango

Flat Contango

Flat Backwardation

Normal Backwardation

Super Backwardation.

其中前三类作为

Contango

结构存在,从

Super Contango→Normal Contango→Flat Contango

的演变方式代表了商品边际期限结构的改善,也代表了商品价格的慢性上涨。

因为大部分行情的来临都是现货端引发的,前期往往现货修复较慢,需要消化的东西比较多,也代表着商品价格重心缓慢上移。

然而后三类作为

Backwardation

结构存在,从

Flat Backwardation→Normal Backwardation→Super Backwardation

的变化方式代表了商品期限结构的强化,也代表了商品价格的剧烈上涨。

因为在这段过程,一方面代表着供应端矛盾的进一步深化,另一方面也代表了产业资本和金融资本的入局。在整个市场主力几乎都是多头的情况下,商品价格很容易大幅拉涨。其中原因之前也提过多次,

Backwardation

的商品期限结构产业客户很容易一致挺价。

几乎所有的商品期货价格的运行,都是在这六个期限结构之中来回运动,形成一个周期性变化。

详细参考:

关于商品期限结构的解读

回顾今年的商品期货市场,

【油脂】

和

【有色金属】

的爆发就是最为典型的代表。

油脂板块的启动以

【菜籽油】

2020/05/28

的一根大阳线(标志性

K

线)拉开序幕,据我的商品监控系统:

【棕榈油】

于

2020/07/08

期限结构开始改良,

2020/07/23

最终确认由

Contango

结构转为

Backwardation

结构,直到现在依旧是

Backwardation

结构;

【大豆油】

于

2020/06/29

期限结构开始改良,并于

2020/07/14

最终确认由

Contango

结构转为

Backwardation

结构,直到现在依旧是

Backwardation

结构;

【菜籽油】

由于是半常态的

Backwardation

结构,所以改用期限结构的强化作为监测指标,并发现菜籽油于

2020/05/22

期限结构开始强化,于

2020/07/06

达到一个新高点。

有色金属品种中,由于基本面供应端的原因,今年铝锭是最先爆发的,其次是电解铜,再其次是锌锭。在经历了三月份的恐慌性大跌后,铜锌铝都来到了历史性的一个低位;此时铜铝都存在供应端的问题,所以行情的爆发也是“首当其冲”。根据我的商品监控系统:

【铝锭】

于

2020/04/10

结构开始改善,并于

2020/04/22

确认由

Contango

结构转化为

Backwardation

结构,直到现在依旧是

Backwardation

结构;

【电解铜】

于

2020/03/30

出现期限结构改善的迹象,并于

2020/04/23

确认由

Contango

结构转化为

Backwardation

结构,后期在震荡中结构虽有弱化,但总体结构暂未发生很大的变化,目前电解铜则属于一个

Flat Contango

的结构,也代表了该商品上涨的动能并不是很足;

【锌锭】

的期限结构则相对较晚,主要原因在于基本面层面没有铜铝的优势,锌锭于

2020/04/15

期限结构改善,并于

2020/04/24

确认进入

Backwardation

结构,后期经历了一段时间的震荡,于

2020/07/08

强化其

Backwardation

结构,进入了一段长时间的上涨行情。

同理的,还有玻璃、动力煤、

EB

、橡胶、焦炭等品种:

【玻璃】

在

2020/04/24

开始出现结构修复迹象,并在

2020/05/07

完成转型;

【动力煤】

在

2020/05/08

开始改善,并于

2020/05/18

完成转型;

【

EB

】

在

2020/10/09

开始修复结构,并于

2020/10/19

完成转型;

【橡胶】

于

2020/10/09

开始修复,并于

2020/10/16

完成转型;

【焦炭】

由于是常态化的

Backwardation

结构,所以对其的观测改用

Backwardation

走强的指标,焦炭

2020/09/30

开始走强,并之后连续

4

个交易日大规模修复,后面并一直保持着

Super Backwardation

结构,已经可以纳入逼仓手法进行分析了。

所以我们能发现,但凡每一次的大幅度上涨行情,都具有商品期限机构的变化。而且都是由

Contango

结构变为

Backwardation

结构,并是强化

Backwardation

结构的过程;这个过程产生的原因就在于

——

期限结构能够很好的反应商品的基本面变化。

三、起爆点

现在很多人喜欢抓行情起爆点。但对起爆点的解读却有很多种,但大部分还是从技术上去分析,这就回到了我们开篇讨论的那个问题——技术面与基本面分析孰优孰劣。在此运用上述内容对行情起爆点做一个自己的解读。

起爆点不仅仅是点,也不仅仅是面,至少来说是一个体的概念。

而且这个体至少是三维的,维度越高越能够验证起爆点的实伪性。这是一个由大到小,由粗略到细微的过程,也是一个从统计到论证的过程。在此,

以标志性

K

线为前提,以价量关系作为第一参考要素,辅之以技术上的突破形态,并将基本面的核心——期限结构导入,形成对行情起爆点的理解。

这就是一个从点到线,再由线到面,面到体的过程。

【标志性

K

线】

很多人将标志性

K

线理解为在未来市场行情发展中起决定作用、直接点名了价格方向的

K

线,这种理解无可厚非。但仅仅将将一根出众的

K

线作为决定性的判断依据,这未免有些不妥。同时,我们翻开众多底部品种的

K

线图,也经常遇到一根大阳线,看着就很像是标志性

K

线,但该

K

线后期的走势却不是那么理想。究其原因,在于标志性

K

线和大行情也不是充要条件。因为标志性

K

线的出现是基于统计分析而来的,而非演绎论证而来,所以出现失误的概率也是相对大的。

但我们对于起爆点的解读,却是可以从标志性

K

线开始,通过标志性

K

线起底,添加各类因子,从多个维度对起爆点进行论证,这样就可以拒绝单看一根标志性

K

线简单的认为大行情就要来了的这种中低概率事件。这样也是一种利用自上而下的分析思维,但是却用自下而上的方式去验证和证实。

【价量】

上面我们说到,如果只是简单的看

K

线,将某一根低位区间大幅拉涨的

K

线当作起爆点,其实也是很容易出错的。所以有的人会在“价”的基础上再添加一个新的维度——“量”。这其实也是对起爆点的一个印证,但归根结底两者是一样的。我们都知道,在交易中只有两个最重要的指标——一个是价格,另一个是成交量;如果孤立地看这两个指标,我们得到的信息不多。所以量价关系本就是同源体,价格的上涨需要量的配合,尤其是在低位价格区间的时候。

所以在这里将起爆点中的——“价量”作为一个一维度量指标。

只有在出现了量价起升的情况下,才可以将之加入起爆点的备选,这也是基础的一个维度。由于成交量几乎总是先于价格运动,成交量是价格的先行指标;量与价也是需要同步的配合。根据价量的九种关系,价量齐增的情况下,可能就是一个行情起爆点。

然而,量又分为成交量和持仓量。

成交量是对标志性

K

线的一个简单印证。而持仓量的变化则是一个更为微观的视角,首先我们可以跟踪多头空头持仓量头寸数量的变化;其次我们可以分析持仓量变化所对应的期货公司席位,因为对于个别商品期货而言,总有一些席位能够保持着基本常胜情况,所以对于该席位多空头增减的分析也是有必要的。

同时,我们对价量的时间分布和空间分布也可以适当性的范围扩大。

不仅仅是这一根标志性

K

线的价量分析,其周边

K

线的价量,包含其的周

K

、月

K

的价量关系,也一样值得我们去分析和思考。因为布局绝对不是一天两天,而是持续的一整段时间,在这段时间内,肯定会在盘面上留下蛛丝马迹。所以我们在第一个标志性

K

线的基础上,增加一个价量的因子,对其进行初步的确认。

在价量齐升的情况下,分析持仓量的增减情况,多空头席位的变化情况。

也是对行情起爆点的一个有利验证。

【技术突破】

有的人只要看到一根大幅拉涨的

K

线后,就简单的认为这就是行情的起爆点,这其实问题很大。我们此前也说过,在

Contango

结构下的套利,最简单的就是做期限套,只要

Full Carry

能够覆盖成本就可以无限的开仓,所以在

Contango

结构下,如果某一天商品价格大幅拉涨,也就意味着会有非常多的套利商介入其中,利用这跟标志性

K

线疯狂的开空单进行期现套利。所以在这种情况下,单纯的用一根标志性

K

线作为下单依据仅仅是不够的。

上面关于商品

Contango

结构下套利的问题,参照:

Contango

结构下商品的套利分析

如果我们在起爆点上面加上技术层面上的条件,我们就能对起爆点有着更深层次的认知,也能够抓住更为精确的起爆点。在此还是运用突破理论对行情起爆点做研究,如果在满足“标志性

K

线”的基础上,叠加第一因子——“价量”,再增加技术层面的突破,那就可以进一步确认起爆点的真实性。

前面我们说过,技术突破是一种结果类型理论。也就是它是象征着价格趋势是否能够按照既定的规则延续,如果突破,就代表着价格能够走上一个新的平台;如果形成了假突破,那么则意味着价格将会从哪来回到哪里去。这也就意味着,当我们看到一根标志性

K

线后,如果能够确认这根

K

线已经进行了平台上的突破,也就是说已经越过了这个平台上的压力位,那么就更加可以确认价格的单边趋势已经形成。当然,这跟

K

线不仅仅是指代日

K

线,像一些产业周期比较长的,往往需要用周

K

线甚至月

K

线去判断是否形成了平台上的突破。而一些产业周期相对较短的品种,往往日

K

线就能够进行判断。每个品种有着其不同的属性,这一点需要具体品种具体分析。

所以目前我们就已经上升到一个面的阶层了。标志性

K

线是一个点,标志性

K

线的价量关系是让它构成一条线,而在此基础上加上技术上的突破,就形成了一个二维的面。也就意味着行情起爆点越来越精确。

【期限结构】

当然,在利用“标志性

K

线

+

K

线价量关系

+

平台突破理论”对行情的进行判断的时候,已经能够过滤掉不少虚假信号,但依旧还是有问题。最大的问题就是“假突破”,

假突破怎么来的呢?从基本面分析来看,假突破来源于基本面条件并未成熟,或者是基本面的改善情况并没有预料之中的那么好。

基本面的改善是一个渐进的过程,然而价格的上涨可能是迅速的;如果商品价格走的太快,过于偏离基本面,那就会进入震荡行情;如果基本面的改善情况被证伪,那就形成了假突破。正如股票价格的上涨原因一样,没有公司盈利能力或估值的提升,股价和市值是不可能有很大的突破,尤其是在日益成熟的市场。期货市场也如此,如果供需两端或者成本端没有任何的变化,或者说变化很小,商品价格也不会有很大的变化。

究其根本,

期货市场基本面投机方式的逻辑就是:挖掘供需矛盾,论证矛盾的可持续性——中线交易;分析商品成本,长期价值投资——长线交易。

上述内容需要回到之前的一篇分析文章:

论期现关系与供应端矛盾

所以,我们在“标志性

K

线

+

价量关系

+

平台突破理论”再限定商品期限结构的转型,那就可以很好的过滤掉假突破的信号,

也就是我们已经形成了一种新的交易模式:标志性

K

线

+

K

线价量关系

+

平台突破理论

+

期限结构转型。

这种交易模式从单根标志性

K

线入手,这根

K

线可以是日

K

,也可以是周

K

,甚至可以是月

K

;用

K

线的价量关系去验证这跟

K

线是否具有研究价值,在对价量进行分析的时候,持仓量与成交量是必不可少的,同时也要对标志性

K

线周边的

K

线、包含这根标志性

K

线的周

K

线等继续探索;然后在观测其是否具有平台突破的倾向,是否到了平台的压力位,压力位已到,则更多的需要关注基本面的情况。

所以在前面都成立的情况下,

我们可以关注商品的期限结构情况,而商品的期限结构这个因素中,个人觉得最好是通过长时间的跟踪观测其边际变化情况。

边际结构的变化改良能否持续将意味着基本面的改良能否持续,这也是为什么我们要将

Contango

结构分为

Super Contango;Normal Contango;Flat Contango.

将

Backwardation

结构分为