2018

年

2

月

26

日

来源:中国旅游报

作者:何威

营改增对酒店税负的影响

2016

年

5

月

1

日,国家税务总局决定取消服务业营业税税种,改征增值税(以下简称营改增),增值税只对服务的增值部分纳税,减少了重复纳税的环节。营改增是党中央、国务院根据经济社会发展新形势,从深化改革的总体部署出发做出的重要决策,目的是加快财税体制改革、进一步减轻企业负税,调动各方积极性,促进服务业健康持续发展,促进产业和消费升级、培育新动能、深化供给侧结构性改革。

运行一年多来,笔者经过调研发现

“

营改增

”

确实减轻了企业税负

,旅游产业中的酒店企业已分享到这一政策红利。营改增对降低旅游酒店企业的成本和费用有积极的推动作用,对酒店业管理的变革也产生了积极影响。

2016

年

5

月

1

日前,酒店业缴纳营业税,

营业税税率为

含税

收入的

5%

,城建税

7%

,教育附加税

3%

,地方教育附加税

2%

,

合计为

5.6%

。

5

月

1

日后改为缴纳增值税,大多数酒店因年营业收入超过

500

万元,属于增值税一般纳税人,

销项税税率为

不含税

收入的

6%

,

同时可以对购进的货物进行进项抵扣

,抵扣的进项税率根据物品的类别及提供物品的供应商的资格不同而分别抵扣。如酒店用水的进项按

3%

抵扣,燃气和蒸汽在

2017

年

7

月

1

日前按

13%

抵扣,

7

月

1

日后改按

11%

进行抵扣。一般纳税人烟酒等按

17%

进行抵扣。也就是说,

单从税率上看税率略有提高

,但是由于

增加了进项税额可以抵扣的环节

,酒店在发生成本费用时产生的进项税可以和营业收入产生的销项税进行抵扣,就会使缴纳的增值税有所下降。

1

、酒店实证案例分析:

以合肥市某酒店为例,

2016

年

5

月至

12

月份税金数据见表

1

。从表

1

可以看出,

除刚刚实行营改增的

5

月份,酒店的实际税率超过营业税税率,达到

5.3%

,其他每个月均低于营业税税率,从

5

月至

12

月,税率基本上呈递减的趋势,直至稳定在不到

4%

的税率,

酒店

5

至

12

月的平均税率为

3.3%

,比交营业税时降低了

1.7%

,减轻税负

19.75

万元。

经过

2015

年

8

个月的摸索试行,经过税务局不断地普及相关业务知识,经过酒店财务部与采购部等各部门多次与供应商沟通,

2017

年

1

至

10

月,该酒店实际税率得到进一步降低,

平均税率为

2.89%

,比交营业税时降低了

2.11%

,减轻税负

30.3

万元。

从这一年多的数据来看,营改增后减轻了流通环节的重复交税,切实减少了企业的税赋负担。

2

、减负的原因分析:

营改增后,

企业的税赋得以减轻,主要是因为水、电、气、固定资产及购进的各项烟酒等原材料及物料用品的

进项均可以进行抵扣

,

酒店的销项税率为

6%

,换算后销项税率实际为含税营业额的

5.66%

,仅比之前的营业税率提高了

0.66%

,按

100

万元营业额计算,只需要进项抵扣掉

0.66

万元,即可以与之前的营业税税率保持一致。

按电费

17%

的进项计算,只需实际使用电费

3.88

万元即可以将酒店应交增值税率降低至

5%

,酒店

2016

年

6

至

12

月月均电费为

5.6

万元。除电费外,加上水、蒸汽、燃气及烟酒等各项的抵扣,远超

0.66%

计算的金额,因此实际税赋得到了降低。

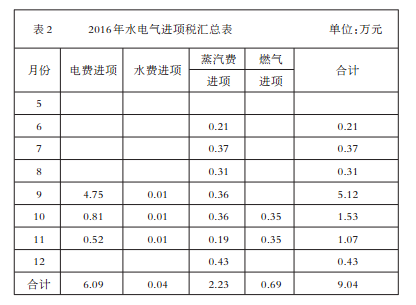

2016

年

5

至

12

月水电气进项共

9.04

万元,月均

1.13

万元,远超

0.66

万元,虽然酒店营业额月均超过

100

万元,但加上其他的各项抵扣,已经足以将增值税税率降低至

5%

以下(见表

2

)。

由表

2

可以看出,

2016

年

5

月份之所以税率比营业税率偏高,是因为当月刚刚实行营改增,水电气及其他各项的增值税专票没有及时取得,造成税率偏高;因为

7

至

8

月的电费专票在

9

月份取得,故

9

月电费进项可抵扣金额达到

4.75

万元,酒店当月因进项比销项金额大,在抵扣掉销项后,还有结余留待以后月份抵扣,所以

9

月份没有缴纳增值税,

10

月份因为有

9

月留抵的进项税额,增值税缴纳金额为

2.09

万元,实际税率仅

1.5%

。

1

、营改增对酒店的会计核算有较大的影响。

营改增之前营业税不存在销项税与进项税等,账务处理比较简单和直观,现金流动直接作为收入入账,相应的成本核算也不需涉及税金问题。

但在营改增背景下,

酒店入账原则与方法发生了较大的变化,需要根据一定的税率扣除销项税,而成本计算也变得更加复杂,需要融入进项税相关内容。

与此同时,销项税税额与进项税税额需要通过

“

应交税金

”

科目开展计算,当期的应纳税额=当期的销项税税额-进项税额。相比营业税核算背景下税收能够直接通过收入额计算。可见从会计核算层面上看,当营业税改为增值税后,其相关的收入、成本、费用、税金核算也都呈现出较大的变化。

2

、营改增对酒店的三大报表,即利润表、资产负债表、现金流量表也会直接产生影响。

首先,

酒店的营业收入从含有营业税价变为不含增值税价,这样就会因为营业税的取消而使得与其相当的附加科目金额降低,进而增加了酒店的经营利润

。还有,

因为固定资产的入账价值减少,使酒店财务在提取折旧以及累计摊销的额度也在减少,这样也会增加酒店的利润总额。

其次,还是从固定资产角度来看,对酒店来讲固定资产是最为重要的资产,固定资产价值的变动也会引起酒店资产负债表和相关层面的变化。营改增之前,固定资产入账价值都是含有营业税的买入价,但是在营改增之后,固定资产的入账价值都是不含增值税的,而购入时的进项税也可以与销项税进行抵扣,

从应交税费的角度看,这样会在一定程度上降低酒店应交税费的期末余额。

最后,营改增后,酒店税负有所降低,无形中会增加酒店的经济效益,加之酒店在支出各项成本费用时产生的进项税额能够抵扣,使酒店能够有足够的资金增加投资,进一步增加了现金流动,从而实现良性循环发展。

对于酒店而言,要求供应商开具增值税专用发票,直接关系到进项税抵扣,影响着酒店税率,对酒店降低成本、增加效益息息相关。

因此,加强对供应商索要专票成了酒店管理中的一个重要环节,

但实际上进项税发票的取得有些时候是有一定难度的:

1

、部分农产品销售商无法提供专票

根据国家财政部、国家税务总局联合发布的《关于免征部分鲜活肉蛋产品流通环节增值税政策的通知》规定,对从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品免征增值税。也就是说,从事农产品批发和零售的纳税人在销售本通知中规定的鲜活肉产品时,免征增值税。农产品批发地批发、超市及社区菜市场零售均属于免税环节。

酒店因为有餐厅,大量需要蔬菜及肉类,但因为从事蔬菜鲜活肉蛋产品销售的供货商免征增值税,供应商无法开具增值税专票,酒店就没有可以抵扣的进项金额。

以某酒店为例,

2017

年

1

至

10

月,酒店月均使用蔬菜类约

6

万元,使用新鲜及冷冻的牛、羊、猪肉及禽类约

13

万元,使用蛋类约

1

万元,合计约

20

万元,即使按

3%

进行抵扣,每月也可抵扣

0.6

万元,若按

11%

计算,每月可抵扣

2.2

万元,而目前因不能给酒店提供完整足额的进项抵扣,此项税负转嫁给酒店,对酒店的税率调整产生了比较大的影响。

2

、部分货物供货商不愿开具专票

因为开普票对于小规模纳税人来说可以不交增值税,而一旦到税务局代开专票,不仅要提供供货合同等相关资料,还要在开票现场缴纳

3%

的税金,供货商一方面觉得开专票程序复杂,另一方面也不愿意承担这部分税金,

如果酒店坚持要求开具增值税专票,对方就会要求将税金计入进货成本,将这部分税金实际转嫁给了酒店,从而增加了酒店的进货成本,虽然表面上取得专票可以进行抵扣,但没有实际意义。

在

2017

年

7

月

1

日之后,税务部门要求增值税专票提供物品明细

,这对于酒店业来说又是一个挑战,酒店所用的物品种类虽繁多,但每种量都不大,按月结算时如果列明细,需要列好几张纸。对于小规模纳税人来说,这种需要提供明细的精细操作是一件难度较高的工作,

更为他们不愿开具专票提供了理由

。

营改增之后,由于发票种类的变化,对发票管理也提出了新的要求。在营业税税制下,酒店只需要开具服务业的专用发票就可以了,而营改增后酒店作为一般纳税人而言,则分为专用发票和普通发票。

如酒店既有餐饮也有客房,为方便住店客人,在入住时可以将餐饮的消费挂入房间账,

但在结算时,餐饮发票不能开具专票,住宿发票可以开具专票,这就增加了前台人员的操作难度,延长了客人了等待时间。

因为增值税发票的特殊性,酒店在开具时会像对待现金一样严格管理,若出现差错要承担法律风险。

另外,在实际运营中不少酒店还会遇到一个问题,就是酒店销售自己的会员卡时,按规定是企业收到预收资金,不缴纳增值税,可以开具增值税普票,不得开具专票,但会员卡本身是为了方便客人,可在餐饮、客房及酒店其他消费区通用,

但客人在住宿消费时就无法再取得专票。

营改增对酒店采购的影响

酒店采购品类较多,为了满足品牌标准与客户的需求,对于开业年限较长的酒店,合作供应商达到数十家并不稀奇。但也有不少供应商并不具备开具增值税发票的资格。近些年兴起的网购风潮,一定程度上也成为酒店采购不可或缺的部分。

淘宝网购,不要说是增值税发票,就连普通发票都很难获得。

但由于网购的透明价格,酒店获得了比实体店偏低的同样质量的商品。税改后,这部分供应商或许很难再与酒店合作,一些供应商因无法提供增值税发票,也不得不选择退出。随之而来的是一批规模较大、具有增值税一般纳税人资格的品牌供应商。

但是面对这些大供应商,酒店的议价能力会进一步削弱。

再加上增值税是价外税,供应商必将税负转嫁给酒店,直接导致采购价格上升,对酒店的采购产生了一定影响。

酒店必须在价格与进项税抵扣获得的抵税效应上做出艰难的抉择。