对话框回复「内训」,送你一份顶尖私募内训笔记

这个周末上交所5月份的一篇报告突然就火了,该研报统计发现,浙江是A股民营资本系族第一大省份,至少包括复星系、万向系、横店系等。接近90%的民营资本系族发生过至少一次并购活动,其中银亿系最多,其次为海航系和复星系。

来源:华尔街见闻(ID:wallstreetcn)。更多精彩资讯请登陆wallstreetcn.com,或下载华尔街见闻APP。

在这篇名为《A股资本系族:现状与思考》的研究报告中,上交所资本市场研究所研究人员邢立全将两家及以上的上市公司被同一实际控制人控股或实际控制的现象定义为“资本系族”,并以此对深沪两市的资本系族现状、特点,以及民营资本系族的资本运作进行分析。

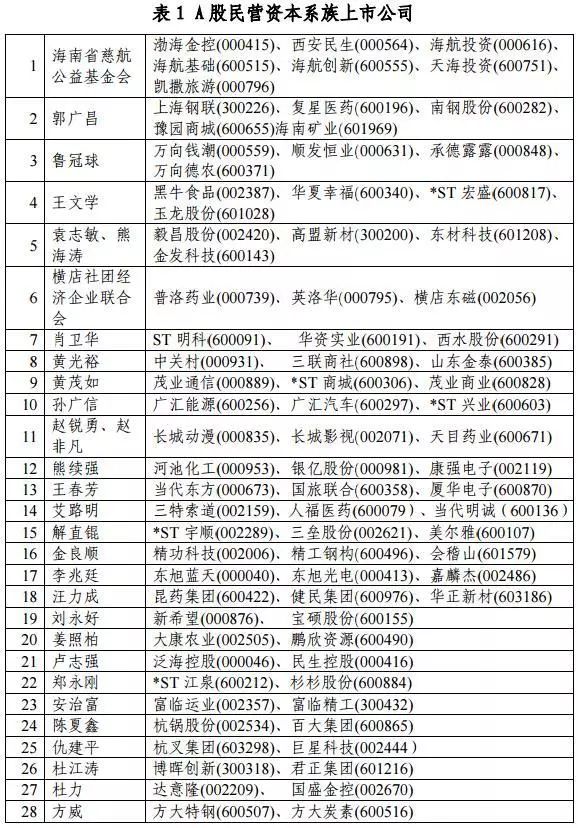

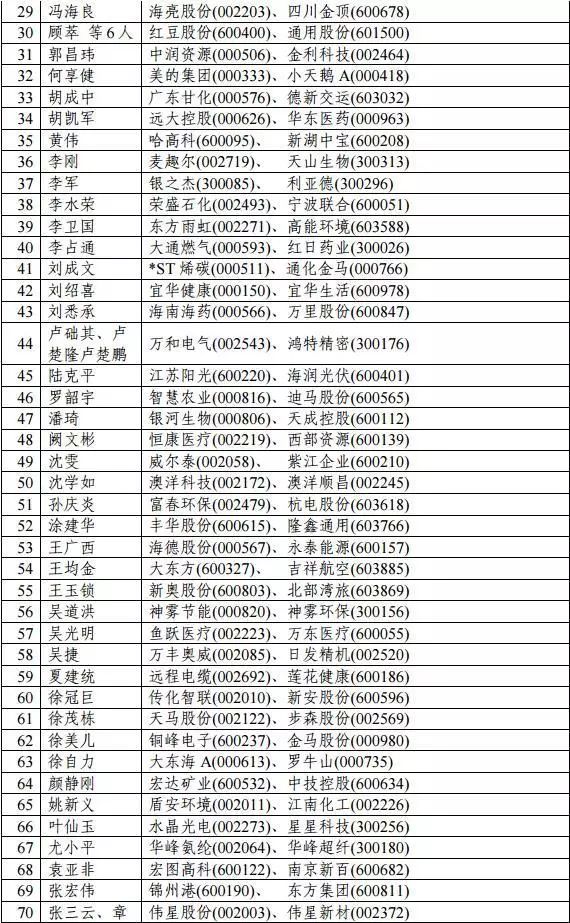

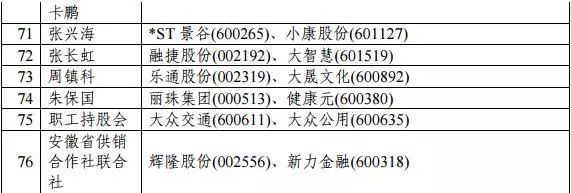

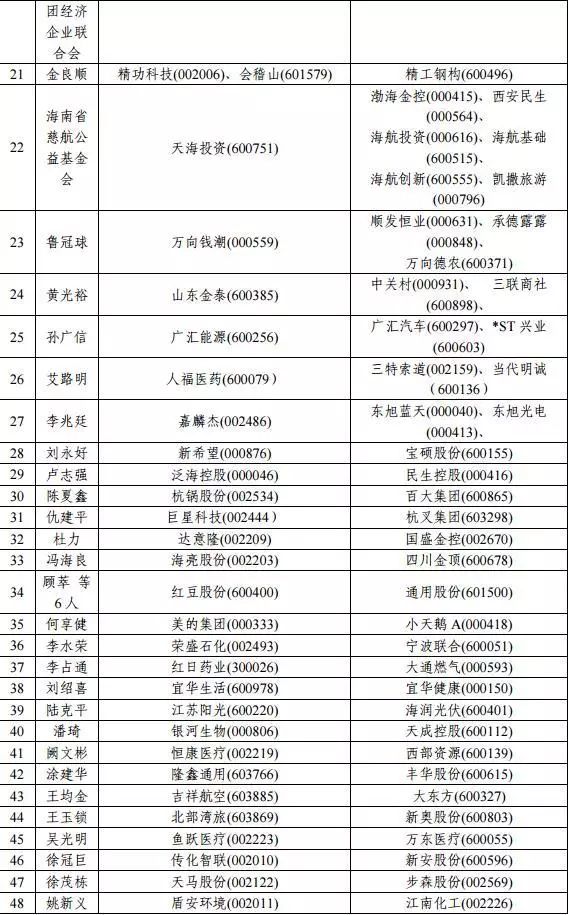

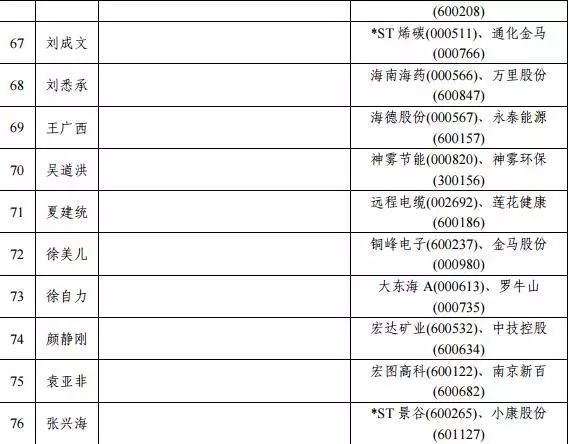

统计发现,截止2017年2月7日,深沪两市共有各类资本系族178个,涉及上市公司1045 家,占同期A 股上市公司总数的33.8%。其中, 国有控股的资本系族101 个,涉及上市公司866家,大部分为国务院国资委和地方国资委控股;民营控股的资本系族76个,涉及上市公司179 家,家族控股占绝大多数,少数由集体企业或职工持股会等实体控股。

若按实际控制人籍贯划分,浙江是A股民营资本系族第一大省份,至少包括复星系(郭广昌)、万向系(鲁冠球)、横店系(横店社团经济企业联合会)、精功系(金良顺)、杉杉系(郑永刚)、银亿系(熊续强)、长城系(赵锐勇)等民营资本系族。国美系(黄光裕)、茂业系(黄茂如)以及袁志敏家族则来自广东省。

研究发现,A 股民营资本系族的套利路径,归根结底即为低买高卖,一方面通过资产低买高卖寻求溢价,将自身培育或收购的资产包装注入上市公司,以达到财富增值的目的,系族内几个上市平台之间,通过实际控制人的资产腾挪,也可以达到协同共赢的目的;另一方面通过定增等运作,低价获得系内上市公司的增发股票,待锁定期满以及股价升值获得资本增值。

本报告梳理的76个民营资本系族中,有68个系族内上市公司发生过至少一次并购活动,占比接近90%。其中,熊续强家族控制的银亿系内上市公司并购次数最多,三年内完成了14 次并购交易;其次为海航系和复星系,近三年内分别完成了13 次和12 次并购交易。本报告统计还发现,近三年来,179 家民营资本系族上市公司共完成262 次并购重组,合计金额约4142 亿元人民币。

经华尔街见闻查证,这篇研报于今年5月5日首发于上交所官网,以下为报告全文:

《A 股资本系族:现状与思考》

来源:上海证券交易所,作者:邢立全,上交所资本市场研究所研究人员。*文章仅反映作者研究和学术观点,不代表见闻立场,不构成投资建议。

“资本系族”的说法源自于财经媒体对“一控多”1现象的关注。在我国资本市场上,资本系族自1999 年之后开始出现,现已成为A 股市场的普遍现象。近年来,我国宏观经济的新发展、A 股市场持续扩容以及并购重组的持续高涨, 催生出更多的资本系族。资本系族给国民经济和资本市场的发展做出了重要贡献,但也潜藏着诸多问题和风险。近年来, 随着证券监管及社会舆论监督的强化,资本系族再度引起多方关注。鉴于此,本报告对当前A 股市场上的资本系族进行梳理研究并提出监管思考。

一、A股资本系族现状

本报告将两家及以上的上市公司被同一实际控制人控股或实际控制的现象定义为“资本系族”,并以拥有两家及以上A 股上市公司作为建“系”标尺,统计发现,截止2017 年2 月7 日,深沪两市共有各类资本系族178 个,涉及上市公司1045 家,占同期A 股上市公司总数的33.8%。其中, 国有控股的资本系族101 个,涉及上市公司866家,大部分为国务院国资委和地方国资委控股;民营控股的资本系族76个,涉及上市公司179 家,家族控股占绝大多数,少数由集体企业或职工持股会等实体控股。以最新收盘价计算,上述民营资本系族上市公司总市值约为2.68 万亿元,占沪深两市总市值的比例约为4.8%。

统计截止日期:2017年2月7日

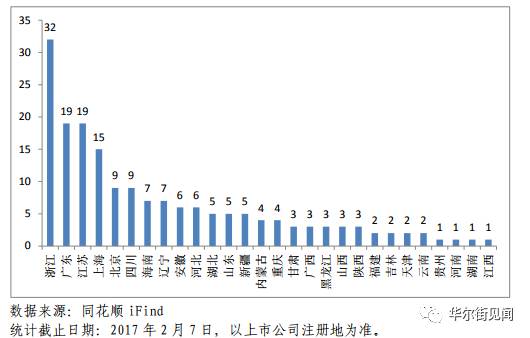

民营系族多分布于长三角和珠三角

从图1中可以看出,A股民营资本系族上市公司主要分布于浙江、广东、江苏、上海、北京和四川等省市,共有103 家,占比接近60%,其中浙江有32 家,占比约为18%。若按实际控制人籍贯划分,浙江是A 民营资本系族第一大省份,至少包括复星系(郭广昌)、万向系(鲁冠球)、横店系(横店社团经济企业联合会)、精功系(金良顺)、杉杉系(郑永刚)、银亿系(熊续强)、长城系(赵锐勇)等民营资本系族。国美系(黄光裕)、茂业系(黄茂如)以及袁志敏家族则来自广东省。

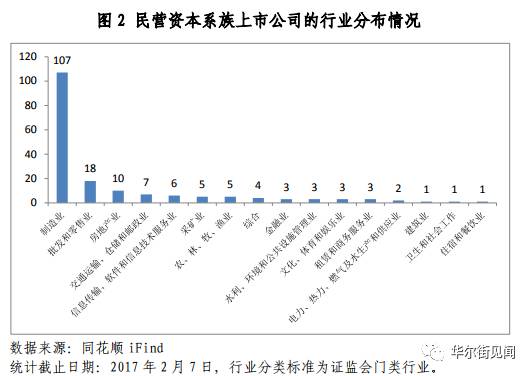

民营系族多集中于制造业

从图2中可以看出,民营资本系族上市公司主要分布于制造业,占比接近60%,其次为批发和零售业、房地产业、 交通运输、仓储和邮政业,合计占比约为20%。

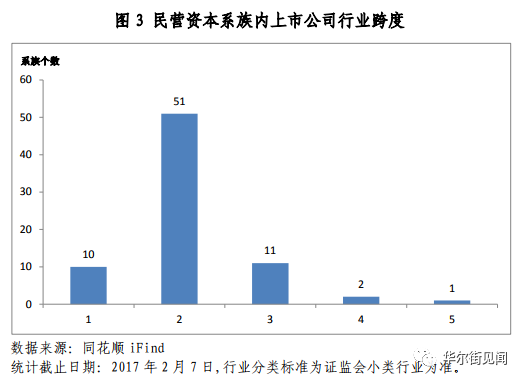

民营系族大多横跨两个行业

从图3 中可以看到,76 个民营资本系族中,有10 个系族的上市公司属于同一行业,51 个系族的上市公司分属于两个行业,11 个系族的上市公司分属于3 个行业,2 个系族的上市公司分属于4 个行业,1 个系族(海航公益基金)的上市公司分布于5 个行业。

民营系族上市公司规模大于非系族上市公司

从表2中可以看到,民营资本系族上市公司的总资产均值、资产负债率均值以及市值均值都显著高于非系族上市公司。比如,本报告统计的179家民营系族上市公司和1808家非系族上市公司,总资产均值分别为154亿元和53亿元, 前者显著高于后者(T 值为4.81)。

初始实际控制人占比近半

通过资本运作和扩张并进而控制多个上市公司,组成关联的、金字塔形状的资本系族,是一些企业集团快速成长的重要途径。从表3 中可以看到,本报告梳理的76个民营资本系族中,有51 个系族的实际控制人为系族内至少一家上市公司的初始实际控制人,其中有18 个系族的实际控制人是系族内所有上市公司初始实际控制人。其余25 个系族则完全通过股份受让、并购重组等方式获得系族内上市公司控制权。

统计截止日期:2017年2月7日

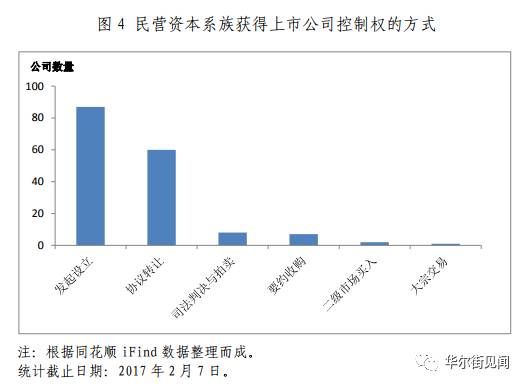

后晋控制权以协议转让为主

从图4 中可以看到,民营资本系族实际控制人取得系族内上市公司控制权的方式主要有发起设立、协议转让、司法判决与拍卖、要约收购、二级市场买入和大宗交易等。本报告梳理的76 个民营资本系族控制的179 家上市公司中,以发起设立和协议转让方式获得控制权的分别为87家和60家, 合计占比高达82.1%。

民营系族上市公司两权分离度较高

资本系族上市公司普遍采用金字塔式控制,即最终控制人通过控制中间层公司法人的形式,以金字塔结构来间接对上市公司进行控制。金字塔式结构的具体形式,是最终控制人首先控股一家或多家公司,然后再由这家或多家公司控制另外的公司,通过层层控股实现对目标上市公司的最终控制。

本报告梳理的178 个资本系族中,最终控制人与上市公司之间至少有一个中间层级,一般为两到三个层级,少数系族的中间控制层级达4层。民营资本系族的中间层级普遍较多, 国有资本系族中,各级国资委与上市公司之间也存在中间层级,但与民营资本系族相比,中间层级相对较少。

多重持股是金字塔式结构中较复杂的一种形式。部分资本系族存在多重持股现象,即最终控制人通过控股多家公司,再由多家公司同时持股控制上市公司。 金字塔式结构控制导致了对上市公司控制权与现金流权的分离。控制权是指控股股东利用其投票权对公司重大事项的表决权,现金流权是指控股股东按实际投入公司的资金占总投资额的比例所享有的剩余索取权。以控制权比例与所有权比例之间的差异值作为实际控制人的“两权分离度”指标,本报告采用的两权分离度指标计算公式为:

两权分离度=((控制权-现金流权)/现金流权)*100%。

当两权分离度等于0 时,表示控制权与现金流权相等;

当两权分离度大于0时,则表示这两种权利的分离,即控股股东可以利用较少的现金流权,实现对公司决策的较大表决权。

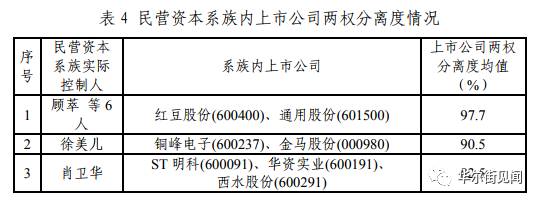

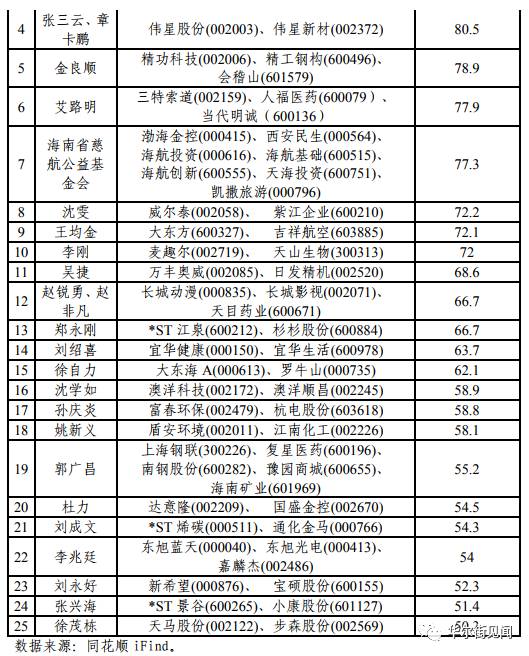

从表4中可以看到,本报告所梳理的76个民营资本系族中,有25 个系族内上市公司两权分离度均值超过50%, 占比约为33%;在179 家民营资本系族控制的上市公司中, 有62 家上市公司的两权分离度高于50%。

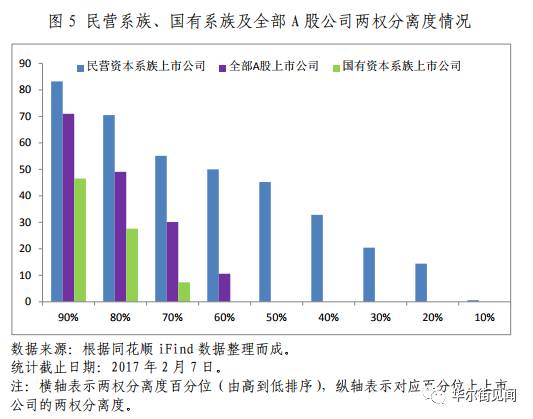

民营资本系族上市公司的两权分离度普遍高于非资本系族上市公司。从上市公司两权分离度各百分位数据情况(图5)来看,民营资本系族上市公司在各个百分位上的两权分离度均高于整个A 股上市公司,而国有资本系族上市公司在各个百分位上的两权分离度则均低于整个A 股上市公司。

二、民营资本系族的资本运作分析

A 股民营资本系族的发展映射出我国产业及金融格局的演化。民营资本系族的发展壮大,得益于A 股资本市场的持续扩容,是中国企业产业多元化的结果,也是经济结构转型的缩影。传统资本系族的原始积累多始于制造业,如万向系发端于传统制造业,逐渐打造成产业系族。与传统产业资本不同,近年来发展壮大的新兴资本则更倾向于通过并购重组快速搭建资本系族。当前资本系族的资本运作与“德隆系” 时代基本相似,即以金融手段撬动产业整合,但其产业整合的范围已从境内拓展至全球,从一二级市场套利升级为跨境估值套利。

上市公司平台是民营系族的核心构架,是实现系族内外资金融通的主渠道。民营系族企业获得上市公司控制权、构建系族一个重要目的是以金融手段进行产业整合,从资源流动中谋取高额收益。A 股民营资本系族的套利路径,归根结底即为低买高卖,一方面通过资产低买高卖寻求溢价,将自身培育或收购的资产包装注入上市公司,以达到财富增值的目的,系族内几个上市平台之间,通过实际控制人的资产腾挪,也可以达到协同共赢的目的;另一方面通过定增等运作,低价获得系内上市公司的增发股票,待锁定期满以及股价升值获得资本增值。

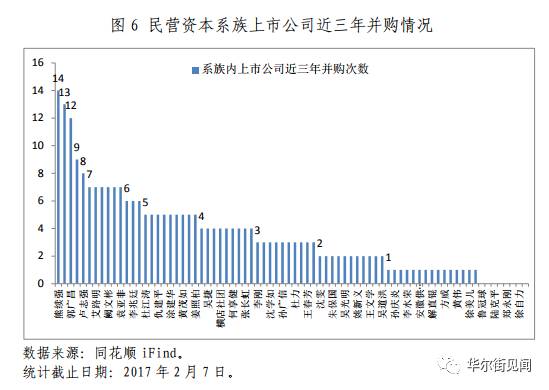

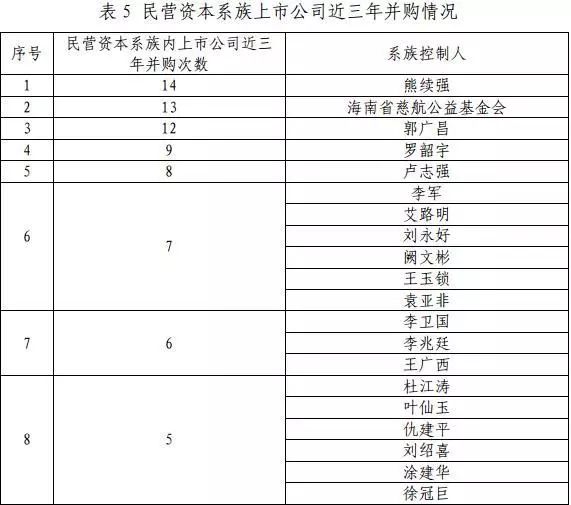

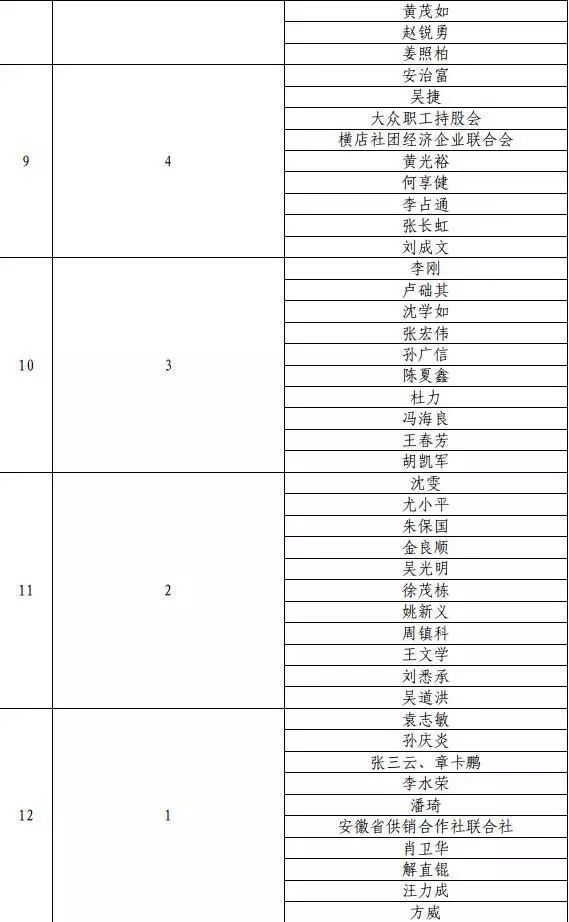

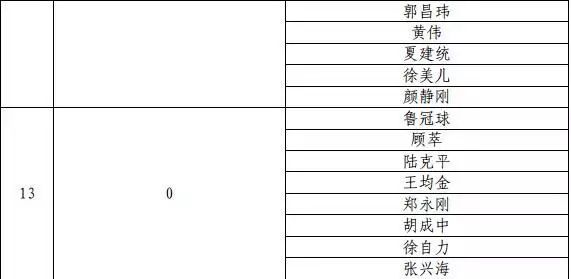

从图6和表5中可以看到,本报告梳理的76个民营资本系族中,有68个系族内上市公司发生过至少一次并购活动,占比接近90%。其中,熊续强家族控制的银亿系内上市公司并购次数最多,三年内完成了14 次并购交易;其次为海航系和复星系,近三年内分别完成了13 次和12 次并购交易。本报告统计还发现,近三年来,179 家民营资本系族上市公司共完成262 次并购重组,合计金额约4142 亿元人民币。

统计截止日期:2017年2月7日

以长城系为例。2014年初,赵锐勇旗下核心资产长城影视借壳江苏宏宝上市,获得第一个上市公司平台,随后收购东方龙辉、诸暨长城影视、微距广告、玖明广告和浙江中影控等公司股权;2014年7月,长城集团通过收购四川圣达原控股股东所持股份,并将其更名为长城动漫,获得第二个上市公司平台,以现金形式购买杭州长城、宏梦卡通、东方国龙、新娱兄弟、滁州创意园等七家公司股权,同时募集配套资金不超过21.34 亿元;2015 年,长城集团收购天目药业控股权,获得第三个上市公司平台。

再以银亿系为例。2012 年,熊续强将房地产业务置入ST兰光,完成借壳上市,并将其更名为银亿股份,并于2014年至2016 年间完成14 笔收购,获得宁波昊圣、恒瑞置业、 济州悦海堂、南京润昇咨询、富田置业、慈溪恒康投、绍兴盛创投资、添泰置业等公司控股权;2014 年3 月,熊续强旗下的银亿控股通过收购控制了康强电子19.72%股权,并通过持续增持,获得康强电子控制权;2016 年4 月,银亿系又出资8.5 亿元获得河池化工控制权。

厦门当代系也是通过买壳快速构建而成。2010年,厦门当代集团以6474.5 万元收购*ST 大水29.99%股权,成为控股股东,并将其更名为当代东方;2014 年,当代集团以2.9 亿元代价成为国旅联合第一大股东。2016 年3 月,王春芳获得通过受让国有股份获得厦华电子控制权。

华夏系的资本扩张路径也与上述三例相似。2009 年,王文学从台商陈和贵手中买下了*ST 国祥;2011年,华夏幸福在A 股借壳上市;2015 年11 月,王文学通过“受让股权+ 受托行使股份表决权”方式成为黑牛食品实际控制人;2016 年7 月,王文学又以“受让股份+受托行使股份表决权”方式获得玉龙股份的控制权。

除了控股上市公司平台,中植系、复星系、明天系、宝能系等资本系族还通过股份受让成为多家A股上市公司的二股东,循序向上市公司引入资金及产业,甚至主导其产业转型。

以肖建华的明天系为例,其已构建涵盖证券、银行、保险、信托、期货、PE、基金等牌照的完整的金融产业链, 可以进行多种形式的资本运作。

再以中植系为例,中融信托及恒天财富、新湖财富等多家第三方理财机构是其核心金融平台,借助这些通道获得巨量资金后,中植系不断收购标的资产,随后参与上市公司资本运作获得股权或现金,再通过中融信托等渠道筹措资金继续并购资产。杉杉、复星等民营系族已经培育起包括银行、保险、PE 在内的金融图谱,以金融的力量整合发展实业,完成产融结合。

2014 年2 月,杉杉控股成立上海坤为地投资控股公司,建立投行团队,开展战略投资、收购兼并,以及整合上市公司、注入优质资源等业务。平台成立后,先后参与多家上市公司产业整合。其中, 艾迪西置入作价169 亿元的申通快递,完成借壳上市后,杉杉系实现卖壳退出;*ST 江泉拟作价22 亿元收购锂电池供应商瑞福锂业100%股权,重组完成后,杉杉系仍保留控股地位。2015 年,杉杉系将中科英华(现名诺德股份)控制权让与邦民创业及其一致行动人。

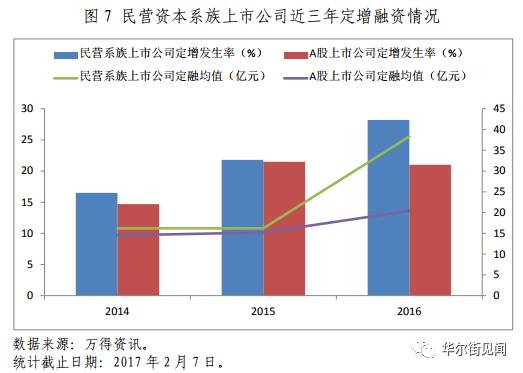

民营资本系族上市公司定增发生率及融资均值高于A股市场整体水平。从图7 中可以看到,近三年来,民营资本系族上市公司进行定增增发的概率以及每笔定增的融资额均值均高于A 股上市公司整体情况。

三、监管思考

在我国资本市场上,民营资本系族往往与过度融资、恶意圈钱、市场操纵、损害中小投资者利益等问题紧密联系。 由于经营和治理问题而使资本系族集团成员企业陷入困境甚至破产的案例时有发生,部分资本系族企业1的连锁式溃败对资本市场造成了严重的负面效果。在2016 年下发的问询函中,交易所已经开始针对相关公司与其幕后资本系的关联性进行直接发问,取得了初步成效。

大型资本系族在微观层面的失败,不但会给相关投资者带来巨大损失,也会给宏观经济社会带来严重后果。鉴于此, 本报告认为,针对民营资本系族上市公司,应当探索建立更有针对性的综合监管体系。一是设计监管指标,监控资本系族上市公司风险;二是强化对资本系族上市公司的信息披露监管;三是探索对资本系族上市公司的其他监管措施;四是与其他监管机构建立合作监管机制;五是发挥外部监管力量对资本系族上市公司的监督作用。

设计监管指标,监控资本系族上市公司风险。针对资本系族上市公司的监管,重在监控。因此,在划分监管责任的基础上,应设计系列监管指标,实施动态监管。通过对部分典型案例的深入分析发现,民营资本系族的风险点主要来自三个方面:一是实际控制人利用非公平关联交易掏空上市公司;二是操纵股价;三是资金链断裂风险。其中,资金链断裂风险最为严重,有可能引起连锁反应。监管指标应充分防范这三方面风险。

强化对资本系族上市公司的信息披露监管。《证券法》与《上市公司收购管理办法》中,均强化了对上市公司股东与实际控制人的信息披露义务和责任。对资本系族上市公司而言,强化信息披露,应该成为对其的主要监管手段之一。实践中交易所需要特别关注民营资本系族上市公司最终控制人的披露情况。

探索对资本系族上市公司的其他监管措施。从系族企业的监管对象来说,应将对民营资本系族上市公司列为重点监管对象。在一定的范围内,探索对民营资本系族上市公司实行有一定差别的配套监管措施。

与其他监管机构建立合作监管机制。资本系族上市公司的潜在问题之一,就是最终控制人或者控股股东利用上市公司进行违规融资,包括违规担保等方式。针对民营系族上市公司的违规融资,可探索与银监会建立协作监管机制;对旗下拥有大量金融机构的资本系族,即“类金融控股集团”,更加需要与银监会联合监管。

发挥外部监管力量对资本系族上市公司的监督作用。一是充分发挥财经媒体对资本系族上市公司的监督作用。由于财经媒体可披露大量的非法定披露信息,因此对于提高系族企业的透明度、发挥舆论监督作用非常重要。二是发挥中介机构的监督作用,包括会计师、律师、信用评级机构和证券分析师等的作用,会计师、律师、信用评级机构在监督资本系族上市公司履行信息披露义务与责任中发挥着重要作用。

广告