对于影子银行,一直没有一个统一明确的定义,所以在谈到影子银行的时候,才有了影子银行既是“资金脱实向虚的罪魁祸首”(《人民日报》评论,2018年1月18日),又是“重大金融风险隐患”(中国人民银行金融研究所所长孙国峰,2018年7月8日),还是“金融市场的必要补充”(中国人民银行行长易纲,2018年12月13日)。”或许并不是官方表态前后不一,而是各自指代的影子银行存在些许内涵和外延上的差异。什么是影子银行,广义地讲,就是“不是银行却干着银行的事”。在本文中,我们对影子银行采用一个相对狭义的定义,即“以资管之名行资金池之实”,或许该定义并不完备,只希望能以最简练的语言捕捉多数影子银行最显著的特征。还有一个概念叫“银行的影子”,特指银行表内资金进行的投资,记在投资相关科目中。在银行的资产负债表中,这些投资资产占据了举足轻重的地位,规模甚至超过了贷款。

我们常说的“资产管理”(以下简称“资管”)是什么?资管是“受人之托,代客理财”,资管的法律关系是信托关系或者委托代理关系,投资获得的超额收益归委托人或受益人享有,投资的风险也由其自行承担。资产的受托管理人只收取管理费,有尽职管理的义务,没有刚性兑付的义务,所以监管对资管机构没有资本金的严苛要求。

资金池是什么?资金池是间接融资的主要特征,有类似于银行表内这样的运作模式。银行与储户之间的关系,是债权债务关系,银行有义务保本保息,存款本金和利息是它的应偿之债。同时,银行投资的底层资产与储户是隔离的,储户资金并不与底层资产一一对应,资金池的资金都是混同操作。机构在拿走超额收益的同时也要承担底层资产的风险,这种模式必须对资本金有持续的严苛要求,否则,很容易滑入庞氏骗局的深渊。

做资管很“没劲”,一是费事,对投研能力要求很高,投资业绩要至少不低于市场平均水平对客户才有吸引力,才会有持续的资金流入,才能做出规模,达到盈亏平衡点。二是伤神,资管产品需要时时反映净值,单单公布业绩,一旦不及客户预期,客户就会用脚投票。三是不讨好,超额收益归客户,资产管理机构只收取有限的管理费,激励就没那么到位。

做资金池很“带劲”,一是募资端相对容易,凭借雄厚的资本金撑腰,是有底气去承诺刚兑或者暗示刚兑的,客户不用去纠结资金安全性,机构大而不能倒且收益颇高,产品自然受欢迎。二是进行声誉风险管控和流动性风险管控的难度相对较小,可以说,资金池是不到“末日”不审判,除非清盘,否则即便底层资产出了些问题,也还能继续滚着走,有充足的时间去消化。三是超额收益归自己,缴足储户的,余粮归自己,做得好,得的多,激励更强。

既然资金池这么好,那为什么机构们不干脆都去做资金池呢?不是机构们不想做,而是资金池对资本金的要求极为严苛,门槛高,监管机构不让做。银行三天两头搞定增

、

发行二级资本债

、

永续债,就是对资本金的持续高要求所致。为什么说影子银行是重大金融风险隐患?除了助长许多限制性行业获取资金,脱离监管视线,还有一个重要的潜在风险就是“以资管之名行资金池之实”。两头好处都占,借资管之名是为了完全躲避或者弱化监管对于资本金的要求,行资金池之实也就享有了负债端的便利,清盘前可慢慢消化损失的便利,以及超额激励。当然,风险是有的,一旦亏损击破孱弱的资本金或利润留存,就可能沦为旁氏骗局,影响金融稳定。

银行资管,年方二八(2004-2019年),但已然成为影子银行中的执牛耳者。2017年,银行理财余额已达29.54万亿,其中,非保本理财22.17万亿。其他资管机构在负债端的募资能力本来就不如银行,对于资金池模式很是艳羡。基本为主动管理的信托公司融资类信托4.43万亿,券商集合资管2.11万亿,以及保险公司(资产16.94万亿,其中,理财型保险占比很大)发行的

、

更像是资管的理财型保险(投连险、万能险、分红险等),若都要由发行机构刚兑,则都是影子银行。

有必要先理清几个概念,其一,信托、券商资管计划具备两面性,当它们以单一资金信托或定向资管的面目出现,作为银行理财或银行自营资金的通道时,就只是影子银行的刀(SPV)或“银行的影子”的刀(SPV),并不是本文所谓的影子银行,只有其“以资管之名行资金池之实”的主动管理产品才是影子银行,这样区分也避免了重复计算的问题。委托贷款也曾经担任过银行理财的刀(SPV)和银行自营投资的刀(SPV),但在银监发〔2018〕2号文对委托贷款进行规范,且存续委托贷款通道业务陆续自然到期之后,委托贷款就和影子银行没有瓜葛了。

其二,信托

、

理财型保险非常特殊。信托毫无疑问应该是资管行业,然而,因为实质刚兑,目前的信托似乎更像是“仅针对高净值人群的特殊银行”。银保监也要求,理财型保险需有保单

利益演示,同时需在醒目处声明,利益演示基于公司的精算及其他假设,

实际投资收益可能出现负值,也就是说,非保本浮动收益,给人的感觉是资管属性。但在目前的市场环境下,利益演示就像是预期收益或业绩基准,承诺的收益率几无落空。理财型保险的保险属性和理财属性并非不可分割,国内的保险深度和保险密度仍然很低,老百姓的保险意识和保险意愿并不强,它更像是为了促进保险行业的发展,给予了保险公司一块仿佛是资管又好像是银行的牌照。“资金池”的负债优势体现了出来,以中国平安为例,2017年资产6.49万亿,占保险业总资产的38.7%,在其当年获得的规模保费中,理财型保险占比为60.5%。可见,保险业快速发展,理财型保险功不可没。保险资金相比其他各路资金而言拥有更为广泛的可投资范围,使其成为金融资本中的另类,仅凭16.94万亿的身躯,不但能俘获银行业(资产规模245.78万亿)巨象,还能搅动资本市场,上演大卫斩杀巨人歌利亚之壮举。有没有金融隐患,资本金的真实性很关键。

对信托的净资本管理,以及对保险(包括理财型保险)的偿付能力监管,本质上还是按照监管资金池的思路在进行。也许,监管按照资金池的思路来监管它们,本意是控制他们无限制地发展,但由于有了资本金要求,又似乎是在默许信托、理财型保险实质刚兑。虽然留了些资本金,但有没有风险,或者说是否为抵御风险

、

吸收损失做足了准备,就得看对信托的净资本管理

、

对保险的偿付能力监管相比于对银行的资本管理,放到同一框架下做对比,有没有削弱。相比于信托、理财型保险还有那么一点对资本金的要求,银行理财若是“以资管之名行资金池之实”,再游离于监管之外,就近乎于裸奔了。

《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”)给了影子银行,尤其是银行理财两个选择,即要么回表,补足资本金并持续满足监管对于资本充足率的要求;要么出表,收益与风险完全转移,在没有刚兑的前提下,让投资者自己去判断,是否认同资管机构的投资哲学和投资能力。如果说银行业金融机构手握245.78万亿资产,是个标准的富豪,那么,银行理财就是个标准的富二代。随着2021年初,银行资管18岁成人礼的到来,假如和老爹断绝了关系,没有了老爹撑腰,还能不能继续做那个万人迷呢?

2004

年,光大银行推出的“阳光理财B计划”,被认为是国内第一款人民币理财产品,我国的银行理财也被认为是从那一年起步。在经历了2004-2007年4年发展之后,全国银行理财余额也只有0.53万亿,仅相当于当年金融机构各项存款余额的1.4%,根本不值一提。那个时候,估计没有人会想到,日后,它会是监管口中“坏并必要着”的存在,成为一个关乎动能转换

和

金融稳定的潜在问题。

2008-2015

年,银行理财迎来了历史机遇期(见图1),各年均录得高增长,增速最慢的一年都有43.8%。其中,2014年净增4.81万亿,当年的金融机构存款净增量也才9.48万亿,二者之比达到50.7%,为历年最高,资金分流效应明显;2015年,银行理财净增8.48万亿,净增额达到历年巅峰。

当人们觉得银行理财会就此拾级而上,平步青云之时,却画风突变。2016年,理财余额仅增长23.6%,增速上基本是腰斩;2017年更是夸张,仅微增1.7%,首次低于金融机构存款增速,几乎是裹足不前。银行资管,为什么出人意料地增长失速,是命中注定(先天不足),还是时运不济(监管原因)?

图1.2008-2017年银行理财净增量

、

金融机构存款净增量及增速

数据来源:WIND

我们知道,长期以来,我国的存贷利差持续存在,1年期存贷利差约为300BP,现在也有285BP,不可谓不丰厚。按道理讲,利率管制,维持存贷利差对商业银行来讲绝对是好事情。城墙越高,城里的银行越安全,裂地为王,割据一方,何乐而不为?银行再能干,也没有必要自己革自己的命啊。

但是,我国银行业的格局是国有大行占据绝对优势,网点多,存款多;股份制银行网点少,存款少;城商行

、

农村金融机构小而分散,兴于一地,囿于一地。在这样的市场格局下,各个机构的利益诉求是不一致的。股份制银行,就把发行银行理财看作是抢夺地盘,实现弯道超车的机会。同样是全国性银行,王侯将相宁有种乎?一旦风云际会,时机成熟,股份制银行随时准备大干一场。

光大银行发行理财也许仅仅是擦枪走火,后来,不知道是谁有意识地打响了第一枪,但只要有一个银行搞了理财,而且还搞得有模有样,其他银行如果不跟进就会在新领域的竞争中落于下风。国有大行也没有理由将这块地盘拱手相让,据说工商银行2005年就在着手调研银行资管。作为行业领导者,坐拥银行业最大客群,国有大行要传递的信息很明确:我们得有新式武器的技术储备,掌握主动权,假如“边缘人”要打局部战争,我们就打局部战争,“边缘人”要打全面战争,我们也会奉陪到底。

事实证明,这是一场全面战争,但国有大行并没有“杀敌三千,自损八百”,因为在之后的经济增长中,信贷扩张起到了举足轻重的作用。流动性越来越多,饼是越铺越大,银行都得到了实惠。那几年,如果哪家银行的资产

、

利润增速没有跑赢M2,或许都不好意思说。

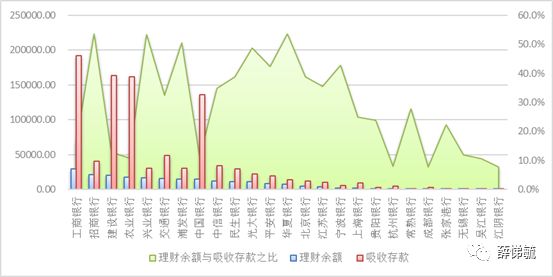

在这次由“边缘人”向国有大行发起的非对称作战中,股份制银行确实也得到了实惠,虽然在吸收存款的能力上与国有大行不在同一量级,但论及理财发行能力,却不遑多让(见图2)。股份制银行更为倚重通过银行理财进行主动负债,其理财余额与吸收存款之比在50%左右,远超城商行

、

农商行

、

国有大行;2017年,股份制银行“群狼”拥有了40.5%的银行理财市场份额,国有大型银行33.8%,城商行16.0%,农商行5.3%。

图2.2017年部分上市银行吸收存款

、

理财余额以及理财余额占其吸收存款的比重

数据来源:WIND

商业银行做资管的初心到底是什么,已无从查证。或许在同一家银行内部,在不同的时期,对于为什么要做资管,各自的答案也不尽相同。

有想做真资管的,想必占少数,这些“异类”往往被现实打脸。事实证明,不顾市场环境,在没有监管导向,并进行充分的投资者教育之前,打算率先打破刚兑对投资者进行风险教育,往往会被投资者教育。浦发银行

、

深发展在2008年都曾因结构性理财产品零收益引来客户的质疑和媒体的曝光,焦点集中于作为产品受托管理人的银行是不是无能,缺乏设计能力,这个产品的收益竟然不如活期储蓄。银行也慌忙辩称,该款产品是从国际投行购买而来,言外之意是说自己还是有能力的。真资管真不是人做的,那为什么放着一条容易的路不走,非要去走一条荆棘路呢?

有想做假资管的,想必逐渐占据多数。做假资管就是做影子银行,高息揽储,变相扩表。高息揽储是被监管严厉禁止的,利率管制

、

政策保护之下,银行都能搞出这么多坏账(原因是多方面的),要是存贷利率完全放开了,万一恶性竞争,那还得了,银行体系

、

金融系统的安危谁来保障?这个考虑不可谓不长远,充满了监管母爱的光辉。

这一时期,国有大行已经陆续通过坏账剥离

、

上市融资脱胎换骨,正是凤凰磐涅,振翅欲飞之时;股份制银行一个个年轻有为,血气方刚,摩拳擦掌;城商行

、

农商行也陆续由原来的城信社

、

农信社华丽转身,通过引入民资

、

外资,重组改造,进入了发展新阶段,小有所成。监管越是说高息揽储

、

恶性竞争这事儿使不得,超出你的能力范围,银行越要证明给监管看:我能!但做归做,监管的面子还是要给的,为了给监管一个台阶下,银行开始打擦边球了,解释说,银行理财怎么能叫高息揽储呢,理财产品非保本浮动收益,是资管业务,我又不承担风险,怎么能叫高息揽储呢?在国外,商业银行资管收入可是比肩利息收入的存在,我提前与国际接轨,向先进看齐,不好吗?

殊不知,国外那是真资管,真假资管的核心区别就在于“是否刚性兑付”。在“资管新规”发布前,有部分监管文件会以只言片语的形式提到,防止银行理财“刚性兑付”,在当时,这一禁令就是“不可置信的威胁”,没人会信。银行知道,说归说,底层资产要是真出了问题,地方监管是不会逼你“破刚兑”的。全国各地都没破刚兑,就你的辖区破了,若再发生理财挤兑

、

银行挤兑,引发次生风险,是当地监管有原则有魄力,还是缺乏监管的艺术呢?老百姓也不懂啥是真资管假资管,在老百姓心目中,银行就是信用的代名词,银行卖的产品还能亏了不成?什么,银行的儿子居然想赖账,还要破刚兑瞎闹腾?走,堵他爹去!

刚而兑之,相安无事;刚兑若破,都不好过。信托也是资管,针对信托的银监办发〔2014〕99号文就明确要求“信托公司股东应承诺或在章程中约定,当信托公司出现流动性风险时,给予必要的流动性支持”。试想,若是真资管,单一产品盈亏均由客户自行承担,信托公司只收取管理费(信托报酬),又有什么情况能造成流动性风险呢,有提供流动性支持的必要吗?所以,监管连针对高净值客户的信托都要求有流动性支持了,针对普通客户的银行理财不就更应该得到流动性支持?就这样,银行理财开始心照不宣地“以资管之名行资金池之实”。

银行理财刚兑,底层资产的风险最终还是由银行体系来承担,却没有相应的资本支撑,是银行业在加杠杆。银行理财身份模糊,是银行业绕道攻陷商业银行资本管理办法“马其诺防线”的方式之一。巴塞尔协议的资本管理办法,是银行业数百年发展经验的总结,为商业银行长久经营保驾护航。做生意是要有本钱的,做银行也是。系统性重要银行要求11.5%的资本充足率,大致是说,我赌你银行再能干,即便是在极端情况下,也不可能亏掉11.51%的生意,只要损失在此范围之内,储户的资金安全都是有保证的;但银行又太能干,在极端情况下,亏掉生意的11.49%倒有可能,所以至少要有11.5%的本钱,起步价,系统性重要银行都得遵守,非系统重要性银行也要求有10.5%的本钱。

确实,杠杆操作得好,不排除的确有可能获得阶段性的超额利润,就像炒股票一样。但是,做银行不是炒股票,对于银行来讲,受不受资本管理办法规制,限不限制杠杆率,是个原则问题。同时,金融机构也是市场经济主体,也是经济人,也在追求利润最大化,有狼性,面对数十万亿级别的市场,不可能不流哈喇子。这个时候,监管的导向就非常重要。

金融是经济增长的加速器,金融系统加杠杆,会承担过多风险,倘若偶遇黑天鹅

、

灰犀牛而一蹶不振,会让经济在步入萧条时,长期缓不过气来。即便经济复苏过程中涌现出了增长点

、

好项目,银行都烂了,钱都陷在不良资产的泥淖里不能自拔,还拿什么去为经济增长加速?从这个意义上讲,“资管新规”对于资管回归资管的要求是对的,银行理财要么回表,要么出表,没有可供游移的中间地带。

央行对于商业银行表内信贷的增速管控,一定程度上起到了控制M2的作用。除2009-2010年外,历年来,表内贷款的增速均被控制在了15%以内。

2008

年后,面对“城投类”投资标的这块无主之地,谁有额度,谁有资金,谁就可以跑马圈地

,银行理财也在这时迎来了真正的机遇期,

预期收益型(业绩基准型)银行理财大行其道

。似乎可以这样认为,由于信贷需求从未减缓,人为地压制信贷供给,供需缺口不但会通过另外的形式得到填补,实际利率还会上扬。银行理财余额既是负债,也对应了同等规模的底层资产。2008年,我国理财规模新增0.29万亿,与金融机构新增贷款相比,仅为7.0%,显得微不足道;2015年,理财规模新增8.48万亿,与金融机构新增贷款相比,达到69.1%,对于全社会融资的重要性不言而喻。也就是说,信贷供需缺口通过银行理财等“泛资管”得到了部分满足。

图3.2008-2017年银行理财净增量

、

金融机构贷款净增量及增速

数据来源:WIND

银行理财在其成长过程中,面临着监管的围追堵截。那几年,金融机构普遍认为监管管得过严,管得过多,不符合“国情”,聪明才智也主要消耗在“规避监管”方式方法的创新上了。监管设置了红线的地方,就是能赚钱的地方,金融机构就是要去触碰一下,颇有当年清太祖努尔哈赤的风采,银监(及银登)

、

证监

、

央行(及交易商协会)

、

基协分兵合围,号令不一,总有反应慢的,想我天赋异禀,机动性强,辗转腾挪,一个时点只往一路打,岂有不胜之理?或许银行理财存在的问题并不单单是一个金融问题,还参杂着经济问题,监管政策往往治标不治本,同时,也没有一个清晰全面的顶层政策出台,进行高屋建瓴式的引导,统一监管

、

协同监管很难形成,监管效果有值得探讨的地方。

在“资管新规”发布前,没有上位法及高规格文件为银行理财提供身份证明,也就是说,银行理财是没有身份认证的,不是一个适格的SPV,所以,必须套上信托或者券商资管计划等SPV才能进行投资。“绕道”信托、券商资管计划,本意还真不是为了规避监管。虽然由于金融行业的多头监管,随着后续情况的发展,确实起到了一定的规避监管的作用。

2013

年,为了解决银行理财自身不是SPV,没有法律地位的问题,银监想搞一个“银行理财资管计划”,这个是有道理的,但同时还想捆绑创设一种新型债券——“理财直融工具”。试想,一个负责监管银行业

、

间接融资的机构,创设一个新的直接融资工具干嘛?市场上已经有适合非金融企业融资的五大券种了,只嫌弃多不嫌少,还有必要搞“理财直融工具”吗?据说,央行金融市场司向银监会创新部发函质疑,“银监会是不是要再造一个债券市场?”这一问,让“理财直融工具”市场自始至终都是一个小众市场,“银行理财资管计划”也一同沦落。

没有“身份证”,

银行理财与非银行金融机构的合作还得继续,监管的重点自然是管通道。监管也发现,地方融资平台、地产公司依旧饥渴,对利率不敏感,它们借道银行理财,获得充沛资金,是该管管了,银监发〔2009〕111号文

、

〔2010〕72号文、〔2011〕7号文,年年对银信合作业务提出新的规范性要求。文件中监管的要求很直接,首先,要求银行理财银信合作业务回表,计提风险资产;其次,要求信托恪守自主管理原则,不能做纯通道类业务。银行与信托提出信托受益权的概念,部分绕过了上述文件的管控。

即便是监管政策起到了一定的作用,银行表内低成本资金无法充分对接限制性行业,银行理财的次低成本资金也无法充分对接,但不代表信托公司主动管理产品、券商资管主动管理产品、保险资金,以及各种合规的

、

不合规的资金,不能想办法以其他形式对接。不知道那几年是不是其他各路资金的业务最好做的几年。

2012

年,证监会为券商定向资管计划松绑,放宽了它的投资范围,并允许公募基金成立基金子公司,非标投资的银证合作

、

银基合作崛起。别人家的地盘,总管不着了吧,监管思路也从管通道转变为控比例。银监发〔2013〕8号文,明令在任何时点,银行理财投资非标资产均以理财余额的35%与银行上年总资产的4%孰低者为上限。银监对银行表内信贷的监管可以运用国际上的通行做法,是挺严格和规范的。而银行理财是个新生事物,身份模糊,不是表内,所以不能照搬表内政策;但又不是真资管,所以也不能借鉴国外对于真资管的监管政策来进行规制。针对银行理财的监管政策,基本都是特供,像35%和4%之限等等,不知道怎么算出来的,大概意思是:允许做,但不要做太大。

8

号文发布当年,银行理财的非标投资占比为27.5%,2017年,非标投资占比下降至

16.2%

。非标既然那么好,为什么银行没有用足政策,将理财非标占比提高到35%附近?监管限制银行理财非标投资比例,究竟有没有达到预期的效果?要搞清楚这个问题,得了解监管严格控制非标投资的着眼点,知道了着眼点才能将着眼点与取得的结果进行比较。中信证券债券研究首席明明给出了两条可供讨论的理由,一是非标资金期限错配,流动性风险隐患加剧。二是房地产或两高一剩(以及诸如此类的限制性行业)企业通过非标获得大量资金。

1.非标资产占比高低是决定银行理财流动性管理成败的关键吗?