来源:Wind资讯

明天,6月21日,将迎来一个重要时刻。MSCI已经确定将于北京时间6月21日公布年度市场分类审议结果。

自去年愿望落空后,A股市场一直为纳入MSCI积极备战,当前各项制度建设也更加完善,各界对于今年A股纳入MSCI的预期再度被点燃。

对于A股是否会被纳入MSCI一事,证监会新闻发言人张晓军6月16日表示,此前证监会就此事有多次表态,证监会对A股能够纳入MSCI是乐见其成的,呈欢迎态度,任何一个新兴股票市场指数没有中国股票指数都是不完整的,但A股是否纳入MSCI取决MSCI,这是商业行为。张晓军指出,不管A股是否纳入MSCI,中国资本市场的市场化、法治化改革方向是不会变的,改革开放的节奏也不会因为A股是否纳入MSCI而有所改变。

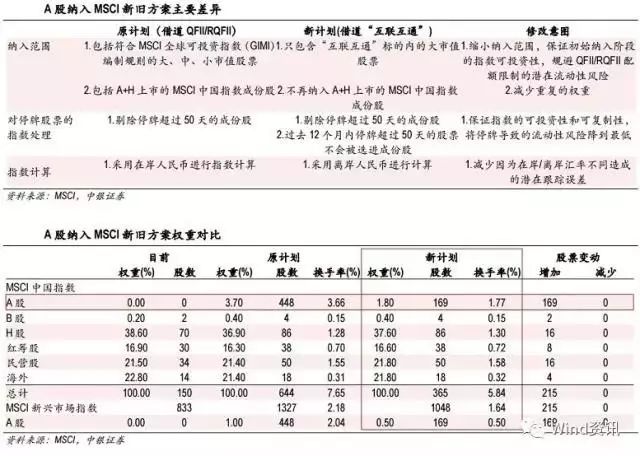

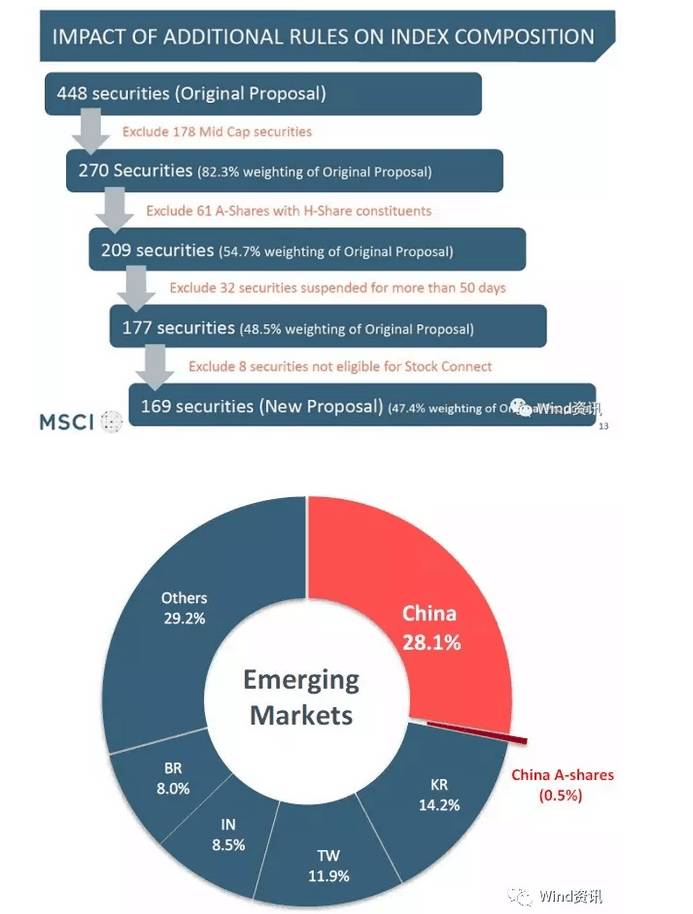

其实,今年以来,MSCI将中国A股纳入新兴市场指数的新方案让步较大,新方案借道“互联互通”,绕过QFII/RQFII配额限制,通过概率较高。根据MSCI公布的最新方案,初期纳入的中国A股数量从原计划448支减少到169支,新方案只包括“互联互通”标的内的大市值股票,剔除原计划中非“互联互通”标的内的中小市值股票,不再纳入A+H上市的MSCI中国指数成份股,同时还将停牌天数超过50天的股票排除在外。

借道“互联互通”避免了此前MSCI所担忧的QFII/RQFII每月汇出金额不得超过上一年资产净值20%的限制可能造成的资本流动性问题。与原计划采用在岸人民币进行指数计算不同,新方案的指数计算采用离岸人民币,以减少因为在岸/离岸汇率不同造成的潜在跟踪误差。根据新规计算,A股入摩的初始纳入比例为5%,A股在MSCI中国指数的权重从原计划3.7%降为1.8%,在MSCI新兴市场指数中的权重由1%降为0.5%。初始纳入范围的缩小将便利新方案的通过。

全球投资决策支持工具提供商MSCI的消息称,MSCI已经确定将于北京时间6月21日公布年度市场分类审议结果。审议结果将于北京时间当天上午4:30点后上传至MSCI网站,届时可以登陆https://www.msci.com/market-classification进行查询。

据悉,审议结果公布后,MSCI将召开两场媒体电话会议,专门回答媒体提问。会议将用英文进行,由MSCI全球指数研究部主管Sebastien Lieblich主持。

电话会议具体详情请如下:

第一个电话会议时间:北京时间6月21日(周三)上午7点

第二个电话会议时间:北京时间6月21日(周三)下午3点

以下为具体的电话会议细节:

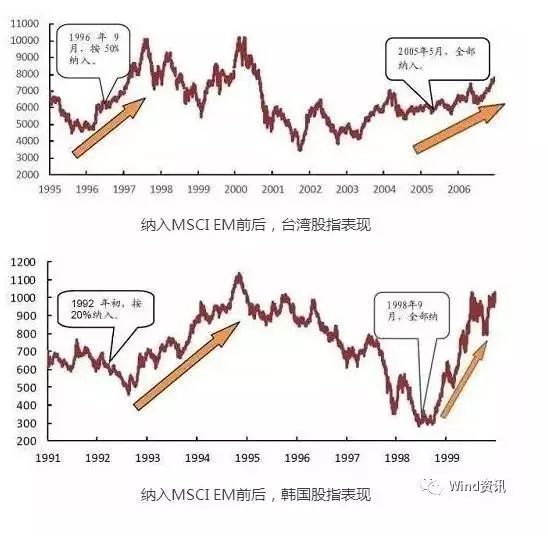

根据台湾与韩国股市纳入MSCI指数的案例来看,从初始纳入后将会出现好转的迹象,在全部纳入前市场依然会有较大波动,全部纳入后市场将又会迎来一段升势

市场主流观点认为,若被纳入后,并不会立即吸引大量资金流入,但有利于A 股市场的长期发展。“我们认为MSCI决定纳入 A股将有利于其长期发展,因为这将促进中国境内市场与全球资本市场进一步融合。一旦纳入,估计将有80-100亿美元追踪新兴市指数的资金被动流入A股。但我们不认为短期内会对A股指数有明显的影响,因为A股今年的日成交额达到700亿美元,总市值约为8万亿美元。”瑞银报告指出。

据高盛称,MSCI在今年的年度评估中将A股纳入其指数的几率是60%,而去年其预测的几率是70%,只是MSCI去年还是作出了相反的决定。高盛策略师Danny Suwanapruti和Kinger Lau列出了纳入和不纳入正反两方面的理由,称若是MSCI此次向中国A股敞开大门,未来五年,将给该股指带来2100亿美元的资金流。

近期高盛、摩根大通、瑞银等多家投行进行了乐观表态。国内机构则更加客观地给出分析,如中信建投认为,通过回顾近年来A股进军MSCI指数系列的历程,可以看到监管层为加入MSCI,而在制度改革和股市流通性改善方面所做的努力。虽然同发达国家完善的多层次资本市场仍有距离,但这一差距处于不断弥合的过程。尤其对于2017年而言,国内资本市场环境的改变、大陆与香港市场互联互通机制的全面构建以及监管层同MSCI达成的认同,都大幅提升了A股纳入MSCI中国指数和MSCI新兴市场指数冲关成功的概率。

此外,全球最大公募基金先锋领航(Vanguard)其实已经先MSCI一步,将A股纳入了自己的新兴市场指数基金。Vanguard董事总经理、中国区总裁林晓东近期也对第一财经记者表示,Vanguard从2015年开始投资中国市场,在A股的投资超过250亿元人民币,持股超过1900家公司。从2015年6月开始就把A股加入到全球最大的Vanguard新兴市场指数基金里面,这个指数基金有650亿美元规模,A股占比5.6%。中国作为全世界第二大经济体,拥有全球第二大股票市场,已经成为全世界投资者进行全球资产配置时不可或缺的一部分。

MSCI今年3月提出了一项缩小化方案,建议只纳入可以通过“沪港通”和“深港通”买卖的大盘股,从而将可能纳入的A股股票数量从448支减少到169支。按照该计划,A股在MSCI中国指数中的建议权重从3.7%降至1.7%,在MSCI新兴市场指数中的权重则从1%下调至0.5%。港股和中概股的权重则达28.1%。

“中国的A股市场和全球股市的关联度并没有那么高,”KraneShares驻纽约的首席投资官Brendan Ahern在接受采访时表示,A股的纳入不会对MSCI新兴市场指数造成大的冲击,“相反,只会为那些追踪该指数的基金经理打开这个巨大市场的大门。”

“指数基金带来的增量资金很少,主动型基金经理可以选择不加仓偏离指数,即使被动型基金无法做到,但初始资金也会很少,影响将非常有限,”交银国际驻香港的首席策略师洪灏在接受采访时表示,即便MSCI纳入A股,对基金经理的影响也不会大。

在Ahern看来,真会让基金经理们感受到切肤之痛的可能是一直被忽视的托管费问题。“以股票数量来看,有望纳入的169支A股股票占现有MSCI新兴市场指数成份股数量的五分之一左右,但是权重只有0.5%。”

“这就意味着追踪该指数的基金经理只能用不多的资金来买很多只股票,然而证券托管费是按照个股数量来收取的,所以即使建的仓位小,基金经理还是会因为多出了五分之一的股票而多交很多托管费,” Ahern在接受采访时表示,“这是没人提及、但是基金经理都不愿意看到的。”

随着2016年12月深港通机制正式落地,深、沪港通双通道正式顺畅。在2017年3月问询文件中,MSCI将以深沪港通机制作为纳入通道的新框架征求客户意见。

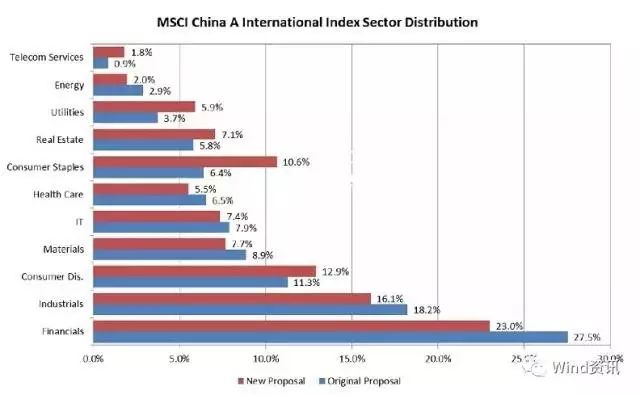

新框架下,标的股票数量下降、权重配置降低,行业配置上消费板块占比较大:在3月份MSCI提出的新方案下,选股条件进一步调整至可以通过沪港通和深港通买卖的大盘股(股票数量从448只减少至169只)。经调整后,A股在MSCI新兴市场指数的权重从1%下降至0.5%,其电信(0.9%提升至1.9%)、公用事业(3.7%提升至5.9%)、房地产(5.8%提升至7.1%)、日常消费品(6.4%提升至10.6%)等行业占比明显提升,金融(从27.5%降低至23%)、工业(从18.2%降低至16.1%)、医疗(6.5%降低至5.5%)、能源(2.9%降低至1.2%)等行业占比明显下滑。

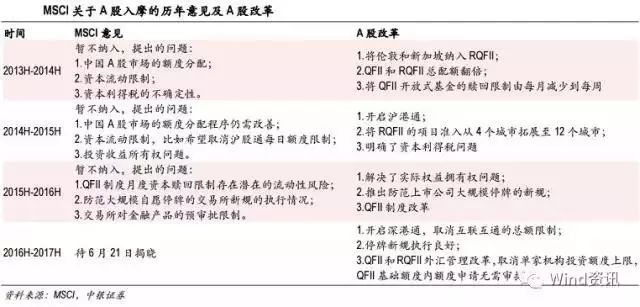

自2013年MSCI启动对A股纳入新兴市场指数审议后,中国尝试加入MSCI指数系列的进程已有4年的时间。2013年,A股首次入选MSCI“潜在升级市场观察的名单”,但2014年6月,MSCI公布,暂不将A股纳入其新兴市场指数,有了A股首次闯关新兴指数落败的经历。

随后在2015年,A股再度开启闯关模式,但遗憾的是,MSCI再度将A股拒之门外。2016年6月15日MSCI明晟公司宣布,推迟将A股纳入MSCI新兴市场指数。主要原因是:1、在QFII机制下,中国还需要取消每月20%的资本回撤上限,这也是MSCI的一大担忧。2、外国投资者要推出A股对冲产品,必须先获得上交所、深交所的认可。MSCI希望中国能取消这一规定。

随着市场的发展,2017年,国内资本市场环境的改变、大陆与香港市场全面构建互联互通机制,都大幅提升了A股纳入MSCI中国指数和MSCI新兴市场指数的概率。因此今年A股即将到来的冲刺MSCI值得期待。

关键是其背后有大量的ETF指数基金被动跟踪——这都是钱啊!

1) MSCI全球机构客户约7500名,包括大型养老基金,对冲基金,资产管理公司,投资银行,商业银行等。

2) 据MSCI估计,在北美及亚洲,超过90%的机构性国际股本资产以MSCI指数为标的。

3) 目前全球以MSCI指数为标的的资产规模超过9万亿美元,共计有1.5万亿美元的资金以MSCI新兴市场指数为基准。

4) 据彭博,目前直接跟踪MSCI中国指数的指数和公募基金有49只,规模合计超过140亿美元。

我们要进入MSCI指数体系,说白了也是看中MSCI背后的银子。加 入MSCI 这条捷径,我们就不需要一个个基金公司去谈引入资金,搞定MSCI,就搞定MSCI背后客户数以万亿计的美金。

虽然在A股这么大的体量下,MSCI的资金量会掀起多大的风浪不太确定,但真金白银的确是实打实提振A股最有效的武器。数以亿计的资金加入A股,国际资本流入逐年增加。

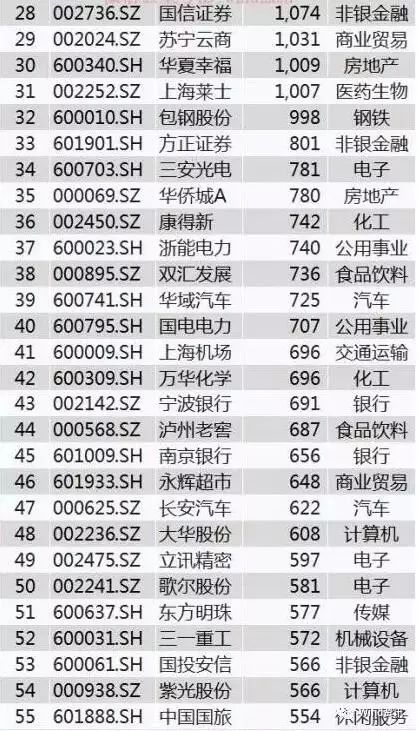

MSCI初选169股名单: