目前我们已经整理了海内外电子各供应链领先公司的季报情况,下周我们将继续此工作,本周我们整理了各供应链主要公司的产品交期,用以衡量各供应链在下游新品出货前的排产时间点前后,希望能够部分解答投资者的疑问。另外,我们也针对IDC本周更新的中国智能手机6月销售数据进行简评。

继续推荐合力泰、华天科技、兆易创新、海兰信。

3Q17我们认为安卓供应链表现将好于苹果供应链,维持对iPhone谨慎乐观的态度。在以上假设下,我们继续看好3Q17-4Q17安卓和半导体二线供应线业绩弹性,推荐深耕安卓模组供应链、受益于全面屏渗透的合力泰,以及产能迅速释放的华天科技。另外,考虑到存储器领域业绩较为独立,我们对2Q-4Q17业绩展望乐观,推荐兆易创新。在未来的一个季度内不建议过多关注电子上游半导体各领域龙头、面板供应链和纯粹的苹果供应链,需耐心等待4Q17业绩明朗。

主要的电子供应链的交期排序如下:被动元件=晶圆>光学/电声器件>半导体代工/封测>PCB/ODM/面板

我们整理了全球电子供应链各环节主要公司2Q12~1Q17的库存周转天数区间,作为比较各供应链交期(即订货至交货所需时间)的参考(类似于用应收账款周转天数比较账期)。我们根据交期由长至短排序如表1,其中被动器件最长,一般在新品出货前3个月左右开始开发排产,其次是硅晶圆,光学/电声器件一般提前2个月~2.5个月,半导体代工在1.5个月~2个月,最后是PCB/ODM/Panel,一般提前1个月~1.5个月。

表1:电子产业主要供应链交期排序

资料来源:wind、申万宏源研究

资料来源:wind、申万宏源研究

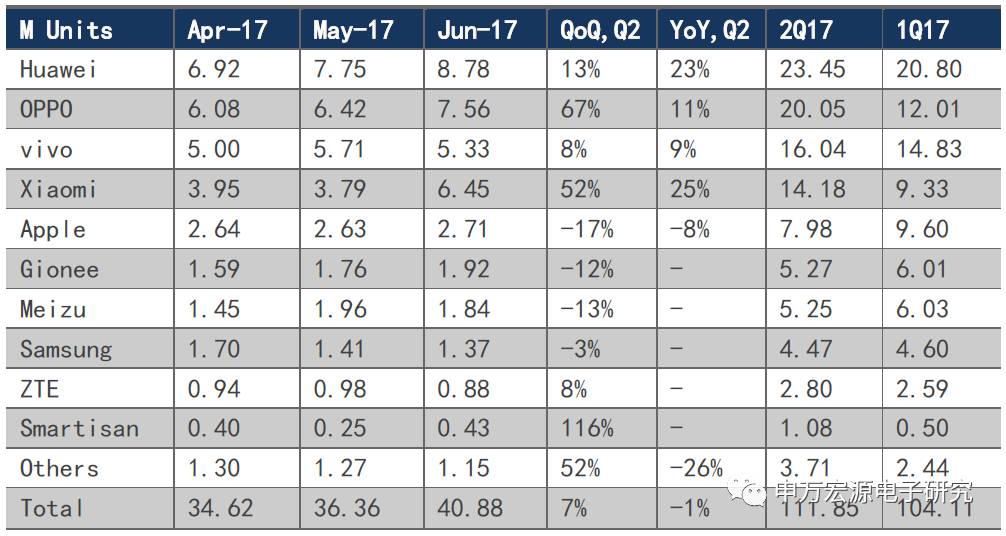

6月中国智能手机出货量4000万台,环比增速进一步改善,但2Q17同比增速受制于渠道库存较高,以及新机发布较少下滑约1%

因为同样的原因,OPPO和VIVO同比增速大幅低于去年水平,全年增长目标寄托于2H17新机发布后的表现。环比和同比增长最显著的仍然是华为、OPPO、VIVO和小米,市占进一步集中。中国智能手机市场集中度远高于全球市场,两者的预测逻辑需区别对待,中国智能手机市场景气基本可由前8家厂商表现推测,全球市场则更需关注新兴市场和全球经济表现。

表2:2Q17中国智能手机出货量下滑1%,市占持续集中,6月环比向上

资料来源:IDC、申万宏源研究

资料来源:IDC、申万宏源研究

6月安卓手机主要品牌成长动力分机型剖析

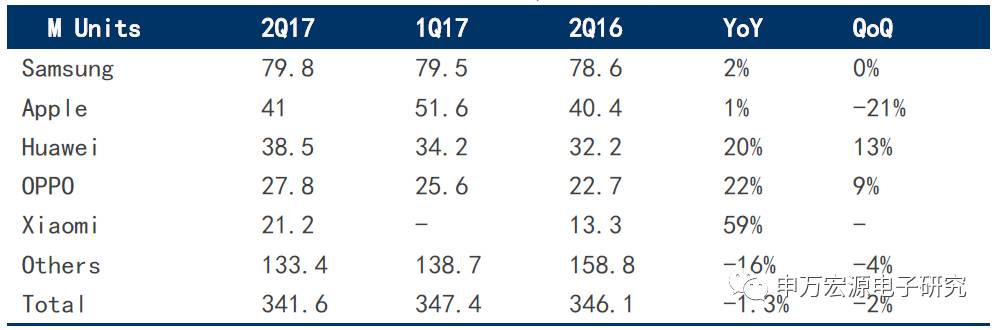

根据IDC的数据,三星在中国市场的规模进一步萎缩,全球市场变化不大,中国市场6月S8/S8+出货量约30万台,S7/S7 Edge出货量约13万台,这两款机型出货占比31.3%。华为中国出货出货量增速和全球基本持平,战略较为平衡,其中中国市场6月P10/P10 Plus出货量约64万台,P9/P9 Plus出货5.5万台,Mate 9出货58万台,三款机型出货占比约14.5%,6月P10/P10 Plus出货月环比大幅下降约44%。OPPO 2Q17海外市场拓展效果明显,但Q2环比动力更多来自于中国市场,6月R9s出货约208万台,R11出货243万台,两款机型出货占比约59%,OPPO依赖于明星旗舰机型的销售表现;小米2Q17重回全球前5,其更依赖于海外市场和中低端机型的成长,其中中国市场6月环比成长主要来自于红米4x、米5c、红米Note 4x和红米4A,小米Mix Q2环比增长108%,出货约21万台。

表3:2Q17全球智能手机出货量同比下滑1.3%,中国品牌海外市场拓展迅速

资料来源:IDC、申万宏源研究

资料来源:IDC、申万宏源研究