报告摘要

一、股市流动性跟踪——上周A股资金净流入219.0亿

一级市场:上周资金净流出26.1亿,IPO融资26.1亿;

产业资本:上周重要股东净增持2.8亿, 其中建筑材料减持2.81亿,农林牧渔增持2.01亿;

二级市场:上周合计流入资金242.2亿,其中,个人投资者流入235.0亿,机构投资者资金流入18.0亿,杠杆资金流入44.4亿,沪深港股通资金流出20.1亿,交易费用35.1亿;

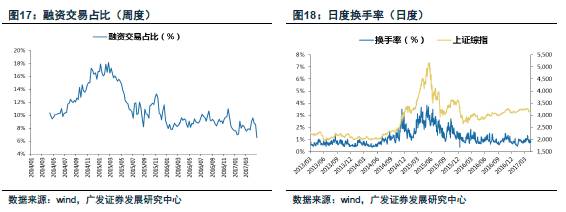

投资者情绪:上周融资交易占比6.5%,日度换手率0.8%,股指期货多/空比例98.8%,机构合计挂单卖出341.8亿。

二、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:上周公开市场净投放100亿;4月,广义再贷款工具合计投放基础货币682亿;3月,央行口径新增外汇占比回笼基础货币547亿;

信用货币派生:3月,M1增速18.80%,M2增速10.60%;新增社融21189亿,金融机构新增人民币贷款10200亿,其中,居民中长期贷款4503亿。

三、全市场流动性跟踪——“价”:资金利率及汇率

货币市场:上周,SHIBOR隔夜利率上调1.58BP,银行间质押式回购加权利率(7天)下调89.71BP,3个月同业存单收益率上调0.78BP;4月,银行间同业拆借利率上调2.83BP;

国债市场:1年期国债收益率上调22.5BP,10年期国债收益率上调9.24BP,期限利差收窄13.26BP;

信用债市场:5年期企业债收益率上调12.05BP,信用利差收窄1.91BP;

理财市场:人民币理财产品收益率(3个月)上调5.01BP;

票据市场:长三角票据贴现率下调35.00BP,珠三角票据贴现率下调35.00BP;

外汇市场:美元兑人民币下降0.07%,人民币小幅升值。

风险提示:流动性环境出现超预期波动

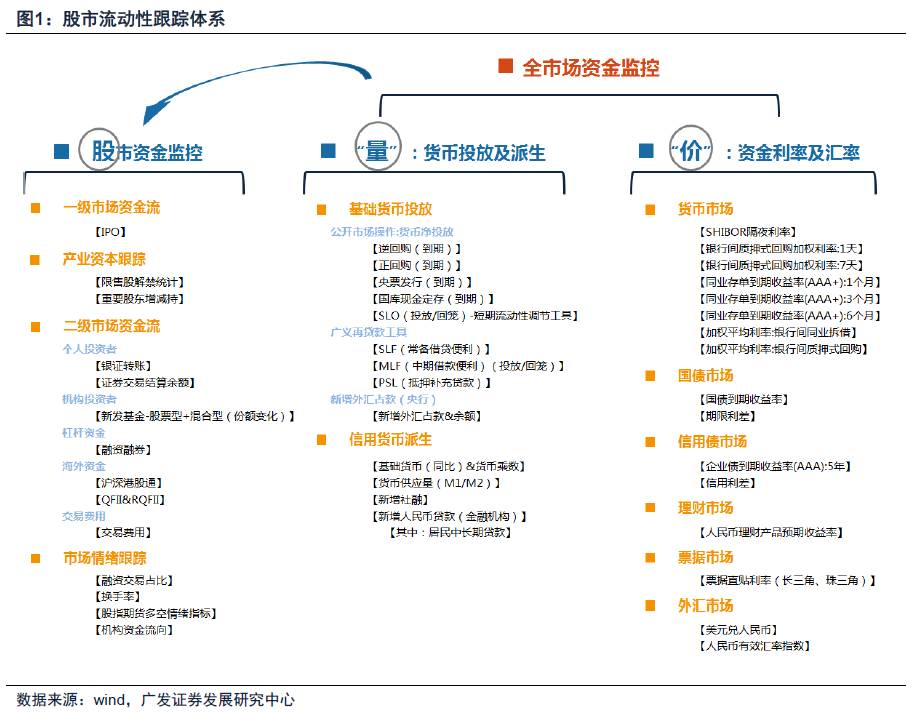

引言:广发策略“三维”流动性跟踪体系

1、股市流动性跟踪:跟踪一级、重要股东、二级市场资金流,并监控投资者情绪;

2、全市场流动性跟踪——“量”:货币投放及派生:从资金供应量的角度,跟踪基础货币投放(回笼)节奏以及派生货币的规模变化;

3、全市场流动性跟踪——“价”:资金利率及汇率:从资金价格角度,跟踪货币市场、国债市场、信用债市场、票据市场以及外汇市场的资金价格变化。

1、股市流动性跟踪:上周A股资金净流入219.0亿

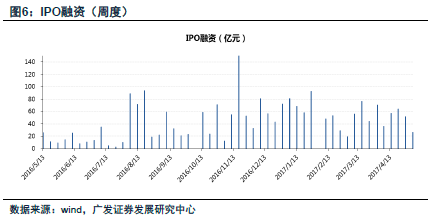

一级市场:上周资金净流出26.1亿,IPO融资26.1亿;

产业资本:上周重要股东净增持2.8亿, 其中建筑材料减持2.81亿,农林牧渔增持2.01亿;

二级市场:上周合计流入资金242.2亿,其中,个人投资者流入235.0亿,机构投资者资金流入18.0亿,杠杆资金流入44.4亿,沪深港股通资金流出20.1亿,交易费用35.1亿;

投资者情绪:上周融资交易占比6.5%,日度换手率0.8%,股指期货多/空比例98.8%,机构合计挂单卖出341.8亿。

2、全市场流动性跟踪——“量”:货币投放及派生。

基础货币投放:上周公开市场净投放100亿;4月,广义再贷款工具合计投放基础货币682亿;3月,央行口径新增外汇占比回笼基础货币547亿;

信用货币派生:3月,M1增速18.80%,M2增速10.60%;新增社融21189亿,金融机构新增人民币贷款10200亿,其中,居民中长期贷款4503亿。

3、全市流动性跟踪——“价”:资金利率及汇率

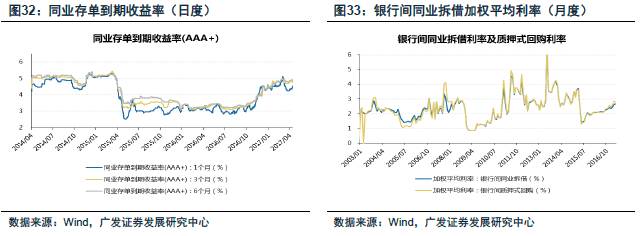

货币市场:上周,SHIBOR隔夜利率上调1.58BP,银行间质押式回购加权利率(7天)下调89.71BP,3个月同业存单收益率上调0.78BP;4月,银行间同业拆借利率上调2.83BP;

国债市场:1年期国债收益率上调22.5BP,10年期国债收益率上调9.24BP,期限利差收窄13.26BP;

信用债市场:5年期企业债收益率上调12.05BP,信用利差收窄1.91BP;

理财市场:人民币理财产品收益率(3个月)上调5.01BP;

票据市场:长三角票据贴现率下调35.00BP,珠三角票据贴现率下调35.00BP;

外汇市场:美元兑人民币下降0.07%,人民币小幅升值。

一、股市流动性跟踪——上周A股资金净流入219.0亿

A股市场:上周资金净流入219.0亿,前一周资金净流出431.8亿。

1.1 一级(半)市场资金流

IPO融资:上周资金流出26.1亿,前一周资金流出51.3亿;

1.2 产业资本跟踪

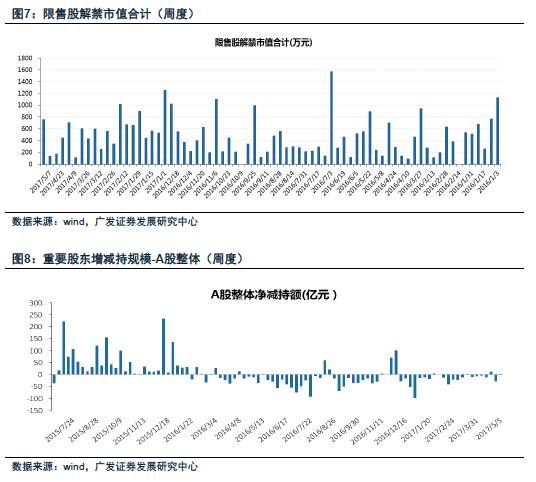

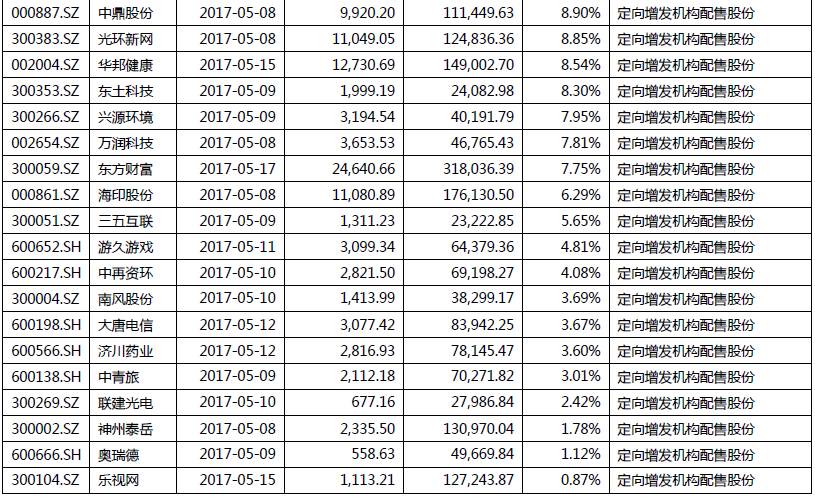

重要股东增减持(A股整体):上周A股整体重要股东净增持2.8亿,其中建筑材料减持2.81亿,农林牧渔增持2.01亿,前一周净减持28.6亿。本周预计限售股解禁756.8亿。

未来两周解禁的限售股:未来两周将有68只限售股解禁,其中,解禁占比超过流通A股市值10%的定增类限售股值得关注:游族网络、国盛金控、蓝思科技、吉祥航空、迪马股份、吉林化纤、中泰化学、恒力股份、再升科技、正业科技、联创互联、飞利信、科华恒盛、综艺股份、和晶科技、凯撒文化、信邦制药。

1.3 二级市场资金流

银证转账变动净额:上周资金流入235亿,前一周资金流出240亿;

证券市场交易结算资金:上周余额12264亿,相比前一周增加209亿。

新发股票型基金+混合型基金:上周为18.0亿份,前一周为46.9亿份;

融资融券余额:上周为9136.7亿,前一周为9092.3亿,资金流入44.4亿。

沪深港股通资金流入净额:上周资金流出合计20.1亿,前一周资金流出合计34.1亿。

QFII净额:4月资金流入5.0亿,3月资金流入10.5亿;

RQFII净额:4月资金流入6.0亿,3月资金流入2.8亿,

交易费用:上周为35.1亿,前一周为44.2亿;

交易费用:上周为47.1亿,前一周为61.0亿;

交易费用:上周为47.1亿,前一周为61.0亿;

1.4 市场情绪跟踪

融资交易占比:上周为6.5%,前一周为8.6%;

日度换手率:上周为0.8%,前一周为0.8%。

股指期货多空情绪指标:上周为98.8%,前一周为97.6%;

机构资金流向:上周机构挂单卖出341.8亿,前一周挂单卖出266.8亿。

二、全市场流动性跟踪——“量”:货币投放及派生

2.1 基础货币投放

公开市场操作:上周公开市场逆回购投放2500亿,逆回购到期回笼基础货币2400亿,公开市场操作累计净投放100亿;本周预计逆回购到期回笼3100亿元。

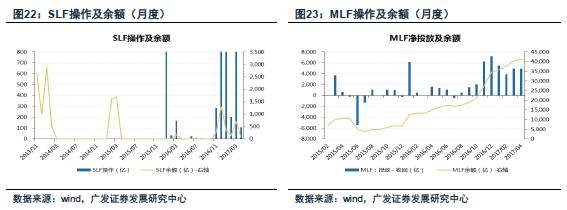

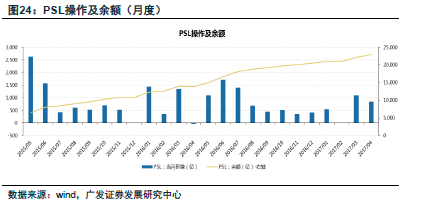

广义再贷款工具:4月,SLF投放基础货币109亿,累计余额相对于3月减少597亿;MLF净投放基础货币4955亿,累计余额相对于3月增加440亿;PSL当月投放基础货币839亿;4月,广义再贷款工具累计净投放基础货币682亿。

新增外汇占款:3月,央行口径新增外汇占款-547亿,回笼基础货币547亿;2月,央行口径新增外汇占款-581亿,回笼基础货币581亿。

2.2 信用货币派生

基础货币及货币乘数:去年四季度,基础货币同比增速10.20%,货币乘数5.02;

货币供应量(M1、M2):3月,M1增速18.80%,M2增速10.60%;2月,M1增速21.40%,M2增速11.10%;

新增社会融资:3月,新增社融21189亿,相比2月,新增社融10876亿,增加了10313亿;

金融机构新增人民币贷款:3月,金融机构新增人民币贷款10200亿,其中,居民中长期贷款4503亿;

三、全市场流动性跟踪——“价”:资金利率及汇率

3.1 货币市场

SHIBOR隔夜利率:上周为2.83%,前一周为2.82%,变化幅度为1.58BP;

7天银行间质押式回购加权利率:上周为3.28%,前一周为4.18%,变化幅度为-89.71BP;

3个月同业存单到期收益率(AAA+):上周为4.36%,前一周为4.25%,变化幅度为0.78BP;

银行间同业拆借加权平均利率:4月为2.65%,3月为2.62%,变化幅度为2.83BP。

3.2 国债市场

1年期国债到期收益率:上周为3.39%,前一周为3.17%,变化幅度为22.5BP;

10年期国债到期收益率:上周为3.56%,前一周为3.47%,变化幅度为9.24BP;

期限利差:上周为0.17%,前一周为0.30%,变化幅度为-13.26BP。

3.3 信用债市场

五年期企业债到期收益率(AAA):上周为4.80%,前一周为4.68%,变化幅度为12.05BP;

信用利差:上周为1.32%,前一周为1.34%,变化幅度为-1.91BP。

3.4 理财市场

3个月期人民币理财产品预期收益率:上周为4.39%,前一周为4.34%,变化幅度为5.01BP。

3.5 票据市场

6个月票据直贴利率(长三角):上周为4.00%,前一周为4.35%,变动幅度为 -35.00BP;

6个月票据直贴利率(珠三角):上周为4.05%,前一周为4.40%,变动幅度为 -35.00BP。

3.6 外汇市场

美元兑人民币:上周为6.89,前一周为6.89,变化幅度为-0.07%;

实际人民币有效汇率指数:3月为120.43,2月为122.11,变化幅度为-1.34%;

名义人民币有效汇率指数:3月为116.66,2月为117.35,变化幅度为-0.59%。

风险提示

流动性环境出现超预期波动。