*本文节选与《付鹏说》最新一期内容整理

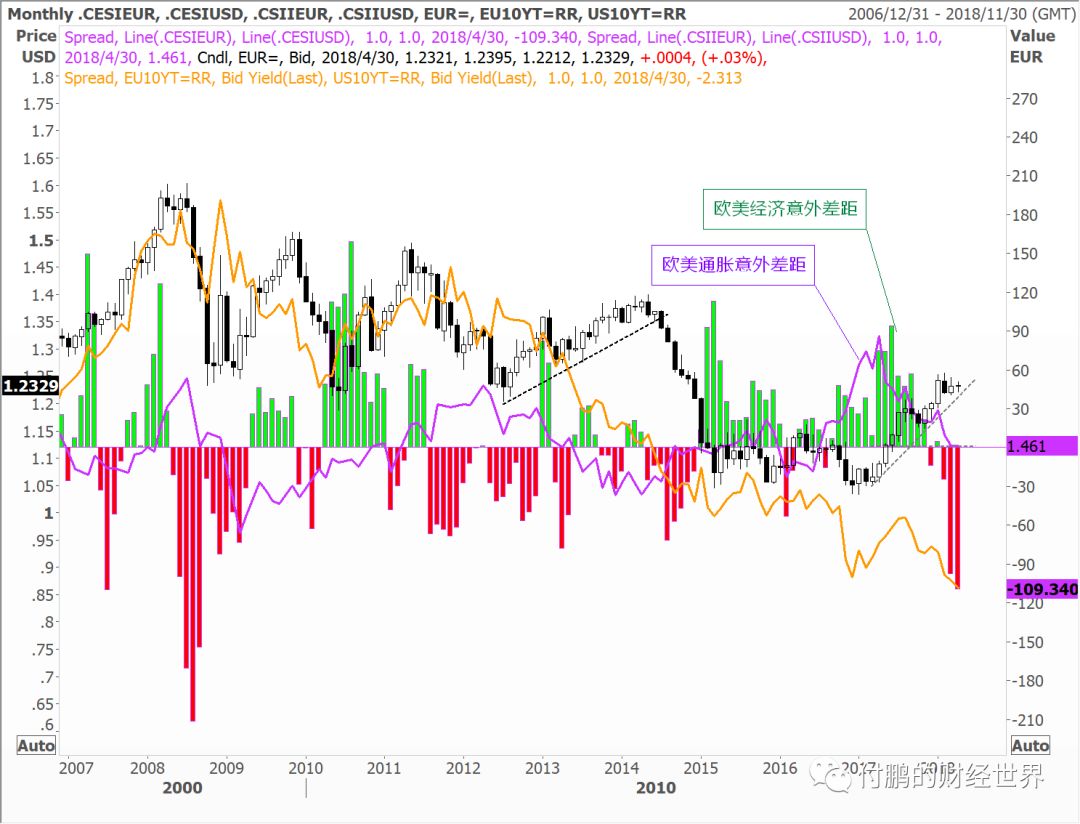

我们可以用花旗意外系列指数来做一个对比,我用经济意外指数和通胀意外指数来做一个欧美的对比,也就生成了

欧美经济意外指数

和

欧美通胀意外指数,这两个指数我们是用来衡量欧洲经济和通胀预期就究竟是强于美国还是弱于美国,正值越大说明欧洲经济和通胀预期强于美国,反之负值越大说明欧洲预期弱于美国;

目前的数据反映出来当下情况是,

2017年上半年我们能够看到欧洲经济和通胀意外指数和美国之间呈现出了

欧洲强于美国

的情况

,这一阶段的乐观情况在进入到2017年Q3季度开始出现了降温,欧洲VS美国超预期的情况开始消退;

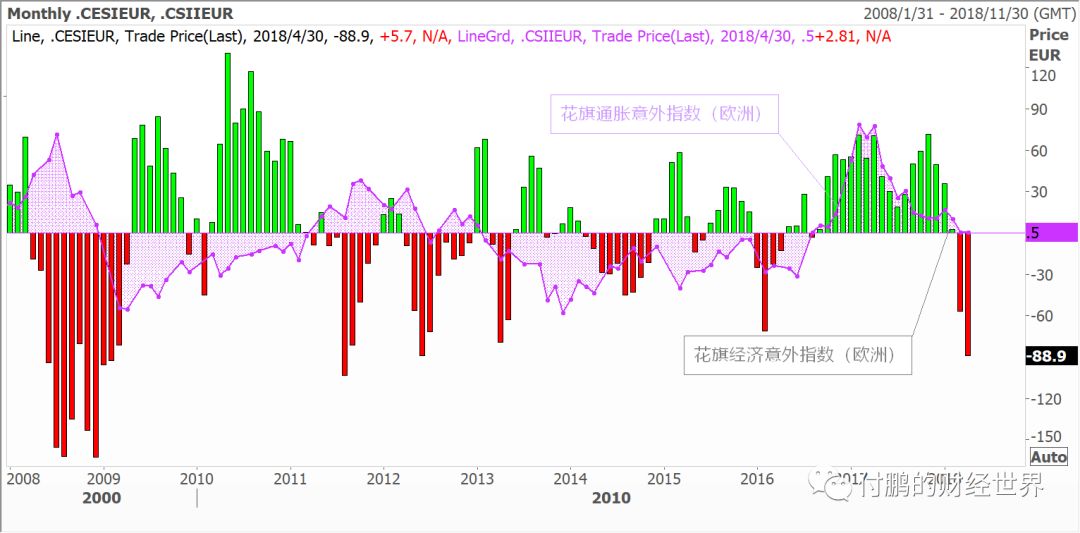

那么细细看看欧洲的情况(如上图),

2016年的下半年加上2017年的上半年,整体来讲,欧洲无论是经济数据也好,还是通胀预期也好,都是超出预期的(这个阶段欧元汇率和债券利差都是比较吻合的,表现出一致)

,但是

通胀超预期的情况在2017年中就开始大幅度回落,

欧洲整个通胀的预期是大幅度地在下降

,以后的9个月之内,欧洲的通胀数据一直是低于预估的,并且在上个月甚至还创出了9个月以来的新低。但是欧洲经济的超预期反应仍在继续,大家对经济的情况仍然是比较乐观,那个时候包括欧洲的PMI的数据,通胀数据仍然很强,所以那时候比较强的经济数据仍然在支撑着市场的预期;

所以我们看到2017年下半年出现了通胀超预期的下行,但是经济却是出现了比较好的预期。其实这样的组合就会使市场产生一个比较强的分歧:

这个时候经济的超预期(意外)指数的先后,对于乐观的人看来,通胀的大幅度回落超预期(意外)是一个暂时的现象,随着经济持续的超预期增长,通胀早晚会上去的,最终欧洲应该也会顺利的走出来,这样的话会使得欧洲央行的未来有相对应的退出的机制,这就是时间的问题。;

而这个时候经济的超预期(意外)指数的先后,对于不乐观的人看来,通胀的大幅度回落超预期(坏的意外)是欧洲深层次结构问题依旧存在的结果,经济增长的超预期不可持续,后面将会是经济数据证伪的过程;

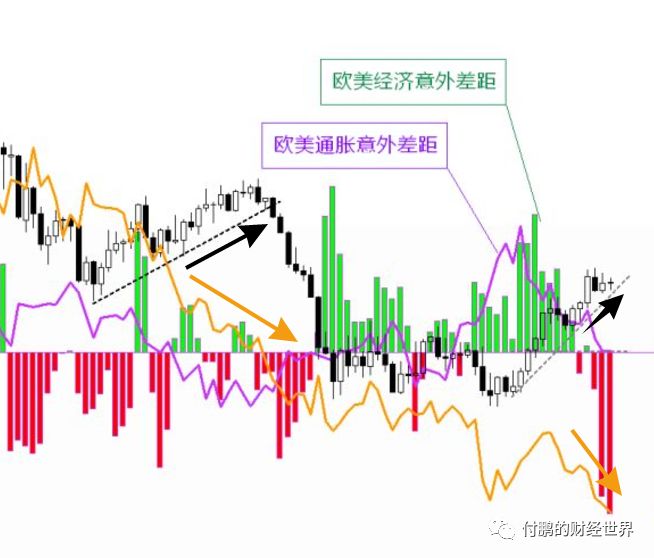

既然有分歧,那么不同的交易者做出了不同的押注,这和上一次2013-2014年阶段出现的情况非常非常的类似(第一张图);

债券交易者做出的选择是后者,在欧洲和美国的债券利差上面做出了明确的选择(10Y利差从2017年上半年的收窄转为了再次阔开);

汇率交易者则做出的选择是前者,继续的在1.21以上押注欧元的升值,并且非常集中大规模的头寸持有;

汇率和债券利差再次的劈叉,欧元汇率1.21成为了一个债券交易者和汇率交易者观点分歧的地方;

债券市场和汇率市场究竟谁的预估是正确的?

现在来看,

无论是欧洲本身的花旗经济意外指数,还是欧洲和美国的意外指数差值,都已经在一季度证伪欧洲的情况,,已经出现比较明显

不乐观

的迹象。

而包括德国、法国在内,我们可以看到它的PMI数据、出口数据都出现了大幅度的下滑,这跟花旗做的这样的一个统计性的综合指标实际上都是吻合的。

市场对于欧洲经济过高的预期在一季度均纷纷不及预期,这个时候似乎前面通胀的预期回落已经证明了欧洲经济体内的结构性问题要比想象的更为的严重一些,当然2月28日德拉吉关于欧洲经济闲置产能比预期的要多的讲话我觉得更是直接的将问题的原因点的非常的明显;

回顾推荐:

德拉吉讲的经济闲置产能比预期更大怎么理解?

这种分歧似乎开始已经有了被证伪的过程,而对应过来我们看这一两个月,欧元汇率也很难再有比较强的表现,处在了一个窄幅波动的区间内,如果说后面继续出来的数据能够进一步的证明这样的一个逻辑,其实对于欧元的汇率来讲,我仍然是认为1.21以上的欧元是比较偏高的,他不能够充分的反映当下欧洲和美国实际的对比的情况;

欧洲央行或许需要更长的时间,来缓慢的消化产出缺口,让货币政策能够充分的滋润脆弱的欧洲结构,但问题是如果全球不给欧洲这样一个时间窗口的话欧洲怎么办?

回顾推荐:

美好的共振期已结束,或许ECB已没有了时间

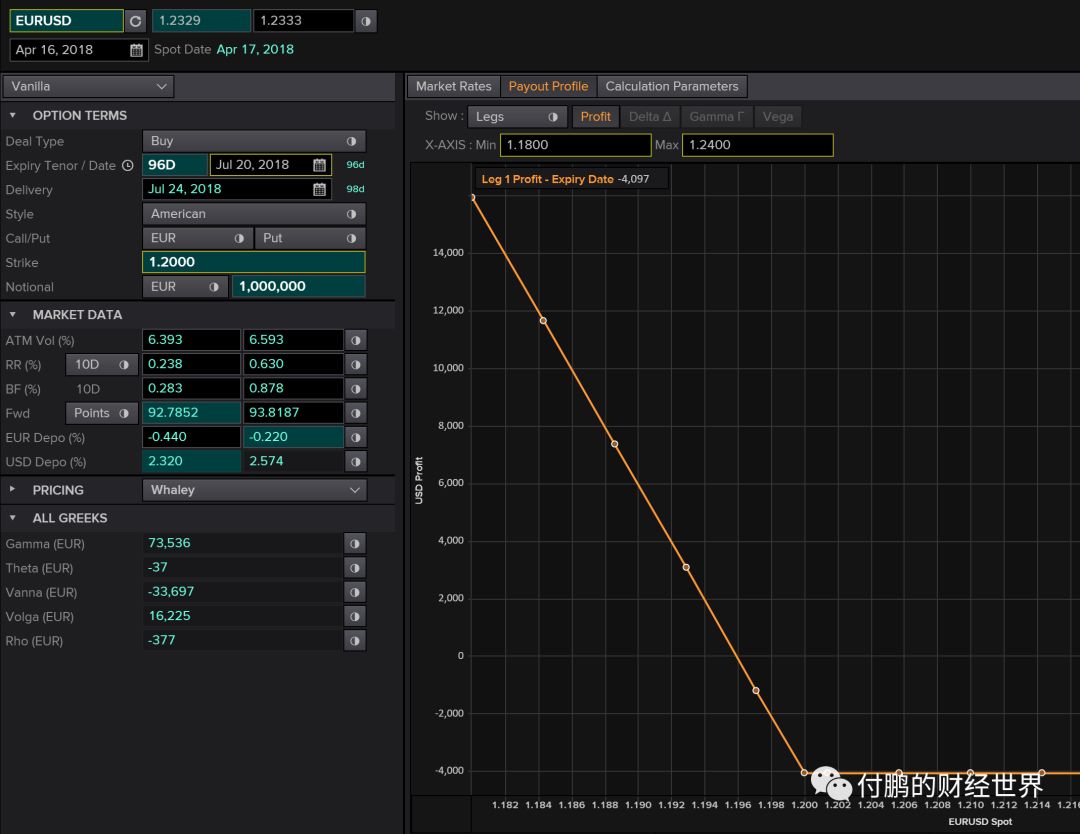

策略上或许是我们可以重新思考例如2014年那样1.4左右汇率的策略,不妨在现阶段波动率不大的情况下可以考虑一下期权的方式来捕获这样的机会;

(完)

今日日记为

【EUREX欧洲期货交易所

】特约专稿:

欧交所提供众多的明晟股指衍生品, 包含了90个期货与19个期权,

欧交所明晟MSCI期权和期货持仓量总额在2018年3月转仓期时创下历史新高,超越1280亿美元, 其中MSCI亚洲新兴市场股指期货表现更是亮眼, 未平仓量总额超过210亿美元˳

交易桌前看天下,付鹏说来评财经