更多、更及时的干货内容,请关注扑克投资家网站

来源 | 油粕面,ID:oil-meal

编辑 | 扑克投资家,转载请注明出处

入世以来,随着农业开放程度的不断提高,中国农产品贸易迅速发展。农产品贸易在保障农产品有效供给、促进产业结构调整、缓解国内资源和环境压力等方面起到了积极作用,但也出现了部分农产品进口增速过快给国内市场与生产带来一定压力等问题。当前及未来一段时间,准确把握中国农产品贸易特点,深入分析其主要影响因素,科学判断未来发展趋势,对促进中国农产品贸易持续健康发展具有重要意义。

一、中国农产品贸易变化主要特点

(一)总体变化

改革开放以来,中国农产品贸易规模持续快速扩大,贸易地位和影响不断提高。中国农产品贸易总额由2001年的279亿美元增长到2015年的1875.6亿美元,增加5.7倍,年均增长14.6%;其中,进口额由118.5亿美元增长到1168.8亿美元,增加8.9倍,年均增长17.8%;出口额由160.5亿美元增长到706.8亿美元,增加3.4倍,年均增长11.2%(图1)。

从2004年起,中国农产品贸易由长期顺差转变为持续性逆差,2015年逆差额达到462亿美元,比2004年扩大了8.8倍,年均扩大23%。

中国农产品贸易额占第一产业增加值的比重由2001年的15.8%提高到2015年的19.9%。2014年,中国农产品进口总额已居世界第二位,出口总额居世界第六位。

2001年以来中国农产品进出口额变化

1.近年来谷物进口增势强劲,三大谷物产品由净出口转为净进口

根据Comtrade数据,2001-2009年间,中国小麦进口量在个别年份较高,大米、玉米的进口量一直较小,大米进口量最高只有70多万吨,玉米进口量不足10万吨,占世界贸易量的比重也较低,多数年份均在3%以下。2010年以来,中国谷物进口快速增长,从2011年开始三大谷物产品均呈现净进口。

据中国海关统计,中国大米进口量由2010年的39万吨增长至2015年的338万吨,小麦进口量由123万吨增长至301万吨,玉米进口量由157万吨增长至473万吨,分别增加了7.7倍、1.4倍和2倍。与国内产量和消费量相比,中国三大谷物产品进口量总体较小,仍保持很高的自给水平。

2009-2011年谷物自给率均在99%以上,2012-2015年自给率在98%左右。2012年以来,大麦和高粱被作为玉米的替代产品且进口价格较低,同时不受进口配额限制且饲料企业进口高粱和大麦的许可条件放宽,导致大麦和高粱产品进口激增。2015年中国大麦和高粱进口量分别为1073万吨和1070万吨,而2010年大麦和高粱进口量仅为166万吨和0.4万吨。

2.油籽、植物油、棉花、食糖等产品进口量持续快速增长,个别产品进口占全球贸易量近半

在需求拉动和市场开放效应的共同作用下,入世以来,中国油籽、植物油、棉花、食糖进口首当其冲,持续快速增长。2001-2015年,以大豆为主的食用油籽进口量由1567.6万吨增长到8757.1万吨,增加近5倍;食用油进口量由167.5万吨增长到839.1万吨,增加4倍;棉花进口量由19.7万吨增长到175.9万吨,增加8倍。食用油籽、食用植物油、棉花进口额占农产品进口额的比重由2001年的32%提高到2015年的40.3%。

目前,中国是世界上最大的大豆、棕榈油和棉花进口国,进口量占世界大豆、棕榈油和棉花贸易量的比重从2001年的24.3%、9.7%和1.5%分别增长到2015年的63.6%、14.6%和22.8%[1]。2001-2009年,中国食糖进口量保持在70万-140万吨之间,占世界贸易量的比重在3%左右。之后食糖进口明显增长,2011年首次超出194.5万吨的关税配额量,达到291.9万吨,2015年进口量增至485万吨。

3.奶粉、猪肉、羊肉进口量持续攀升,牛肉、水产品进口量波动较大

2001-2015年,中国乳品进口量由20万吨增长到179万吨,年均增长16.9%,占全球贸易量的比重由1%提高到15.1%;猪肉进口量由9万吨增长到77.8万吨,年均增长16.7%,占全球贸易量的比重由不足3%上升到20.3%;羊肉进口量由3万吨增长到22.3万吨,年均增长15.4%,由于全球羊肉贸易量基本保持稳定,中国羊肉进口量占全球贸易量的比重快速提高,由2.1%上升到28.3%;

牛肉进口量在2002年曾达到1.1万吨,随后下降到1万吨以下,2009年开始有所恢复,2015年增至47.4万吨,占全球牛肉贸易量的13%。水产品进口量在2005年曾达到407万吨,随后降至400万吨以下,2011年以来有所恢复,2015年达到408.1万吨,占全球水产品贸易量的9.8%。

4.园艺产品和水产品等优势产品出口稳步上升,但近年来增长乏力

入世以来,中国蔬菜、水果、水产品等劳动密集型产品出口稳步发展,为带动农民就业增收、农业增值增效发挥了重要作用。入世以来,中国蔬菜、水果出口量占国内产量的比重不足3%,但出口额占国内产值近6%,水产品出口量占国内产量的比重不足5%,出口额则占国内产值的10%。

2001-2009年,中国水果出口量年均增长17.1%,2010、2011年水果出口量连续两年下滑,2012年止跌企稳,增速仅为1.4%,2013年出口量为483.7万吨,比上年下降0.5%;2014年出口量继续降至436.1万吨,下降9.9%;2015年出口量增至450.3万吨,增长3.3%。2001-2011年,中国蔬菜出口量年均增长9.5%,2012年蔬菜出口出现明显下滑,出口量下降4%,出口额下降14.9%;2013-2015年国内蔬菜供应充裕,出口实现恢复性增长,2015年出口量为1018万吨,增长4.3%,出口额为132.7亿美元,增长6.2%。

2001-2013年中国茶叶出口量年均增长2.3%,2014年出口量下降6.7%,2015年出口恢复至2013年水平。2001-2013年中国水产品出口额年均增长14.1%,2013年出口额仅增长6.7%,2014年出口额增长7.1%;2015年水产品出口下降,出口量406万吨,下降2.5%,出口额203.3亿美元,下降6.3%。

(二)结构变化

出口方面,2001-2015年间,中国农产品出口总额所占比重较高的是水产品、蔬菜水果等园艺产品和畜产品等。水产品出口比重总体稳定,保持在25%以上,2015年达到28.8%,出口呈现明显的递增趋势。蔬菜水果出口占农产品总出口额的比重增长较快,2001年出口比重为19.5%,2015年已达到28.5%。畜产品出口比重呈下降趋势,但仍占据重要地位,2001年出口比重为16.6%,之后逐渐下降,2015年降至8.3%。谷物产品出口比重变化较大,2001年出口比重为6.9%,2003年升至12.5%,之后下降明显,2008年之后比重均在2%以下,2015年仅占0.6%(表1)。总体来看,中国农产品出口仍是以劳动密集型产品为主,主要出口品种相对稳定;土地密集型产品出口较少且呈下降趋势。

2001年以来中国主要农产品出口比重变化

进口方面,中国进口农产品占比较高的是食用油籽、畜产品、谷物产品和水产品等。食用油籽特别是大豆进口增长迅猛,2001年进口比重为27.0%,2009年增长为39.2%,之后有所下降,2015年占32.8%。畜产品进口比重一般在10%以上,2001年为23.5%,之后有所下降,2009年占12.5%,2015年增至17.5%,肉类、乳制品、蛋品、蜂蜜及其它食用动物产品进口量均有所增加。

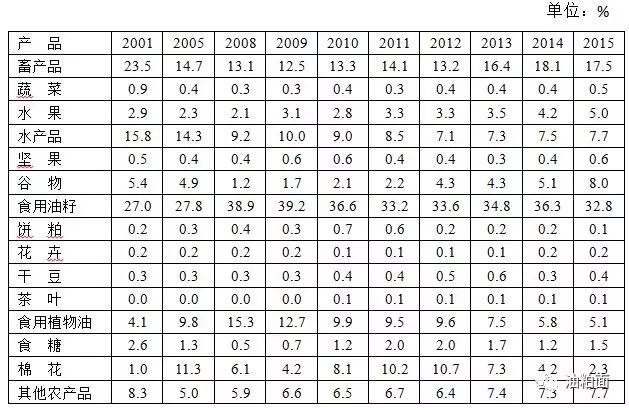

水产品进口比重呈下降趋势,但仍为重要的进口品种,2001年为15.8%,2015年下降到7.7%。谷物产品进口占比一直较小,但却呈现明显的增长趋势,2001年为5.4%,2004年增长至8.0%,之后逐渐下降,2008年仅占1.2%,从2009年开始比重不断提高,2015年升至8%(表2)。总体来看,中国农产品进口主要以土地密集型产品和国内需求增长较快的优质产品为主。

2001年以来中国主要农产品进口比重变化

(三)区域变化

从洲际来看,亚洲、欧洲、北美洲是中国农产品的主要出口市场,2001年,对三大洲出口占农产品总出口的比重分别为69.6%、9.5%和10.6%,之后亚洲出口比重下降,欧洲和北美洲出口比重上升,2015年对三大洲出口占农产品总出口的比重分别为64.5%、14.7%和12.8%;而中国农产品的进口市场则较为分散,主要是北美洲和南美洲,其次是亚洲。其中对亚洲的农产品贸易存在顺差,而且差额比较稳定,而对北美洲和南美洲则存在较大的逆差。

从出口市场看,2001年以来,中国农产品出口市场总体变化不大,主要为美国、亚洲国家和地区,2015年,日本、中国香港、美国、韩国仍居中国前四大出口市场,泰国取代越南成为第五大出口市场。其中对日本的出口额最高,占农产品总出口额的14.4%。对泰国出口额快速增长,2015年比上年增长33.5%,对中国香港的出口额增长2.2%;对其他三国的出口均呈现下降,对日本出口下降8.3%,对美国出口下降1.2%,对韩国出口下降10.6%。

从进口市场看,2001年以来,中国农产品进口来源地趋于集中,与周边国家和地区贸易持续走强。主要进口来源地包括美国、东盟、巴西、阿根廷、澳大利亚和欧盟等,中国成为美国、巴西和阿根廷农产品的第一大进口国,在世界农产品贸易中占据重要地位。

2015年美国、巴西、澳大利亚、加拿大和阿根廷位居前5位,阿根廷超过新西兰成为进口第五大来源国,其中美国是中国农产品最大的进口国,进口额约占当期农产品进口总额的21.2%,其次是巴西,占17%。

2015年,除阿根廷外,从其他4个进口来源地的进口金额均呈现不同程度下滑,从美国进口额比上年下降14%,从巴西进口金额下降7.9%,从澳大利亚进口额下降1.2%,从加拿大进口额下降6.4%;而从阿根廷进口额增长12.7%,阿根廷从2014年的第7位上升至第5位。

二、影响中国农产品贸易发展的主要因素

影响中国农产品贸易变化的因素较多,既有国际因素也有国内因素,既有宏观因素也有微观因素等。在众多影响因素中,需求因素、国际竞争力、国内贸易政策等因素的影响最为重要。

(一)国内需求刚性增长,国际需求相对萎缩

中国农产品需求保持刚性增长态势,人均GDP自2000年以来一直保持较高的增长速度,2015年已达到8016美元,而人均农产品消费量与人均GDP高度相关,城乡居民收入水平的提高,促进了农产品消费增加,未来随着中国经济保持中高速增长,农产品需求还将呈刚性增长态势,部分农产品还将存在一定的缺口。例如随着居民生活水平提高和消费结构升级,中国畜产品消费量不断增加,导致畜产品进口明显增长。

2015年,中国牛肉进口量47.4万吨,比上年增长59%;猪肉进口77.8万吨,增长37.8%。而2008年以来,全球经济增长乏力,国际农产品需求相对萎缩,中国农产品出口困难重重。2009年,中国农产品出口贸易总额较上年下降了2.2%,对欧洲、北美洲、大洋洲、南美洲等地区农产品出口额分别下降了12.4%、6.7%、6.6%和16.6%。2010年,谷物、食用植物油、食用油籽等产品出口更是下降了9.3%、17.2%和19.9%。2011年以来虽有所恢复,但出口增幅明显放缓,2015年再次出现下降。在国内需求刚性增长、国际需求相对萎缩的形势下,必然出现进口快速增长而出口增长缓慢甚至下降。

(二)国内生产成本快速增长,国际生产成本相对稳定

近年来,由于中国农用生产资料价格上涨、人工和土地成本上升等原因,农产品生产成本快速上升,2003-2014年,三大主粮生产成本每亩年均增长10.4%,蔬菜成本每亩年均增长11.9%,养猪成本平均每头年均增长16.6%。

农产品生产成本上升,导致很多农产品不具备价格优势,出口竞争力减弱。而主要出口国农产品生产成本总体比较稳定,且在世界农产品产量不断增加的形势下,国际市场农产品价格呈现明显的下跌态势,从而导致国内外农产品价差持续扩大。例如2015年,墨西哥湾2号黄玉米到岸税后价持续低于国内玉米销区价,每吨价差达600-900元。

(三)农产品市场高度开放,贸易环境显著变化

2001年以来,中国严格按照加入世界贸易组织承诺开放农产品市场,现有农产品平均关税水平为15.2%,不足世界平均水平的1/4,84%的农产品税目的关税低于29%,其中25%的农产品税目税率低于10%,且关税形式单一,从价税比例达99%,关税制度极其透明,实施税率和约束税率一致。除10来个岛国和美国、加拿大、澳大利亚等竞争力很强的国家外,其他国家农产品关税水平都远高于中国,中国实际上是世界农产品市场开放度最高的国家。同时,各国更加重视农业基础地位,发达国家出于开拓市场目的,发展中国家出于发展农业和粮食生产目的,不断开展多双边贸易谈判和自贸区谈判,加强与中国农业贸易合作。

(四)人民币大幅升值,价格竞争力下降

自2005年7月中国启动人民币汇率改革以来,人民币对美元汇率明显升值。2005-2013年,人民币对美元汇率累计升值32.3%。人民币升值降低了中国农产品的国际竞争力,导致出口数量减少,进口增加。在人民币升值与其他因素的综合作用下,中国一些农产品进口来源国的竞争优势进一步增强。2005-2015年,巴西在中国农产品进口份额比重由10.5%提高到17%,加拿大由4%提高到4.5%;中国自美国大豆、禽肉、水果进口额年均增速分别为24.2%、35.7%和16.4%。

三、中国农产品贸易发展趋势展望

(一)多双边谈判稳步推进,农产品市场将进一步开放

入世以来,中国农业国际化进程不断加快,目前中国已成为世界上农业开放度最高的国家之一,农产品贸易快速发展,国际国内两个市场相互作用不断增强,农产品贸易对国内产业的影响更加直接、更加全面、更加深刻。未来随着科学技术和社会生产力的迅速发展,国际分工不断扩大和深化,产品以及技术、信息、资本等生产要素在全球范围内自由流动和配置,各国经济间的相互依赖关系呈现出大大加深的趋势,中国多双边贸易谈判将继续加快,将使中国农产品市场更加开放。

(二)农产品进口继续增加,国内产业压力越来越大

受资源条件限制,中国农业基础竞争力薄弱,加之缺乏有效的保护和调控政策空间,入世以来部分开放度较高的农产品大量进口对国内产业造成了一定冲击。未来随着中国农产品需求增长,而国内农产品供给受资源环境约束,增加大宗农产品进口,是必然的现实选择。但由于缺乏有效的政策调控手段,一些农产品的大量进口将对国内市场价格形成打压和抑制,将对国内生产造成巨大压力。受中国农产品小规模生产影响,中国大宗农产品的生产成本普遍高于世界主要出口国,种植比较收益将受到影响。

(三)传统优势产品竞争力下降,农产品出口增长缓慢

在中国传统优势农产品出口品种中,从出口量来看,2015年除蔬菜还保持较大的净出口,水果受进口快速增长影响,仅保持1.8万吨的净出口,水产品已演变为净进口。在中国农产品市场高度开放的同时,国外农产品市场保护程度仍然很高。国际上大量农产品仍保持高关税、高补贴,卫生与植物卫生措施(SPS)和技术性贸易措施(TBT)呈现数量不断增加、标准不断提高、程序越来越复杂的趋势。一些国家还将贸易壁垒延伸到低碳、汇率、知识产权等领域。这将给中国优势农产品出口带来很大障碍。

(四)全球经济增长依然缓慢,农产品贸易环境不容乐观

国际货币基金组织(IMF)发布的《世界经济展望》报告,2015年世界经济增速为2.4%,2016年全球经济增速预计为2.9%-3.4%。发达经济体的增长逐步好转,2015年增至2%,2016年将升至2.2%;新兴市场的经济增长放缓,2015年下降为4.3%,2016年将升至4.7%。全球经济下行风险仍然存在,金融市场波动加剧和资产价格的破坏性调整可能带来金融风险,而潜在产出增长下降依然是发达和新兴市场经济体面临的重要风险。全球经济增长动力不足将影响消费者收入增长和消费需求,各国宏观经济政策更多地转向促进内需,全球农产品贸易环境将受到不利影响。

(五)国际市场价格继续下行,国内外价差依然明显

据OECD/FAO农业展望报告和国际谷物理事会(IGC)估计,2015-2016年世界主要农产品供给普遍增加,农产品需求相对稳定且增长速度较慢,其中谷物产量仍处于较高水平;大豆、棉花和食糖等主要农产品供求形势较好,库存水平有所提升;肉类和奶类产量继续增长,供应较为充足。在此背景下,2016年国际农产品市场价格仍面临较大的下行压力。而中国主要农产品价格短期内总体稳定,长期受生产成本增加影响仍将呈上涨趋势。在此形势下,国内外农产品价差依然明显。

综合来看,目前中国主要农产品进口均呈较快增长趋势,考虑到国内外价差依然明显,预计未来的进口压力仍然存在,进口额可能继续增长;随着各级政府相关出口促进政策的实施以及企业竞争能力的提高,出口形势有望好转,但增速相对缓慢。预计中国农产品贸易逆差将长期存在。

尽管国际粮食市场价格下行增加了中国粮食进口,对国内产业发展造成一定的压力,但对国内供需总量平衡格局和价格的影响有限。在全球粮食产量再获丰收的背景下,国际粮食价格依然面临较大的下行压力。在目前国内外粮食市场已经形成较大价差的形势下,国际市场的下行走势将对中国粮食市场及贸易带来一定影响,需要密切关注。