1. 石化行业:原油中枢价格提高,产品价差变化分化

1.1 原油价格:2018年布油均价71.13美元/桶

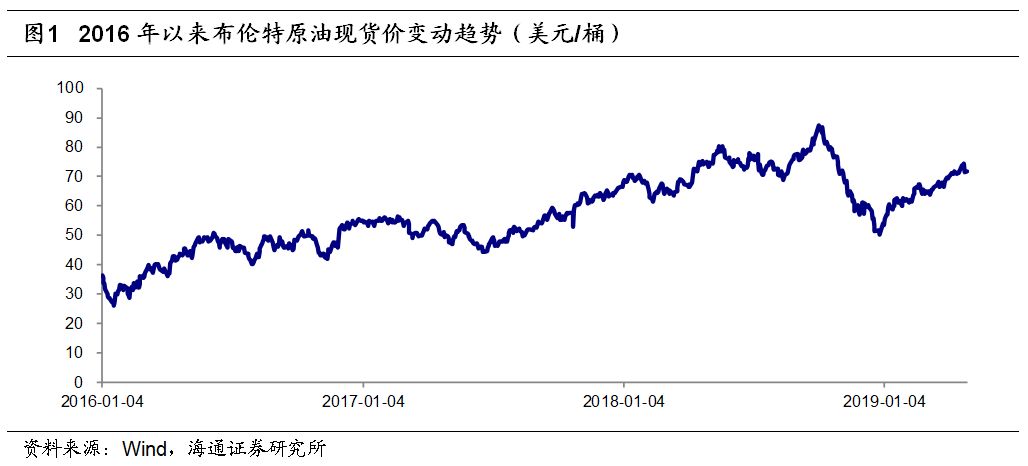

2018年油价中枢提高,布伦特原油均价为71.13美元/桶。

2016年以来,全球油价企稳回升,2016年布伦特原油全年均价43.65美/桶。2017年,油价继续震荡上行,布伦特原油全年均价54.22美元/桶。2018年,影响油价的因素增加,且各种因素对油价的影响更加深入。2018年全年布伦特原油均价为71.13美元/桶,较2017年上涨16.91美元/桶(+31.2%)。

2018年影响油价的因素分析。

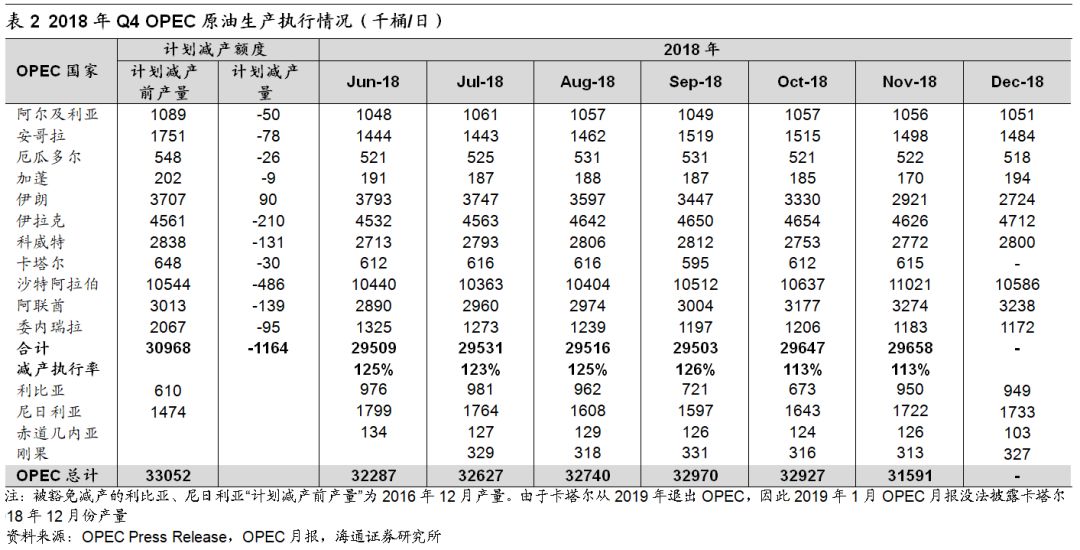

我们认为,2018年全年油价走势可以分为两个阶段,一是前三季度震荡上行,二是第四季度大幅回落。2018Q1-Q4布伦特原油均价分别为66.87美元/桶、74.60美元/桶、75.19美元/桶和67.85美元/桶,前三季度油价基本走势为震荡上行,我们认为主要原因包括:1)OPEC减产执行率高。由于委内瑞拉国内遭遇严重的经济危机,原油产量大幅回落,导致2018年前三季度OPEC减产执行率均高于100%,全球原油供给收缩;2)地缘政治因素。美国在2018年5月宣布将退出伊核协议,并重启在伊核协议下豁免的对伊朗制裁,主要将针对伊朗能源、石化和金融等关键经济领域。由于伊朗是重要的原油生产国和出口国,美国对伊朗的制裁进一步加剧了对全球原油供给不足的预期。

2018Q4油价大幅回落因素分析。

2018年10月上旬开始,油价出现单边回落行情,油价从10月初的87美元/桶跌至12月底的50美元/桶,10-12月布伦特原油均价分别为80.41美元/桶、64.34美元/桶和57.42美元/桶。我们认为油价回落的主要原因包括:1)美国给予若干国家和地区伊朗原油进口豁免。2018年5月美国宣布将重启对伊制裁,其目标是将伊朗原油出口量降为0,但10月初,美国宣布给予若干国家和地区伊朗原油进口豁免,实际上是保证伊朗原油仍有部分出口,从OPEC月报上看,伊朗原油产量虽有明显下滑,但到2018年12月仍然保持272万桶/日的产量;2)OPEC大幅增产。以沙特为主的主要OPEC国家开始动用剩余产能主动增产,2018年11月,沙特增产38万桶/日,阿联酋增产9.7万桶/日,一定程度弥补了伊朗原油产量和出口量的下滑。

1.2 石化产品:全年价差变化分化

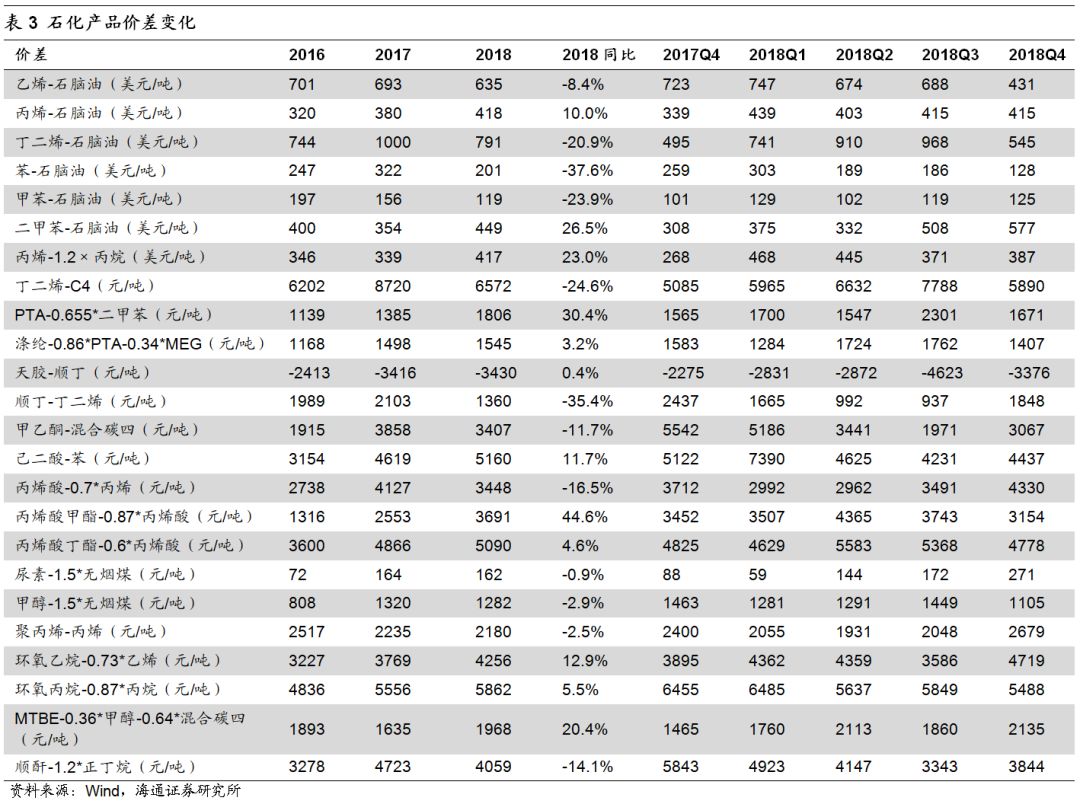

2018年,炼油以及部分化工产品价差变化分化。

其中丁二烯(石脑油)、苯、甲苯与石脑油的价差同比分别缩小20.9%、37.6%、23.9%;但丙烯(PDH)、PTA、涤纶长丝、丙烯酸甲酯、丙烯酸丁酯、环氧乙烷、环氧丙烷价差同比分别扩大23.0%、30.4%、3.2%、44.6%、4.6%、12.9%和5.5%。

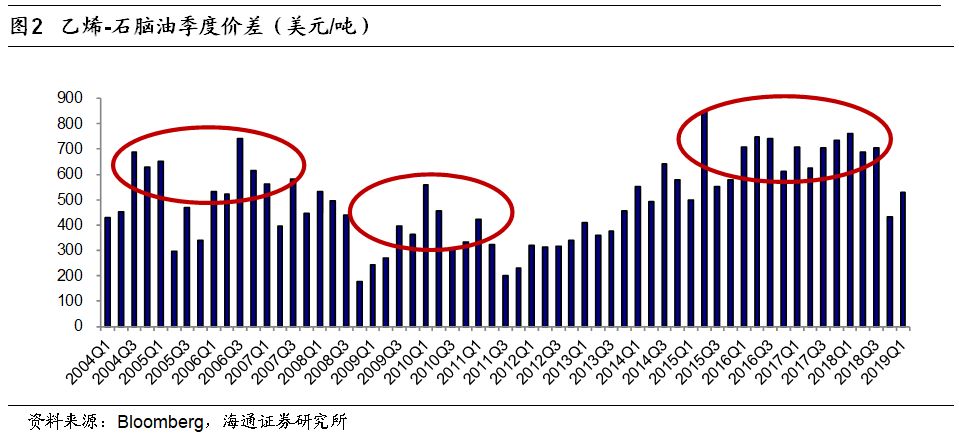

2018年,代表石化行业盈利变化趋势的乙烯-石脑油价差全年平均值为635美元/吨,仍然保持高位,其中前三季度平均价差为703美元/吨。第四季度伴随油价大幅回落,乙烯-石脑油价差也迅速缩窄,2018Q4平均价差仅为431美元/吨。我们认为,2019年乙烯-石脑油平均价差会高于2018Q4水平,但低于2018年前三季度水平,石化产品盈利和行业景气度较2018年会下降。

2.

各子行业上市公司分析

我们将石化行业上市公司分为三个子板块:油气开采、油服、石油化工。由于中国石油、中国石化收入、利润规模远超行业内其他公司,因而我们将单独分析这两家公司。

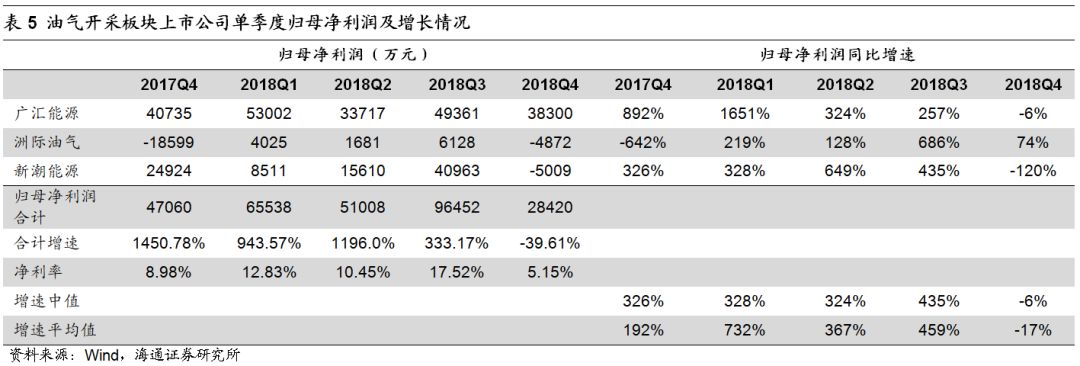

油气开采板块上市公司主要包括洲际油气、新潮能源、广汇能源3家公司。

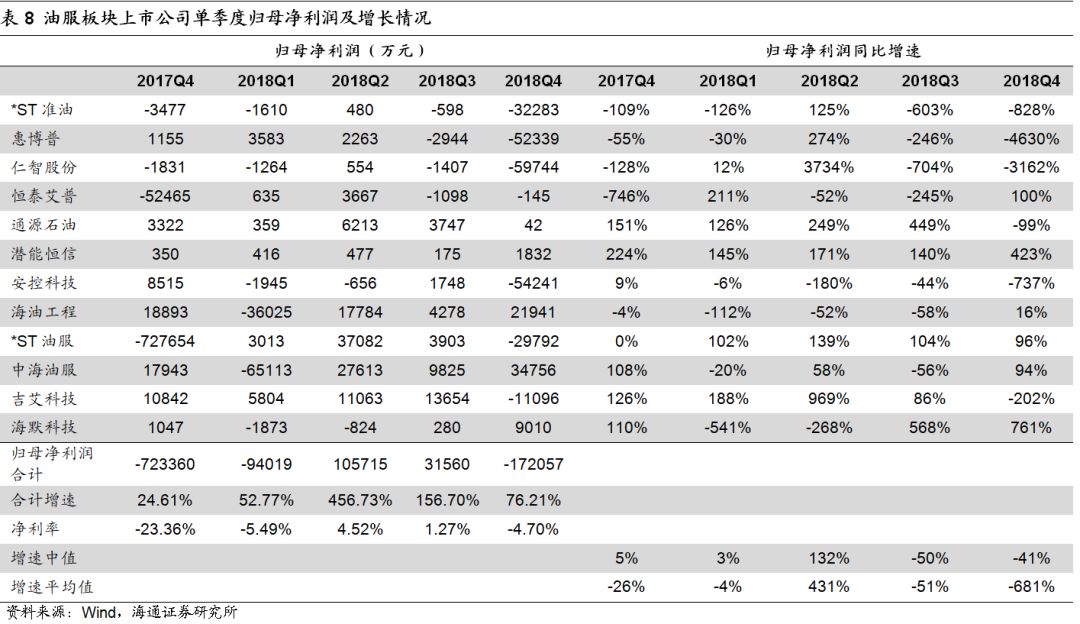

油服板块上市公司主要包括恒泰艾普、惠博普、*ST准油、仁智油服、通源石油、潜能恒信、安控科技、海油工程、*ST油服、中海油服、吉艾科技、海默科技12家公司。

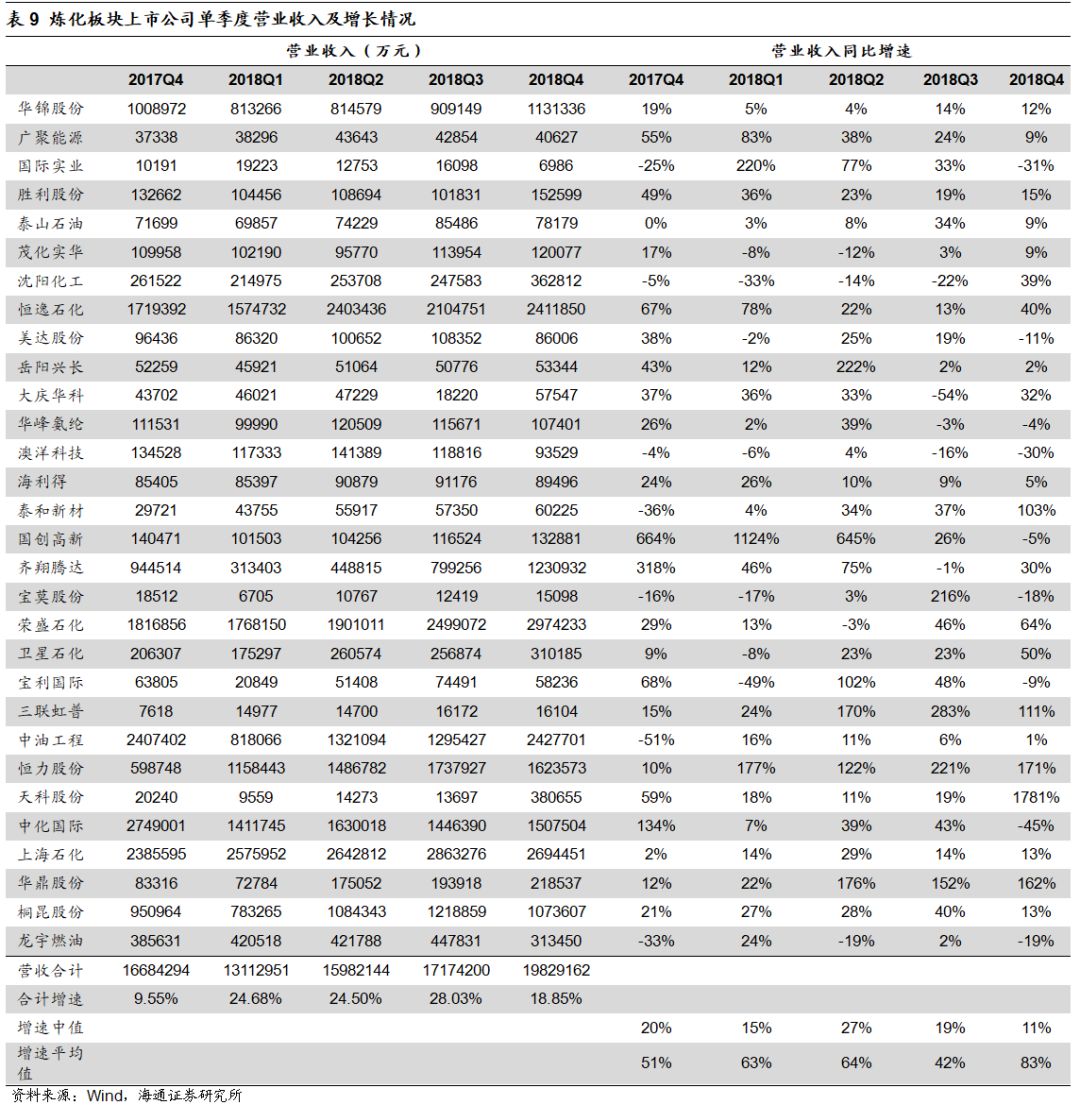

炼化板块上市公司主要包括上海石化、华锦股份、卫星石化、恒逸石化、荣盛石化、桐昆股份、恒力股份、齐翔腾达、泰山石油等30家公司。

2.1

油气开采板块:

全年盈利改善,18Q4盈利明显下滑

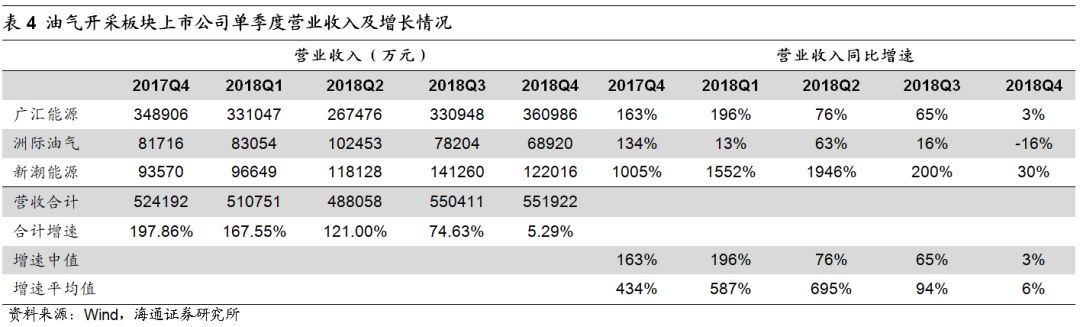

2018年,3家油气开采行业上市公司合计实现营业收入

210.11亿元,同比增长67.94%

。其中2018Q1,3家油气开采行业上市公司合计实现营业收入51.08亿元,同比增长167.55%;2018Q2,3家油气开采行业上市公司合计实现营业收入48.80亿元,同比增长121.00%;2018Q3,3家油气开采行业上市公司合计实现营业收入55.04亿元,同比增长74.63%。2018Q4,3家油气开采行业上市公司合计实现营业收入55.19亿元,同比增长5.29%。

2017年初到2018Q3,全球原油价格震荡上行,油气开采板块各公司收入明显改善,同比均实现大幅增长。2018Q4,由于原油大幅下滑,油气开采板块各公司收入增速明显放暖。

2018年,3家油气开采行业上市公司合计实现归属母公司净利润

24.14亿元,同比大幅增长203.51%

。其中2018Q1,3家油气开采行业上市公司合计实现归属母公司净利润6.55亿元,同比大幅增长943.57%,净利率12.83%;2018Q2,3家油气开采行业上市公司合计实现归属母公司净利润5.10亿元,同比大幅增长1196.00%,净利率10.45%;2018Q3,3家油气开采行业上市公司合计实现归属母公司净利润9.65亿元,同比大幅增长333.17%,净利率17.52%;2018Q4,3家油气开采行业上市公司合计实现归属母公司净利润2.84亿元,同比下滑39.61%,净利率回落至5.15%。

整体而言,2018年前三季度油气开采行业上市公司经营业绩同比大幅增长,盈利能力明显改善。

2018Q4由于油价下跌,油气开采行业上市公司盈利明显下滑。

2.2油服板块:

2018全年业绩分化,18Q4业绩普遍下滑

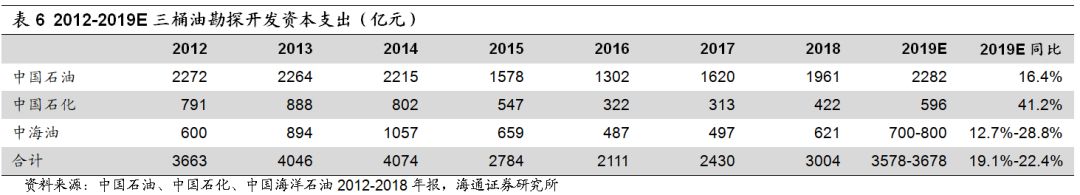

2017年以来国际原油价格企稳,石油公司上游资本支出回升,2018年中石油、中石化、中海油上游资本支出共3004亿元,同比+23.6%。根据三桶油2018年报,预计2019年中石油、中石化、中海油上游资本支出分别为2282亿元、596亿元和750亿元(公司预计700-800亿元),合计3628亿元,同比+20.8%。石油公司资本支出增长,带动油服板块收入稳步增长。

2018年,12家油服行业上市公司合计实现营业收入

1020.02亿元,同比增长15.98%

。其中2018Q1,12家油服行业上市公司合计实现营业收入171.22亿元,同比增长11.69%,增速较2017Q1提高3.36个百分点;2018Q2,12家油服行业上市公司合计实现营业收入233.99亿元,同比增长12.23%;2018Q3,12家油服行业上市公司合计实现营业收入248.89亿元,同比增长19.63%;2018Q4,12家油服行业上市公司合计实现营业收入365.92亿元,同比增长18.18%。

2018年,12家油服行业上市公司合计实现归属母公司净利润

-12.88亿元

,其中2018Q2-2018Q3,12家油服行业上市公司合计值曾经连续两个季度盈利,但2018Q4,12家油服行业上市公司合计实现归属母公司净利润-17.21亿元,导致全年业绩亏损。2018Q4,ST准油、惠博普、仁智股份、安控科技、ST油服分别亏损3.23亿元、5.23亿元、5.97亿元、5.42亿元和2.98亿元。

从2018年全年业绩来看,恒泰艾普、通源石油、潜能恒信、*ST油服、中海油服业绩好转,均出现扭亏为盈或业绩增长。

我们预计2019年三桶油资本支出将进一步提升,油服板块业绩有望继续改善。

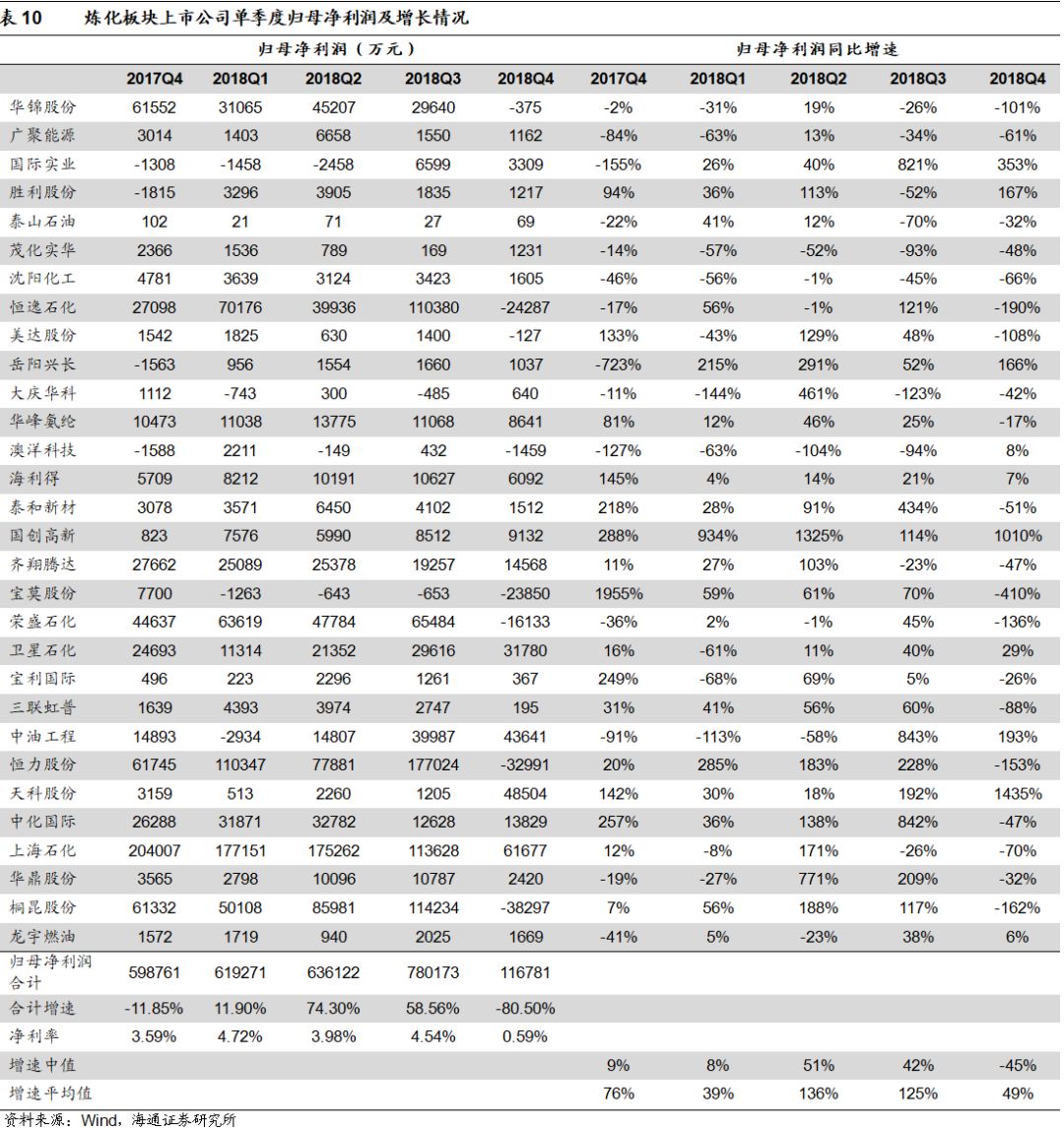

2.3炼化板块:全年维持景气高点,四季度盈利同比下滑80%

2018年,30家炼化行业上市公司合计实现营业收入

6610.06亿元,同比增长23.66%

。其中,2018Q1, 30家炼化行业上市公司合计实现营业收入1311.30亿元,同比增长24.68%;2018Q2,30家炼化行业上市公司合计实现营业收入1598.21亿元,同比增长24.50%;2018Q3,30家炼化行业上市公司合计实现营业收入1717.42亿元,同比增长28.03%;2018Q4,30家炼化行业上市公司合计实现营业收入1982.92亿元,同比增长18.85%。

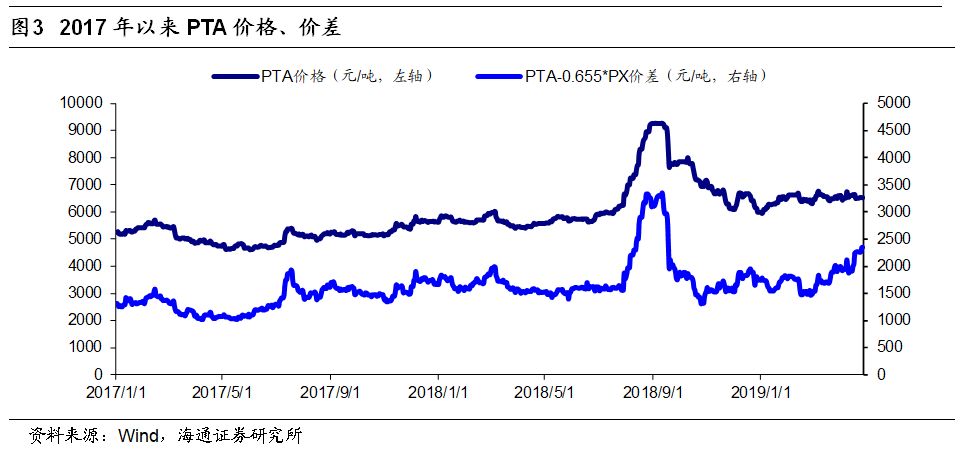

PTA-涤纶产业链高景气。

2018年PTA价格继续上涨,三季度PTA价格一度达到9250元/吨,达到2013年下半年以来的最高点,行业四大龙头(桐昆股份、恒逸石化、荣盛石化、恒力股份)2018合计实现营业收入2780.04亿元,同比增长46.4%。 2018Q4,以上4家公司营业收入达到808.33亿元,创造2016年以来单季收入的新高。

2018年,30家炼化行业上市公司合计实现归属母公司净利润

215.23亿元,同比增长7.13%

;净利润率3.26%。2018Q1 30家炼化行业上市公司合计实现归属母公司净利润61.93亿元,同比增长11.90%;2018Q2 30家炼化行业上市公司合计实现归属母公司净利润63.61亿元,同比增长74.30%;2018Q3 30家炼化行业上市公司合计实现归属母公司净利润78.02亿元,同比增长58.56%;2018Q4 30家炼化行业上市公司合计实现归属母公司净利润11.68亿元,同比下滑-80.50%。

2018Q4 PTA-涤纶产业链龙头出现亏损。

2018Q4,PTA价格冲高回落,PTA-PX价差缩窄,PTA龙头盈利恶化。PTA-涤纶产业链四大龙头(桐昆股份、恒逸石化、荣盛石化、恒力股份)2018Q4均出现亏损,合计亏损11.17亿元。

整体而言,2018年炼化行业上市公司归母净利润仍保持较高增速,行业整体盈利为历史最好水平之一,炼化行业仍处景气周期。

2.4中国石化:2018年继续保持高分红比例

中国石化2018年归母净利润631亿元。

2018年,中石化实现营业收入28911.79亿元,同比增长22.5%;实现归属于母公司股东净利润

630.89亿元

(折合每股收益0.52元),同比增长23.4%。

勘探与开采:4Q18油价大跌使得该业务板块继续亏损。

2018年公司勘探与开采业务亏损101.07亿元,较2017年459亿元的亏损大幅减亏。2018年布伦特原油均价71.13美元/桶,其中前三季度均价72.74美元/桶,原本有希望实现扭亏,但由于4Q18油价从85美元/桶以上一路下跌至50美元/桶,使得公司油气勘探与开采业务在4Q18的亏损达到90亿元以上,从而也使得公司该业务板块在2018年亏损在100亿元左右。

炼油:延续高盈利。

2018年公司炼油业务实现经营收益548.27亿元,虽同比有所下降,但仍维持较高水平,2016年以来公司炼油业务板块经营收益已连续三年在500亿元以上。2018年炼化行业继续高景气,助推炼油行业盈利继续提升。

化工:盈利小幅提升,

为

2000年以来最好盈利水平。

2018年,公司化工业务实现经营收益270.07亿元,同比微增0.11%,超过2011年267亿元的经营收益,为2000年以来最佳。

营销与分销:盈利同比下降25.67%。

2018年公司营销与分销业务实现经营收益234.64亿元,同比下降25.67%。2018年,公司该业务板块经营收益率1.62%,是近几年的较低水平,我们认为2018年该业务部门的库存损失是导致盈利能力下降的重要原因。

4Q18盈利环比出现较大回落

。

2018年前三季度公司各业务板块盈利稳中有升,但4Q18随着油价从85美元/桶以上跌至50美元/桶,使得公司各业务板块盈利出现单季度环比大幅下降。从经营收益环比数据看,4Q18勘探与开采业务亏损环比扩大84亿元;炼油、化工、营销与分销事业部的经营收益环比分别下降156、61、51亿元。

2018年度分红比例仍在80%以上。

2018年公司现金分红政策为:每股现金股利0.42元(其中年中0.16元、年底0.26元),合计分红508.5亿元。2018年分红比例(现金分红占归母净利润的比例)达到80%以上,按照3月22日收盘价计算,公司股票的分红收益率达到7%。

资本支出计划继续增长。

2019年,公司资本开支计划为1363亿元,同比增长15.53%。其中勘探与开采业务预计支出596亿元,同比增长41.38%;化工业务预计支出233亿元,同比增长19.01%。

盈利预测与投资评级。

我们预计公司2019-2021年EPS分别为0.49、0.50、0.51元,2019年BPS为6.06元,维持“优于大市”投资评级。

风险提示。

原油价格回落、石化产品价差下降等。

2.5中国石油:

原油均价抬升,2018年归母净利润同比增长131%

中国石油2018年归母净利润同比增长131%。

2018年,公司实现营业收入23535.88亿元,同比增长16.8%;实现归属于母公司股东净利润

525.85亿元

(折合每股收益0.29元),同比增长

130.7

%。

勘探与开采业务:盈利继续回升。

2018年布伦特原油均价71.13美元/桶,同比增长30.98%,原油均价上涨推动上游业务盈利能力改善。2018年公司勘探与开采业务实现经营收益735.19亿元,同比大幅改善。(2016-17年公司该业务板块经营收益分别为31.48亿元、154.75亿元)。

炼油与化工业务:2016-18年实现盈利逐年增长。

2018年公司该业务板块实现经营收益427.56亿元,同比增长6.99%,自2015年以来实现逐年增长。我们认为2016-18年是石油化工行业的盈利高峰,行业高景气推动了公司该业务板块的盈利增长。

天然气与管道业务:盈利大幅增长。

2018年公司该业务板块实现经营收益255.15亿元,同比增长62.64%。盈利高增长主要得益于:2018年居民用气门站价格自2018年6月起上调不超过0.35元/立方米;有效地控制了进口亏损(2018年在进口天然气气量大幅增加的情况下,公司进口天然气亏损为249.07亿元,与2017年基本持平)。

2019年资本支出预计增长17.43%

。

2018年,公司实现资本支出2559.74亿元,同比增加18.38%。2019年公司预计资本支出为3006亿元,同比增长17.43%。

油气管道建设稳步推进。

截止2018年底,公司国内油气管道总长度为83527 公里,同比增长1.4%。石油、天然气管道均实现增长,其中:天然气管道长度为51751 公里,原油管道长度为20048 公里,成品油管道长度为11728公里。

盈利预测与投资建议。

我们预计公司2019-2021年EPS分别为0.27、0.30、0.31元,2019年BPS为7.01元,维持“优于大市”投资评级。

风险提示:

原油、天然气价格回落将影响上游业务盈利;炼化行业景气度下降将影响公司炼油与化工业务板块盈利。

3. 展望:油价下半年上涨承压,行业

景气向下

3.1

油价:

预计下半年上涨承压

我们在2018年12月8日外发的《产油国协议减产120万桶/天,有助于原油供需格局改善》中提到,2018年12月6-7日OPEC及其盟国在维也纳召开会议,OPEC和非OPEC国家已同意减产120万桶/天,其中OPEC减产80万桶/天(以10月产量为减产基线),俄罗斯约减产23万桶/天。协议将于2019年1月起实施,持续6个月,将于2019年4月再次评估。目前全球原油供需较为宽松,此次OPEC及其盟国合计减产120万桶/天有助于缓解供需过剩的局面。目前来看,2019年一季度油价企稳回升,上半年有望维持震荡上行的趋势。

我们预计2019年全球油价下半年上涨承压。短期主要关注:(1)OPEC减产执行情况;(2)美国取消伊朗原油进口豁免对伊朗原油出口的影响;(3)页岩油产量增速。

3.2 2019年石化行业景气向下

在我们此前的深度报告《石化行业_深度报告:行业景气高点有望出现在2016~2018年20140116》里面我们曾提到,石化行业的景气周期一般为6~8年,我们认为石化行业前两次景气顶点分别出现在2004~2006年、2010~2011年,下一次行业景气顶点有望在2016~2018年出现。目前,石化行业正处于景气周期。

从乙烯-石脑油价差来看,在2004~2006年、2010~2011年,这一价差分别达到了阶段性的高点。目前乙烯-石脑油价差维持高位,石化行业处于景气周期。

2019年PTA仍然有望维持较高盈利。2018年PTA华东均价6448元/吨,同比+24.9%;PTA-PX平均价差1806元/吨,同比+30.4%。

我们认为自2017年下半年以来PTA盈利改善,且2018-2019年国内PTA新增产能较少,而下游聚酯产能稳步扩张,我们认为PTA供需有望持续改善,行业景气向上。

4.上市公司分析

我们建议关注2019年业绩有增量的石化上市公司,包括卫星石化、桐昆股份、恒力股份、新奥股份等,同时建议关注估值低、分红稳定的中国石化,以及有望受益中石油资本支出增加的中油工程等。

卫星石化。

(1)1Q19归母净利润2.20亿元,同比+94%;公司预计上半年归母净利润5.4-6.1亿元,同比增长65-87%。(2)45万吨丙烷脱氢制丙烯项目已投产,我们认为将成为公司2019年业绩增长点。(3)乙烷制烯烃项目积极推进,有望成为原料轻质化龙头。

风险提示:

产品价格大幅波动;项目进展不及预期等。

桐昆股份。

(1)涤纶行业龙头。涤纶长丝产能不断扩张,进一步巩固市场地位。(2)PTA产能扩大,目前具备400万吨PTA生产能力,如东洋口港项目有望进一步提高PTA产能,完善产业链配套;(3)参股大炼化。参股20%的浙江石化,拟建4000万吨炼化产能。其中一期2000万吨项目有望在年内竣工投产,有望为公司带来可观的投资收益。

风险提示:

原油价格下跌;产品价格下跌;长丝产能扩张不及预期;炼化项目进度不及预期。

中国石化。

(1)估值低,截止4月30日,公司2019年PE11倍、PB 0.93倍,低于国际同行埃克森美孚PE 22倍、PB1.8倍的估值水平。(2)1Q19原油价格整体呈现上行趋势,我们认为有助于一季度业绩环比改善。(3)分红预期。我们认为稳定的分红有助于股息收益率的稳定。(4)中石化销售公司混改推进,我们认为有助于推动公司资产重估。

风险提示:

原油价格大幅下跌;产品价格大幅波动。

恒力股份。

(1)已完成收购集团660万吨PTA资产,同时配套融资建设2000万吨/年炼化项目。(2)我们预计2019年PTA仍有望维持稳定盈利,从而有助于公司整体盈利。(3)2000万吨炼化一体化项目已产出成品油及化工品,我们预计2019年有望实现投入生产,从而在完善PX上游原料的同时,也有望推动公司利润大幅增长。

风险提示:

原油价格下跌;产品价格下跌;炼化项目进度不及预期。

中油工程。

(1)我国最大的石油工程综合服务提供商。2018年油气田地面工程、管道与储运工程、炼化与化工工程占公司收入比重分别在40%、30%、20%左右,毛利占比分别为40%、20%和30%左右。(2)在手现金充裕,资产状况良好。截止2018年底,公司货币现金为329.5亿元,占总资产的比重为35.1%。(3)我们预计中石油资本支出的提升有助于公司订单、盈利的增长。

风险提示:

油价大幅下跌;项目建设不及预期;现有合同实施不及预期等。

新奥股份。

(1)20万吨轻烃项目逐步进入试生产,2亿方煤制天然气项目的建成将增加国内气源;(2)剥离农药资产,不断聚焦天然气主业,从而有助于估值水平的提升。

风险提示:

产品价格大幅波动;煤制气项目进度不及预期。

5.风险提示

原油价格大跌,石化行业景气度下降,产品价格大幅波动。