【定增并购圈】是专注于定向增发和并购重组等一级、一级半市场的金融社群和项目平台。

扫描右方二维码,添加【王逸昕-定增并购圈】

,定增平台领投或跟投均可,拼起来哟!

欢迎电话联系:400-991-0090

导读

德利迅达再次出现在A股资本市场,已经时过三年,且原本联姻的上市公司已经变成了沙钢股份(002075.SZ)。

本次联姻沙钢股份涉及重组金额几乎是上一次的十倍,且标的资产不仅有德利迅达,更有境外资产GS,后者为本次并购重组的核心标的,能操盘如此大项目。

真的太牛了,不得不服!

258亿元转型数据中心,形成特钢外第二大主业

今天(6月15日)上午,沙钢股份披露拟作价258.08亿元收购苏州卿峰投资管理有限公司(下称“苏州卿峰”)及北京德利迅达科技有限公司(下称“德利迅达”)100%股权,进入数据中心行业。

交易完成后,公司主营业务将由特钢业务转为特钢、数据中心双主业,实现业务结构调整和转型发展。

根据交易预案,

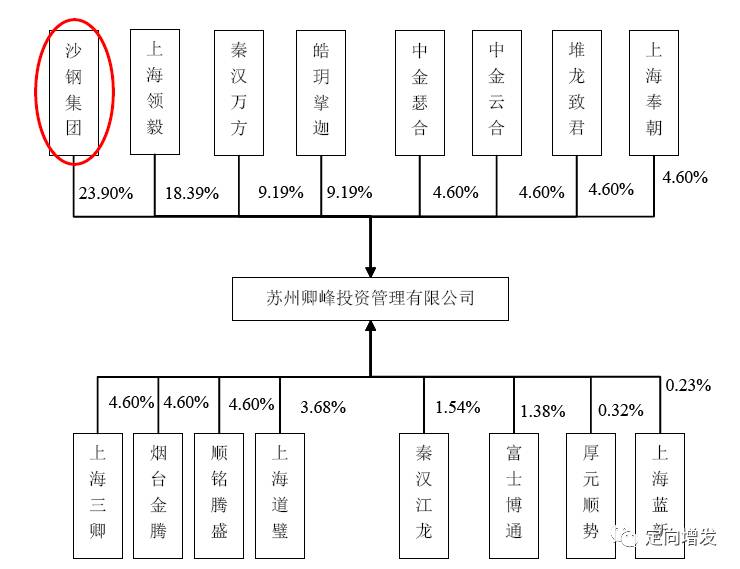

沙钢股份拟向沙钢集团、上海领毅、深圳富士博通等15名苏州卿峰股东发行18.74亿股,股份对价为228.47亿元,另支付5263.4万元现金,收购苏州卿峰剩下的一名股东上海蓝新资产管理中心(有限合伙)所持苏州卿峰股份。交易合计作价229亿元,沙钢股份将全资控股苏州卿峰。

同时,沙钢股份拟向创新云科、智联云科等34名德利迅达股东发行股份购买其88%股权,交易作价为29.08亿元。

需说明的是,由于苏州卿峰持有德利迅达12%股权,因此交易完成后,沙钢股份将直接持有苏州卿峰100%股权以及德利迅达88%股权,同时又通过苏州卿峰间接持有德利迅达12%股权。

另外,沙钢股份拟募集不超过2亿元的配套资金,其中5263.4万元用于支付上述现金对价,剩下的则用于支付本次交易的相关费用。

资产体量巨大,但不构成借壳

截至2016年12月31日,上市公司总资产为783,881.66万元,归属于母公司股东的权益为273,815.80万元,本次交易中,苏州卿峰100%股权的作价为2,290,000.00万元,德利迅达88%的股权作价为290,840.00万元,交易作价合计为2,580,840.00万元。交易作价合计占上市公司总资产的比例为329.24%,占上市公司归属于母公司股东的权益的比例为942.55%。

也就是说,本次并购注入资产体量,从净资产角度接近上市公司10倍,但却不构成借壳,这又是为何?

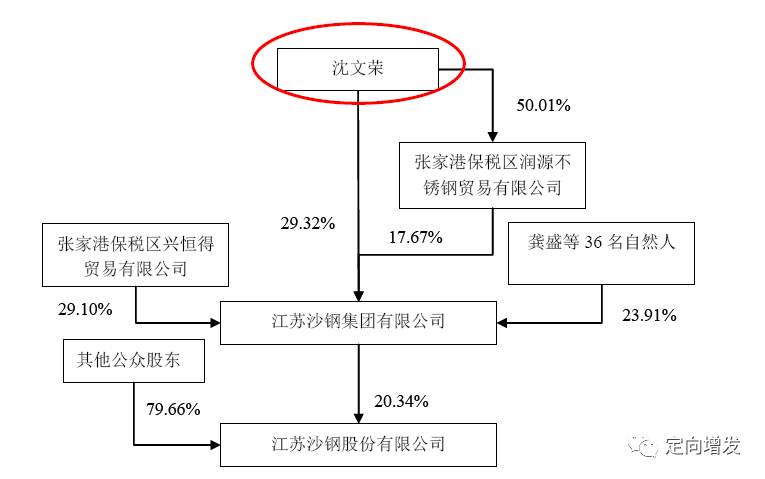

本次交易后,无论是否考虑募集配套资金的情况下,原大股东沙钢集团所持上市公司比例为20.79%,超过第二大股东上海领毅8.00%的持股比例;且按照《问答》的规定剔除其以苏州卿峰股权认购的上市公司股份后,沙钢集团持股比例为11.60%,仍超过第二大股东上海领毅8.92%的持股比例。沙钢集团在本次交易前后,均保持持股比例最高和控股股东的位置。因此,本次交易后,上市公司控股股东仍为沙钢集团,沈文荣先生仍为上市公司的实际控制人,上市公司控制权在本次交易前后未发生变化。

实际上,本次注入的核心标的苏州卿峰为持股型公司,本部未经营业务,注册时间为2016年1月,且此后至今共计完成了6次股权变更登记,每一次都将股权进行了更大范围的分散,从而,使得沙钢集团仅持有苏州卿峰23.90%股权,为苏州卿峰现第一大股东;上海领毅持有苏州卿峰18.39%股权,为苏州卿峰第二大股东;皓玥挲迦、堆龙致君、顺铭腾盛为一致行动人,合计持有苏州卿峰18.39%股权,与上海领毅并列为苏州卿峰第二大股东。

与此同时,苏州卿峰通过境外全资持股平台公司EJ收购了GS 49%股权,EJ并拥有GS另外2%股权的购买期权,行权价格为2英镑。该购买期权行权后,苏州卿峰将通过EJ持有GS 51%股权,将GS纳入合并范围。

简而言之,采用一个持股型公司将上市公司大股东和各类投资机构打散持股,从而完成了大体量资产注入,但且不构成借壳的操作。不过,弱弱的想问一句,持股公司成立时间这么短,并购重组委审核的时候,难道不会关注这其中的蹊跷之处吗?

GS是何方神圣?

苏州卿峰是持股型公司,旗下真正备受关注的标的是GS,其总部位于伦敦,是欧洲和亚太地区领先的数据中心业主、运营商和开发商,拥有目前全球数据中心行业最高的信用评级(惠誉BBB+、标准普尔BBB、穆迪Baa2)。

GS目前已在伦敦、巴黎、阿姆斯特丹、马德里、法兰克福、新加坡、悉尼7座城市拥有和运营10家数据中心,可租赁总面积超过30万平方米、总电力容量275兆瓦。

GS的客户包括:IBM、Microsoft(微软)、NTT Communication(日本电信电话公司)、AT&T Global Network(美国电话电报公司)、T-SystemsAcc Mgmt(德国电信)、Fujitsu Services Ltd(富士通服务公司)、Cap Gemini(凯捷)等国际知名企业。

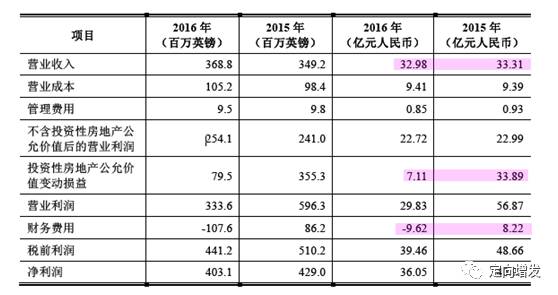

GS的利润来源主要为其经营的数据中心业务,2015年和2016年,GS分别实现营业收入33.31亿元、32.98亿元,分别实现净利润40.92亿元、36.05亿元。

GS在伦敦、巴黎、马德里、法兰克福、阿姆斯特丹、新加坡、悉尼等7个地区运营10个数据中心,主要收入为向数据中心租户收取的租金,租金收入占营业收入的比重约在70%以上;同时,以成本加成方式向租户转嫁的电力采购成本也是营业收入的构成。因此,GS主要的收入来自于其主营业务,由于其与租户通常签署较长期的租赁协议,故营业收入具有较高的稳定性。

GS所拥有的投资性房地产采用公允价值方法核算,GS每年由外部评估师对其投资性房地产的公允价值进行评估,2015年度,GS的投资性房地产公允价值增值355.3百万英镑,2016年度增值79.5百万英镑。因此,投资性房地产公允价值变动也是GS报告期利润的主要构成之一。

此外,财务费用也在一定程度上影响GS的利润,由于GS拥有全球数据中心行业最高的信用评级,融资成本较低,融资条件较好,其通常采用发行中长期欧元债券或澳元债券的方式进行融资。报告期内,财务费用的变化主要由英镑汇率变化引起的汇兑损益所致。

德利迅达三年后再战A股

本次重组的另外一个标的,德利迅达是一家专业提供互联网设施服务的创新型、整合式服务商,主营业务为IDC及其增值服务,并积极发展视频云服务及其他云计算产业相关业务。目前有6个数据中心处于运营使用状态,机房面积超过6万多平方米,机柜数有8000多个。

公司成立于2009年,再次出现在A股资本市场,已经时过三年,且原本联姻的上市公司为四川金顶。

2014年12月初,停牌逾四个月后,四川金顶披露重组预案,公司拟以4.72元/股向创新云科等42位股东非公开发行5.64亿股购买德利迅达95%股权,标的预估值26.6亿元;同时拟以同样价格配套募资不超过8.87亿元,用于偿还公司借款、投资IDC机房项目和支付本次交易相关费用。

需指出的是,期间,有媒体质疑:

四川金顶本次收购拟注入的德利迅达除描绘了宏伟的蓝图

外,尚无业绩可言,预签订单很难支撑自身高达28亿元的预估值。

而在本次沙钢股份收购案中,德利迅达88%股权,交易作价为29.08亿元,对标100%股权,估值达到33.05亿元。

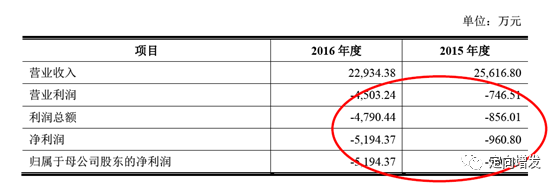

不过,很遗憾的是,德利迅达从2014年无业绩数据,到了最近两年营业利润持续为负数。

2015年和2016年,德利迅达实现营业收入2.56亿元、2.29亿元,不过分别亏损960.8万元、5194.37万元,原因是该公司处于新项目投入期。

主要原因系德利迅达仍然处于新项目投入期,且上海颛桥数据中心的前期建设业务与后续10年期间的租赁运营按审计口径判定为一揽子交易,在会计处理上,要求上海颛桥数据中心在建设期间的收入和利润须递延至后续10年运营期间平均确认。

【V012】产业基金架构设计、运作实务及案例解析研讨(6月24-25日,北京)

产业基金(又称产业投资基金),是指一种对未上市企业进行股权投资和提供经营管理服务的利益共享、风险共担的集合投资制度。在2014年的43号文之后,产业基金成为地方政府在融资时的重要选择之一,这一模式改变了以往财政资金直接注资、贷款贴息、担保补贴等方式。

从长远来看,产业基金模式有利于降低地方债务水平,引导社会资本长期投资于环保、节能、交通、市政、水利等公共服务相关产业。

本次定增并购圈携手法询金融,特邀两位资深专业人士就相关课题就行实务研讨,帮助圈内小伙伴更好的了解掌握多重监管体制下政府出资设立的产业基金的设立、备案/登记等关键环节的操作要点。

参会对象

1.商业银行投行部、公司部、资本市场部;

2.券商投行部、资产管理部;

3.信托公司及基金子公司相关业部门;

4.私募股权投资基金、产业基金;

5.实体企业、上市公司的战略发展部、投融资部负责人等。

召开时间

2017年6月24日- 25日

召开地点

中国·北京

活动类型

研讨分享+案例分析+互动交流

主办单位

定增并购圈

联办单位

法询金融

课程大纲(2天)

第一天:产业基金与商业银行业务合作

主讲人:讲师A,

先后任职于四大会计师事务所、证券公司投行部,现任某银行北京分行投行部负责人,业务领域涵盖境内外资本市场的股权及债权融资业务,跨境投融资业务,擅长交易架构设计,项目经验丰富。

时间:2017年6月24日,9:00-17:00

一、商业银行与产业基金在股权投资的业务合作

1、商业银行、基金及上市公司共同设立并购基金

1.1并购基金的主要结构

1.2并购基金的风控要点

1.3并购基金的退出安排

2、产业基金投资上市公司的系列融资

2.1基金投资上市公司的债权融资及案例

2.2 基金投资上市公司的股权融资及案例

3、商业银行及产业基金助力上市公司跨境收购案例分享

3.1商业银行在跨境业务中的作用

3.1境内融资完成跨境并购案例分享

3.2境内外融资实现杠杆收购的案例分享

二、商业银行与房地产基金的业务合作

1、并购商业物业的融资

1.1并购资产与并购股权

1.2境内并购与境外并购

1.3并购融资的主要方式及并购案例

1.4并购后资产证券化业务及案例分析

2、城市更新改造基金

2.1项目公司股权融资

2.2 更新改造融资与债权融资结合

三、商业银行与政府平台及国企的产业基金业务合作

1、商业银行与政府平台合作产业基金的意义

1.1产业基金概述

1.2政府面临急需解决的问题

1.3政府平台设立产业基金的意义

2、商业银行与政府平台合作产业基金的主要模式

3、当政府产业基金遇到PPP

3.1、PPP概述与业务模式

3.2、PPP的主要交易结构

3.3、商业银行参与PPP业务的主要模式

3.4、商业银行参与的PPP业务案例介绍

四、商业银行与PE在投贷联动方面的合作

1、新三板的投贷联动

1.1股权质押+优先认股权

2、Pre-IPO的投贷联动

第二天上午:

政府出资基金及产业引导基金架构设计、投资运作风控实务要点及案例分析

主讲人:讲师B

某知名律师事务所合伙人,华东政法经济法硕士,曾任职于国金证券法律事务部。

长期致力于私募基金、银行理财、信托计划、证券期货机构资产管理计划、保险资管、资产证券化等泛资产管理领域的研究和实践,擅长金融资管产品的交易架构设计及合规性分析。

曾在《金融信托与资产管理》、《中国风险投资》等书籍和杂志发表一系列专业研究文章,提出了多种创新交易架构,多个观点准确预测了监管趋势,在业界引起较大反响。此外,长期在复旦大学、上海交通大学、浙江大学、上海财经大学、中国法律教育培训中心等机构讲授资本运作及资产管理等相关领域课程。

作为CCTV证券频道的特邀嘉宾,多次就资本市场热点问题接受访谈;并于2015年、2016年连续被法律评级机构LEGALBAND推荐为“中国资产证券化和金融衍生品”领域律师的领导者;同时2016年被该机构评为“中国十佳互联网金融律师”。

时间:2017年6月25日,9:00-12:00

一、引导基金自身及子基金的组织形式选择实务

1、公司制、有限合伙、契约型基金的比较与运用

2、三种基金形式的组合、套嵌与穿透

3、母子基金架构设计要点---以PPP产业基金为例

4、有限合伙型基金的双GP架构

5、契约型基金的双管理人架构

6、私募基金的内部治理结构选择

二、多重监管体制下政府出资设立的产业基金的设立、备案/登记

1、政府引导/出资基金多重监管体制(财政部、发改委、证监会)的形成

2、《关于创业投资引导基金规范设立与运作的指导意见》、《政府投资基金暂行管理办法》、《政府出资产业投资基金管理暂行办法》对比解读

3、多重监管体制下政府出资基金的备案\登记流程及注意事项

三、不同主体主导和参与的引导基金及产业基金的模式、特点及问题

1、政府主导的引导基金及产业投资基金

2、上市公司主导的产业引导基金及产业投资基金

3、商业银行参与的产业引导基金及产业投资基金

4、私募投资基金管理人主导的产业投资基金(有引导基金介入的)

5、险资参与的PPP产业基金

四、国资背景企业担任有限合伙制产业投资基金GP及国有股转持问题

1、工商局、发改委、证监会及其他相关机构的不同认定标准及最新发布的《企业国有资产交易监督管理办法》对国有企业的不同定义

2、《合伙企业法》及基金业协会备案对国有企业担任GP的要求

3、标准冲突下国资背景担任GP的产业投资基金实践案例

4、标准冲突下国资背景企业担任GP的“安全”模式探讨

5、产业(引导)基金的国有股转持问题

五、政府引导基金(母基金)运作与申报策略-以湖北省某政府引导基金为例

1、政府引导基金普遍存在的问题以及与FOF的区别

2、政府引导基金常见交易架构及对子基金的一般要求、风控措施

3、政府引导基金选聘私募基金管理机构的一般标准和风控措施

4、政府引导基金对拟选聘私募基金管理机构的尽职调查要点分析及风险分析

5、政府引导基金与私募管理机构的基金合同谈判要点:投资区域限制、投资比例限制、行业限制、收益分配、管理费、治理结构、关键人士条款等

六、政府及产业引导基金投资运作要点分析

1、资产重组、定向增发中产业投资基金面临的"穿透式”监管

2、股权投资核心条款分析:对赌、强制随售、共同出售、可转债等

3、债权投资方式分析:委托贷款、名股实债、信托贷款、非金融企业间借贷

第二天下午:

银政合作创新模式详解—产业基金

主讲人:讲师C

某股份制银行产业基金业务负责人。

时间:2017年6月25日,14:00-17:00

(一) 商业银行参与产业基金模式及案例分析

1、基础设施基金融资模式和典型案例分析

2、产业引导基金融资模式和典型案例分析

(二) 产业基金实际操作中存在的主要问题解析

1、产业基金与传统信贷业务差异

2、产业基金实际操作中问题探究

(三) 产业基金业务的风险控制审查要点

1、了解国家和监管政策

2、完善基金投资运作和退出机制

3、穿透性考察产业基金投资项目

4、产业基金的真实现金流测算

5、政府财政实力评估实际案例

(四) 银政合作产业基金实务案例和要点解析

1、产业基金注册程序和要点揭示

2、产业基金成立程序和要点揭示

3、产业基金维护运行要点揭示

4、产业基金退出要点揭示

(五)银行参与产业基金创新模式前瞻

1、股权直投产业基金

2、并表基金

3、产融投基金

时间地点