点击上方

“蓝色字”

可关注我们

点击上方

“蓝色字”

可关注我们

1. 市场风格

随着金融去杠杆逐步从银行业向保险业深入,投资者风险偏好和流动性紧缩成为压制股票市场的核心因素。整体来看,本周低风险偏好特征大盘股、低估值(低市盈率、低市净率)品种表现较好。风格是我们主要推荐的大保险、大银行为代表的金融风格。

我们通过比较不同类型的指数表现来看本周的市场风格特征。

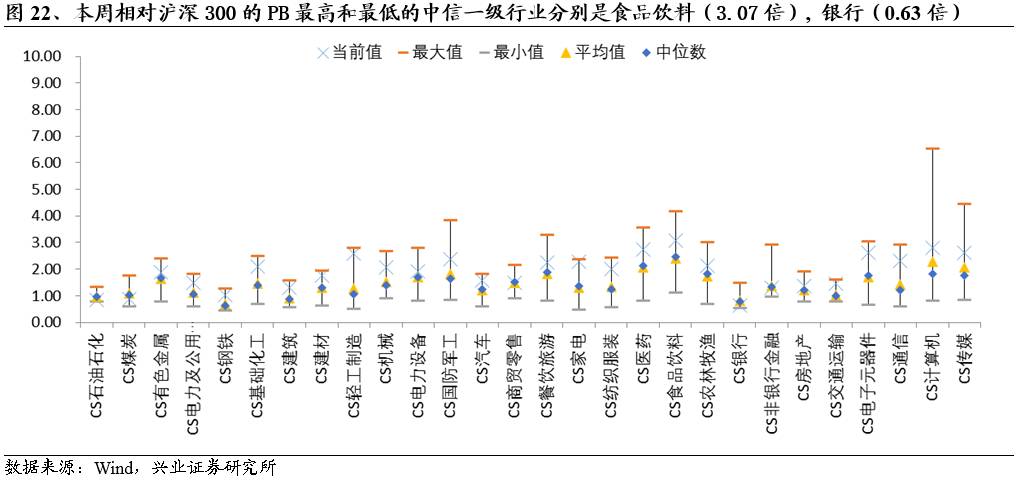

从申万大、中、小盘指数来看,本周涨幅最大的是大盘指数,涨幅为

0.55%

,与上周相比上升

2.03%

。涨幅最小的是小盘指数,涨幅为

-4.04%

,与上周相比下降

2.07%

。

在更长时间区间内,近

1

个月以来,涨幅最大的是大盘指数(

-0.94%

),涨幅最小的是小盘指数(

-5.93%

)。近

3

个月以来,涨幅最大的是大盘指数(

-2.46%

),涨幅最小的是小盘指数(

-11.98%

)。

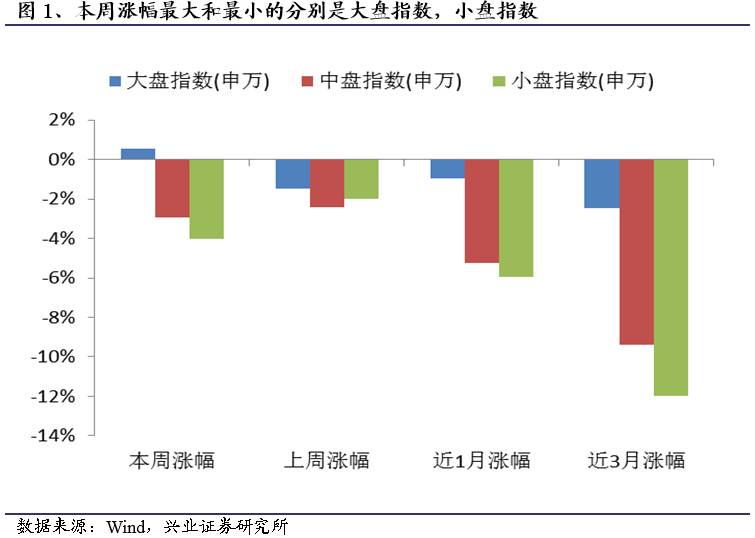

从申万高、中、低市盈率指数来看,本周涨幅最大的是低市盈率指数,涨幅为

0.50%

,与上周相比上升

2.30%

。涨幅最小的是高市盈率指数,涨幅为

-4.55%

,与上周相比下降

2.66%

。

在更长时间区间内,近

1

个月以来,涨幅最大的是低市盈率指数(

-0.79%

),涨幅最小的是高市盈率指数(

-6.36%

)。近

3

个月以来,涨幅最大的是低市盈率指数(

-2.58%

),涨幅最小的是高市盈率指数(

-13.98%

)。

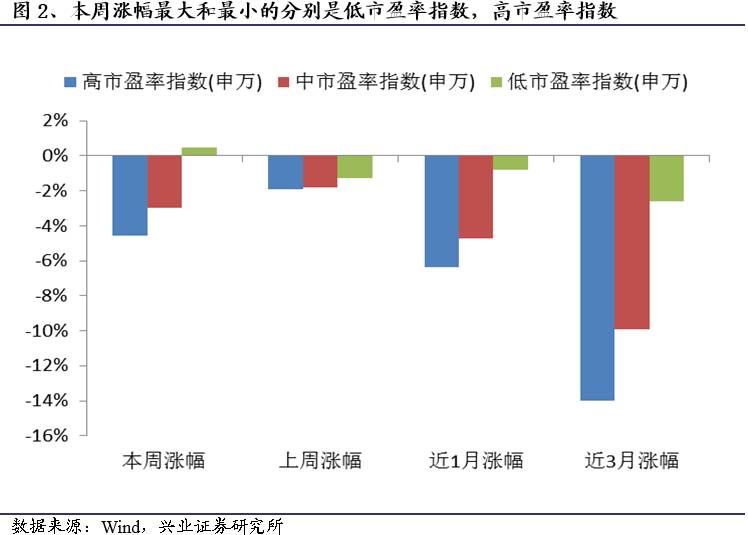

从申万高、中、低市净率指数来看,本周涨幅最大的是低市净率指数,涨幅为

0.39%

,与上周相比上升

2.30%

。涨幅最小的是中市净率指数,涨幅为

-4.09%

,与上周相比下降

2.20%

。

在更长时间区间内,近

1

个月以来,涨幅最大的是低市净率指数(

-1.52%

),涨幅最小的是中市净率指数(

-5.90%

)。近

3

个月以来,涨幅最大的是低市净率指数(

-4.77%

),涨幅最小的是中市净率指数(

-11.51%

)。

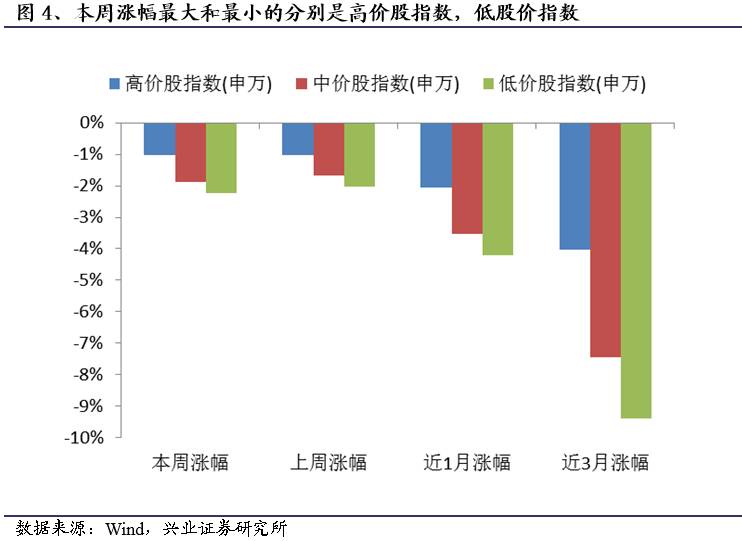

从申万高、中、价股指数来看,本周涨幅最大的是高价股指数,涨幅为

-1.04%

,与上周相比下降

0.02%

。涨幅最小的是低股价指数,涨幅为

-2.22%

,与上周相比下降

-0.18%

。

在更长时间区间内,近

1

个月以来,涨幅最大的是高价股指数(

-2.05%

),涨幅最小的是低股价指数(

-4.21%

)。近

3

个月以来,涨幅最大的是高股价指数(

-4.02%

),涨幅最小的是股价指数(

-9.38%

)。

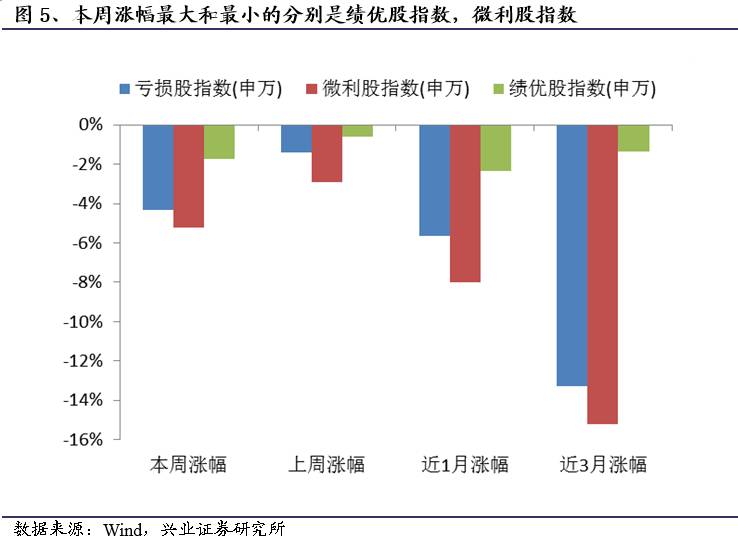

从申万亏损股、微利股、绩优股指数来看,本周涨幅最大的是绩优股指数,涨幅为

-1.74%

,与上周相比下降

1.12%

。涨幅最小的是微利股指数,涨幅为

-5.24%

,与上周相比下降

2.34%

。

在更长时间区间内,近

1

个月以来,涨幅最大的是绩优股指数(

-2.34%

),涨幅最小的是微利股指数(

-8.00%

)。近

3

个月以来,涨幅最大的是绩优股指数(

-1.36%

),涨幅最小的是微利股指数(

-15.23%

)。

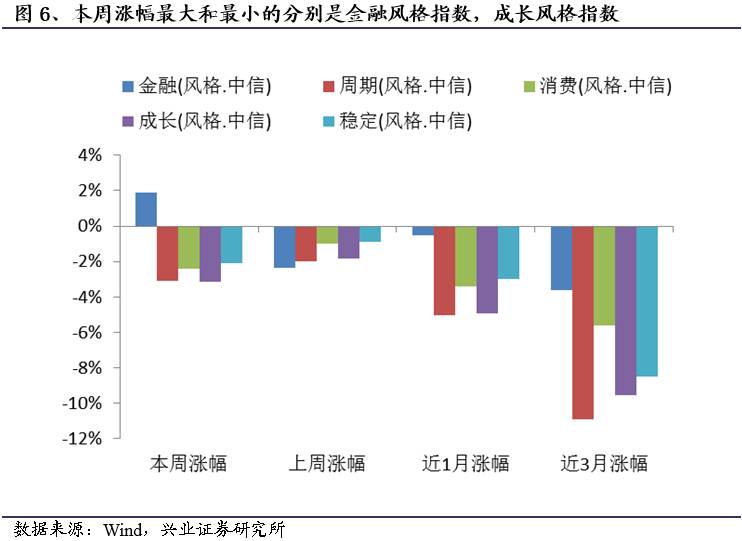

从中信风格指数来看,本周涨幅最大的是金融风格指数,涨幅为

1.89%

,与上周相比上升

4.25%

。涨幅最小的是成长风格指数,涨幅为

-3.15%

,与上周相比下降

1.29%

。

在更长时间区间内,近

1

个月以来,涨幅最大的是金融风格指数(

-0.52%

),涨幅最小的是周期风格指数(

-5.02%

)。近

3

个月以来,涨幅最大的是金融风格指数(

-3.62%

),涨幅最小的是周期风格指数(

-10.89%

)。

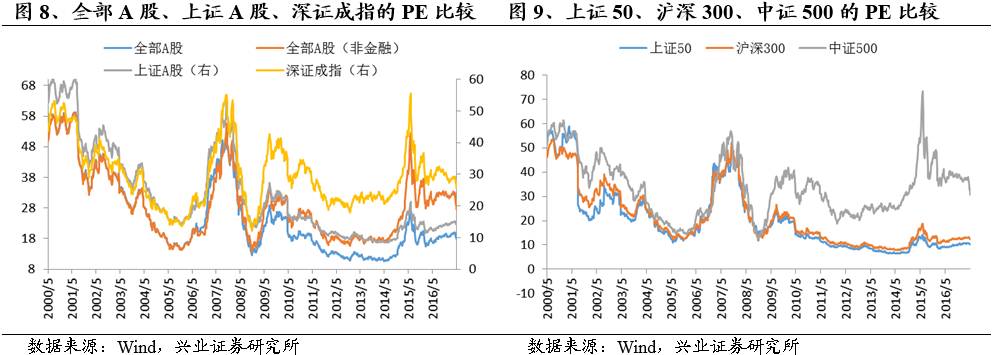

2. 主要板块估值变化

2.1

板块市盈率

在监管压力下,投资者风险偏好受到抑制,更倾向于选择以上证

50

为代表的板块进行避险,上证

50

等估值则出现小幅回升。而以创业板和中小板为代表高风险偏好板块仍然较弱,估值继续受挫。

从市盈率角度来看,整体上,本周估值最高的是创业板,

PE

为

49.08

倍,较上周下降

1.35

倍。其次是中小板,

PE

为

37.19

倍,较本周下降

1.02

倍。估值最低的是上证

50

,

PE

为

10.49

倍,较上周上升

0.28

倍。

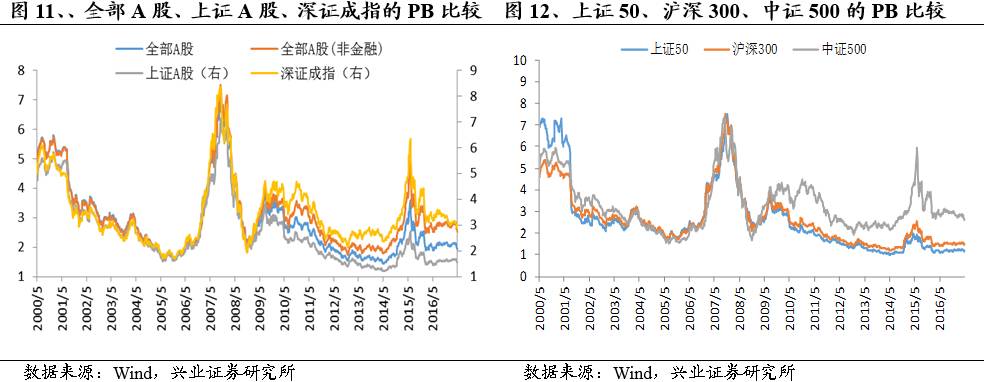

分具体的板块指数,全部

A

股

PE

为

17.93

倍,全部

A

股(非金融)

27.7

倍,上证

A

股

14.07

倍,深证成指

25.84

倍。

全部主板(剔除中小板)

PE

为

14.98

倍,中小板

37.19

倍,创业板

49.08

倍。

上证

50PE

为

10.49

倍,沪深

300

为

12.48

倍,中证

500

为

30.65

倍。

2.2

板块市净率

从市净率角度来看,整体上,本周估值最高的是创业板,

PB

为

4.5

倍,较上周下降

0.12

倍。其次是中小板,

PB

为

3.64

倍,较上周下降

0.1

倍。估值最低的是上证

50

,

PB

为

1.19

倍,较上周上升

0.03

倍。

分具体的板块指数,全部

A

股

PB

为

1.93

倍,全部

A

股(非金融)

2.51

倍,上证

A

股

1.56

倍,深证成指

2.81

倍。

全部主板(剔除中小板)

PB

为

1.64

倍,中小板

3.64

倍,创业板

4.5

倍。

上证

50PB

为

1.19

倍,沪深

300

为

1.46

倍,中证

500

为

2.51

倍。

2.3

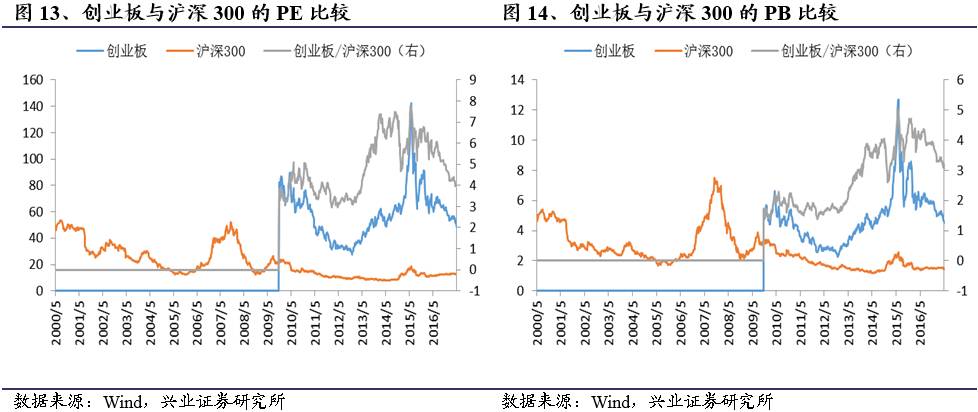

板块相对估值

比较创业板与沪深

300

,本周创业板的相对估值水平小幅下降。

从

PE

角度,本周创业板

PE49.08

倍,沪深

300PE12.48

倍。创业板

/

沪深

300

的相对

PE

为

3.93

倍,较上周下降

0.14

倍。

从

PB

角度,本周创业板

PB 4.5

倍,沪深

300PB1.46

倍。创业板

/

沪深

300

的相对

PB

为

3.08

倍,较上周下降

0.13

倍。

比较中小板与沪深

300

,本周中小板的相对估值水平小幅下降。

从

PE

角度,本周中小板

PE37.19

倍,沪深

300PE12.48

倍。中小板

/

沪深

300

的相对

PE

为

2.98

倍,较上周下降

0.11

倍。

从

PB

角度,本周中小板

PB 3.64

倍,沪深

300PB1.46

倍。中小板

/

沪深

300

的相对

PB

为

2.49

倍,较上周下降

0.10

倍。

3. 中信一级行业估值变化

3.1

行业市盈率

正如我们在月报中推荐的(

20170501

《监管压力仍在半途,保险是下一个关注点》),

5

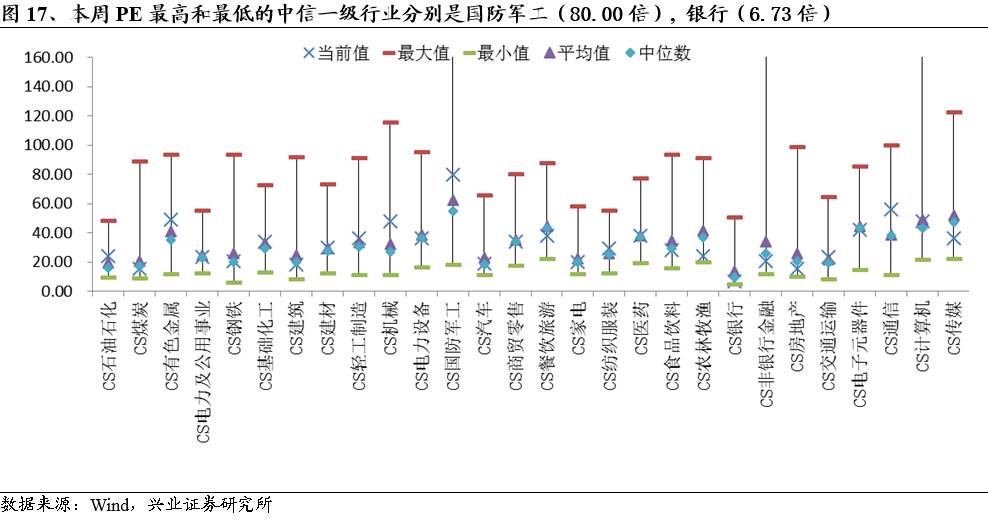

月看好大银行和大保险的配置价值。本周相应板块表现优异。而在低风险偏好的市场氛围下,以军工为代表的高风险偏好板块估值继续下降,市场情绪仍需时间修复。

从市盈率角度来看,在中信一级行业中,本周估值前三位的行业和对应

PE

分别为国防军工(

80.00

倍),通信(

56.18

倍),有色金属(

48.89

倍)。本周估值后三位的行业和对应

PE

分别为银行(

6.73

倍),煤炭(

15.17

倍),房地产(

15.73

倍)。

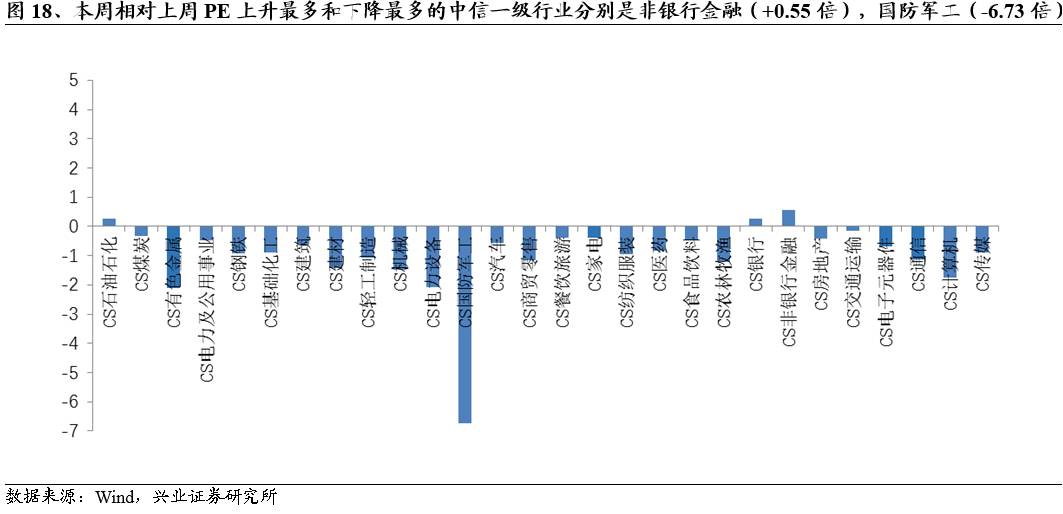

我们比较行业本周

PE

与上周

PE

,发现在中信一级行业中,本周相对上周估值上升最多的三个行业和对应

PE

值变化分别为非银行金融(

PE

:

20.44

倍,

+0.55

倍),银行(

PE

:

6.73

倍,

+0.27

倍),石油石化(

PE

:

24.14

倍,

+0.26

倍)。

本周相对上周估值下降最多的三个行业和对应

PE

变化分别为国防军工(

PE

:

80.00

倍,

-6.73

倍),有色金属(

PE

:

48.89

倍,

-2.1

倍),电力设备(

PE

:

36.35

倍,

-2.07

倍)。

3.2

行业市净率

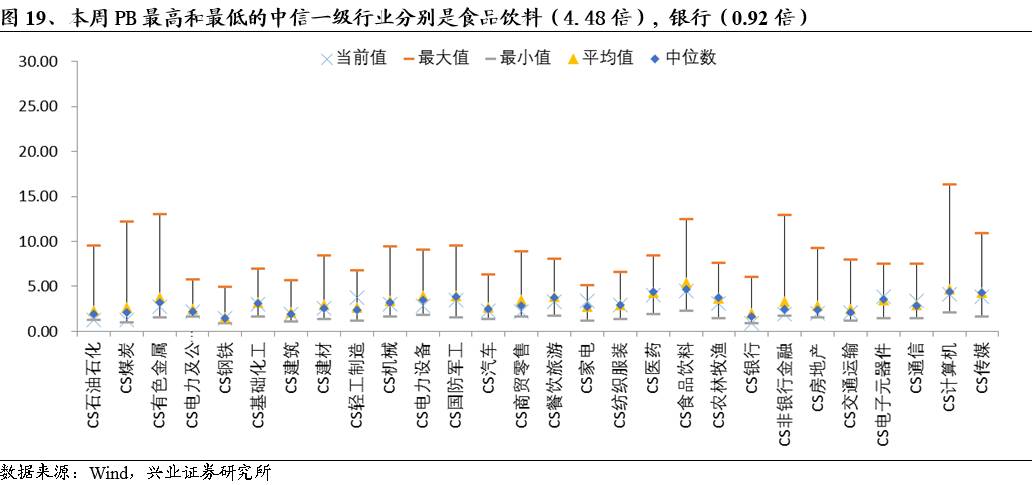

从市净率角度来看,在中信一级行业中,本周估值前三位的行业和对应

PB

分别为食品饮料(

4.48

倍),计算机(

4.09

倍),医药(

4.01

倍)。本周估值后三位的行业和对应

PB

分别为银行(

0.92

倍),石油石化(

1.24

倍),煤炭(

1.26

倍)。

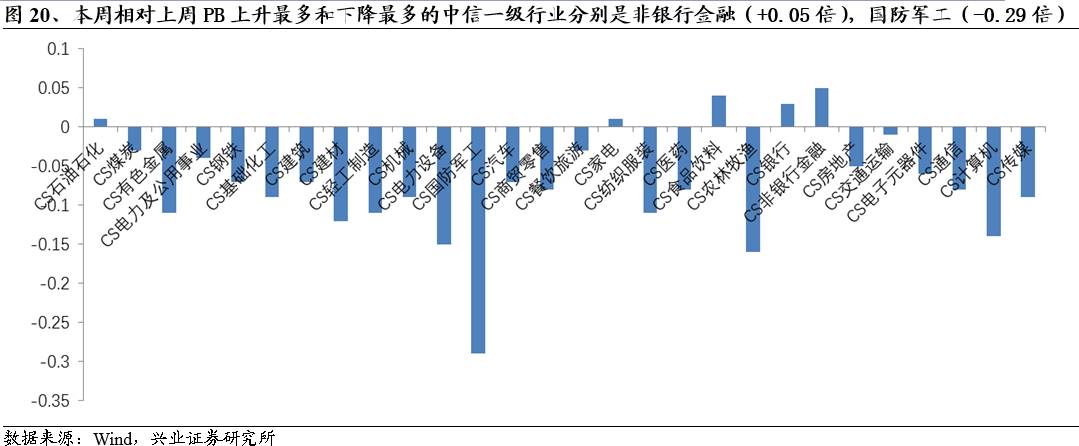

我们比较行业本周

PB

与上周

PB

,发现在中信一级行业中,本周相对上周估值上升最多的三个行业和对应

PB

值变化分别为非银行金融(

PB

:

1.91

倍,

0.05

倍),食品饮料(

PB

:

4.48

倍,

0.04

倍),银行(

PB

:

0.92

倍,

0.03

倍)。

本周相对上周估值下降最多的三个行业和对应

PB

值变化分别为国防军工(

PB

:

3.48

倍,

-0.29

倍),农林牧渔(

PB

:

3.10

倍,

-0.16

倍),电力设备(

PB

:

2.81

倍,

-0.15

倍)。

3.3

行业相对估值

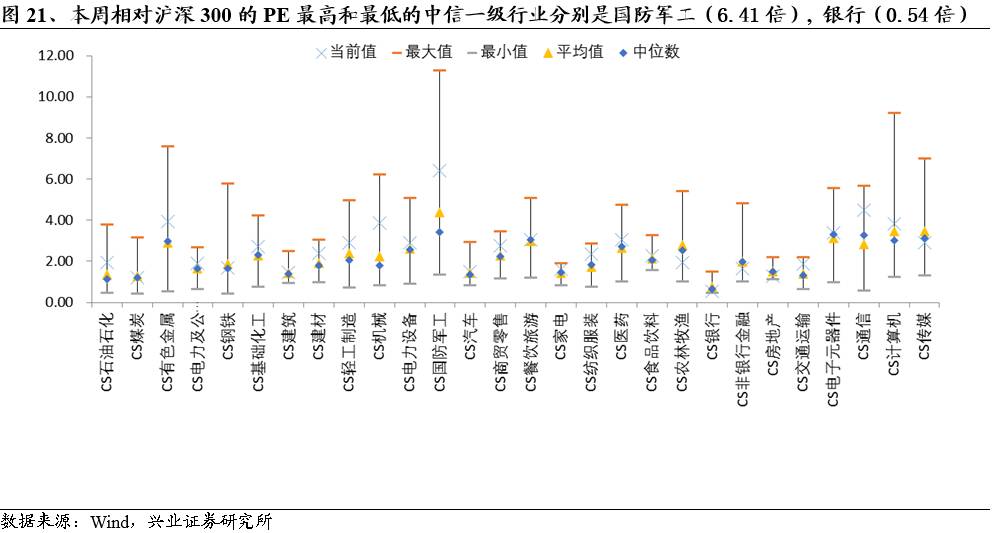

从市盈率角度,相比于沪深

300

本周

12.48

倍的

PE

值,本周相对估值前三位的行业和对应的相对

PE

分别为国防军工(

6.41

倍),通信(

4.50

倍),有色金属(

3.92

倍)。本周相对估值后三位的行业和对应的相对

PE

分别为银行(

0.54

倍),煤炭(

1.22

倍),房地产(

1.26

倍)。

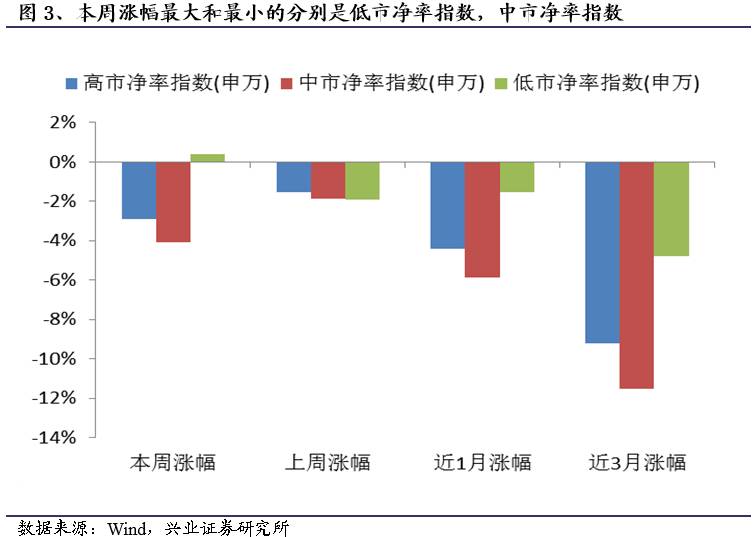

从市净率角度,相比于沪深

300

本周

1.46

倍的

PB

值,本周相对估值前三位的行业和对应的相对

PB

分别为食品饮料(

3.07

倍),计算机(

2.80

倍),医药(

2.75

倍)。本周相对估值后三位的行业和对应的相对

PB

分别为银行(

0.63

倍),石油石化(

0.85

倍),煤炭(

0.86

倍)。