正文:

从

2016

年以来,市场对于同业存单的问题讨论始终不断,从舆论导向来看,总体是对其持否定态度的,因此对针对同业存单的监管预期也不断升温,口诛笔伐也时常见到,似乎同业存单市场的壮大与发展成为了当前金融领域的一个风险点。在此,我们想探讨一下同业存单这个负债工具的功与过。

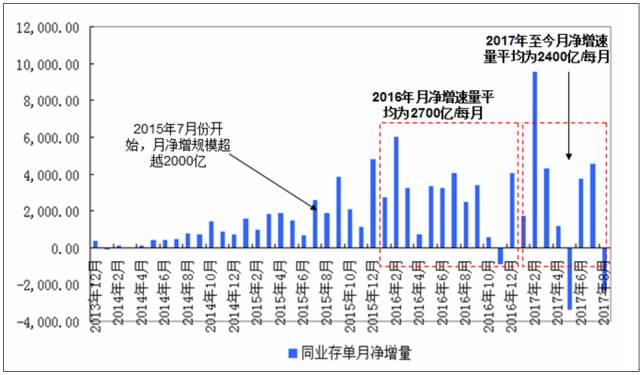

同业存单始发于

2014

年,其市场存量从零起步,至今存量大概在

8

万亿。从月度扩张速度(月净增量)来看,加速期大概是从

2015

年

7

月份开始的,月净增量规模开始超越

2000

亿元,其中

2016

年月净增规模平均为

2700

亿元

/

月,

2017

年至今月净增规模为

2400

亿元

/

月,从月增角度来看,

2017

年比前期月增量略有放缓,但是放缓规模寥寥。

2017

年相比于

2016

年存单规模变化不大,但是货币环境变化很大(

2016

年宽松,

2017

年紧缩),这也是引发市场对于同业存单担忧的根本原因,即在货币环境变化的情况下,存单依然没有出现明显的规模缩减,因此需要采用更为严格的监管措施对“顽固”的同业存单市场进行控制。事实真的如此吗?

一、从经济杠杆率变化角度来判定同业存单的“功”与“过”

同业存单从属性而言,对于银行发行人是一个负债工具,其特别体现为中小银行的负债工具,中小银行通过同业存单这个负债工具(还可以通过拆借、回购、同业存款等其他工具)将资金从大银行手中“搬运”到自己手中。

单纯一个负债工具,无所谓功与罪,关键要看这种负债工具的扩张背后对应的是什么行为。

如果说中小银行的风险偏好、扩张冲动较高,通过同业负债工具(比如同业存单)将资金从风险偏好低的大银行手中“搬运”过来,以进行自己的资产扩张,则在“控制经济杠杆率”的主题下,同业存单的规模扩张就成为了一种“罪”。但是这种现象对应的资产表现应该是杠杆率攀升、社会融资总量的扩张或

M2

的扩张。即,同业存单的规模扩张

+

社会融资总量(或

M2

)的扩张同步发生,则同业存单成为了加杠杆的工具,与“去杠杆”的政策基调相悖,自然是一种“罪”,需要治理。

但是,如果同业存单的扩张过程中,并没有伴随着社会融资总量或

M2

的显著扩张,则一定程度上说明,这种同业负债工具只是在完成一种“延续存量资产”的功能,在不允许发生存量资产破灭(信用出清)的背景下,中小机构只是通过同业存单工具在延续以往已经发生的存量资产,以保证流动性链条不断(否则流动性链条断裂,就会引发金融风险,进而伤及经济增长),这时,同业存单扩张完成的只是延续流动性链条不断的职能,在稳定经济增长的前提下,就成为一种“功”。即,同业存单的规模扩张

+

社会融资总量(

M2

)的稳定或下行同步发生,则同业存单只是一种延续流动性的工具,与“稳增长、防范流动性风险”的政策基调相合,自然是一种“功”。

总体来看,同业存单的规模扩张是否是功或罪,最终取决于社会经济杠杆是否稳定或扩张。

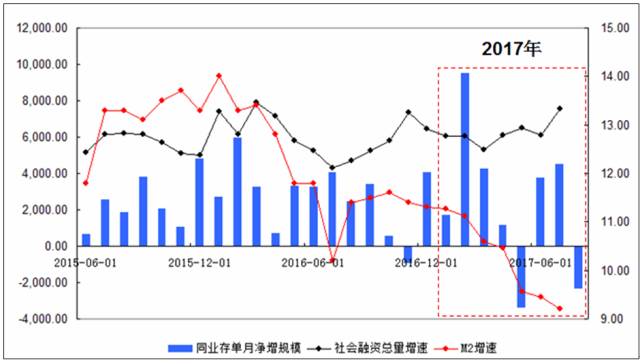

我们不妨关注一下同业存单月增速明显扩张以来时期的变化,

2015

年

7

月份开始,同业存单的月净增规模超越

2000

亿关口,从此后,社会融资总量扩张速度和

M2

扩张速度的变化如下图:

总体来看,

2015

年下半年以来,社融增速高位震荡,

M2

增速先起后落,经济杠杆率在攀升,同期,同业存单的规模一直维持净增量高位,在一定程度上说明了中小银行机构通过同业存单这种负债工具从大银行手中搬运了流动性,自己来投放各类项目,增加了经济杠杆。

但是,

2017

年以来,同业存单月增规模不减,社会融资增速高位稳定,而

M2

一路下降,至少说明了经济杠杆率没有进一步攀升恶化,在一定程度上说明了同业存单的规模扩张可能并非来自于扩张经济杠杆,而是为了存续以前已经生成的长久期资产。

如果后期能明显的看到社会融资总量(

M2

)的扩张速度进一步放缓,则更说明上述问题。即,需要依赖于资产扩张或杠杆率的变化(社会融资总量增速或

M2

增速)来判别同业存单这种负债工具的“功”与“过”,而非简单的看到同业存单的规模扩张,就一棍子打死。

二、当前的货币政策环境和“非普惠性”的流动性投放模式决定了同业存单规模难以收缩

那么还剩下一个疑问,如果说同业存单的功能只是延续以前生成的长久期资产,而非进一步杠杆扩张,那么为啥同业存单的存量规模还要扩大呢?

对于这个问题的理解,我们认为是和当前货币政策环境以及流动性投放机制密切相关的。

1

、货币政策环境的变化令长久期的同业存单工具更受青睐。

在以往货币政策基调宽松时期,中小银行并不特别依赖于同业存单这一工具来从市场(主要是大银行)搬运流动性,其完全可以通过拆借、回购等短期负债工具来搬运流动性,这样搬运流动性并扩张资产,所形成的利差更高。即,稳定宽松的货币政策环境令中小机构的同业负债工具更多样化,未必一直依赖于同业存单工具。