造纸行业作为典型的周期品行业,波动皆周期,供需格局是影响纸企盈利变化的核心因素。

我们回顾过去十年造纸发展历史,经历了五个阶段:

第一阶段:2011年 上轮周期高景气度,供给大幅扩张。

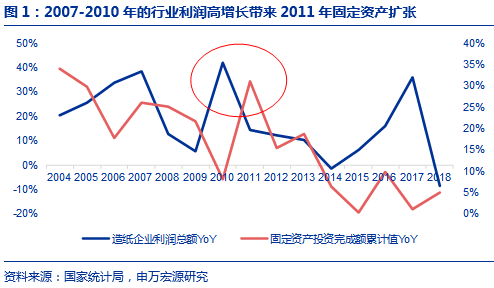

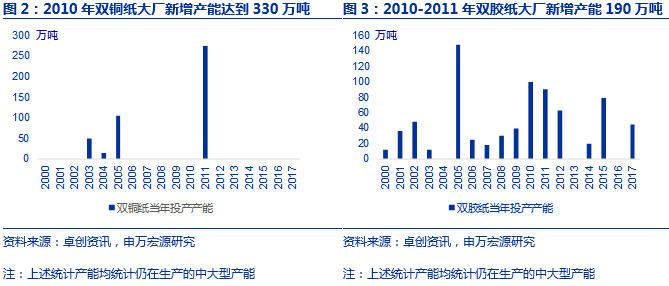

由于2007-2010年行业能力大幅上行,纸厂扩建产能,2011年造纸行业固定资产投资完成额同比增长31%。2010-2011年两年内,双胶纸、铜版纸产能扩建幅度分别达到43.8%、83.3%。

第二阶段:2012-2015年 需求放缓,供需双困,长周期产能自然出清。

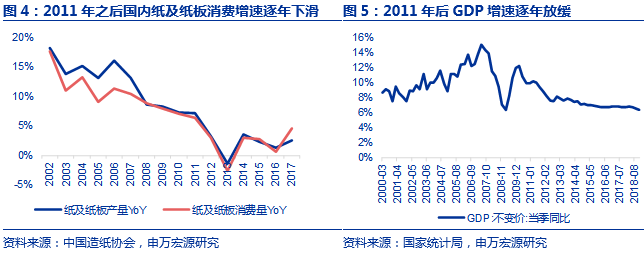

进入十二五后,GDP增速放缓,行业需求年均增速由“十一五”的9.1%降至2.4%。供需双困使得造纸行业经历产能出清。纸企盈利能力大幅下滑,扩产意愿降低。

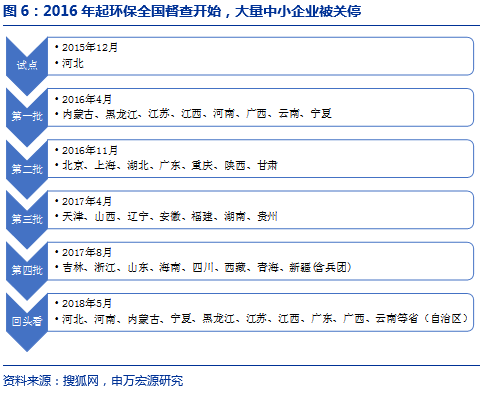

第三阶段:2016年 供给侧改革加速存量产能淘汰,供给端加速收缩。

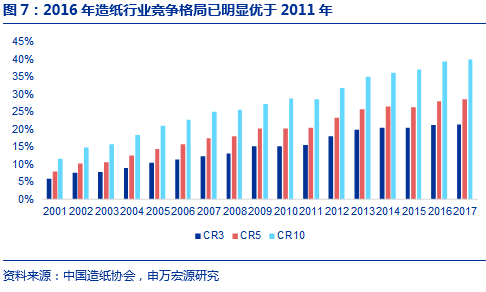

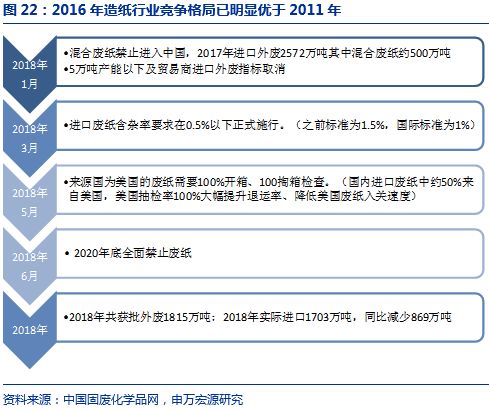

2016年供给侧改革全面推进,中小产能加速淘汰,G20/雾霾/环保督查等事件加速产能淘汰。行业CR10由2010年的29%提升至2016年的39%,供给格局明显优化。

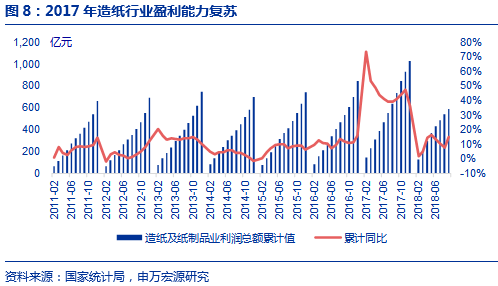

第四阶段:2017-2018年供需格局重新达到平衡后,景气度再上行,盈利能力修复。

大量中小纸企关停,造纸行业供需格局达到弱平衡,集中度上升,龙头话语权提升。纸价快速上行,纸厂盈利能力明显修复,2017年造纸行业利润总额同比增长36.2%。

第五阶段:2019年供给端再扩张。

纸厂盈利能力在2017-2018年大幅上升后,投资意愿边际提升。2018-2019年双胶纸、白卡纸、箱板瓦楞纸产能扩张比例分别达到12.3%、11.1%、21.8%,远高于需求增速。新增产能的释放,对造纸行业盈利能力再次形成冲击。

需求的边际改善,驱动春季躁动行情,春季躁动的幅度与持续性与供需格局相关。

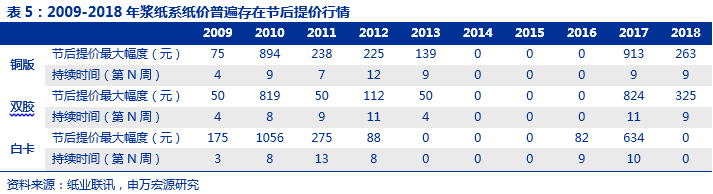

我们整理了2009-2018年每年春节后浆纸系纸价的变动情况,双胶纸、铜版纸除2014-2016年、白卡纸除2013-2015年之外,每年春节后都有不同程度的上涨。发现提价幅度与当年供需格局密切相关,如造纸景气度相对较高的2010年和2017年提价幅度最高,各纸种提价幅度均超800元/吨,造纸景气度低迷的2013-2016年提价幅度明显较低,大部分纸种提价未能落地。2019年春节后,浆纸系已经历三轮提价函,其中节后下游库存低位的双胶纸、白卡纸提价已落地。但新增产能压力下,今年春季提价持续性与幅度尚具有不确定性。

估值处历史底部,已经充分包含供给压力带来行业景气度下行的悲观预期;需求边际改善有望修复估值。

2005年以来,申万造纸行业指数平均PB为1.92倍,中位数是1.86倍,最新收盘价行业估值为1.30倍,处最低18%分位。我们对2005年以来造纸指数PB以及造纸板块单季度ROE进行回溯发现,2005 Q4和2008Q4造纸行业PB接近1倍时,行业单季度ROE均为负值。我们预计2019 Q1造纸企业仍能实现盈利,单季度ROE水平预计处历史中枢水平,但是造纸板块PB接近历史底部,存在估值修复空间。

新增供给释放带来造纸行业短期内景气度下行的压力,但是当前行业竞争格局已明显优化。

当前市场对造纸行业需求持偏悲观预期,随中美贸易摩擦压力解除,下半年经济增速企稳回升,造纸行业需求有望得到边际改善。当前造纸行业估值处历史底部,造纸龙头企业长期投资价值凸显。

投资案件

结论和投资建议

需求的边际改善,驱动春季躁动行情,春季躁动的幅度与持续性与供需格局相关。

我们整理了2009-2018年每年春节后浆纸系纸价的变动情况,双胶纸、铜版纸除2014-2016年、白卡纸除2013-2015年之外,每年春节后都有不同程度的上涨。发现提价幅度与当年供需格局密切相关,如造纸景气度相对较高的2010年和2017年提价幅度最高,各纸种提价幅度均超800元/吨,造纸景气度低迷的2013-2016年提价幅度明显较低,大部分纸种节后提价并未落地。2019年春节后,浆纸系已经历三轮提价函,其中节后下游库存低位的双胶纸、白卡纸提价已落地。但新增产能压力下,今年春季提价持续性与幅度尚有不确定性。

估值处历史底部,已经充分包含供给压力带来行业景气度下行的悲观预期;需求边际改善有望修复估值。

2005年以来,申万造纸行业指数平均PB为1.92倍,中位数是1.86倍,最新收盘价行业估值为1.30倍,处最低18%分位。我们对2005年以来造纸指数PB以及造纸板块单季度ROE进行回溯发现,2005 Q4和2008 Q4造纸行业PB接近1倍时,行业单季度ROE均为负值。我们预计2019 Q1造纸企业仍能实现盈利,单季度ROE水平预计处历史中枢水平,但是造纸板块PB接近历史底部,存在估值修复空间。

新增供给释放带来造纸行业短期内景气度下行的压力,但是当前行业竞争格局已明显优化。当前市场对造纸行业需求持偏悲观预期,随中美贸易摩擦压力解除,下半年经济增速企稳回升,造纸行业需求有望得到边际改善。当前造纸行业估值处历史底部,造纸龙头企业长期投资价值凸显。

原因及逻辑

我们对造纸行业本轮周期进行梳理得出:造纸行业作为典型的周期品行业,波动皆周期,供需格局是影响纸企盈利变化的核心因素。2010年之后,由于国内造纸行业进入成熟期,需求增长放缓,造纸行业的供需格局变化。行业产能的集中释放将使得行业景气度进入下行周期,伴随需求边际改善与中小产能的退出,景气度将逐步修复。

有别于大众的认识

市场认为,造纸行业扩产,盈利将持续承压

。我们认为行业CR10由2010年的29%提升至40%,供给格局明显优化,龙头话语权提升。且随中美贸易摩擦压力解除,下半年经济增速企稳回升,造纸需求有望边际改善。且估值处历史底部,已经充分包含供给压力带来行业景气度下行的悲观预期;需求边际改善有望修复估值。

1. 周期回顾:供需双困后的行业复苏

1.1 2011-2015年:供需双困,造纸行业盈利承压

1.2 2016-2018年:供给侧改革,集中度提升,造纸行业盈利复苏

2. 2019年展望:新增供给与需求不足的压力并存

2.1供给端:新增供给边际释放, 19年供给扩张

2.2需求端:经济增速换挡期,需求端增长承压

3. 原材料:废纸关注政策走向,纸浆取决于浆厂博弈

3.1 废纸:供需紧张,国废价格仍将维持高位,关注政策走向

3.2纸浆:海外浆厂协同提价,内盘浆价因需求不足提价乏力

4. 把握春季躁动,关注需求边际改善;估值处历史底部,关注龙头长期投资价值

4.1 节后例行提价,迎来春季躁动行情

4.2 造纸板块估值底部,关注造纸龙头长期投资价值

造纸行业作为典型的周期品行业,供需格局是影响纸企盈利变化的核心因素。

上轮造纸周期2011年结束,由于“供需双困”,造纸行业经历了2011年-2015年长达五年的景气度底部徘徊。2016年起,随着供给侧改革及环保淘汰加速,造纸行业供给端加速收缩,行业景气度不断上行,造纸企业盈利弹性显现。2018年下半年,随着新增产能投放、需求下行,纸企盈利承压。本报告将从供需格局变化角度,分析本轮造纸周期的起落,并对2019年及未来造纸行业进行展望。

1、周期回顾:供需双困后的行业复苏

1.1 2011-2015年:供需双困,造纸行业盈利承压

第一阶段:2011年高盈利使得供给端大幅扩张

供给端:上轮高景气度周期,纸厂投资意愿增强,行业供给大幅扩张。

由于进入2000年以来,随着国内经济保持高增长,造纸需求快速增长;供给端,2006年起供给新增量下降,严格环保政策导致供给存量减少,使得供给进入周期性低谷期,显著改善行业的供求关系。2007年下半年以来,纸价上涨带动纸厂盈利快速上行。

从宏观角度看:

受行业景气度上行影响,2007年-2010年造纸及纸制品行业利润总额分别增长38.6%、12.8%、5.7%、42.0%(其中2008年、2009年增速回落系受全球经济危机影响)。纸厂盈利大幅上行后,纸厂投资意愿明显增强,2011年造纸行业固定资产投资完成额同比达到31%。

从微观角度看:

2010年-2011年大型纸企密集投产新产能。双胶纸行业:太阳纸业、晨鸣纸业、华泰股份两年内分别投产双胶纸产能35万吨、65万吨、40万吨;从卓创公布的主要纸厂产能看,2010年初双胶纸大厂产能合计434万吨,2010-2011年新增产能190万吨,扩产43.8%。双铜纸行业:华泰股份、晨鸣纸业、APP、太阳纸业两年内分别投产双铜纸产能70万吨、80万吨、90万吨、35万吨,2010年初双铜纸大厂产能合计330万吨,2010-2011年新增产能275万吨,扩产83.3%。

第二阶段:2012-2015年需求增速放缓,长周期消化新产能

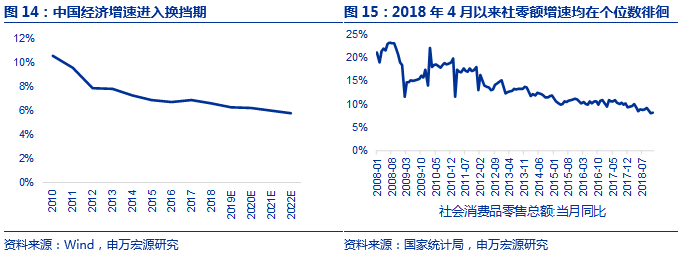

需求端:国内经济增速放缓

,造纸需求增速放缓。

2011年以来国内经济增速逐步放缓,GDP同比增速由两位数增长放缓至10%以下增长,且增速逐年回落。造纸需求和出口与消费息息相关,受经济增速放缓影响,国内纸及纸板需求也逐年下滑。“十二五”期间年均增长率仅为2.4%,较“十一五”期间的9.1%降低6.7个百分点,年均消费增长量由“十一五”649万吨降至“十二五”236万吨,降低63.6%。

供需双困使得造纸行业进入长周期的去产能过程。

由于大量新增产能在2010-2011年密集投放,而需求结束了过往的高增长。供需失衡使得造纸行业盈利水平快速下滑,造纸行业进入长周期的去产能过程中,行业盈利能力持续低位徘徊。

1)

供给大于需求情况下,行业盈利能力大幅下滑。

随着行业新增产能的密集投放,纸厂为加速出货,使得纸价快速回落。2010年、2011年双胶纸分别回落9.5%、15.7%;2010年、2011年铜版纸分别回落4.1%、7.0%。长周期的供给大于需求,造纸行业盈利水平持续下滑,2011年-2015年造纸及纸制品行业利润总额同比增速逐年下滑;2014年首次出现负增长,行业利润总额下滑1.4%。

2)

行业投资意愿下滑,新增产能增速明显放缓。

受行业盈利能力下行影响,企业投资增速明显放缓,2012年造纸行业固定资产投资增速放缓至15.5%。从大型纸厂角度看,2012年至今没有任何新增双铜纸项目投产,2012-2014年双胶纸新增产能仅83万吨(vs 2010-2011年190万吨)。从上市公司角度看,2012年起,造纸行业六家重点上市公司固定资产与在建工程合计年增速降至4%以下。

3)盈利承压,中小存量产能逐步退出市场竞争。

行业盈利下行背景下,部分上市公司纸企已经出现亏损。上市公司由于拥有自给浆、自备电厂、采购规模等优势,盈利能力高于中小企业。景气度底部,上市公司处于盈亏平衡附近,中小企业连年亏损。企业的持续性亏损使得中小纸厂逐步退出市场竞争。

1.2 2016-2018年:供给侧改革,集中度提升,造纸行业盈利复苏

第三阶段:2016年供给侧改革加速存量产能淘汰

2016年供给侧改革全面推进,中小产能加速淘汰

。2015年11月,中央财经领导小组提出经济结构性改革。

“供给侧结构性改革”被列入2016年政府工作报告,将“去产能”列为“去产能、去库存、去杠杆、降成本、补短板”的首位。2016年2月,工信部对炼钢、炼铁、水泥、玻璃、造纸、印染等18个工业行业淘汰落后产能,其中造纸行业279家。初步预计“十三五”期间造纸行业将淘汰纸及纸板落后产能约800万吨。

G20/雾霾/环保督查等事件催化区域性产能抑制。

2015年7月1日,中央全面深化改革领导小组第十四次会议审议通过《环境保护督察方案(试行)》,把环境问题突出、重大环境事件频发、环境保护责任落实不力的地方作为先期督察对象,重点督察贯彻党中央决策部署、解决突出环境问题、落实环境保护主体责任的情况。中央环保督察2016年1月在河北开展试点,至2017年8月,第四批中央环保督察已完成进驻四川、吉林等8省份。至2017年9月,中央环保督察完成了对全国所有省份的覆盖。G20华东纸企停产减排,订单向山东和广东转移;2016年华北雾霾致河北等地区纸企大面积停产。

供需结构在2016年明显优化。

2011-2015年,受行业景气度下行影响,造纸行业新增产能投资放缓,存量产能逐步淘汰。进入2016年供给侧改革与环保督查加速存量产能的清退,2016年大量中小纸企被关停、查封、断电、取缔。

集中度明显提升,供给结构明显优化,龙头话语权提升

。受行业长期出清影响,行业集中度明显提升。2016年造纸行业CR10=39.3%,而整合之前的2010年造纸行业CR10仅为28.7%。龙头集中度的提升明显提升了龙头纸企的定价话语权。

第四阶段:2017-2018年行业景气度上升,纸企盈利修复

2016年起受益供需格局优化、集中度提升,造纸行业景气度大幅提升。

受环保督查和供给侧改革影响,大量中小纸企被关停,行业供给端明显收缩;加之行业集中度提升,龙头之间的定价更具默契,2016年底以来的涨价潮持续至2017年末,其中浆纸系均价上涨超过30%,铜版纸2017年价格高点较2016年11月上涨45.0%,双胶纸上涨39.2%,白卡纸上涨33.7%;受外废政策收紧影响,废纸系价格上涨幅度更高,箱板纸价格最高上涨86.2%,瓦楞纸最高上涨98.8%。且原材料价格上涨滞后于成本纸价格,纸价上行先于原材料价格上行,推动全行业收入和利润增长提速。2017年造纸行业实现收入15203亿元,同比增长13.6%;利润总额1029亿元,同比增长36.2%,利润增速达到历史高点。

2、2019年展望:新增供给与需求不足的压力并存

2.1 供给端:新增供给边际释放, 19年供给扩张

第四阶段:2017-2018年盈利上行后,新增产能开工建设

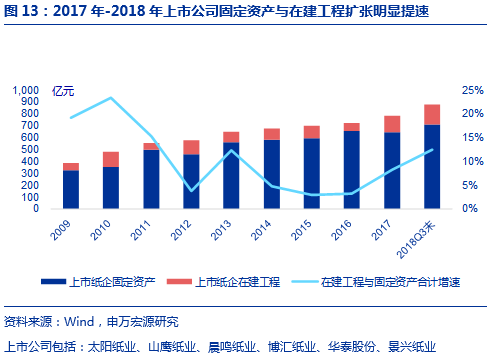

2016年以来盈利能力上行,纸厂投资意愿明显提速

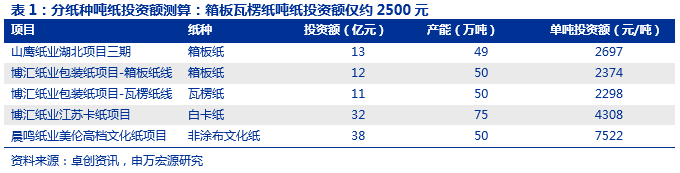

。由于2016年以来纸厂吨盈利大幅上行,龙头纸企的部分纸种单吨净利在高点时超过1000元/吨。而我们整理最新上市公司的投资项目可以发现,单吨箱板瓦楞纸投资额在2500元左右,单吨白卡纸投资额约4300元。随着单吨盈利额提升,以线性外推模式,纸厂投资回收成本仅在3-5年,纸厂的投资意愿明显边际改善。

新一轮产能扩建主要集中在箱板瓦楞纸、双胶纸、白卡纸行业。

白卡纸:高估替代需求,纸企乐观扩建产能

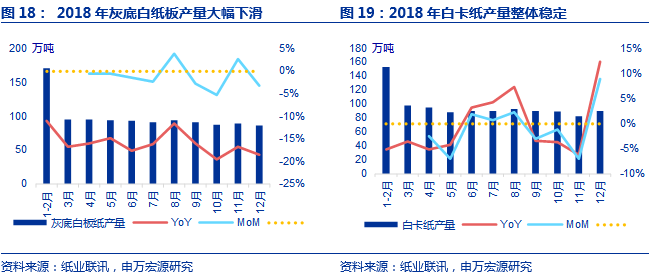

灰底白纸板产能淘汰,市场对白卡纸需求增长乐观,白卡纸新增产能明显增加。

白卡纸与灰底白纸板均为内包装原纸,两者具有一定的替代效应。灰底白纸板产能将逐步退出行业竞争:

1)中小产能被动清退

:根据卓创资讯显示,目前国内灰底白纸板单厂规模超过100万吨的仅有东莞玖龙一家,单厂规模超过50万吨的也仅有6家,国内灰底板纸行业过于分散。而行业产能主要分布在浙江杭州附近与广东东莞附近,随着两地环保政策趋严,大量中小产能被关停。

2)原材料短缺使得纸厂退出

:灰底白纸板的纤维原料主要是废纸,随着国内对进口外废的限制逐步加强,外废配额大幅缩减,且配额向箱板瓦楞纸龙头纸企集中,中小纸企外废配额明显减少。而国废强度不够、价格过高、采购量不足使得灰底白纸板工厂面临原材料不足风险。

3)消费升级,价差缩小,下游包装厂主动用白卡纸替代灰底白纸板:

随着居民消费升级,品牌商对包装质量要求提升,原本相对低端的灰底白纸板需求逐步被替代。另外随废纸价格提升,灰底白纸板价格提涨,灰底白纸板与白卡纸价差逐步缩小,白卡纸对灰底白纸板替代效应进一步显现。

三方面作用下,市场预期白卡纸需求将明显增加,纸厂纷纷投建白卡纸项目。

例如博汇纸业原计划投产2条75万吨白卡纸机(其中1条投资项目已经终止,1条在建预计2019年上半年达产)、河北腾盛纸业拟投建50万吨白卡纸项目(预计2020年达产)。

2018替代需求不达预期,未能拉动白卡纸需求增长。

1)中小产能虽有退出,但是富阳或东莞部分淘汰产能向其他区域有所转移,实际产能淘汰不及预期;2)由于国内废纸系成品纸整体需求不足,国废回收率有所提升,2018年废纸供给紧张格局不及前期预期,灰底白纸板工厂仍有原材料供给。综合前两点原因,灰底白纸板2018年产量下滑15.6%,低于前期预期。3)宏观经济数据承压,包装用纸需求整体承压,白纸板整体需求承压,需求替代未能拉动白卡纸需求增加。

箱板瓦楞纸:未来需求乐观+集中度仍有提升空间,纸企投资意愿较强

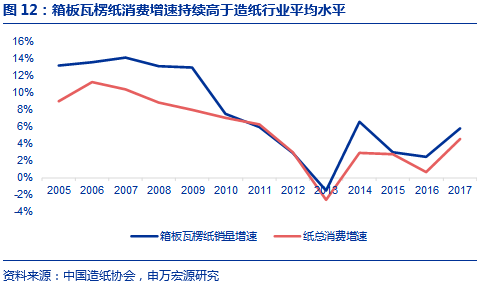

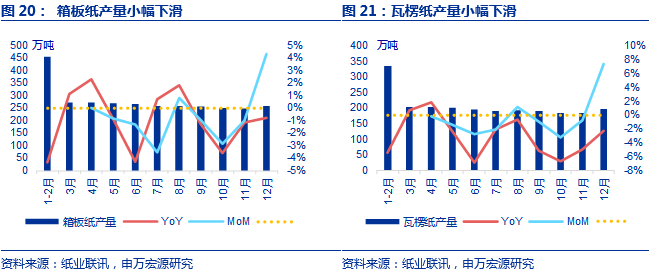

电商促进快递行业快速发展,箱板瓦楞纸行业长期增长空间巨大,纸厂纷纷投建箱板瓦楞纸项目。

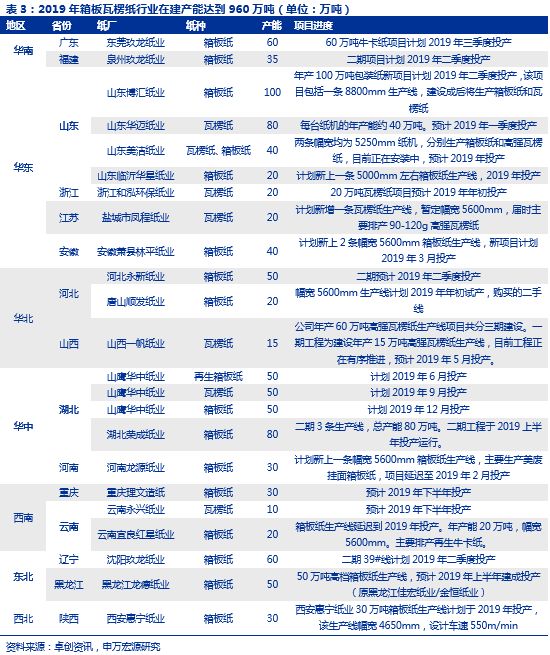

箱板瓦楞纸下游主要依赖消费和出口的增长。2011年-2017年,造纸行业总需求量增长11.7%,其中箱板瓦楞纸产量增长20.7%,需求增速是为各纸种中最高。箱板瓦楞纸行业纸企积极投建新产能,根据卓创资讯数据,2018年实际达产新产能449万吨,2019年建设中的新产能960万吨,扩建幅度明显高于需求增速。

龙头竞相扩建产能提升市场份额,产能密集释放可能引发供求失衡

。目前箱板瓦楞纸行业集中度较低,前三大纸企(玖龙、理文、山鹰)2017年合计市占率约40%,相较于铜版纸和白卡纸行业(CR4约80%)市场仍十分分散,龙头纸企纷纷扩建产能旨在快速提升市占率,全国布点挤出区域性中小产能,例如玖龙2018-2019年在辽宁、广东、福建、重庆合计扩建产能210万吨,山鹰纸业计划2019-2020年在湖北扩建产能220万吨。另一方面,浆纸系纸企希望把握未来箱板瓦楞纸需求增长机遇,纷纷投建箱板瓦楞纸项目,例如太阳纸业2018年达产80万吨新产能、博汇纸业将在2019年投产100万吨新产能。龙头扩建产能有助于行业长期整合,对中小产能清退,提升行业集中度;但短期内新增产能的密集投放,对于行业短期的供需格局形成一定压力。

文化纸:新闻纸转产,文化纸产能被动增加

落后新闻纸转产,文化纸产能增加。

从2008年奥运会之后,由于国内新闻纸用量下降,新闻纸出现了严重的供大于需的情况,新闻纸机改造生产其他纸种。新闻纸转产多转为文化纸和瓦楞纸,转产文化纸仅需将原有脱墨浆线更换为木浆线。以华泰集团为例,近五年来,已经有5台新闻纸机做了改造,东营华泰9号机改产文化纸、东营华泰10号机改产文化纸、东营华泰11号机改产包装纸、广东华泰纸机改产包装纸、河北华泰纸机改产文化纸。

2018年晨鸣纸业50万吨新闻纸纸机转产,大量的新闻纸转产使得文化纸产能有所增加。另外,晨鸣纸业新增100万吨非涂布文化纸项目已在2018年Q4投产,产能释放压力集中在2019年体现。

第五阶段:2019年新增产能将集中释放

新增产能逐步达产将对2019年造纸行业供需格局形成持续扰动。

由于造纸生产线投资约12-18个月,新增产能将在2018年-2019年逐步投放。我们认为2018年新增产能对实际供需结构的影响较小,2018年多为项目建设期,或达产初期仍处试机期间,对于市场更多是情绪面影响。2019年将是新增产能将对行业供需结构形成实质性冲击。从上市公司角度看,6家重点造纸企业固定资产与在建工程合计值的同比增速:2012-2016年均低于5%,2017年明显提速至8.3%,2018年9月末扩张速度已经达到12.5%。

2.2 需求端:经济增速换挡期,需求

端增长承压

第五阶段:2019年需求仍显压力

经济增速换挡期,出口增速放缓

。国内成品纸直接出口占比较低,2017年纸及纸板出口量699万吨,占2017年总产量的1.11亿吨的6.3%。但是纸制品大量间接出口,如文化用纸以印刷品形势出口,2017年印刷品出口503.7亿元;各类出口商品需要大量箱板瓦楞纸箱包装。我们预计每年成品纸间接出口占总产量的30%。出口增速放缓,对包装纸需求增速也随之放缓。

国内需求不足,社零额低位徘徊,包装纸需求疲软。

居民收入增速放缓与房价过高的挤出效应使得

居民社零增速放缓;紧信用导致企业流动性紧张使得集团社零额增速放缓。2018年4月以来国内社零额总额同比增速保持个位数增长,且逐月呈现阶梯式下滑趋势。

分纸种看,2018年下半年起需求连续负增长。

受中美贸易摩擦出口承压、内需不足双重影响,2018年下半年起所有纸种产量开始出现负增长。由于造纸行业一般以销定产,库存占比相对较小,产量变化一定程度上可以体现需求端变化。

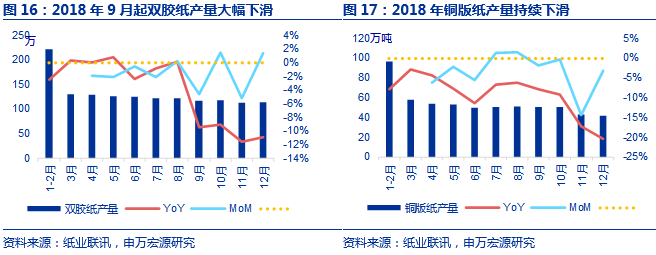

双胶纸:

2018年双胶纸产量下滑%,1-8月双胶纸产量同比基本稳定,但是从9月起同比大幅下滑,9月为春季教材招投标的传统需求旺季,但是2018年需求明显疲软。2019年节后秋季教材招投标仍未能拉动需求显著改善。

铜版纸

:下游主要是汽车、地产宣传页、杂志等,受经济增速放缓以及无纸化媒介的冲击,铜版纸需求持续下滑。纸业联讯数据显示铜版纸2018年全年产量同比下滑9.0%。无纸化趋势演进,2019年铜版纸需求持续低迷。

白卡纸:

市场之前预期随着灰底白纸板供应量大幅缩减,白卡纸受替代需求影响,需求量将明显增加。但受内需不足、出口放缓的双重压力影响,白卡纸需求整体平稳,替代需求并未显著拉动白卡纸需求高增长。2018年白卡纸产量同比下滑1.0%。

箱板瓦楞纸

:箱板瓦楞纸下游与经济息息相关,同样受内需不足、出口放缓的影响,箱板瓦楞纸的需求整体承压。传统的需求旺季中秋节备货(8-9月)、双十一备货(10-11月)需求并没有明显起色。

3、原材料:

废纸关注政策走向,纸浆取决于浆厂博弈

3.1 废纸:供需紧张,国废价格仍将维持高位

,关注政策走向

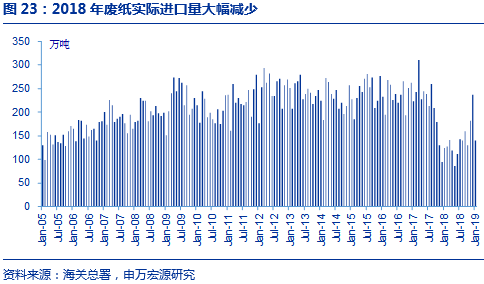

外废限制政策逐步收紧,外废供给缺口逐步扩大:1)混合外废禁止进口

:2018年1月起混合废纸全面禁止进口。2017年实际进口外废2572万吨,

其中混合废纸491万吨;2)外废指标对企业限制:

2018年起5万吨产能以下及贸易商进口外废指标取消,新建产能也无法获得外废配额;

3)进口废纸含杂率受限:

2018年3月起,进口废纸含杂率要求在0.5%以下正式施行。(之前标准为1.5%,国际标准为1%),实际进口外废数量进一步受限;

4)美废进口受限:

2018年5月起,来源国为美国的废纸需要100%开箱、100掏箱检查。国内进口废纸中约50%来自美国,美国抽检率100%大幅提升退运率、降低美国废纸入关速度。

2018

年外废缺口869万吨,同比减少33.8%。

2018年实际发放外废配额1816万吨,实际进口量1703万吨;其中外废配额减少995万吨,实际进口量减少869万吨,同比减少33.8%。

政策通过供给影响国废价格:当前国内暂没有废纸供给缺口的充足补充。

当前市场认为废纸缺口可通过提升国废回收率、非木浆、进口废纸浆板等模式来补充废纸原材料缺口。但是我们认为上述方式短期看供给有限,难以完全弥补外废缺口。1)国废回收率已经高位。我们预计当前国内废旧黄板纸实际回收率已经超90%,国废回收率提升空间有限,并且国废纤维强度与含量低于外废,单纯使用国废难以保证成品纸质量。2)添加非木浆或木浆,国内竹浆、草浆等污染较高,规模难以扩张;而木浆成本过高,纸厂成本承压。3)进口废纸浆板:当前海外废纸浆板产能较少,供应量不足。根据卓创资讯显示,2018年我国累计进口再生浆约30.26万吨,其中2018年12月进口均价396美元/吨,成本高于国废价格。

我们预计2019年废纸进口政策仍将收紧,废纸整体供给不足对国废价格形成一定支撑。

下游需求低迷使得提价难落地:国废供需紧张局面在2018年年末有所缓解。

由于2018年四季度港口外废通关速度有所加快,加之次年外废配额发放将参考纸厂外废实际用量,纸厂对国废需求有所缓解。另一方面,2018年下半年起箱板瓦楞纸旺季不旺,下游需求低迷,2018年11-12月产量下滑2.8%和1.4%。需求不足使得国废价格在2018年末起阶段性回落。

我们预计2019年宏观经济增速放缓,箱板瓦楞纸需求不足,废纸价格增长将略显乏力。

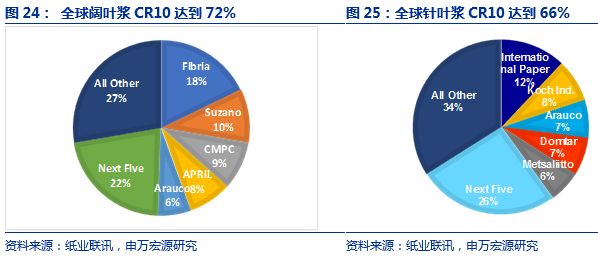

3.2 纸浆:海外浆厂协同提价,内盘浆价

因需求不足提价乏力

外盘新一轮报价提涨,国内现货价回落,实际成单较少。

2019年1月阔叶浆第一大浆厂与第二大浆厂合并,海外浆厂定价权进一步集中。2019年1月起,俄罗斯依利姆、智利Arauco、加拿大CKHFI、太平洋、小鸟、月亮、凯利普等海外浆厂2月-4月外盘报价逐月上调,持续上涨。我们认为海外浆厂集中度的进一步提升,使得海外浆厂定价权进一步提升,海外浆厂协同定价,使得外盘浆价有望维持高位。

因国内需求不足,库存高位,外盘提价向内盘传导承压。

由于国内成品纸需求不足,纸厂纸浆采购速度大幅放缓。2019年2月末青岛港库存达到121万吨,再创新高,而2015-2017年青岛港平均库存仅44.5万吨,港口高库存使得内盘浆价提价乏力。加之国内成品纸提价乏力,没有自备浆厂的纸企多处盈亏平衡线附近,纸企无力接受浆价进一步提升。多方面因素影响,外盘浆提价向内盘传导显乏力。

4、把握春季躁动,关注需求边际改善;

估值处历史底部,关注龙头长期投资价值

4.1 节后例行提价,迎来春季躁动行情

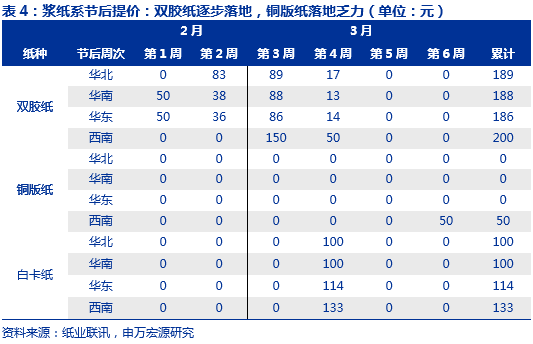

节后例行提价,提价函密集发布,纸价上行。

对于浆纸系双胶纸、铜版纸、白卡纸而言,春节前经销商与下游印厂为及时回款,库存一般处较低水平,春节后经销商及下游印厂补库存,纸厂需求增加;另外,每年3月出版社秋季教材招标,文化纸迎来春季小旺季,带动节后例行提价。

第一轮提价函:双胶、铜版节前提价函发布,双胶纸率先落地。

1月中旬起,双胶纸、铜版纸密集发布2月1日提价函,

APP、华泰2月铜版纸提价100元/吨;华泰、晨鸣、太阳、APP多家纸厂非涂布文化纸2月提价200元/吨。

截止2月中下旬双胶纸已经基本落地50-150元/吨,但铜版纸提价并未落地。

第二轮提价函:铜版、白卡、双胶发提价函,双胶提价进一步落地,白卡提价跟随落地,铜版纸落地幅度一般。

节后浆纸系纸企再次密集发布铜版纸、白卡纸3月提价函,提价200元/吨;随双胶纸前期提价逐步落地,2月底也陆续发布新一轮提价函。受春节教材招投标、下游需求补库存影响,双胶纸价格进一步落地。白卡纸纸价持续低位,纸企连月亏损后,本轮提价也有所落地。

第三轮提价:双胶、铜版、白卡再发4月提价函。

铜版纸前期提价提涨持续受阻,3月中旬APP旗下金东纸业再次发布涨价通知,4月起铜版纸提价不低于200元/吨。随后晨鸣、太阳跟进发布新一轮提价通知,铜版纸4月价格上调200元/吨。前期双胶纸提价持续落地,3月中旬金东纸业再次率先发布双胶纸4月提价函,提价200元/吨。3月中旬,APP、博汇、晨鸣、太阳也陆续发布白卡纸4月提价函,价格上调200元/吨。

浆纸系提价函是每年节后补库存的例行提价。

我们整理了2009-2018年每年春节后浆纸系纸价的变动情况,价格统计起点是春节前最后的交易价格,统计春节后纸价的最高涨幅以及提价持续周期,可以发现双胶纸、铜版纸除2014-2016年、白卡纸除2013-2015年之外,每年春节后都有不同程度的上涨。节后上涨主要是经销商补库存以及节后需求小旺季所致。但是提价幅度与当年供需格局密切相关,如造纸景气度相对较高的2010年和2017年提价幅度最高,造纸景气度低迷的2013-2016年提价落地效果一般。

伴随宏观经济复苏,造纸需求边际改善,有望带动春季提价的长持续性和高提价幅度。