总体结论

1

、在

1982

年至

2002

年之间,美国出现过两次较大的债券违约潮,分别发生在

1990-1992

年间(峰值在

1991

年二季度)、

1999-2002

年间(峰值在

2002

年一季度),在这两段时间里,美国债券违约率均超过

2.5%

,远高于

1970-2002

年间的平均值

1.42%

。此外,在

1986-1988

年间(峰值在

1988

年二季度)、

1995-1996

年间(峰值在

1996

年一季度),分别有两次小的债券违约潮,违约率均突破了

1.5%

。

2

、

1989

年

6

月至

1994

年

1

月、

2001

年

1

月至

2002

年

12

月、

1995

年

7

月至

1997

年

2

月这三段时间美国处于货币政策宽松期,因此

1990-1992

年间、

1999-2002

年间这两次大的债券违约潮以及

1995-1996

年间的债券小违约潮与货币政策周期变化应该关系不大;

1987

年

1

月至

1989

年

5

月美国处于货币紧缩期,因此

1986-1988

年间的债券小违约潮或与货币政策紧缩有关。

3

、结合美国经济周期、名义

GDP

增速、货币政策周期来看,

1990-1992

年间、

1999-2002

年间的债券大违约潮发生在经济低谷和货币政策宽松期间,

1995-1996

年间的债券小违约潮发生在经济放缓和货币政策宽松期间,这三次债券违约潮均与货币政策紧缩无关,而与经济不景气有关。但

1986-1988

年间的债券小违约潮却发生在经济上升期和货币政策紧缩期间,而同样处于经济繁荣和货币政策紧缩期间的

1983-1984

年间、

1994-1995

年间、

1997-1998

年间的债券违约率却明显小于

1986-1988

年间。通过对比上述四个经济繁荣和货币紧缩期间的通胀水平变化,可以发现

1983-1984

年间、

1994-1995

年间、

1997-1998

年间的通胀水平较为稳定,而

1986-1988

年间的通胀水平波动非常大,从

3.9%

的水平快速回落至

1.1%

后又快速上升至

4%

以上。因此一个合理的解释是,由于

1986

年

-1988

年通胀上升速度过快,货币政策紧缩力度较其他时期要大得多,导致债券违约率明显提升。

以下为正文:

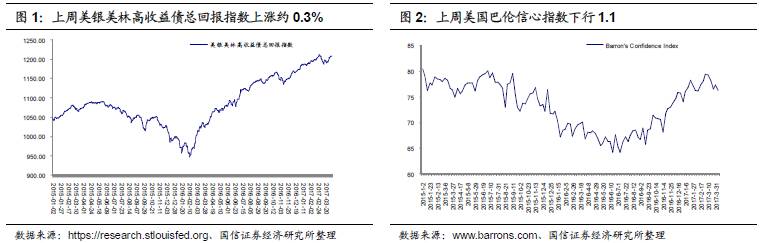

上周市场行情回顾

1

、美国高收益债市场行情

(

1

)美银美林高收益债指数

上周美银美林高收益债指数继续上涨。指数从上上周五的

1206.12

上涨至上周五的

1209.6

,涨幅约为

0.3%

。

(

2

)美国巴伦信心指数

上周巴伦信心指数值为

76.3

,较上上周的

77.4

下行约

1.1

。从巴伦信心指数样本中的低评级债与高评级债收益率走势来看,上周低评级债收益率下行约

5BP

,高评级债收益率下行约

8BP

,低评级债收益率下行幅度小于高评级债,因此巴伦信心指数下行。投资者风险偏好有所减弱。

2

、国内高收益债市场行情

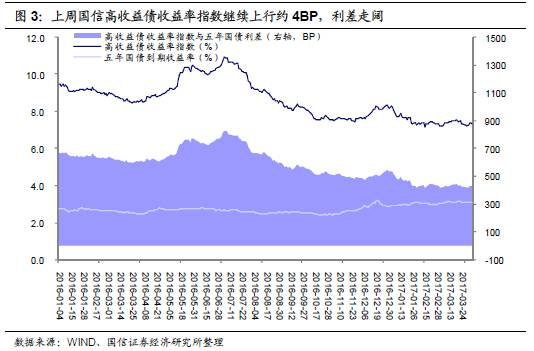

上周国信中国高收益债收益率指数有所上行,从上上周的

7.28%

上行

4BP

至

7.32%

。而上周

5

年期国债收益率上行约

1BP

,整体高收益债利差走阔。

小专题:货币政策紧缩会带来债券违约潮吗?

本文通过观察美国

1970

年

-2010

年期间的债券违约情况、经济周期、货币政策变化情况,考察货币政策变化与债券违约的相关性。

1

、在

1970

年至

2002

年之间,美国出现过三次较大的债券违约潮,分别发生在

1970-1971

年间(峰值在

1971

年一季度)、

1990-1992

年间(峰值在

1991

年二季度)、

1999-2002

年间(峰值在

2002

年一季度),在这三段时间里,美国债券违约率均超过

2.5%

,远高于

1970-2002

年间的平均值

1.42%

。此外,在

1986-1988

年间(峰值在

1988

年二季度)、

1995-1996

年间(峰值在

1996

年一季度),分别有两次小的债券违约潮,违约率均突破了

1.5%

。

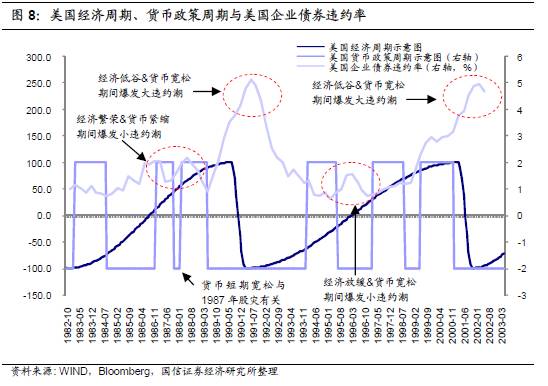

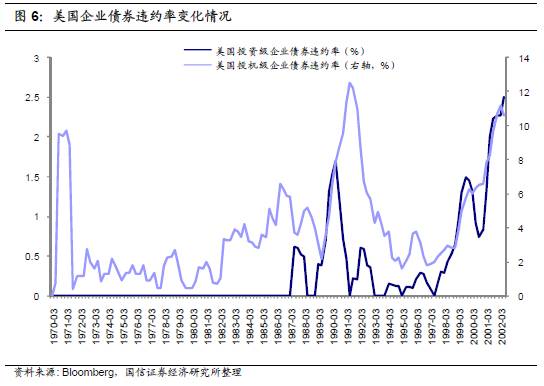

从穆迪发布的美国企业债券违约率变化情况来看,在

1970

年至

2002

年之间(彭博上仅有

1970

年一季度至

2002

年二季度的数据),美国出现过三次债券违约潮,分别发生在

1970-1971

年间、

1990-1992

年间、

1999-2002

年间,在这三段时间里,美国债券违约率均超过

2.5%

,远高于

1970-2002

年间的平均值

1.42%

。三段时间里,违约率峰值分别发生在

1971

年一季度(违约率峰值为

2.87%

)、

1991

年二季度(

5.15%

)、

2002

年一季度(

4.97%

)。

此外,在

1986-1988

年间、

1995-1996

年间,分别有两次小的债券违约潮,违约率均突破了

1.5%

。这两段时间里,违约率峰值分别发生在

1988

年二季度(高点违约率

2.17%

)、

1996

年一季度(

1.54%

)。

从投资级、投机级债券类别来看,

1970-1971

年间的债券违约潮是由投机级债券违约主导,期间投资级债券没有违约,但投机级债券违约率大幅攀升;

1990-1992

年间、

1999-2002

年间的债券违约潮中,投机级与投资级债券的违约率均出现大幅攀升。

此外,在

1986-1988

年间、

1995-1996

年间这两次小的债券违约潮中,投机级与投资级债券的违约率也均出现明显提升。

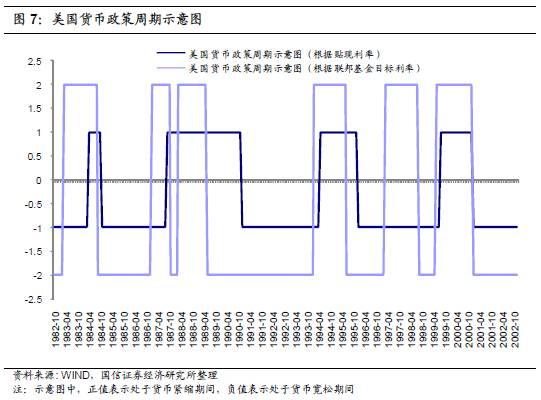

2

、假定美国货币政策仅存在两种状态:紧缩状态、宽松状态。当政策利率从高点开始下行时,我们认为美国货币政策开始进入宽松状态;当政策利率从低点开始上行时,我们认为美国货币政策开始进入紧缩状态。我们使用正数表示美国处于货币紧缩状态,负数表示美国处于宽松状态,由此刻画美国货币政策的周期。

我们分别根据美国联邦基金目标利率、美国贴现利率来总结美国的货币政策周期(根据

wind

,仅有

1982

年以来的数据)。我们假定美国货币政策仅存在两种状态:紧缩状态、宽松状态。当政策利率从高点开始下行时,我们认为美国货币政策开始进入宽松状态;当政策利率从低点开始上行时,我们认为美国货币政策开始进入紧缩状态。我们使用正数表示美国处于货币紧缩状态,负数表示美国处于宽松状态。

从下面的美国货币周期示意图可以发现,联邦基金目标利率变动较贴现利率频繁,且联邦基金目标利率变动方向往往领先贴现利率变动。

3

、

1989

年

6

月至

1994

年

1

月、

2001

年

1

月至

2002

年

12

月、

1995

年

7

月至

1997

年

2

月这三段时间美国均处于货币政策宽松期,因此

1990-1992

年间、

1999-2002

年间这两次大的债券违约潮以及

1995-1996

年间的债券小违约潮与货币政策周期变化应该关系不大;

1987

年

1

月至

1989

年

5

月美国处于货币紧缩期,因此

1986-1988

年间的债券小违约潮或与货币政策紧缩有关。

1990-1992

年间、

1999-2002

年间,这两次大的债券违约潮中,违约率峰值分别发生在

1991

年二季度(

5.15%

)、

2002

年一季度(

4.97%

)。从美国货币周期来看,

1989

年

6

月至

1994

年

1

月,美国一直处于货币政策宽松期,因此

1990-1992

年的债券违约潮与货币政策变化关系不大;

2001

年

1

月至

2002

年

12

月,美国也一直处于货币政策宽松期,因此,

1999-2002

年的债券违约潮与货币政策变化的关系也不大。

1990-1992

年美国货币政策周期变化总结如下:

(

1

)

1989

年

6

月,美国联邦基金目标利率下调,美国货币政策进入宽松期;

(

2

)

1990

年

12

月,美国贴现利率下调,强化美国货币政策宽松;

(

3

)

1991

年

1

月至

1994

年

1

月,美国货币政策一直处于宽松期;

(

4

)

1994

年

2

月,美国联邦基金目标利率上调,宽松期结束,美国货币政策进入紧缩期;

1994

年

5

月,美国贴现利率也开始上调,紧缩期强化。

1999-2002

年美国货币政策周期变化总结如下:

(

1

)

1998

年

9

月,美国联邦基金目标利率下调,美国货币政策进入宽松期;

(

2

)

1999

年

6

月,美国联邦基金目标利率上调,美国货币政策进入紧缩期;

(

3

)

1999

年

8

月,贴现利率也开始上调,紧缩期强化;

(

4

)

2001

年

1

月,美国联邦基金目标利率和贴现利率均下调,紧缩期结束,美国货币政策进入宽松期。直至

2003

年

1

月,贴现利率开始上调,才宣告美国货币政策宽松期结束。

而在

1986-1988

年间、

1995-1996

年间这两次小的债券违约潮中,违约率峰值分别发生在

1988

年二季度(高点违约率

2.17%

)、

1996

年一季度(

1.54%

)。从美国货币周期来看,

1987

年

1

月至

1989

年

5

月,美国处于货币紧缩期,因此

1986-1988

年间的债券违约潮或与货币政策紧缩有关;

1995

年

7

月至

1997

年

2

月,美国处于货币宽松期,因此

1995-1996

年的债券违约潮与货币政策变化关系应该不大。

1986-1988

年美国货币政策周期变化总结如下:

(

1

)

1986

年全年美国均处于货币宽松期,

1987

年

1

月,美国联邦基金目标利率上调,美国货币政策进入紧缩期;

(

2

)

1987

年

9

月,贴现利率开始上调,紧缩期强化;

(

3

)

1987

年

11

月,美国联邦基金目标利率下调,但很快,

1988

年

3

月,美国联邦基金目标利率又开始上调,在此期间,贴现利率仍维持在上调周期中,因此,整体来看,

1987

年

11

月至

1988

年

3

月仍可被看做处于紧缩期中;

(

4

)

1989

年

6

月,美国联邦基金目标利率开始下调,宣告紧缩期结束,美国货币政策进入宽松期。

1995-1996

年美国货币政策周期变化总结如下:

(

1

)

1995

年

7

月,美国联邦基金目标利率开始下调,美国货币政策进入宽松期;

(

2

)

1996

年

1

月,贴现利率下调,宽松期强化;

(

3

)

1997

年

3

月,美国联邦基金目标利率开始上调,宽松期结束。

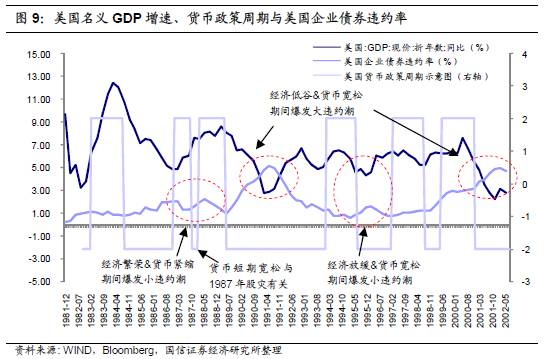

4

、结合美国经济周期、名义

GDP

增速、货币政策周期来看,

1990-1992

年间、

1999-2002

年间的债券大违约潮发生在经济低谷和货币政策宽松期间,

1995-1996

年间的债券小违约潮发生在经济放缓和货币政策宽松期间,这三次债券违约潮均与货币政策紧缩无关,而与经济不景气有关。但

1986-1988

年间的债券小违约潮却发生在经济上升期和货币政策紧缩期间,而同样处于经济繁荣和货币政策紧缩期间的

1983-1984

年间、

1994-1995

年间、

1997-1998

年间的债券违约率却明显小于

1986-1988

年间。通过对比上述四个经济繁荣和货币紧缩期间的通胀水平变化,可以发现

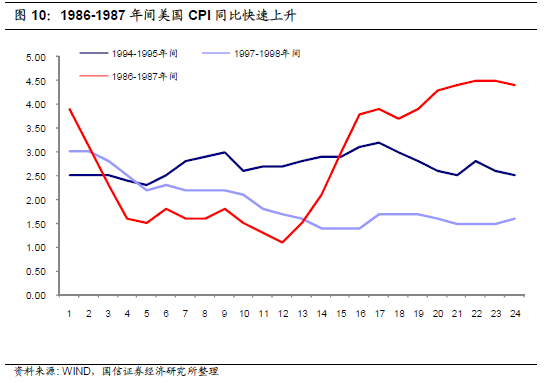

1983-1984

年间、

1994-1995

年间、

1997-1998

年间的通胀水平较为稳定,而

1986-1988

年间的通胀水平波动非常大,从

3.9%

的水平快速回落至

1.1%

后又快速上升至

4%

以上。因此一个合理的解释是,由于

1986

年

-1988

年通胀上升速度过快,货币政策紧缩力度较其他时期要大得多,导致债券违约率明显提升。