文:凭栏欲言

小孩子才做选择,成年人选择都要。

既要、又要、还要……

目标多了,矛盾就出现了。

01

三达标?

美联储三个目标,通胀、就业和金融稳定。

1)

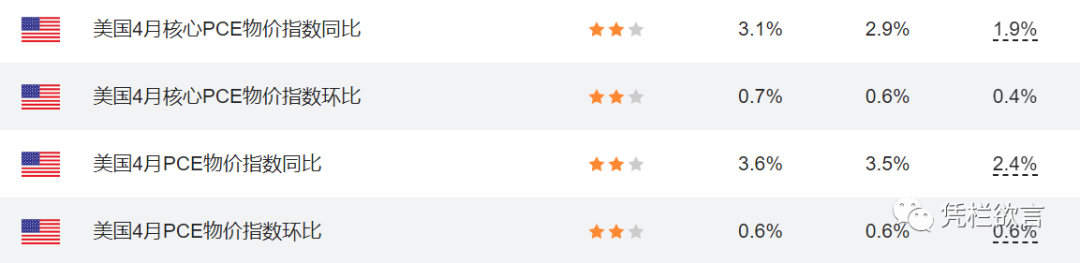

从通胀口径来看,美联储最喜欢的口径是核心PCE物价指数,4月核心PCE物价指数3.1%,创下1992年7月以来新高。4月CPI达到4.2%,核心CPI达到3%。统统超过了2%。美联储早就预料到了会有这么一天,所以把目标2%变成平均2%。问题是,年内平均?还是10年平均?不知道。

2)

从就业来看,虽然上月非农就业人口数据很差,但最新公布的(6.3)的5月ADP就业人数为97.8万,增幅创去年6月份以来新高。

3)

从金融稳定来看,至少从表面来看,美国股市仍处于13年牛市的顶峰。

从三个目标来看,美联储加息压力越来越大。

02

讲原则是为了妥协

美联储十分清楚流沙之上的经济复苏是何等脆弱,哪怕三个目标都达标,美联储也不想加息。

但问题是,通胀已经恶化,如果没有实际行动来安抚市场,一味地靠嘴巴宣扬通胀可控来进行通胀预期管理,只会消磨市场信任。

人们信任美联储时,资金相信通胀可控,资金会涌入金融市场,金融市场的高收益刺激企业上市套现,企业可以上市套现就能激励实体投资(

目标是上市而不是卖货

),金融收益的财富效应可以推动消费,刺激经济反弹;

人们不信任美联储时,资金相信通胀不再可控,

通胀趋势下,工不如商,商不如屯

(注意,这八个字是

通胀预期下的

投资指导原则

。

法币通胀时期,国民党军队高层为了保住法币军费的价值几乎全员参与囤货经商,大赚特赚)

。通胀预期下,

囤货才会有最高的收益,这会刺激减少实体投资,进而遏制经济反弹。

如果美联储不做一点实际行动,通胀预期会继续升高,将会加剧工不如商,商不如屯现象,压制经济;

如果美联储做出一点实际紧缩行动,市场预期就会调向,金融高楼很容易塌陷,压制经济。

可以腾挪的空间已经相当狭窄,昨夜公布的ADP就业数据超出预期,似乎成了压倒骆驼的最后一根稻草。

美联储决定稍稍做一点实际行动来安抚市场,美联储宣布将在不久后开始出售其去年买入的企业债和交易所交易基金ETF(注:卖债会从市场上回收资金),但同时强调无关货币政策。

卖出企业债会回收货币,

美联储最终释放了一个微弱的收紧信号

,但同时安抚市场货币政策

不会收紧

(无关货币政策)。

走钢丝大师啊!

所有的原则锚定,其实都是为了妥协。

改数据、改口径、改锚定

,其实都是为了让别人相信自己会讲原则,然后自己突破原则进行妥协时才会获得最好的效果。

凭栏多次讲过,美联储最终会收紧货币,但会让加息速度追不上通胀,这就是妥协的艺术。

但不管怎么样,再微弱的收紧信号,它也是收紧信号,也会有影响。

03

加息潮的恶性循环

放水物价通胀,收紧金融崩塌,左右皆悬崖,美联储的选择只能小心翼翼。

美联储卖出企业债,就是一种试图将影响降低到最小的走钢丝行为,但终归是

侧重于释放收紧信号压制通胀

,这是既想控制通胀,但又不想对金融稳定造成压力的表现。

虽然美联储试图降低对市场的影响,强调卖出企业债无关货币政策,但货币政策

主动

转向的信号一旦出现(被动收紧信号早已出现,十年美债收益率市场加息),就一定会对市场预期造成影响(昨夜,商品市场与金融市场皆有震荡),进而会波及全球。

中国已经提前做出了预防,货币政策颇有定力。

货币政策有定力的另一面,却是大水漫灌已不可能,局域性缺水现象无可避免。

受此影响,一些房企已经暴露出问题,恒大各种消息传的沸沸扬扬,房贷利率加息扩散化。

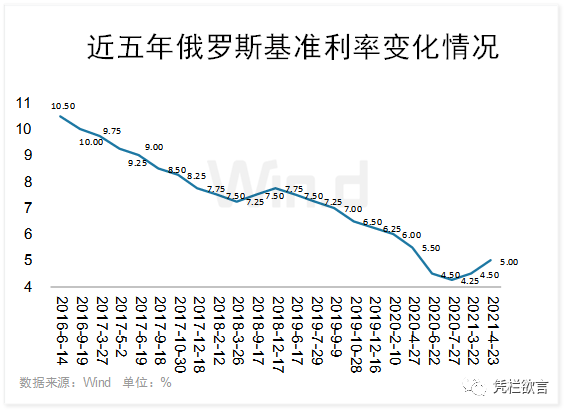

另一些国家则被迫全面加息进行对冲,6.3日消息,俄罗斯准备再次加息。

今年以来,俄罗斯已经加息两次。

巴西、土耳其等国也陆续跟进加息。

美联储主动转向信号一旦出现,效果就会波及全球,倒逼其他国家加快加息步伐;

一旦其他国家加息,产能就会下降,商品输出会减少,这会推高美国通胀,倒逼美国继续加息;

美国被迫继续加息,反过来会倒逼其他国家跟进加息。

加息潮的恶性循环开始。

04

流沙之上

很显然,全球经济复苏迹象是建立在金融飙涨之上的,金融飙涨是建立在市场看涨预期统一之上的,市场统一看涨是建立在全球央行放水之上的,而各国央行放水能力由美联储总引擎控制。

经济走势已经无法影响金融,金融全由放水主导。

无论是印度疫情、中国疫情还是美国疫情,都出现了疫情期间经济重挫但股市大涨的情况。

但相反,金融走势却会影响经济,金融能带旺经济,也可能带崩经济。

金融炒的是预期,现代经济其实构筑于金融预期之上。

预期是多变的,