一、引言

二、案例假设

三、安置残疾人企业投入

四、安置残疾人产出

五、投入产出比

六、适用残疾人就业税收优惠的常见条件

七、总结

本文字数:3384字 阅读时长:5分钟

我国是一个人口大国,根据残联发布的数据显示,我国残疾人总数超过8500万人,占全国总人数的6%左右,共涉及7000多万个家庭。促进残疾人就业是社会文明进步的体现,也是社会和谐、稳定的基础,国家亦为此制定了多项促进就业的措施,税收优惠即是其中之一。

若有一项生意,企业投入100元,回报150元,且风险极低,笔者认为大多数企业应该都不会拒绝,安置残疾人就业就是这样的一项事业。甚至回报更高,如下案例可兹证明。

本文并不特意宣扬用爱心与善行来解决残疾人就业,而是从纳税筹划的角度看待做此事的有利性,从而引导企业同心、同行来做此事。从经济学角度来说,只要对企业有利,那么企业既有能力,又有动力,还有爱心,这样的事业才可持续。

本文采用投入产出比这一指标来量化安置残疾人的经济性。

A公司是一家设立于深圳的现代服务企业,主营业务是:工程造价咨询、工程顾问、工程设计服务,2016年平均在职员工40人,上年度实际缴纳增值税200万元和企业所得税80万元,2017年预计与上年收入、利润水平持平,预计各项税负不会有较大变化。为响应政府号召安置残疾人就业并能利用政策节省税款,现A公司接受笔者建议,新增加14名符合条件的残疾人在本单位就业,14名员工的月平均工资为5500元,公司同时按此基数为员工缴交五险一金。安置后A公司总员工数为54人,其中残疾员工占比为26%,符合安置员工25%且10人以上享受税收优惠的条件。

(一)工资成本。14名残疾人全年工资成本为92.4万元(5500*14*12)。

(二)五险一金成本。按深圳市五险一金的缴费标准,A公司应承担五险一金标准为:养老保险为工资总额的14%,医疗保险为6.2%,生育保险为0.5%,失业保险为1%,工伤保险为0.14%,住房公积金为5%,总额为26.84%,则为此14名员工A公司共承担的五险一金总成本为24.8万元(92.4*26.84%)。

不考虑其他不可单独核算的员工福利成本,则上述两项总成本为117.2万元。

依据1:《财政部、国家税务总局关于促进残疾人就业增值税优惠政策的通知》(财税〔2016〕52号)第1条:对安置残疾人的单位和个体工商户(以下称纳税人),实行由税务机关按纳税人安置残疾人的人数,限额即征即退增值税的办法。安置的每位残疾人每月可退还的增值税具体限额,由县级以上税务机关根据纳税人所在区县(含县级市、旗,下同)适用的经省(含自治区、直辖市、计划单列市,下同)人民政府批准的月最低工资标准的4倍确定。

依据2:深圳人社局公布的2017年最低工资标准的文件《关于调整深圳最低工资标准的通知》,全日制就业劳动者最低工资标准2130元/月。

按上规定,A公司共安置14名残疾员工,全年可申请退还增值税143.14万元(最低工资标准2130*4倍*14人*12月)。

《财政部 国家税务总局关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税[2009]70号)第1条:企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,可以在计算应纳税所得额时按照支付给残疾职工工资的100%加计扣除。企业就支付给残疾职工的工资,在进行企业所得税预缴申报时,允许据实计算扣除;在年度终了进行企业所得税年度申报和汇算清缴时,再依照本条第一款的规定计算加计扣除。

2017年A公司将为残疾员工支付的工资总额为92.4万元,按上文规定,除工资部分可在企业所得税前扣除外,还可加计扣除100%,共可扣除184.8万元,按25%企业所得税率计算,则少缴企业所得税46.2万元(184.8*25%)。

依据1:《财政部、国家税务总局关于促进残疾人就业税收优惠政策的通知》(财税[2007]92号)第4条:根据《中华人民共和国个人所得税法》(主席令第四十四号)第五条和《中华人民共和国个人所得税法实施条例》(国务院令第142号)第十六条的规定,对残疾人个人取得的劳动所得,按照省(不含计划单列市)人民政府规定的减征幅度和期限减征个人所得税。具体所得项目为:工资薪金所得、个体工商户的生产和经营所得、对企事业单位的承包和承租经营所得、劳务报酬所得、稿酬所得、特许权使用费所得。

依据2:《广东省地方税务局关于广东省残疾人等个人所得税减征规定的公告》(2016年第8号)1.1.1条:个人取得的工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,按应纳税额减征80%的个人所得税。税收法律法规对上述所得另有减征规定的,按减征规定计算应纳税额后,再按本规定计算减征个人所得税。

上述残疾员工每人每月平均工资为5500元,扣除五险一金个人应承担部分852.5元(工资总额的15.5%)和起征点3500元外,应缴个人所得税34.43元,则全年可退个人所得税0.46万元(34*12*14*80%)。

依据1:《深圳市残疾人就业保障金征收实施办法》(深府[2005]175号)第3条:安排残疾人就业达不到0.5%比例的用人单位,每少安排一名残疾人,每年度按本市统计部门公布的上一年度在岗职工平均工资(宝安、龙岗两区分别按该区公布的统计数字)的80%缴纳残疾人就业保障金(以下简称保障金)。按比例计算不足一人的部分按实际比例数缴交。

依据2:2013年度,深圳市残疾人就业保障金的征收做如下调整:(一)调整征收计算标准:将《深圳市残疾人就业保障金征收实施办法》规定“每少安排一名残疾人,每年度按本市统计部门公布的上一年度在岗职工平均工资的80%缴纳残疾人就业保障金”中的“80%”调整为“60%”;(二)调整起征点:将残疾人就业保障金的起征点调整为用人单位年均在岗职工人数20人,即年均在岗职工人数低于20人的用人单位免缴残疾人就业保障金。

依据3:深圳市统计局公布的《深圳市2016年城镇单位平均工资数据公报》,深圳市2016年度在岗职工年平均工资为89757元。

未安置残疾员工前,A公司不符合残疾人就业安置比例,应缴纳残疾人就业保障金为1.08万元(40人*89757*0.5%*60%),安置后A公司符合安置比例条件,则不需缴纳残保金,节省残保金1.08万元。

《广东省财政厅 广东省地方税务局转发财政部 国家税务总局关于安置残疾人就业单位城镇土地使用税等政策的通知》(粤财法[2011]16号):我省在一个纳税年度内月平均实际安置残疾人就业人数占单位在职职工总数的比例高于25%(含25%)且实际安置残疾人人数高于10人(含10人)的单位,给予定额减征城镇土地使用税的优惠,减征标准为每安置一名残疾人该年度可定额减征5000元,减征的最高限额为本单位当年应缴纳的城镇土地使用税税额。

因多数小型企业无不动产用于出租或自用,也即不用缴纳土地使用税,无法享受该项税收优惠,而大中型企业虽需缴纳土地使用税,但多数很难达到安置残疾人达25%以上,故本案例仅作列示,未计算在节税总额范围内。

上述1-4项合计共节税190.88万元(143.14+46.2+0.46+1.08)

上述投入产出比达到163%(产出190.88/投入117.2),但仍未考虑的如下因素:

残疾员工为企业提供劳动带来的价值;

除上述四项税收优惠政策外,企业还可能得到其他税收优惠或非税优惠;

企业形象的正面影响。

安置残疾人就业可能还有其他一些投入,企业对外形象也不可能完全是正面的,因不好量化,但影响较小,本处不再细述。

(一)纳税人(除盲人按摩机构外)月安置的残疾人占在职职工人数的比例不低于25%(含25%),并且安置的残疾人人数不少于10人(含10人);

(二)依法与安置的每位残疾人签订了一年以上(含一年)的劳动合同或服务协议。

(三)为安置的每位残疾人按月足额缴纳了基本养老保险、基本医疗保险、失业保险、工伤保险和生育保险等社会保险。

(四)通过银行等金融机构向安置的每位残疾人,按月支付了不低于纳税人所在区县适用的经省人民政府批准的月最低工资标准的工资。

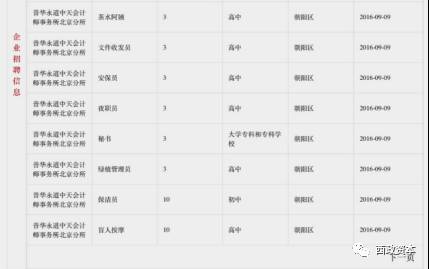

安置残疾人就业是一项投入小、收益大且利国利民的项目,由于种种因素,这些优惠政策“养在深闺人不识”,却“早有晴蜓立上头”,如下图是国际四大会计师事务所之一普华永道在中国的招聘启事,其条件明确是要招聘残疾人,无非也是利用国家的优惠政策。

关心残疾人是每一个企业和每一个个人都应践行的社会责任,倘若我们能放下道德说教这幅沉重的担子,从纳税筹划的角度告诉企业主和全体社会:“赠人一枝玫瑰,不仅手有余香,还能回报两枝玫瑰”。

笔者愿尽绵薄之力从税务从业人士的视角出发告诉社会,安置残疾人这件事多数企业做得到,并且收益不小。

PS:非常欢迎同行加入我们的互动交流群,因群成员人数已超过自行加入的限制,请添加西政资本的微信号xizhengziben,由该公众号邀请您加入互动交流群。

联系人:刘宝琴

电话:0755-26652505

手机:13719298870(微信同号)

邮箱:[email protected]

转载请联系微信:xizhengziben

专业铸造极致

长按,识别二维码,加关注哟