事件:富士康工业互联网(工业富联)是全球的电子设备制造巨头,是鸿海精密对体系中通信网络设备、云服务设备、精密工具及工业机器人以及相关资产整合而形成完整业务体系,未来定位为提供以工业互联网平台为核心的新形态电子设备产品智能制造服务。富士康工业互联网股份有限公司首次公开发行不超过1,969,530,023 股人民币普通股(A股),发行后占总股本的10%。

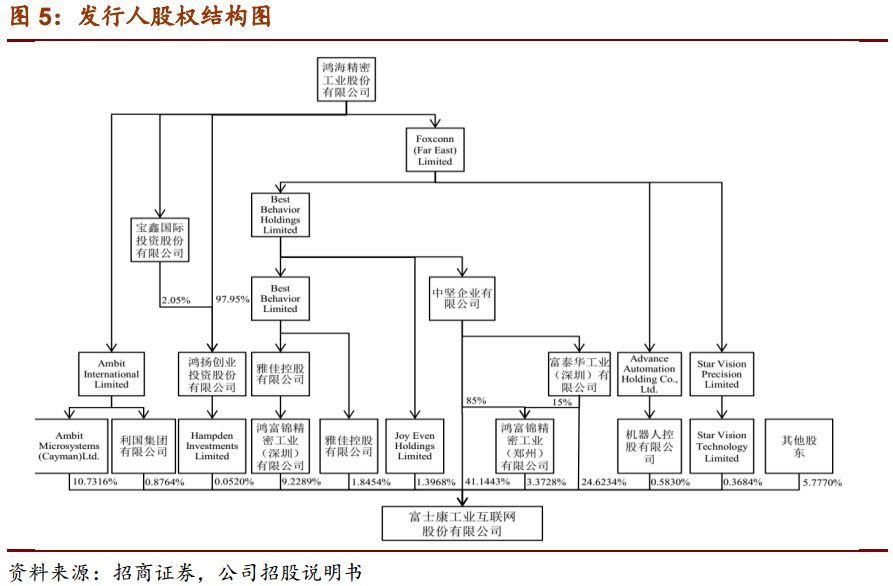

1. 股权结构:控股股东为全球最大电子制造巨头鸿海精密。

公司实际控股股东为全球最大的电子制造巨头鸿海精密。公司直接控股股东中坚公司直接持有发行人41.14%的股份,并通过全资子公司深圳富泰华、郑州鸿富锦间接持有发行人27.96%的股份,合计持有发行人的69.14%的股份,为发行人控股股东。中坚公司为一家投资控股型公司,由鸿海精密间接持有其100%的权益。加上其他相关公司持股,鸿海体系合计控制了工业富联的94.223%的股权。

2. 富士康工业互联网是工业互联网领域的电子制造龙头。

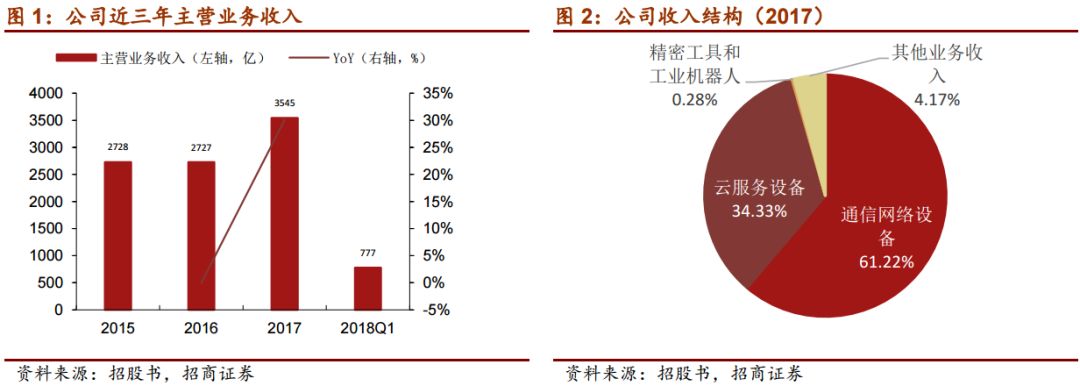

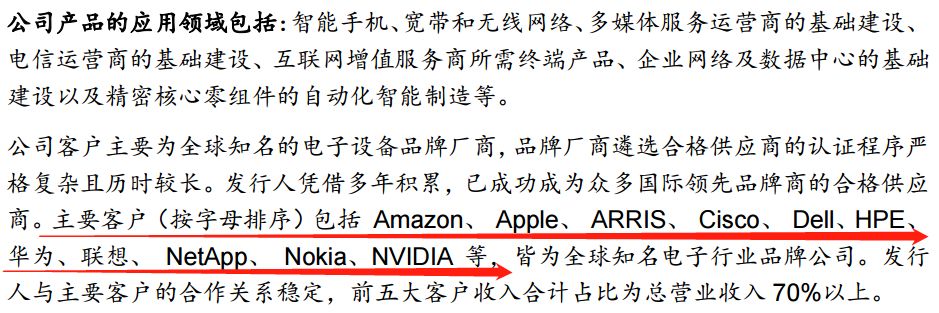

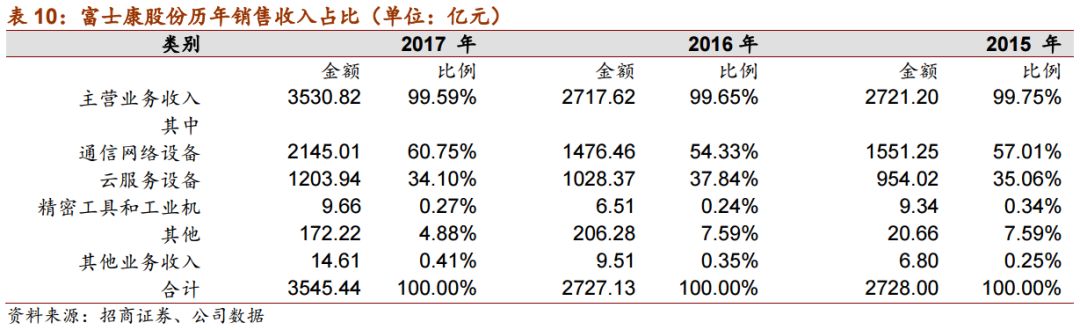

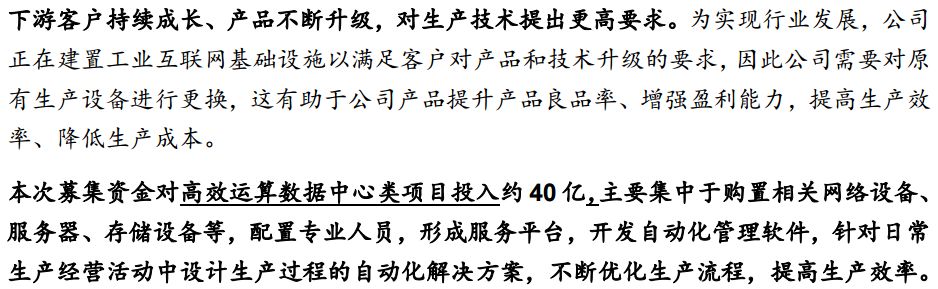

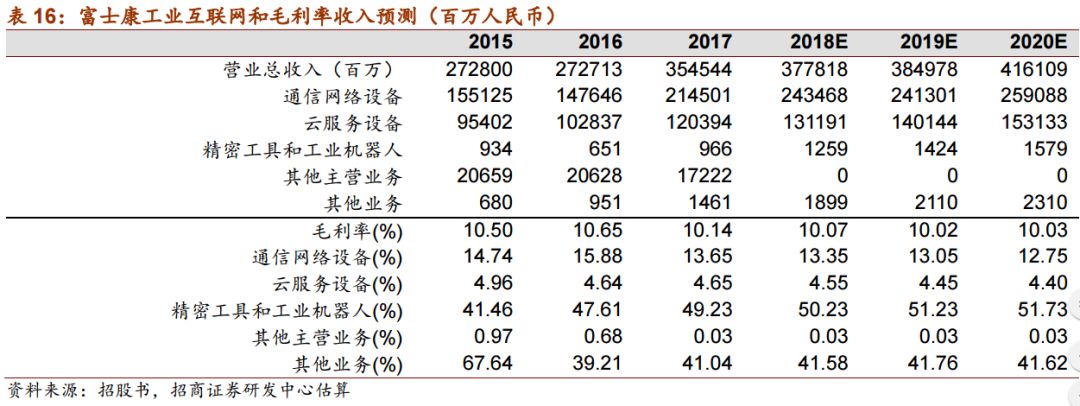

富士康工业互联网是由鸿海精密对体系中通信网络设备、云服务设备、精密工具及工业机器人业务以及相关资产整合而成,17年营收3545亿人民币,其中通信网络设备、云服务设备、精密工具及工业机器人业务分别占比为61%、34%和0.38%,归母净利155亿。

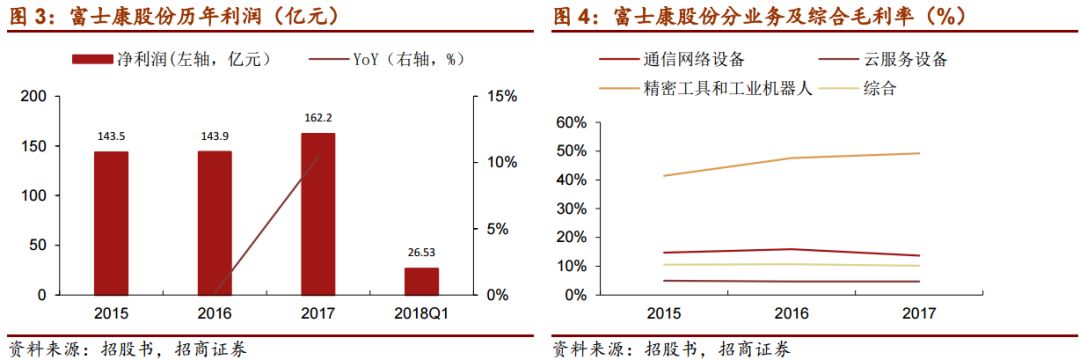

过去三年,公司营收复合年均增长率14%;净利润复合年均增长率6.32%,毛利率分别为10.5%,10.65%和10.14%。2018年Q1营收同比增长19.8%;扣非归母净利润同比增1.0%,公司预计2018上半年营收同比增长6.8%至13.1%;扣非归母净利润同比增长约为0.6%至4.5%。

3. 精密制造+工业互联网引领电子设备制造升级大潮,龙头绝佳卡位。

随着4G技术的普及、5G技术的兴起,移动通信技术的升级将带来新一轮电子设备置换潮,而网络云存储和云平台亦在快速兴起并普及,此外,精密工具和工业机器人又是未来精密智能制造的关键要素,公司在以上市场均位居行业龙头地位,规模优势明显,受益行业大势,公司客户均为各领域全球知名公司且保持良好关系。此外,全球“工业互联网”方兴未艾,正在成为全球产业竞争的制高点。公司依托多年的深耕,向以工业互联网平台为核心的智能制造的转型升级,构建工业互联网生态系统,为客户提供全新的产品智造与工业互联网综合解决方案。

4. 募投分析:锁定工业互联网与智能制造领域。

本次IPO募投项目拟发行19.7亿股,拟募集273亿元,投向工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建八个部分。其中,智能制造领域涉及的募投资金占比63%。

5. 盈利预测

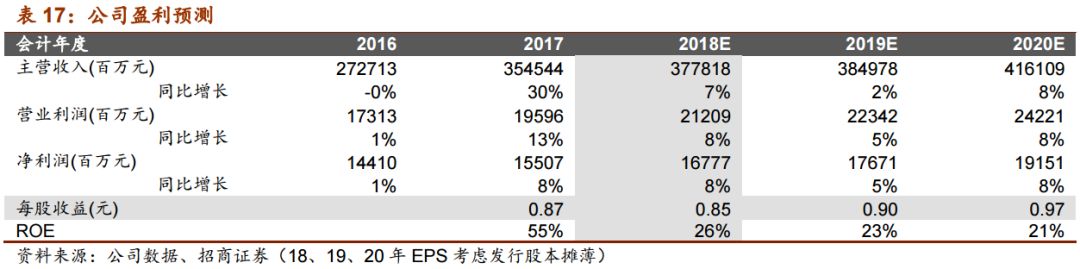

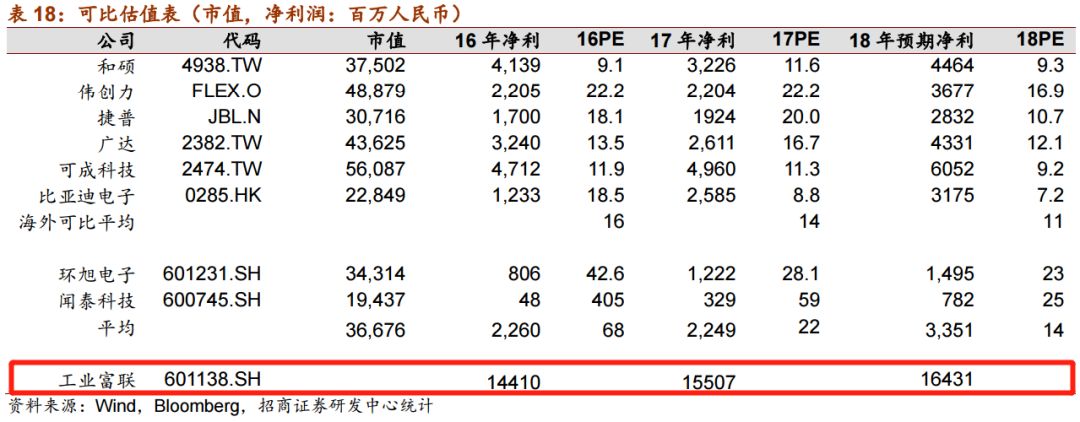

预测工业富联18/19/20年净利润为168/177/192亿,考虑发行股本19.7亿,对应发行后EPS0.85/0.90/0.97元。