锂:

西澳矿山“出清”信号不断,锂价已进入底部中枢。

锂价近一年走势以单边下跌为主,碳酸锂(电池级)、氢氧化锂(电池级)较2018年高点分别下跌了67.67%和58.31%,目前价格已经跌至成本线附近,近期行业的底部特征也是不断出现:

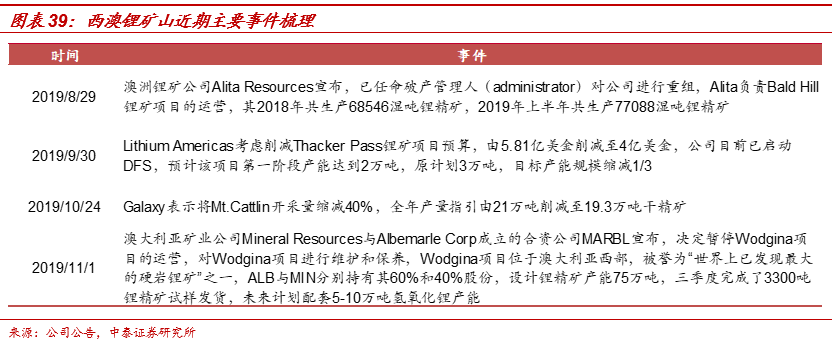

1)由于现金流的压力,高成本矿山Bald Hill宣布破产重组;

2)Galaxy表示将缩减其Mt Cattlin的运营情况,预计其开采量减少约40%,并将全年的产量指引从之前的21万吨/年削减至19.3万吨干精矿;

3)Lithium Americas将Thacker Pass锂矿预算由5.81亿美金削减至4亿美金,并将目标产能规模缩减1/3(约1万吨);

4)澳大利亚矿业公司Mineral Resources与Albemarle Corp成立的合资公司MARBL宣布,决定暂停Wodgina项目的运营,Wodgina项目设计锂精矿产能75万吨,三季度完成了3300吨锂精矿试样发货,未来计划配套5-10万吨氢氧化锂产能。

我们认为在未来可以看到更多格局重塑的事件,同样受益于全球电动车的爆发 & 5G“换机潮”,锂供需格局同样也将“扭转”。

不要忽视:

西澳锂矿山“出清”信号不断

(中泰有色每周最新观点)

投资要点

行情回顾:

本周,A股整体波动较大,有色板块表现不佳,跑输上证综指1.04个百分点。商品市场,美国降息落地,新增非农、ADP就业人数数据好于预期,但制造业PMI继续跌破荣枯线,黄金价格先抑后扬,Comex黄金价格环比上涨0.64%。多国跟随美联储降息,全球经济喜忧参半,基本金属价格剧烈震荡,LMEX指数本周下跌0.1%。小金属价格普遍下跌,需求端疲软成为普遍原因:消费淡季预期导致海外钴价短期有所承压;锂价继续走低,但停/减/关产频频,价格进入底部中枢明确;缅甸进口窗口重新打开,供需双弱压制稀土价格表现;钨同样由于需求未见回暖继续回落:MB钴(标准级)、MB钴(合金级)较上周下跌1.0%和0.3%;工业级碳酸锂、电池级(碳酸锂)、工业级氢氧化锂、电池级氢氧化锂价格分别下跌2.0%、1.7%、2.5%、3.7%,氧化镨钕、氧化镝分别下跌1.3%和4.3%,APT和钨精矿分别下跌3.5%和3.3%。

【本周关键词】:

国内制造业PMI继续跌破荣枯线,美联储降息落地,MIN暂停Wodgina矿山运营

1、

宏观“三因素”总结:

全球需求仍处下行轨道,2019年全球处于基钦周期最后一撇,全球持续降息宽松和逆周期调节,具体本周变化:

①中国,国内10月制造业PMI继续跌破荣枯线,逆周期政策加码:

10月制造业PMI较9月小幅回落0.5个点至49.3%,连续6个月位于荣枯线以下,本月PMI下滑主要源于生产和新订单的同步下滑,货币政策仍有进一步宽松的必要,基建有望继续加码;

②美国,美联储降息略显“鹰派”,但经济仍处于抵抗式回落中,货币政策继续宽松的趋势没有改变:

周内美联储降息25个基点,将联邦基金利率降至1.5%-1.75%区间,但在政策声明中删除了“采取适当行动来维持经济扩张”的措辞,略偏“鹰派”,但是美国经济仍处于下行通道,10月ISM制造业PMI为48.3,仍位于荣枯线以下,长期来看货币政策宽松的趋势没有改变;

③欧洲,英国脱欧时间表向后延期,欧元区经济持续低迷,

10月30日,欧盟27国完成批准英国脱欧推迟至2020年1月31日的正式程序,但无协议脱欧的风险仍然存在,此外欧洲经济持续低迷,10月PMI继续跌破荣枯线,英国脱欧也势必对本就低迷的欧洲经济造成负面影响,边际宽松货币政策等逆周期调节,存进一步蔓延之势。

2

、

钴:

现货价格短期有所回调,但下游需求边际企稳回升,价格回调空间不大;

更重要的是中长期来看,消费电子与新能源汽车带来需求增长趋势,与海外供给减产形成周期共振,钴供需或将剧烈“扭转”,目前处于第四轮上涨周期的前半段。

1、无锡盘钴价短期回调,不改长期上涨趋势,

市场普遍担心钴锂下游需求疲软,钴现货价格短期回调,但近期钴中游需求出现回暖端倪,在新能源汽车销量数据不断走低的情况下,单车带电量的提升带动动力电池产量回暖, 9月动力电池产量共计7.6GWh,同比上升9.7%,环比增长14.7%,从这一点来看钴锂下游需求正在边际改善,此外根据工信部起草的《新能源汽车产业发展规划(2021-2025)》(征求意见稿),到2025年,新能源汽车销量占当年汽车总销量的20%;

到2030年,新能源汽车销量占当年汽车总销量的40%,新能源汽车长期发展趋势仍然向上;

2、中期供给或将收缩16%,20-21年或将发生趋势性扭转:

由于Mutanda停产时间为2020-2021年,因此对2019年实际供给影响不大;

但由于Mutanda停产计划的施行,以及新能源汽车和消费电子需求的继续攀升,供需格局或将大幅改善,20-21年供需结构或将趋势性扭转;

3、价格趋势上涨阈值为消费电池增速转正,5G“换机潮”需求或大幅拉动消费电池增速:

在需求上行期库存、矿产供给等都不会是主要矛盾,需求仍然是决定钴价的关键。

随着5G手机的推广,2020年智能手机出货量有望由负转正,并且“换机潮”可能会实现正增长,甚至是10%以上的双位数增长,而消费电池需求由负转正,将是供需结构发生“剧烈”逆转、价格趋势上涨的阈值;

4、长期来看,钴当期处于第四轮上涨周期的前半段:

历史上,钴往往拥有十年以上大周期,需求变革是价格上行的核心驱动,而由于供给高度集中,往往伴随着供给共振,16-17年或许仅仅是上行周期的前半段——全球电动车的爆发 & 5G“换机潮”,将引起的需求端的“新”变化,后续空间可能会更加广阔。

3、

锂:

西澳矿山“出清”信号不断,锂价已进入底部中枢。

锂价近一年走势以单边下跌为主,碳酸锂(电池级)、氢氧化锂(电池级)较2018年高点分别下跌了67.67%和58.31%,目前价格已经跌至成本线附近,近期行业的底部特征也是不断出现:

1)由于现金流的压力,高成本矿山Bald Hill宣布破产重组;

2)Galaxy表示将缩减其Mt Cattlin的运营情况,预计其开采量减少约40%,并将全年的产量指引从之前的21万吨/年削减至19.3万吨干精矿;

3)Lithium Americas将Thacker Pass锂矿预算由5.81亿美金削减至4亿美金,并将目标产能规模缩减1/3(约1万吨);

4)澳大利亚矿业公司Mineral Resources与Albemarle Corp成立的合资公司MARBL宣布,决定暂停Wodgina项目的运营,Wodgina项目设计锂精矿产能75万吨,三季度完成了3300吨锂精矿试样发货,未来计划配套5-10万吨氢氧化锂产能。

我们认为在未来可以看到更多格局重塑的事件,同样受益于全球电动车的爆发 & 5G“换机潮”,锂供需格局同样也将“扭转”。

4、

贵金属:

美联储降息略偏“鹰派”,但美国经济“抵抗式”回落明确,制造业较为疲软,当前我们仍维持实际利率趋势回落、金价仍处于本轮上涨周期的前半段的判断。

周初,美联储降息落地,但略偏鹰派,新增非农就业人数、ADP就业人数均好于预期,黄金价格由1507美元/盎司跌至1489.9美元/盎司,但制造业数据仍然较为疲软,10月ISM制造业PMI继续跌破荣枯线,市场对于美国经济仍然较为悲观,COMEX黄金价格反弹至1516.7美元/盎司,

且我们更为看重真实收益率长期变动方向,美国经济自18年Q4见顶、5月底以来美国的先行指标等均指向经济趋势回落,持续降息或不可避免,我们认为真实收益率下行趋势不改,当前时点,金价上涨处于经济回落的第一阶段——交易国债收益率下行,维持前期观点,黄金/白银板块配置价值依旧,继续坚定看好贵金属板块。

5、基本金属:

多国选择跟随式降息,全球经济喜忧参半,基本金属价格大幅震荡,“金九银十”旺季消费带动加速去库,关注处于中周期起点的电解铝。

1)电解铝:

国内电解铝社会库存约87万吨,较前周减少0.5万吨,本周氧化铝价格出现回调,吨电解铝盈利恢复至480元;

2)铜:

智利抗议事件不断发酵,矿山供给端趋紧导致TC承压,“金九银十”消费旺季带动9月下游开工率有所回升,但基本面压力仍然较大,保税区库存连续25周下滑;

3)锌:

精矿供需变化不大TC持稳,短期小幅累库;

4)锡:

云锡停产检修,锡价仍然坚挺,但长期基本面承压。

我们更为看重产业格局以及周期的变化,中长期来看,“电解铝产能红线”—— 4500万吨左右,2020-2021年有效产出3900-4000万吨一线,行业格局将会是“产出顶、库存底”,而一旦需求预期得到进一步改善,电解铝进入景气周期将在所难免。

6、投资建议:

我们建议围绕不变的趋势和产业逻辑做选择:

1)钴锂:

嘉能可Mutanda将在2020-2021年修缮停产,5G“换机潮”或带动消费电池正增长,较小的需求增长便将使得钴供需结构发生“剧烈”逆转,短期旺季需求边际改善,年内或仍以震荡反弹为主,但中长期来看,消费电子与新能源汽车带来需求长趋势,与海外供给减产形成周期共振,目前处于第四轮上涨周期的前半段;

西澳矿山“出清”不断,关停/减产底部信号愈发明确,需求定方向,锂也或将与钴一起迎来供需结构“扭转”。

2)全球经济下行及宽松周期延续,美国经济“后见顶、后见底”并趋势回落,带动实际利率趋势回落,当前金价上涨处于经济回落的第一阶段——即交易国债收益率下行的投资时期,亦是我们板块内现在配置的重点;

3)而从中长期来看,电解铝和钕铁硼磁材也需要给予关注——电解铝“产能红线”推动行业格局演绎为“产出顶、库存底”,位于中周期起点;

钕铁硼磁材行业有望随着新能源车产品导入并放量,或迎来新一轮景气周期。

7、核心标的: